文|独角金融 姚悦

编辑|付影

还是徽商银行(3698.HK)“熟悉的味道”,在公司重要决议前,大股东“中静系”又“突袭”提出异议。

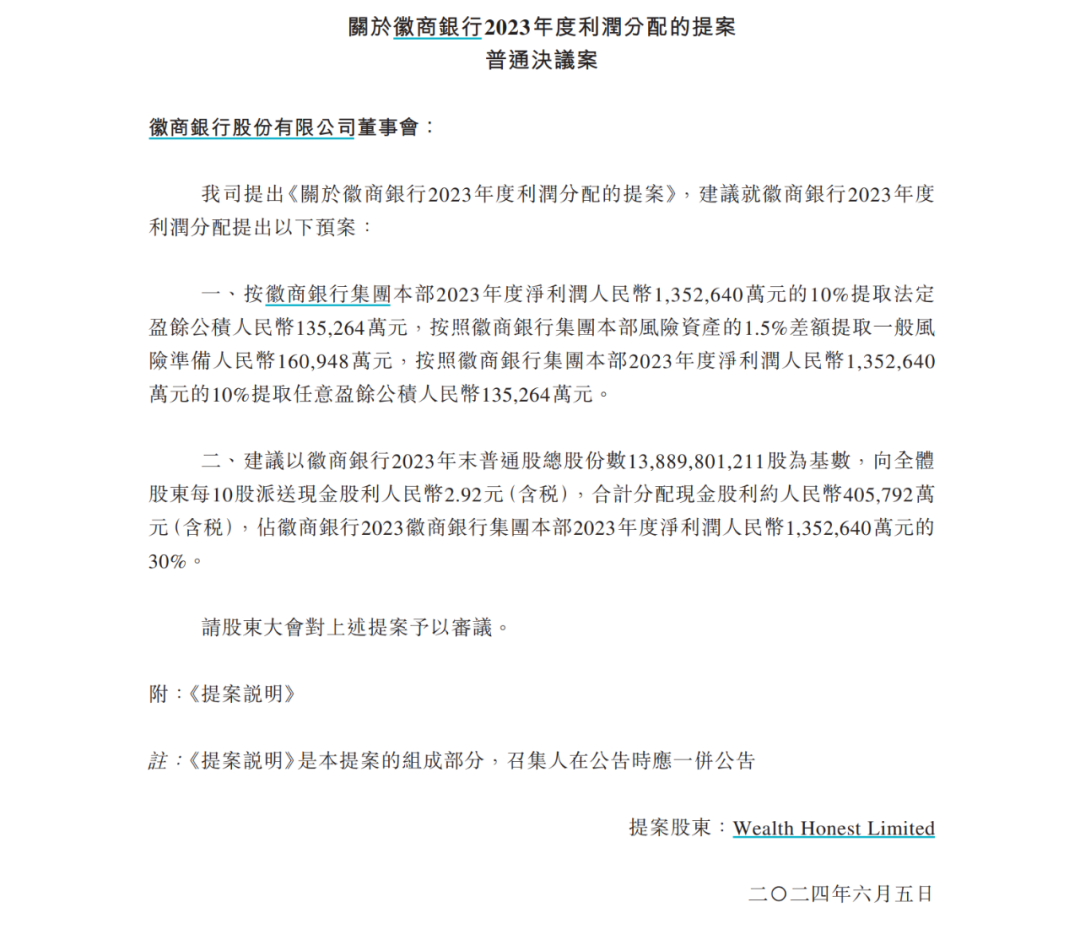

这次是关于分红方案。徽商银行股东大会召开在即,“中静系”股东临时提交了两份补充提案,不仅提议2023年的现金分红率从原方案的15%提高到30%;而且,还提议按照30%的标准,补齐2016年至2022年的分红差额。两份议案涉及分红总金额超过百亿元。

图源:徽商银行公告

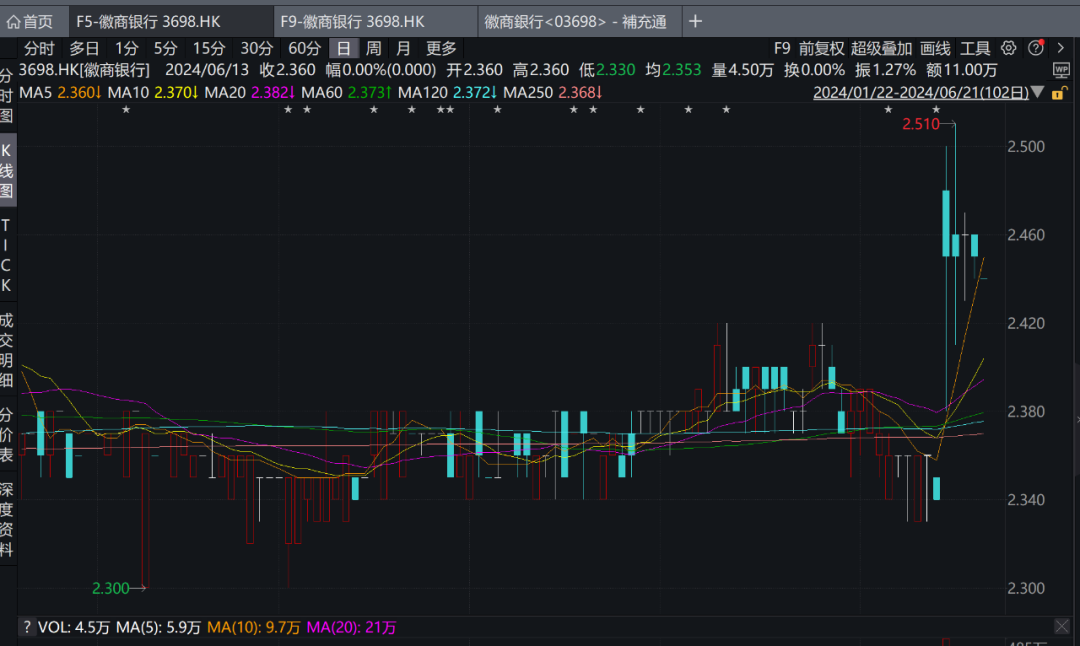

由于“中静系”的临时提议,徽商银行原定于6月28日召开的股东大会,不得不延期一天举行。不过,就在上述提案被公告的次日,徽商银行股价收盘上涨4.26%。

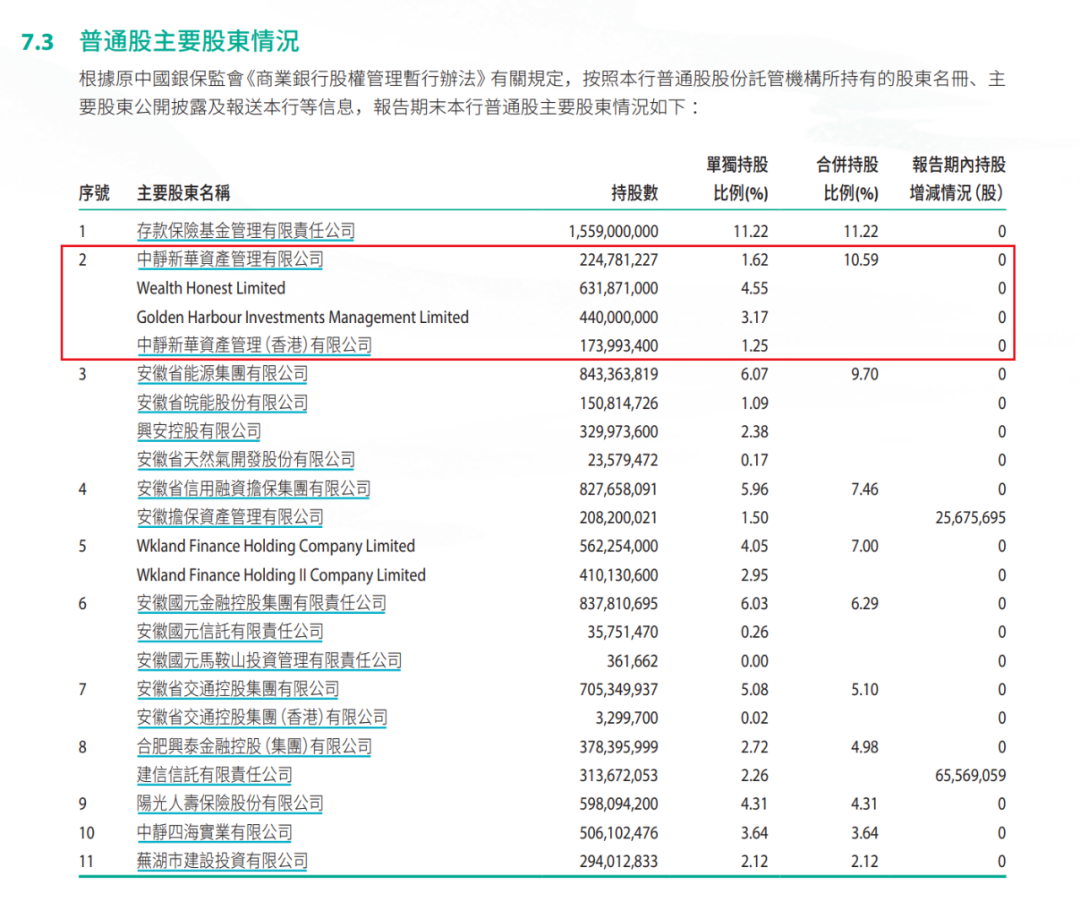

截至2023年底,徽商银行普通股总股份138.9亿股。其中,大股东持股占比83.01%,第一大股东存款保险基金管理有限公司,持股11.22%;第二大股东为“中静系”,旗下公司持有徽商银行的股权总计10.59%,其余大股东持股均不足10%。

图源:Wind金融终端

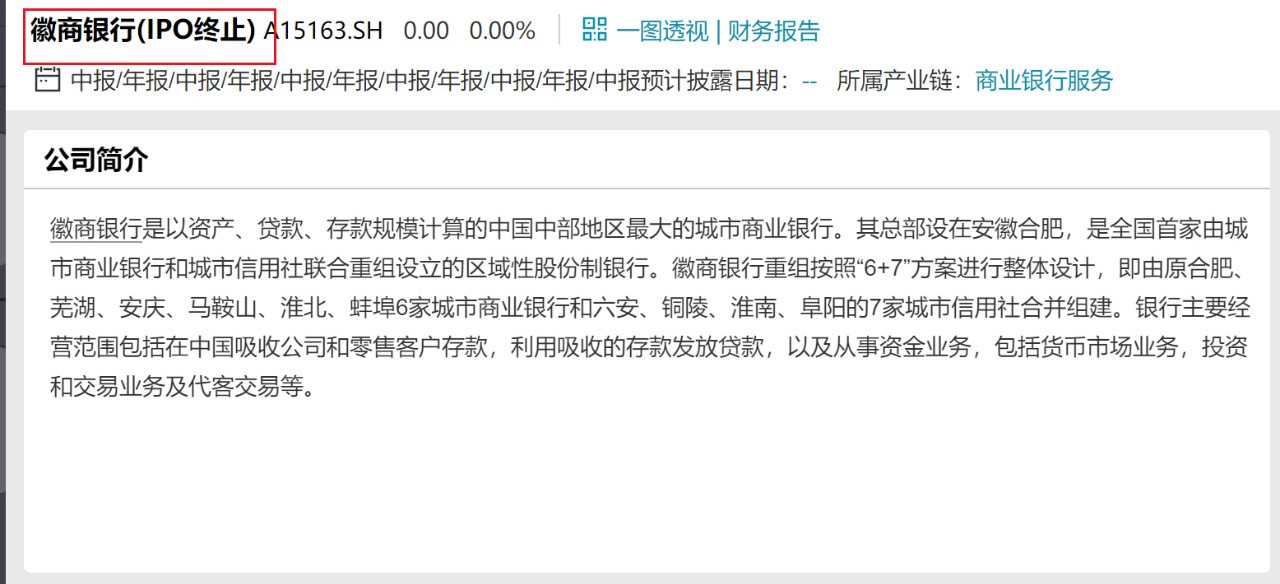

“中静系”成为该行的大股东后,近年来却与徽商银行管理层的分歧不断,包括此次的分红问题,“中静系”此前已两度提议提高分红,但未获通过;而关于另一重大议题A股IPO,徽商银行非执行董事、当时第一大股东中静四海法定代表人高央还曾拒绝在申报材料签字。

“中静系”在此次提案中还强调,提高分红有利于加快徽商银行回A。此次徽商银行能否实现“中静系”提案,徽商银行距离回A还有多远?

01 大股东“中静系”提议“百亿分红”

6月16日,徽商银行发布公告称,董事会收到股东Wealth Honest Limited提出的临时提案。

Wealth Honest Limited是“中静系”旗下公司。据徽商银行2023年财报显示,Wealth Honest Limited控股股东为中静新华资产管理(香港)有限公司(下称:中静新华资管),实际控制人为上海宋庆龄基金会。

Wealth Honest Limited共提交了两份临时提案。其中一份《第11项补充普通决议案》建议截至2023年度分红,按照每10股2.92元进行。该方案合计分配现金股利约40.58亿元(含税),占2023年徽商银行集团本部净利润135.26元的30%。

而徽商银行的原定分红方案《第3项普通决议案》,2023年度分红按照每10股1.46元进行。徽商银行截至2023年末普通股总股份138.9亿股,该方案合计分配现金股利约20.28亿元,现金分红比率约为15%。

也就是说,Wealth Honest Limited建议2023年度分红比率由原定的15%提高到30%。

不仅如此,Wealth Honest Limited的另一份提案《第12项补充普通决议案》,还建议按照30%的标准,补齐2016年至2022年的分红差额,也就是每10股9.02元。

按当前总股本计算,Wealth Honest Limited两份议案涉及分红总金额超过百亿元。

由于有关上述临时提案等一系列公告距召开股东大会的时间不足10个营业日,按照相关规定,徽商银行原订于6月28日举行的股东大会,延期至6月29日。

不过,提案公告次日,徽商银行股价显现“兴奋”。截至6月17日收盘,徽商银行报2.45港元/股,上涨4.26%;6月18日,盘中一度最高涨至2.51港元/股。

接下来,提案的投票权则交到股东手中。

据徽商银行2023年财报显示,徽商银行的第一大股东,是存款保险基金管理有限公司,持股11.22%;

第二大股东为“中静系”,旗下公司持有徽商银行的股权总计10.59%。具体持股公司分别是中静新华资管,持股1.62%;Wealth Honest Limited,持股4.55%;Golden Harbour Investments Management Limited持股3.17%;中静新华资产管理(香港)有限公司,持股1.25%;从股权来看,Wealth Honest Limited是“中静系”股东中权重较大的一方。

其余大股东持股均未超过10%;徽商银行公众持股比例为16.08%。

图源:徽商银行公告

由于Wealth Honest Limited新提出的2023年度分红方案与原定分红方案相悖,因此可能产生4种投票结果——两项中通过一项,就按通过方案进行;两项均通过,无法按照任何一项方案进行,分红方案另行通知;两项均未通过,不会根据两项方案分红。

此外,据公告显示,如果按照原分红方案于8月22日派发,否则,分红方案将另行公布。

02 徽商银行该不该提高分红?

Wealth Honest Limited和徽商银行董事会对于新旧分红方案各持己见。

徽商银行在公告中表示,董事会认为原年度利润分配方案,充分考虑了全体股东的利益以及该行运营的实际需要,符合该行及其股东的整体利益,“敬请股东合理斟酌投票”。

Wealth Honest Limited则表示,原提案提出的2023年利润分配方案,分红比例仅有15%,这与徽商银行的业绩表现、行业地位、形象严重不匹配,也打击了广大长期坚守、支持徽商银行的中小股东的信心。

图源:徽商银行公告

徽商银行业绩表现与行业地位处于什么水平?

据Wind数据显示,截至2023年底,徽商银行总资产1.8万亿元,在A股和H股的48家上市区域性商业银行中,排名第7;2023年总营业收入284.52亿元,排名第7;净利润144.33亿元,排名第6;净利润同比增长9.56%,排名第19,不过高于中位数6.18%。

徽商银行原方案15%的分红比率处于什么水平?据Wind数据显示,在A股和H股上市的区域性商业银行中,当前有数据可统计的有40家,分红比率超过30%的有11家,超过20%的有32家,高于15%的有38家。

中国企业资本联盟副理事长柏文喜认为,徽商银行在2023年的总营收和净利润都位于区域性银行的前列,但现金分红比率相对较低。这可能表明徽商银行在盈利能力上表现不错,但在对股东的现金回报方面相对保守。

值得一提的是,4月出台的“新国九条”也明确提出上市公司增强分红的稳定性、持续性和可预期性。

有“中静系”方面人士还表示,“徽商银行港股股价处于长期低迷状态,银行股板块去年到现在逐步回暖走强,徽商银行并没有跟随这种状态。股价和基本面和外部环境都不匹配,我们认为这和其分红长期处于低位状态有关系。”

据Wind数据显示,徽商银行股价2015年至2018年年初,保持在4元以上,但此后逐渐走低,2020年下半年到现在一直处于3元以下。

图源:Wind金融终端

不过,另一方面,柏文喜也强调,分红水平不仅反映了公司对股东的回报意愿,还可能与公司的资本需求、发展计划和监管要求有关。

某总资产超万亿元的上市区域商业银行,在谈及今年分红方案时,就表示该行分红有三大原则,除了密切关注同行综合评估,重视投资者对投资回报的基本诉求,最首要的就是,要留足足够支撑后续业务健康发展的资本。“只有资本充足,才能最终带给投资人更多回报。”

据徽商银行2023年财报显示,截至2023年末,徽商银行核心一级资本充足率9.14%,同比提升0.54%;资本充足率13.21%,同比提升1.19%。

监管方面,2024年1月1日起正式实施的《商业银行资本管理办法》(下称《办法》)确实对银行资本补充提出了更高要求。《办法》明确,商业银行各级资本充足率最低要求为核心一级资本充足率5%、一级资本充足率6%、资本充足率8%。

行业水平方面,据国家金融监督管理总局数据显示,截至2023年末,商业银行资本充足率、一级资本充足率、核心一级资本充足率分别为15.06%、12.12%、10.54%。其中,城商行、农商行资本充足水平相较国有大行、股份行偏低。

对比之下,徽商银行的核心一级资本充足率9.14%以及资本充足率13.21%,较大幅度高于监管对应的5%、8%;略低于商业银行的行业水平10.54%、15.06%。

香颂资本董事沈萌也强调,如果管理层能够利用现金为股东创造更多价值,那么分红就不是好的选择。否则,如果管理层对于现金管理的收益低或风险高,那么就应该在保证经营流动性安全的前提下,尽可能将富余资本以分红形式返还给股东。“资本充足率是银行经营的监管要求,在满足经营流动性安全下,都可以用于分红。当然,分红如果影响正常经营,就不合理。”

此外,Wealth Honest Limited还要求按照30%的分红比率,追溯2016年至2022年的现金分红。该股东表示,徽商银行H股上市后的2013至2015年度,徽商银行遵循机构建议现金分红占净利润的比例超过30%。但自2016年度以来,徽商银行分红水平大幅降低,在上市银行中常年处于末流。

“我们一直都有这个(提高分红)诉求。因为作为股东,也希望被投的企业能有一个好的投资回报。”上述“中静系”方面人士表示,徽商银行历史滚存了不少利润,但分红在A股和H股上市银行中处于靠后位置。

“中静系”此前已两度在股东大会上提议提高分红,但均未获得通过。

2018年6月,针对徽商银行原拟派发现金总额约为2.76亿元,“中静系”认为原方案现金分红过少,将打击投资者信心,为此另提36.71亿元现金分红临时方案交由股东大会审议;2017年6月,徽商银行董事会提出的分红预案为,向股东派发每股股利0.061元(含税),分红额约为当年净利润的10%;而“中静系”则主张维持前三年约占净利润30%的派现水平。

03 徽商银行回A之路还有多远?

值得一提的是,在分红提案中,Wealth Honest Limited还强调,提高分红有利于加快徽商银行A股IPO进度。而此前,“中静系”关键人员还曾拒绝在该行回A申报材料签字。

针对此事,上述“中静系”方面人士表示,“据我所知,‘中静系’对于徽商银行回A并没有反对。徽商银行回归A股对于发展肯定有利,银行发展起来,对于股东肯定有更好的回报。”

事实上,地处长江三角洲,作为全国首家由城商行、城市信用社重组成立的区域性股份制商业银行,徽商银行早在2011年就提出登陆A股计划,最终未能如愿只能于2013年转道在港股上市。此后,徽商银行一直都在谋求回A。

2015年6月,徽商银行首次提交A股上市招股书,同年,“中静系”频频增持徽商银行股份,截至2015年12月31日,上海宋庆龄基金会以9.89%的持股比例,成为徽商银行第一大股东。

此后,“中静系”一边继续大举增持,一边被传出与管理层分歧不断。

一方面,截至2018年5月31日,上海宋庆龄基金会通过“中静系”间接持有徽商银行16.12%的股份,为第一大股东。同时,徽商银行的公众持股量仅有15.66%,已经低于港交所监管红线,且逼近被强制停牌的15%。

但另一方面,从2015年增持开始,“中静系”与董事会因能否发行优先股、分红分配方案、徽商银行A股IPO、管理层大洗牌、利润分配方案、非公开定增将股东股比摊薄等问题的分歧也不断传出。

2015年,徽商银行首次提交A股上市招股书。“中静系”作为大股东以及其实控人高央作为该行非执行董事,未在徽商银行上市申报材料更新稿件上签字。

据《经济观察报》2021年7月报道,高央针对此事表示,“银行上不了市也不是中静的问题”,管理层自身一堆问题,一群不懂银行业务的人却做着银行的管理层,结果可想而知。”。

徽商银行A股IPO历经中止、恢复审核。但在2018年2月,徽商银行又公告称,仍需与该行个别董事和股东进一步协商,撤回了A股发行申请。直到2018年底,重启A股IPO之路。

此后,“中静系”萌生退意,而在寻求“接盘方”过程中,又产生纠纷,给徽商银行回A增添不确定性。

2019年8月,中静新华资管与杉杉控股签署了转让徽商银行股份及中静四海股权的框架性协议,将其所持有的合计14.32%的全部徽商银行股份,以121.5亿元的总价转让给杉杉控股。

但2020年,双方突然因上述交易互斥对方违约,“中静系”认为“杉杉系”未能如期付清全款,所以整个交易违约;但“杉杉系”认为,他们前期已付了相关款项,但是中静新华资管没有完成交割相应的股份,双方因此对簿公堂。

而在与“杉杉系”案件审理的同时,“中静系”就一直在寻找新的接盘方,先后接触了东建国际以及正威集团。但截至2023年末,“中静系”持有的徽商银行股权转让仍未有新的进展。

上述“中静系”方面人士表示,“前面一直寻求出售,我们希望以合理的价格出售所持徽商银行股权,徽商银行是我们主要投资,且长达十余年,希望找到一个合适退出的机会。目前暂时还没有确定的对象。”

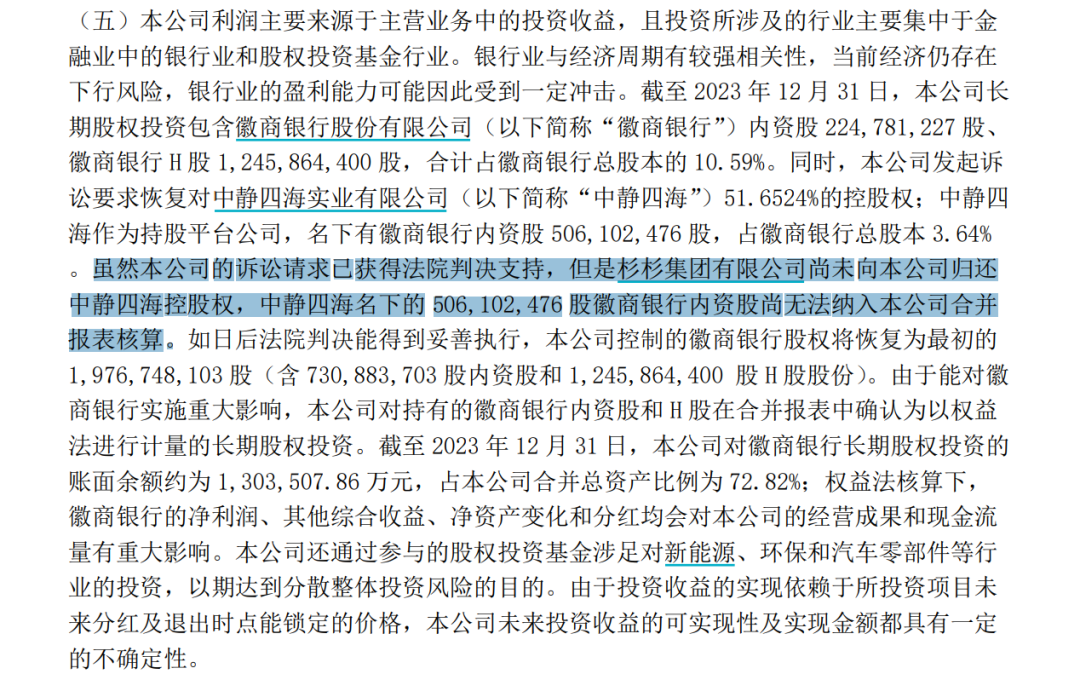

但据中静新华资管2023年债券年报显示,该公司起诉要求恢复中静四海51.65%的控股权。虽然该公司诉讼请求已获得法院判决支持,但是杉杉集团尚未归还中静四海控股权。

图源:中静新华资管2023年债券年报

徽商银行回A方面,自从“中静系”与“杉杉系”纠纷以来,2019年至2022年每次股东大会,都将A股发行方案和授权议案延长1年。目前延长期限自2023年6月30日起至2024年6月29日止。

图源:Wind金融终端

值得一提的是,自2022年1月银行IPO陷入停滞期,排队IPO的银行队伍就开始不断收缩。近期,随着6家中止、1家终止,这支队伍中仅剩3家银行。

你认为“中静系”的分红提案合理吗?欢迎留言评论。

评论