文|第一财经商业数据中心

2024年,中国香水市场依然“香”。

首先,美妆集团加速投资国内本土市场。今年年初,欧莱雅先是注资国货品牌观夏,并针对香水品牌欧珑开启了面向中国市场的品牌焕新计划。近日,欧莱雅旗下品牌Mulger又在上海开设了中国首家囊括时装与香水的店铺,一系列动作让欧莱雅成为香水领域的重要一极。紧接着,奢侈品巨头也在积极加码在华业务。隶属于LVMH集团的FENDI,时隔近10年后重启其香水线,推出全新系列产品,并预计将于9月进入中国市场。

总体来看,随着数众多香水产品相继进入中国,中国香水市场已开启了一场“诸神之战”。但令人好奇的是,近些年中国香水市场呈现怎样的格局变化?面对山头林立的市场环境,国货品牌都在如何突围?随着市面上的品牌愈加多样,产品款式愈发繁多,2024年的中国消费者又在期待何种类型的香水产品?

香水赛道拥挤,大牌商业香线上地位依旧超然

过去三年里,“口红经济”开始在中国市场失效,取而代之的是“嗅觉经济”。据CBNData发布的《2023香水香氛消费者洞察白皮书》预测,中国的香水香氛行业预计将持续保持较高的增长速度,并有望在2026年达到53亿美元的市场规模。

此外,中国香水市场还呈现出两个显著特点:一是香水行业渗透率低。相较于美国和欧洲市场高达50%和42%的行业渗透率,中国香水市场的渗透率仅为5%;二是中国消费者购买香水的客单价位居全球首位,已达500-800元。

面对这一长坡厚雪的市场,大牌商业香(本文特指除去时装香水、名人香水等商业香水的品牌)早早布局,例如香奈儿5号、迪奥真我等香水早已成为十年前时尚弄潮儿的心头好并至今仍有不错的销量。

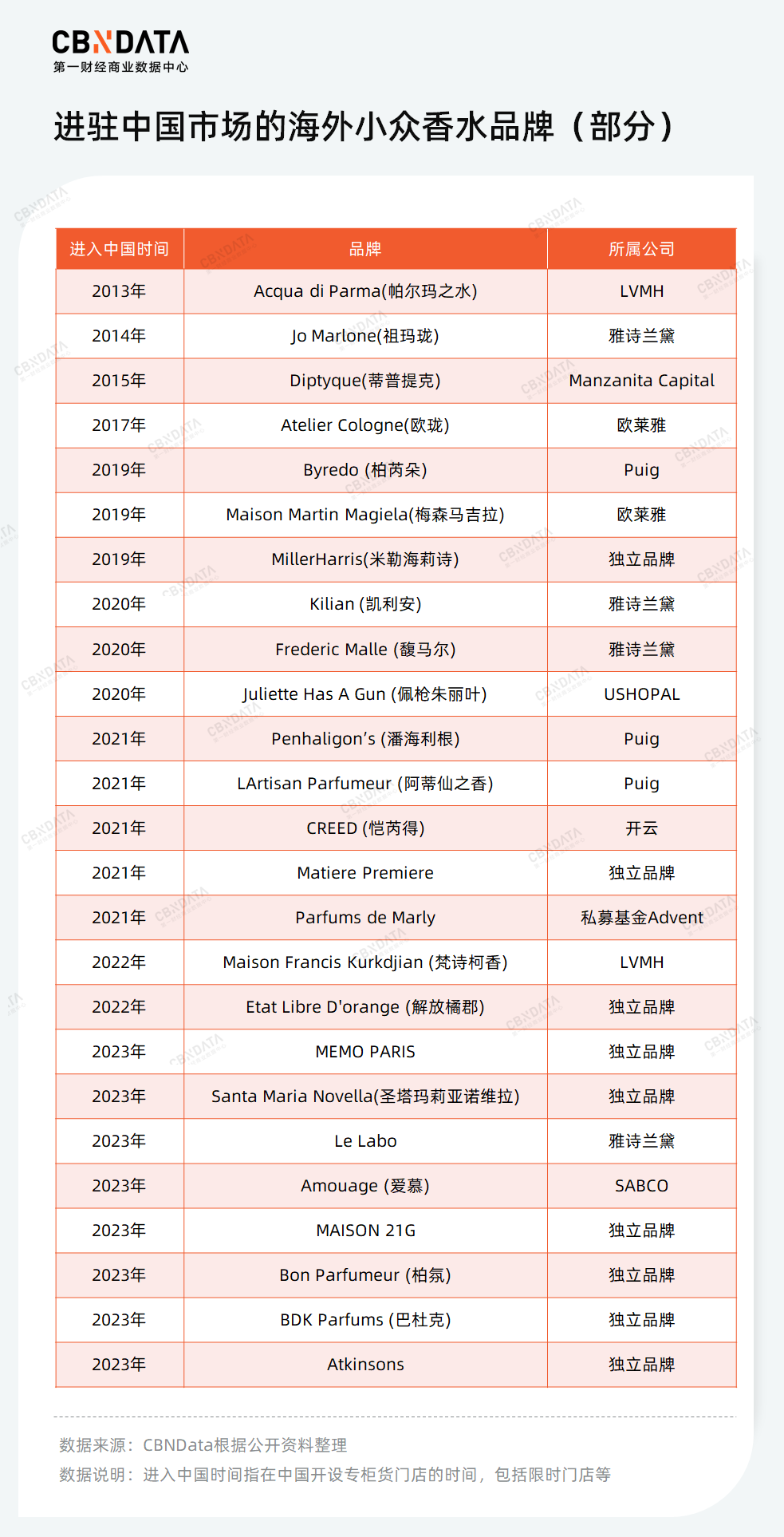

而这几年,随着大众对于个性化香气的追求日益增强,小众香水(特指商业香之外的香水品牌)开始在大牌商业香主导的市场里撕开了一道口子,越来越多的进口品牌轰轰烈烈进驻中国市场,以吸引更为挑剔的消费者群体。最初,进入中国市场的小众香水多为奢侈品巨头和美妆集团旗下品牌。例如雅诗兰黛旗下,如今已有70多家门店的祖玛珑就在2014年以小众概念打入中国市场。而2021年开始,独立品牌的数量不断增加。Matiere Premiere等拥有不少明星单品和拥趸的品牌均在此时进入中国。

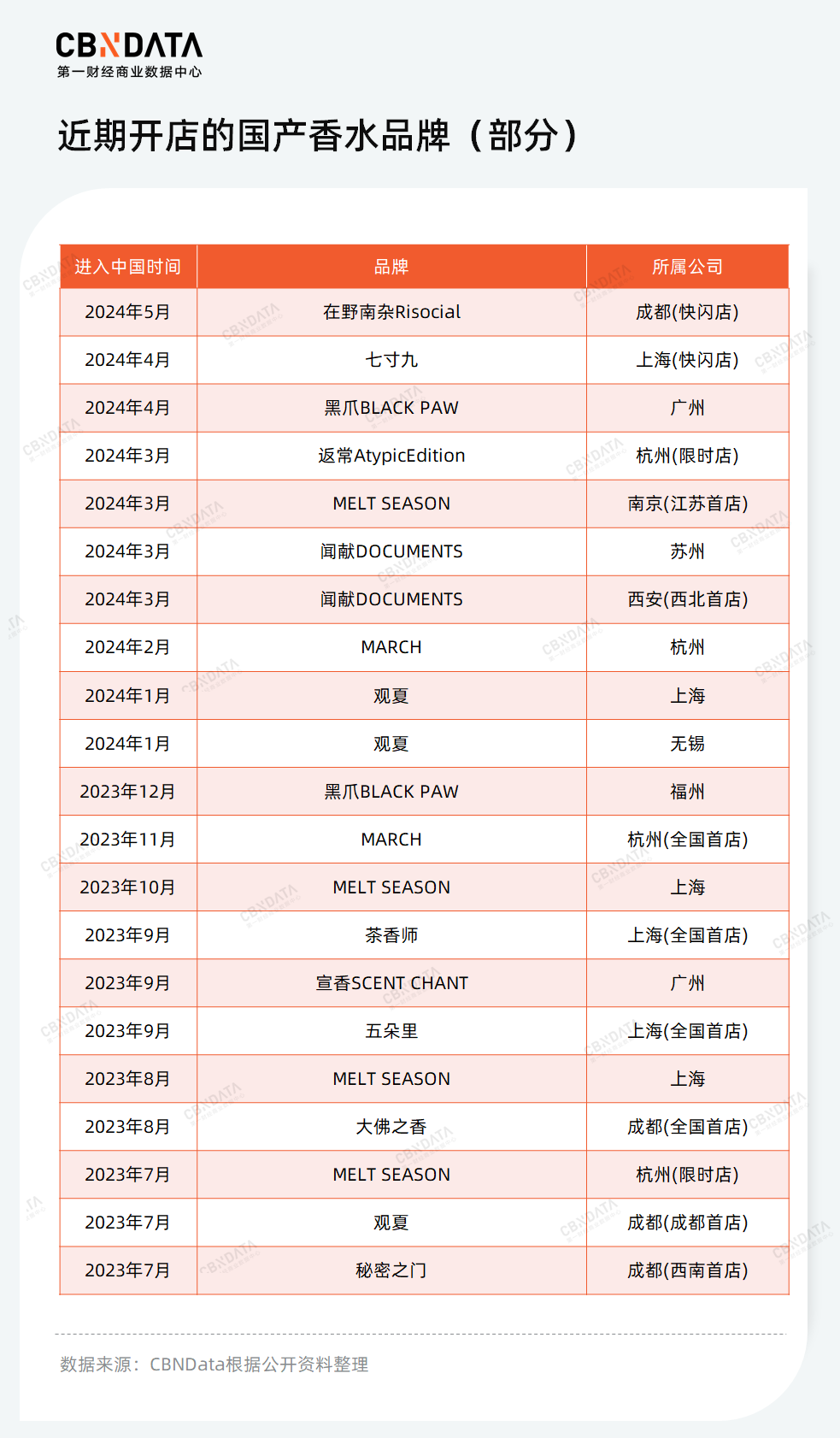

与此同时,国产香水也在开枝散叶,与海外香水形成正面竞争。根据CBNData不完全统计,我国香水行业在2018年到2021年的四年间,每年都有近300家新的本土香水企业加入市场竞争,在2022年后仍保持着200家以上的增长规模。尤其近年来欣欣向荣的国产香水新贵们大多成立于在这波热潮。

随着香水赛道竞争愈演愈烈,各线上平台的市场格局正经历着不同程度的变化。

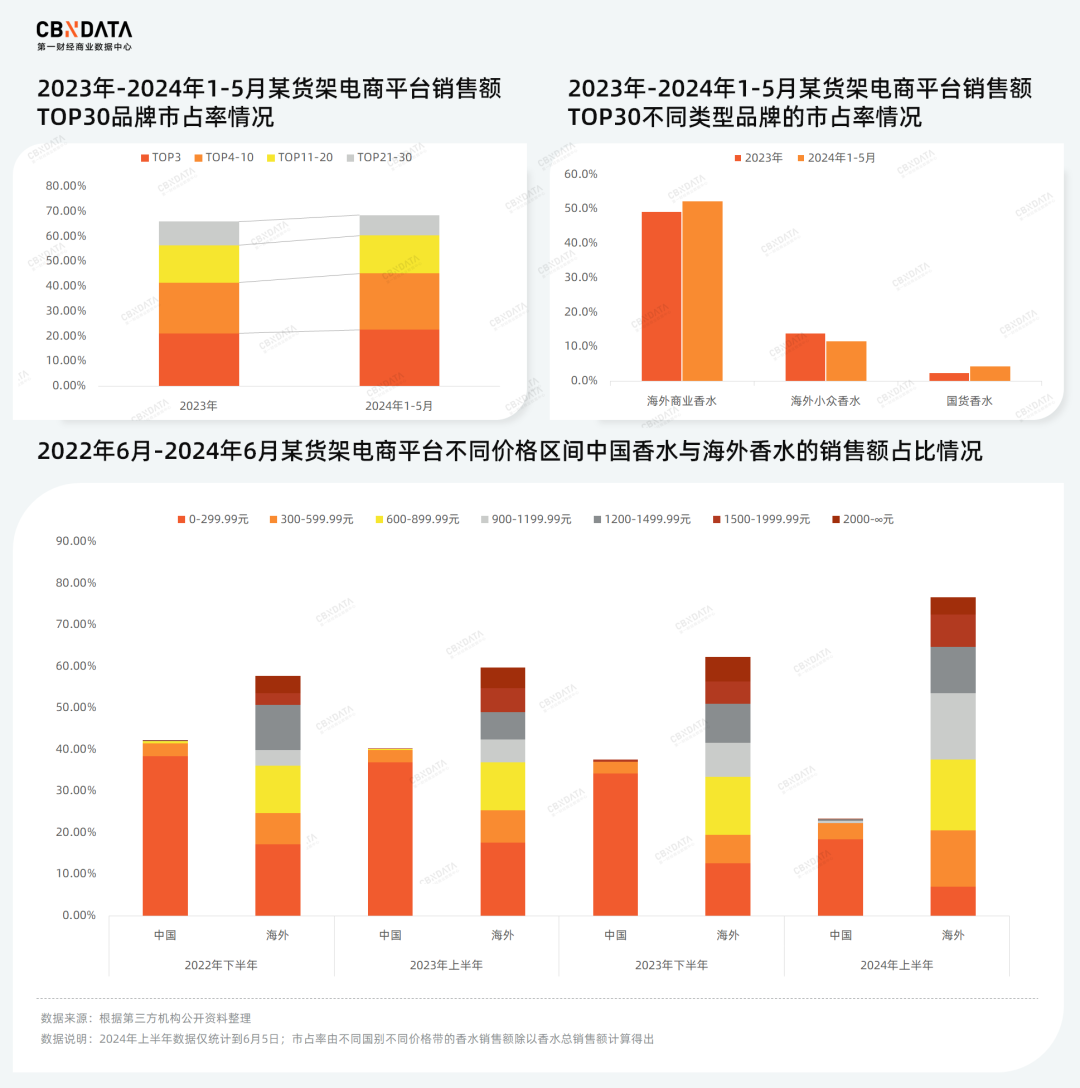

某货架电商平台中,前十品牌的优势进一步扩大,并且九成品牌为香奈儿、迪奥等商业香水大牌,它们牢牢地占据着用户的渠道心智,保持着主流地位。相比之下,海外小众香水品牌则遭遇了挑战,不仅整体市占率下滑,头部品牌祖玛珑的市场份额更是在今年1-5月下跌了1.7%,首次跌出前三甲。

对于国货品牌而言,经过近几年的发展,本土品牌在该平台中仍然式微。尽管冰希黎、春风十里为代表的平价香水品牌发挥稳定,成功连续上榜。但作为各路玩家力求占据一席之地的高端香水赛道,国产品牌在夹击下仍有很长的路要走。据第三方机构公开资料整理,1200元以上香水的销售额占比从17.85%增长至2024年上半年23.02%。而本土品牌的同价位香水仅有小幅上涨,占比从0.13%上升至0.4%。不过值得注意的是,观夏在今年1-5月成为首个高跻身销售额TOP30榜单的高端品牌,还拉高了整体的市场份额。

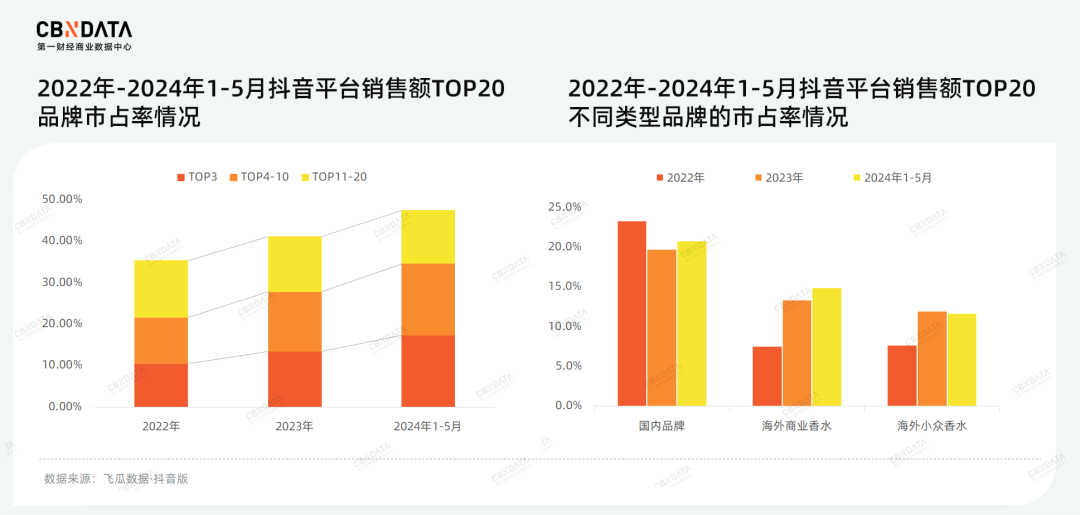

近几年,以抖音为代表的内容电商渠道成为行业新增量,销售额TOP20品牌的市占率仍在快速攀升,特别是前十名品牌的增速尤为显著。品牌类型方面,原本由平价本土白牌主导的市场格局,在多年的对垒中,随着迪奥、范思哲等国际品牌加码直播电商、加速拓宽布局,海外商业香水与小众香水的市场份额均呈现明显增长并且在市占率上,两者可谓是并驾齐驱,并且相较于某货架电商渠道,抖音头部海外小众香水的价格更亲民。与此同时,国内品牌表现乏力,市占率较2022年出现小幅下滑。

总体来看,因基本盘不同,各线上平台的调性虽差异显著,但其中的共性是——一方面,各平台超头部品牌的市场集中度都在增加,排头品牌正在加速攻城略地;另一方面,海外商业香水凭借其品牌势能依旧强势,既保持着传统电商渠道的优势也保持着高潜渠道的高增长,使得海外小众香水与国货香水均面临巨大挑战。

精细化开发与门店运营,国货品牌加速突围

依靠时代红利野蛮生长的阶段已经翻篇,面对按月发生变化的消费形式,新兴的国产品牌正经受着巨大的考验。2023年8月,曾经2年3轮融资的Scentooze三兔宣布将于9月底关闭其在小红书的旗舰店,这一消息引发了行业内的广泛关注与许多消费者的感慨。有知情人士向媒体C2CC传媒透露,Scentooze三兔自去年年初就已经开始削减精力,基本停掉线下渠道的全部业务,并且几乎不会再重启。许多进入稳定期的品牌面对外部袭来的阵阵寒意不得不回归精打细算的现实生意中来。

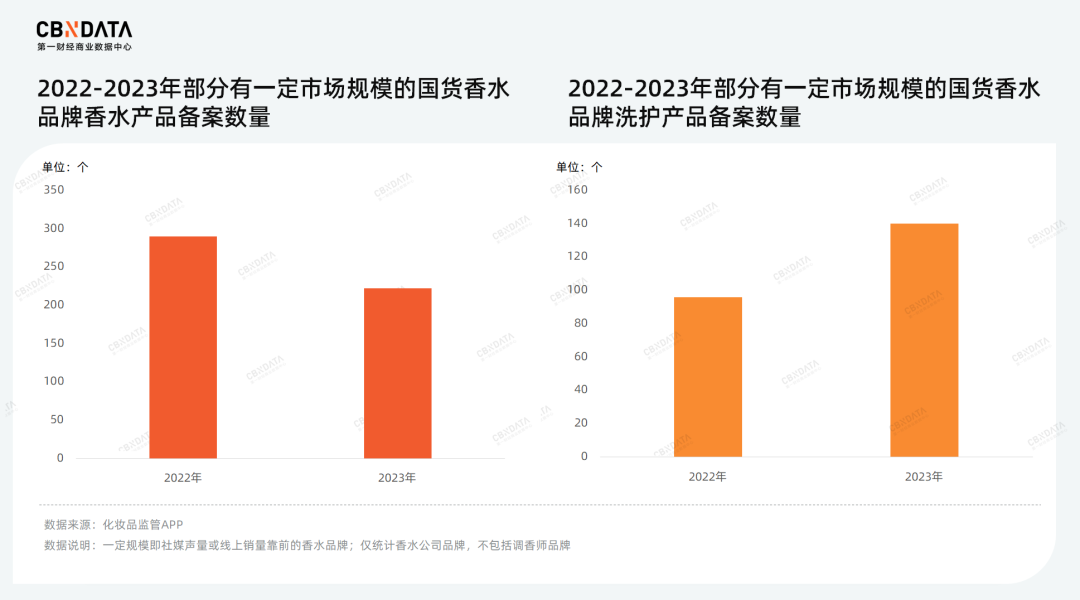

一方面,品牌不再盲目地创新香水产品,开始精细化产品开发。CBNData注意到,自2022年普通化妆品开始统一实施年度报告制度以来,部分香氛品牌在2023年备案的香水产品数量减少了23.45%,而且仅从产品名称来看,许多备案的产品实际上是往年已经报备过的香水。此外,四大香精公司之一的德之馨发现,与2021年相比,国产品牌在产品研发方面的需求相对变少。品牌们开始专注地思考自身品牌特性、优化现有产品/产品线,寻找机会。

另外,许多香氛品牌将注意力转移到洗护领域,通过加码洗护产品与外资品牌形成差异化竞争。值得一提的是,品牌观夏不仅推出了洗护产品,还涉足彩妆领域,推出了唇蜜产品。

另一方面,品牌重视线下生意场,并在运营层面上做出了精细化调整。香气引发的嗅觉记忆,在感官传递中的路径比视觉、听觉更为隐秘。因此打造一个适合体验、感受芬芳的场所对于香水品牌来说至关重要。不少品牌在2023年开设了线下首店门店或区域首店,试图让消费者更深入地理解品牌与产品,从而抢占消费者的心智。国货香水香氛品牌茶香师的创始人王乐飞表示,他们未来的计划是在盈利的前提下,在高端商场开设“小店”。“目前我们已开了几家单品牌店,还有一部分快闪店,也有进入景区集合店。”

对于那些从创立初期就便扎根于发展线下零售的品牌来说,如何提高经营效率成为了他们关注的重点。闻献在去年圣诞节前关闭了仅开业一年的成都IFS门店。到今年5月,其位于上海淮海中路的门店也因合同到期而关闭。据淮海中路门店的公告,闻献计划在淮海中路商圈对门店进行迁址升级。针对两次门店的调整,有分析认为闻献将在今年或许更注重经营效率。与此同时,其创始人孟昭曾在品牌消费观今年的播客中表示,与前几家门店各具鲜明特色不同的是,未来的线下门店设计将会更加统一、风格将会趋同。

2024年,中国消费者需要怎样的香水?

经过野蛮生长,香水在生活中的地位悄然发生着变化,曾经作为奢侈品的香水,正逐渐转变为人们的日用品。而消费者以围绕香水衍生出新的文化,正在引领一种不断破圈、扩圈的新圈层消费趋势。在市场教育下,2024年的消费者在关注香水产品品质的同时也愈发关注产品背后的附加价值。作为“悦己消费”的代表,香水背后的情绪价值、体验价值还有收藏价值都成为消费者的偏好,为品牌“向上生长”提供新思路。

趋势一:情绪时代,“高能量”的疗愈香水成香饽饽

当年轻一代注重个性化表达,热衷探索与尝试,香调独特的香水成为了他们进入“同味圈层”的入场券,也成为他们自我身份和氛围营造的标的物。根据《2023香水香氛消费者洞察白皮书》中数据,67%的中国消费者倾向于利用香味来彰显个人气质,而44%的消费者则希望通过香水来表达自己的个性观点。

随着“情绪经济”的崛起,消费者的偏好进一步进阶,从单纯地追求“不撞香”转变为对“个性化+功能性”的双重需求。在这一趋势中,消费者从禁欲系、清冷感香水的墙头爬向那些给足情绪价值、带来温暖治愈感、甚至略带甜美的“高能量”香水。今年的趋势更是如此,在最近的九十天内,雪松、茉莉等芳疗植物相关香水的小红书阅读量分别达到1773.72万、3436.24万。除了“植愈力”, 以“美食”为主题的香水也因其疗愈身心的特性而受到追捧。去年下半年以来,美食调香水相关内容的阅读量在小红书上持续攀升。其中香草相关香水在近三个月内的阅读量达到了1056.07万次。

趋势二:留香体验max,香精成赛道增长黑马

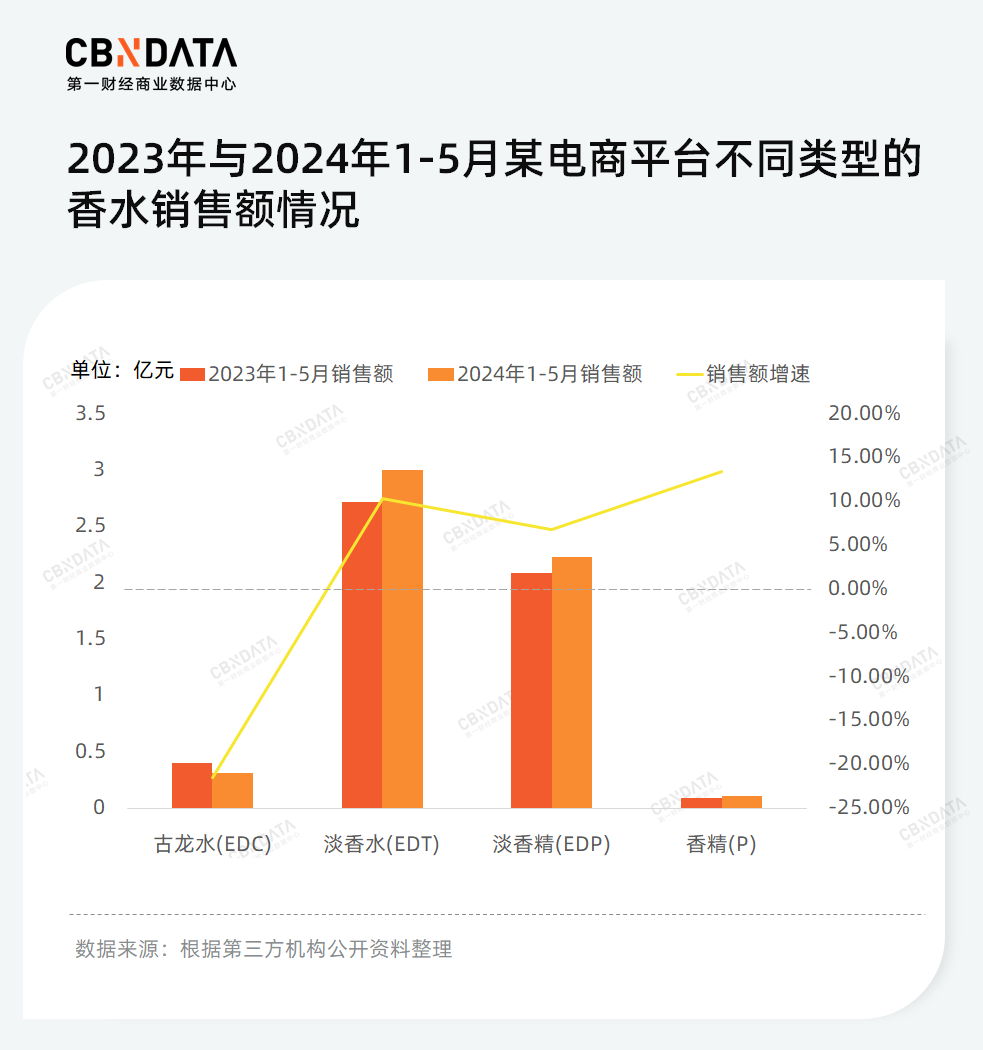

在香味上越来越挑剔的同时,消费者对香水留香时间也提出了更高的要求,这一需求使得“留香持久”成为电商平台上一个重要且普遍的产品关键词。通常而言,香水留香时长与其含有的纯香精的浓度密切相关。因此,根据纯香精浓度的不同,留香时长由短到长分别为清香水(EF)、古龙水(EDC)、淡香水(EDT)、淡香精(EDP)、香精(P)。以香精(P)为例,这类香水的留香时间一般在5个小时以上。过去国内消费者普遍喜欢更具轻盈感的淡香水(EDT),并且淡香水(EDT)也已占据市场主流。但根据第三方机构公开资料,2024年1-5月香精(P)类香水在天猫的销售额增速开始领跑,越来越多的消费者开始尝试香精(P)类产品。无独有偶,海外消费者对留香时间的追求更达到了极致。TikTok上关于“野兽模式香水”的视频观看次数近2亿次,这种所谓的“野兽模式”香水指代的是那些持久留香长达 24 小时的香水。

趋势三:香水博物化,Q香成年轻收藏家的最佳选择

近年来,我国香水市场的一个显著趋势就是目标受众的年轻化。这些年轻入场者虽然购买力相对较弱但换香频率高、收藏投资的意愿强。而这一消费群体推动了Q香在社交媒体上走红。所谓Q香,指的是品牌正装香水的mini版,通常以套组或套盒形式销售,并且在免税店中尤为常见。根据小红书与凯度联合发布的《知人寻香-2024香水香氛趋势白皮书》显示,18-25岁的年轻消费者对于小规格Q香的偏爱远超其他年龄段的人群。Q香完美地满足了年轻消费者对于“一季一香”的追求,也日益成为他们试香、补香、购香甚至收藏香水的首选。

图片来源:小红书(从左往右:@安娜公主她妈、@珍珠柠檬水)

2024上半年,各家企业动作连连。从一系列重磅投资事件到多个品牌推出新香水系列,这些无不昭示着在未来不久会有一轮轮血腥厮杀等待着每一位牌桌上的人。对于国产品牌来说,国内香水大盘还在平台期,九成市场掌握在外资品牌手里,消费者们还尚在被教育中……当前的市场环境既值得期待也遍布礁石。他们唯一能做是,持续做对的事情,等待一个赶超时机。

评论