文|天下财道 孙曼

A股市场再度跌破3000点,对险资的抄底资金是一个考验。

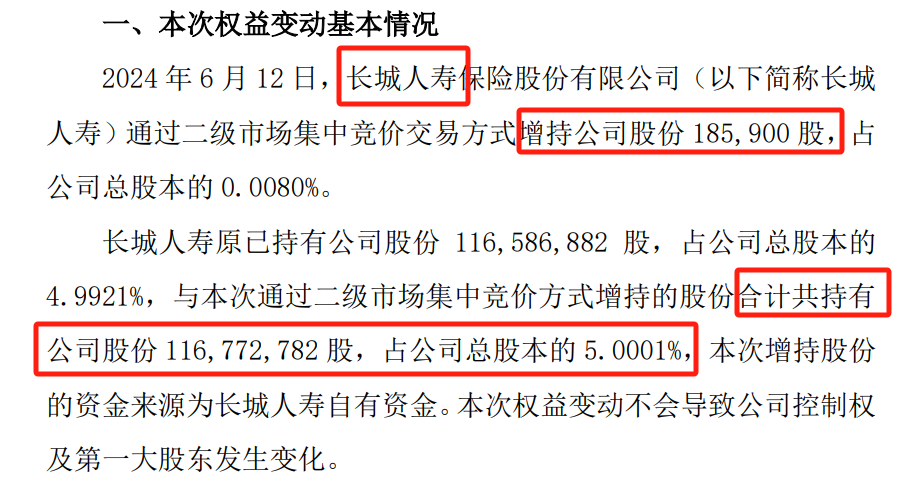

赣粤高速(600269.SH)日前披露,长城人寿通过二级市场增持公司股份近19万股,持股比例超5%。

(来源:赣粤高速公告)

长城人寿在今年3月就已开始买入赣粤高速,几次增持前后花了5亿多。

长城人寿称,赣粤高速扎根江西本土,主业为高速公路运营及道路维护等,业务稳定且业绩稳健,符合保险公司长期投资理念,适合险资长期持有。

其实,从年初起,长城人寿就开始频繁举牌A股上市公司,除了赣粤高速,还买入了另外3家A股上市公司和一个港股公司的股票。

如此密集的举牌操作,长城人寿意欲何为?果真是财大气粗吗?

频繁举牌

长城人寿全称是长城人寿保险股份有限公司,成立于2005年,注册资本金超62亿,主营人寿保险、健康保险、意外伤害险等各类人身保险业务及再保险业务。

从今年1月11日到6月7日,长城人寿已举牌无锡银行(600908.SH)、城发环境(000885.SZ)、江南水务(601199.SH)、秦港股份(03369.HK)。

(来源:公开信息)

举牌这几家上市公司共动用超10亿元资金,而且今年长城人寿的举牌动作比2023年更频繁。

长城人寿去年全年只举牌两家上市公司——浙江交科(002061.SZ)和中原高速(600020.SH),成本合计约8亿元。

对于举牌上市公司,长城人寿自己的说法是,践行保险资金长期投资理念、推进上市公司长期健康发展、发挥保险资金耐心资本作用。

(来源:公司官网)

这个回答看起来挺“正能量”。

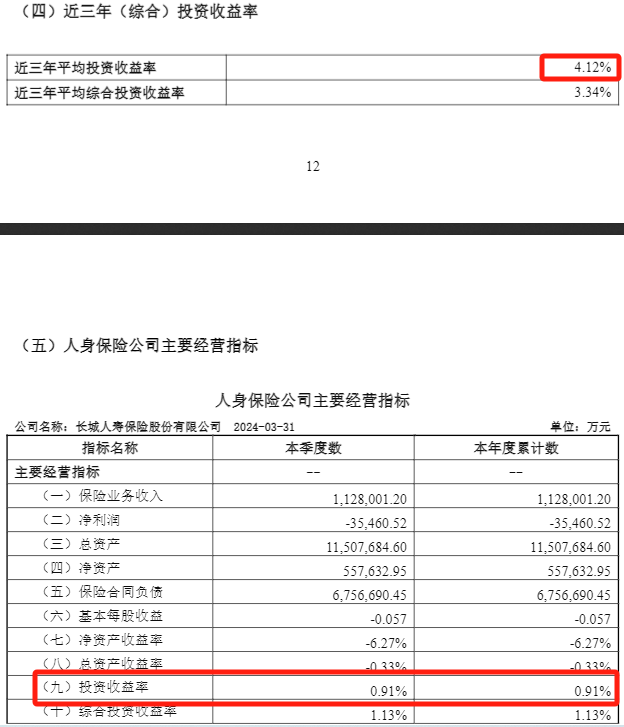

但其背后却是一个无奈的事实:长城人寿近来投资收益有点儿惨。

长城人寿2023年投资收益率3.7%,低于三年平均投资收益率(4.1%),且 2024年一季度投资收益率环比继续下降,已不足1%。

长城人寿相关负责人坦言,受750天移动平均国债收益率曲线下行影响,2023年保险行业普遍面临准备金计提增加的情况,随着利率中枢下移,资本市场波动增加,保险公司权益投资面临一定压力。

(来源:公司公告)

长城人寿举牌的上市公司整体偏向公用事业类,江南水务和城发环境所属行业均为环境治理,秦港股份主要从事港口货物装卸、仓储经营等业务。

某险企资深从业人士分析称,“这类公司有一个很明显的特点,经营比较稳健,现金流充足,而且每年的分红都会比较稳定,属于险企偏爱的类型,承担的风险也会比较小。”

但是,风险比较小不等于没有风险。

伴随着市场波动,长城人寿此前买入的部分股票已处于浮亏状态。

例如5月份买入的城发环境和江南水务,浮亏都已在10%左右。

(来源:银河证券)

(来源:银河证券)

当然,长城人寿秉持长期投资的原则,可以不计较一时得失。

不过,公司财务上到底还有多大的转圜空间呢?

业绩困境

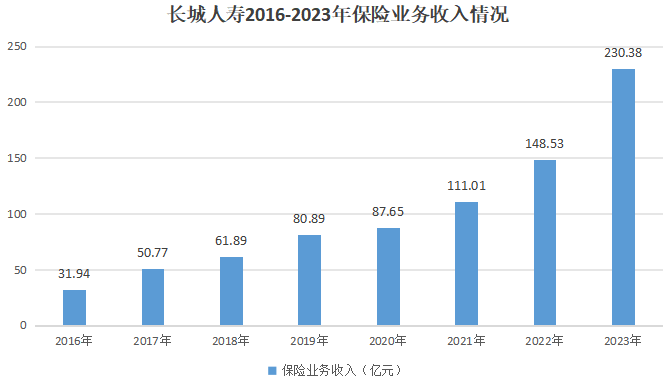

粗看之下,长城人寿保费收入增长态势还算不错。

公司保险业务收入由2016年32亿元,一路攀升至2023年230亿元。2024年一季度,长城人寿保险业务收入约113亿元,同比增长8%。

(来源:公司公告)

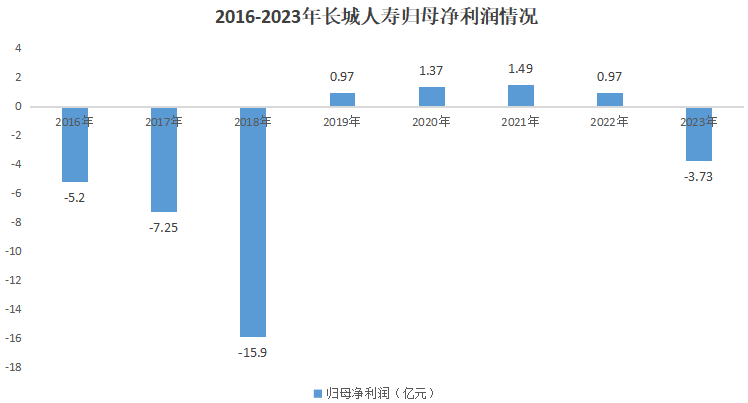

问题在于增收不增利,长城人寿2022年净利润约为1亿元,同比下降33%;2023年净利润同比转亏,亏损约4亿元;2024年一季度净利亏损同样将近4亿元。

综合算下来,从2016年到现在,长城人寿根本没赚到钱。

(来源:公司公告)

业务规模不断扩张,公司却持续亏损,长城人寿迫切需要补充资本。

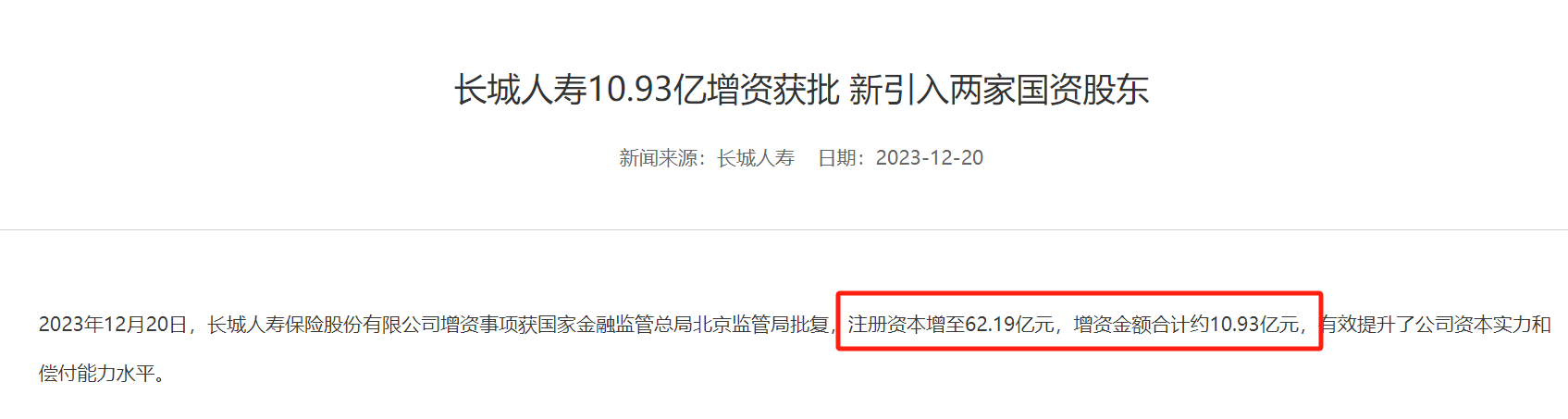

去年12月底,长城人寿增资事项获批,注册资本增加11亿元至62亿元,由其第一大股东华融综合、新进股东国调基金二期、德源什刹海认缴。

(来源:公司官网)

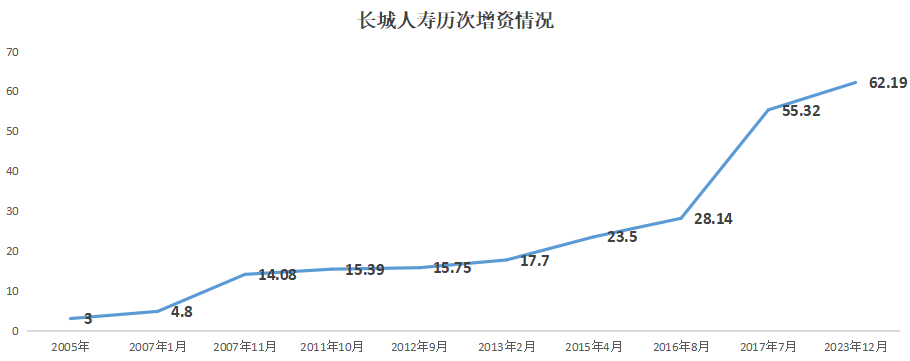

值得注意的是,除此之外,长城人寿自成立以来已先后增资8次,其中2017年7月的增资幅度最大,直接令其注册资本金翻番。

(来源:公司公告)

虽然不断增资,但从偿付能力来看,长城人寿堪称“吞金兽”。

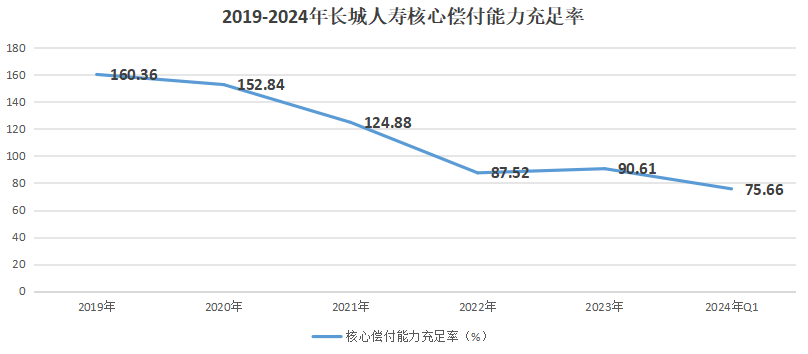

2019-2023年,长城人寿的核心偿付能力充足率从160%,一路走低下降到91%。今年一季度核心偿付能力充足率环比更是下滑至76%,不断逼近50%的监管红线。

(来源:公司公告)

长城人寿还有个愿景,“希望在2021-2025年,总资产过千亿,营业收入超过300亿元”。

现实是,截至2023年末,长城人寿总资产1039亿元,营收194亿元。

如此看来,在持续亏损、偿付能力逼近红线的背景下,长城人寿要实现愿景,可能还需要股东继续输血。

内控不足

除了业绩堪忧,长城人寿在合规经营上也有改善的空间。

2023年以来,长城人寿就因业务违规收到监管部门下发的13张罚单。

例如,2024年1月,长城人寿常州中心支公司、鹤壁中心支公司先后因“给予投保人保险合同意外利益”、“虚假人力”、“内控管理不严”被处罚。

(来源:国家金管局官网)

2023年8月22日,长城人寿安阳中支因存在“财务数据不真实、内控管理不严”的违法行为被处罚。

2023年上半年,长城人寿湖北分公司、安徽分公司、德州中心支公司先后被当地银保监局处以罚款,违规事由包括“对保险代理人管理不到位”、“附加健康险保险期限小于主险期限”、“编制虚假资料”等。

黑猫投诉平台上,有消费者投诉称,在不知情的情况下,其从2018年缴纳保险到现在,需要交20年,因经济困难要求退款,只退了三分之一。

值得注意的是,这一投诉已过去1年之久,但目前仍处于待分配状态,未得到解决。

除此之外,还有消费者投诉长城人寿保险夸大保单收益、虚假宣传、恶意扣费。

根据国家金管局显示的辖内保险消费投诉情况通报,2023年上半年,长城人寿万张保单投诉量为0.92件/万张,远超人身保险公司中位数(0.29件/万张);万人次投诉量为0.58件/万人次,远超人身保险公司中位数(0.14件/万人次)。

(来源:国家金管局官网)

天眼查信息则显示,长城人寿周边风险高达1万多项,具体包括股东申请其他公司股东股权冻结质押、司法拍卖、对外担保、行政处罚等各种类型。

当然,长城人寿自身也在努力调整经营目标。

对于2024年经营规划,长城人寿相关负责人表示,在负债端,通过“调结构,降成本”,加强产品结构管理,增加非利率敏感产品占比,推动保障性产品销售,降低利率下行的不利影响。

有业内人士向《天下财道》表示,长城人寿需要加强内部控制,确保合规经营,减少因违规操作导致的罚款和声誉损失,在此基础上优化产品结构,提升服务质量。

评论