界面新闻记者 |

界面新闻编辑 | 楼婍沁

历时三年,资生堂终于完全剥离个人护理业务。

资生堂集团日前公告,已与私募股权公司CVC Capital Partners(以下简称“CVC”)签订股权转让协议,将公司所持有的FineToday Holdings Co., Ltd.(以下简称“FineToday集团”)股权全部转让给CVC旗下公司,交易预计在2024年6月30日完成。

FineToday集团运营着原资生堂集团旗下的个人护理业务,包括fino芬浓、KUYURA可悠然、SUPER MiLD惠润、TSUBAKI丝蓓绮等十个品牌。前述交易完成后,意味着资生堂集团彻底告别其在1959年开创的个人护理业务。

这场交易的源头可以追溯至三年前。

2021年,资生堂集团在聚焦高端美妆业务的战略下,决定将个人护理业务以1600亿日元(按当时汇率计约合人民币98亿元)打包出售给CVC。为了实现业务的平稳过渡,资生堂集团将旗下个人护理业务剥离重组,成立新公司Fine Today Shiseido(2023年初更名为FineToday),并以合资方式与CVC共同经营,由CVC持多数股权。

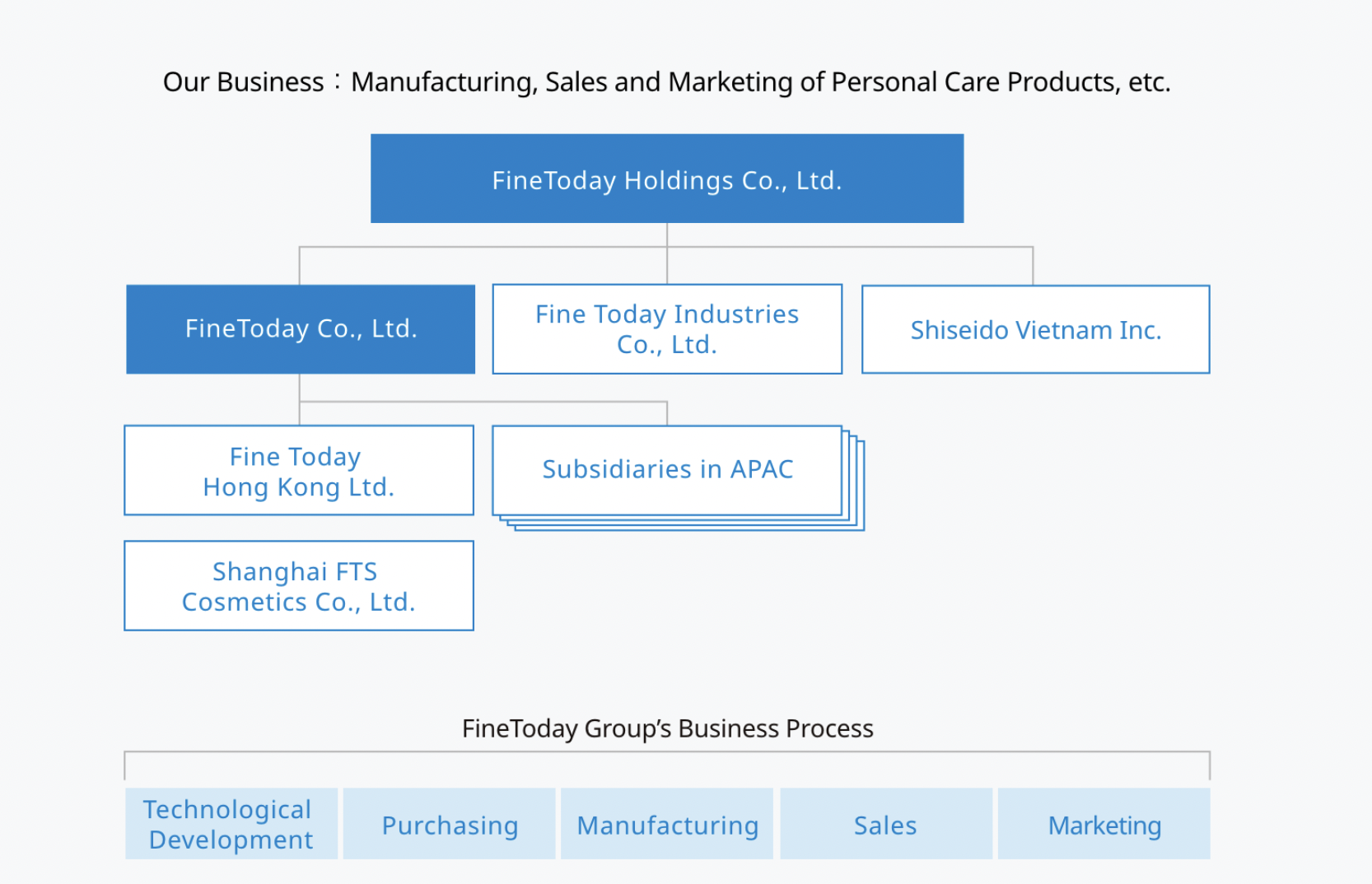

FineToday在2021年便设立了中国分部,成立上海菲婷丝化妆品经营有限公司,2023年又接管了原资生堂集团旗下位于日本和越南的两座个护生产工厂,并在日本成立研发中心。由此发展为集研发、生产、销售为一体的FineToday集团。

单飞后的FineToday集团发展得不错。以中国市场为例,得益于资生堂集团此前打下的市场基础以及FineToday集团加大投入力度,2021年底中国已超越日本成为FineToday集团在全球范围内的最大市场。

资生堂集团还在2024年5月宣布,FineToday集团正筹划在日本东京上市。彭博社当时报道称,FineToday集团的目标估值在20亿至30亿美元间(约合人民币145亿元至218亿元)。

在前述公告中,资生堂集团也再度提及FineToday集团在做上市准备,而考虑到其正稳步扩展业务并建立起了有效的管理结构,“我们认为我们最初的目的已经达到,因此决定将FineToday集团的股份所有权转让给CVC。”

FineToday集团的发展势头并不让人意外,毕竟当初资生堂集团并非因个人护理业务表现不佳而将其剥离。资生堂集团财报显示,在受疫情影响的2020年,当其他部门都录得营收双位数下滑时,个人护理是所有部门中唯一录得正增长的,增幅为3%,占总营收的比例也从上年的9%提升至12%。

个人护理业务被放弃的主要原因是资生堂集团要高端化。

从2015年起,资生堂集团就在中长期战略“Vision 2020”中确立了高端品牌优先(Prestige First)的战略。

在2015年到2017年的三年计划中,资生堂通过调整品牌组合、加大品牌营销投入,将高端美妆的销售额占比从2014年的34%提升至2017年的42%。在2018年到2020年的三年计划中,资生堂集团先是砍掉了向酒店、旅馆、温泉、体育馆提供洗漱用品的业务,而后又收购了高端纯净美妆品牌醉象。

在“Vision 2020”后,资生堂集团又制定了中期战略“WIN 2023”——剥离个人护理业务、关停及出售多个平价护肤品牌就发生在这一时期。到2023年,资生堂集团高端美妆的销售额占比已从2020年的47%提升到61%。

最新的中期战略已经来到“SHIFT 2025 and Beyond”,即2023年至2025年的规划,而加码高端依然是其中不变的原则。

资生堂集团对高端化路线的坚定不难理解。与平价大众品牌相比,高端品牌的客单价高、利润空间大,目标客群的消费力也更强,对品牌的忠诚度不易受价格影响。疫情期间,资生堂集团旗下高端品牌的表现明显优于大众品牌,也验证了这一点。

对于立下了2030年长期目标的资生堂集团来说,同时提升销售额和利润率尤为重要。资生堂集团期望在2030年实现销售额2万亿日元(约合人民币904亿元)——相当于目前的三分之一个欧莱雅集团,营业利润率达到18%。作为对比,欧莱雅集团2023年的营业利润率为19.8%。

而资生堂集团2023年的销售额为9730亿日元,营业利润率仅为4.1%。据此计算,其销售额和营业利润需要在2023年至2030年间分别达到10.8%和37.0%的年均复合增长率,才能实现目标。在同样规模的销售额下,卖高端产品显然薄利多销的大众产品更能拉动利润增长。

此外,发展高端品牌也有助于资生堂集团在中国这一重要市场里,避开与国货美妆等大众品牌的激烈竞争,在由外资品牌主导的高端美妆市场里找到更多机会。据财报及品牌官方资料,2023年,中国市场贡献了资生堂集团四分之一的销售额,是仅次于日本的第二大市场,而其中70.5%的销售额来自高端品牌,这一比例远高于日本的31.6%。

尽管日本核废水排海事件为日资美妆品牌带来的负面影响已经开始显现——资生堂集团2023年第三、四季度连续下跌,导致全年营收同比下滑8.8%至9730亿日元(约合人民币467.2亿元),营业利润同比下跌近四成,至281亿日元(约合人民币13.5亿元)。

但在中国市场加码高端品牌仍是被资生堂集团写入“SHIFT 2025 and Beyond”中的战略之一。具体来看,资生堂、CPB肌肤之钥和御银座The Ginza是被重点点名的三个品牌。其中,最晚进入中国的御银座The Ginza自2021年以来正加速完善在中国市场的线下线上渠道。

评论