文|酒high 方圆

编辑|念祎

排版|王月桃

编者按:向“高”而生,从“优”而胜。白酒发展新周期下,“高端化转型”、“品牌升级”是当下行业两大发展主题。新的竞争主题下,是新的市场格局与消费需求,也酝酿着新的机遇、蕴藏着新的危机。大道在前,唯破不立!

一场波及全行业的库存去化行动,在走过2022年、2023年后,迎来了最有希望看到曙光的2024年。所有人都在期待,白酒行业的调整能在2023年上市白酒企业业绩红火收官之后画上句号。

库存去化进度几何?消费疲软还有多久?白酒行业调整何时到头……这些时刻萦绕着白酒行业的问题,在2024行至半途时,已经隐隐有了答案。

酒讯智库针对2024上半年白酒股市值(仅A股)表现进行梳理,从市值变动、市值涨跌纬度,观察白酒股2024上半年的成长情况,制作了“2024白酒股市值增长榜(上)”,以市值增长情况探索白酒资本市场的动荡本因,展望白酒行业发展趋势。

01、市值:全线抗压,回调依旧

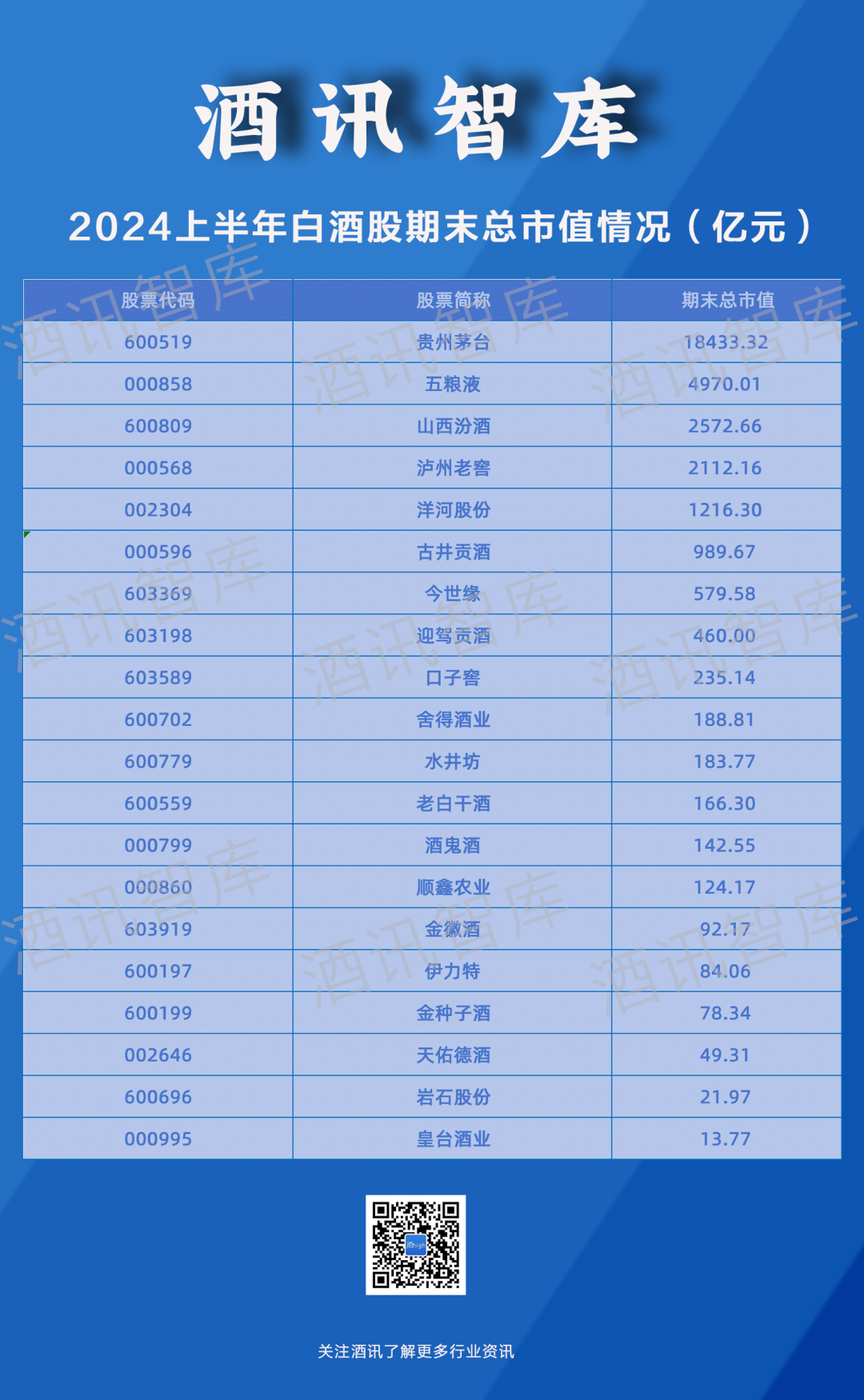

截至2024上半年最后一个交易日,A股20家上市白酒企业总计市值为3.27万亿元,较上年同期3.96万亿元同比减少17.37%。

从个股来看,相较于2023上半年,20只白酒股仅有山西汾酒期末总市值同比增长,增长幅度为13.95%,其余19只白酒股总市值同比降幅在9.87%—73.61%之间。其中,迎驾贡酒(-9.87%)、今世缘(-12.50%)、贵州茅台(-13.22%)、古井贡酒(-14.70%)等4只个股市值同比降幅在20%以内;而顺鑫农业(-50.31%)、酒鬼酒(-51.33%)、舍得酒业(54.28%)、皇台酒业(-55.69%)、岩石股份(-73.61%)等5只个股同比降幅超过50%。

图片来源:酒讯制图

从市值规模来看,头部TOP6的上市酒企地位稳固。贵州茅台、五粮液、山西汾酒、泸州老窖、洋河股份、古井贡酒市值总和为3.03万亿元,市值规模较上年同期3.61万亿元有所减少,不过占板块比例从91.11%提升至92.60%。

在2024上半年板块几乎全线回调的情况下,古井贡酒跌破千亿市值,期末总市值从上年同期1160.16 亿元跌至989.67亿元;与此同时,迎驾贡酒跌破500亿队列,期末总市值从上年同期510.40亿元跌至460.00亿元;原本冲击300亿市值的口子窖,则从296.10亿元跌至235.14亿元;金种子酒更是从156.16亿元跌至78.34亿元。“徽酒四朵金花”的小目标全面失守,也是整个白酒板块在2024年上半年发展的大致缩影。

可以看到,相较2023上半年,白酒板块2024上半年的阴霾氛围并未消散。在盈利预期方面,头部TOP6的上市酒企贵州茅台、五粮液、山西汾酒、泸州老窖、洋河股份、古井贡酒市盈率(TTM)分别为23.63、15.67、21.65、14.97、11.80、21.94,均较上年同期有所下滑,下滑区间在5.54%—42.13%,但基本处于行业中位水平,稳住了局面。其中,头部TOP6中下滑程度最低的是山西汾酒,下滑程度最大的为泸州老窖。

02、波动:龙头抗压,库存压力仍在

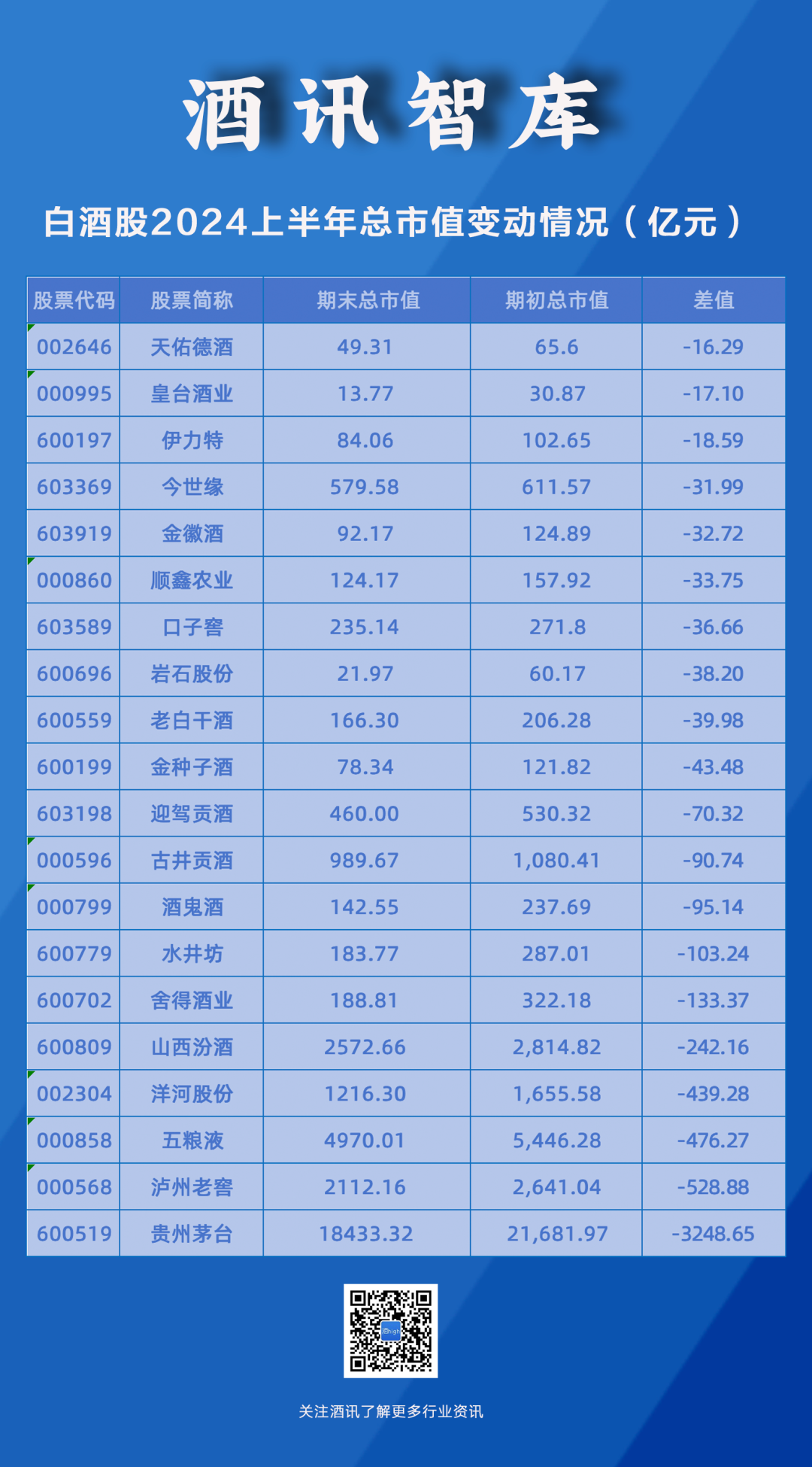

总市值情况将白酒板块在资本市场的境遇一表无余。而市值波动则能进一步透视投资者的情绪变化。

前述提到,头部TOP 6的上市酒企总市值占板块的比例进一步增加,头部效应进一步集中,这也意味着它们将扛下了几乎白酒板块市值成长的全部压力。从区间市值波动(2023年12月29日—2024年6月28日)来看,2024上半年,白酒板块整体市值减少5736.81 亿元,其中,头部TOP 6跌去的市值就有5025.98亿元,占比87.61%。

图片来源:酒讯制图

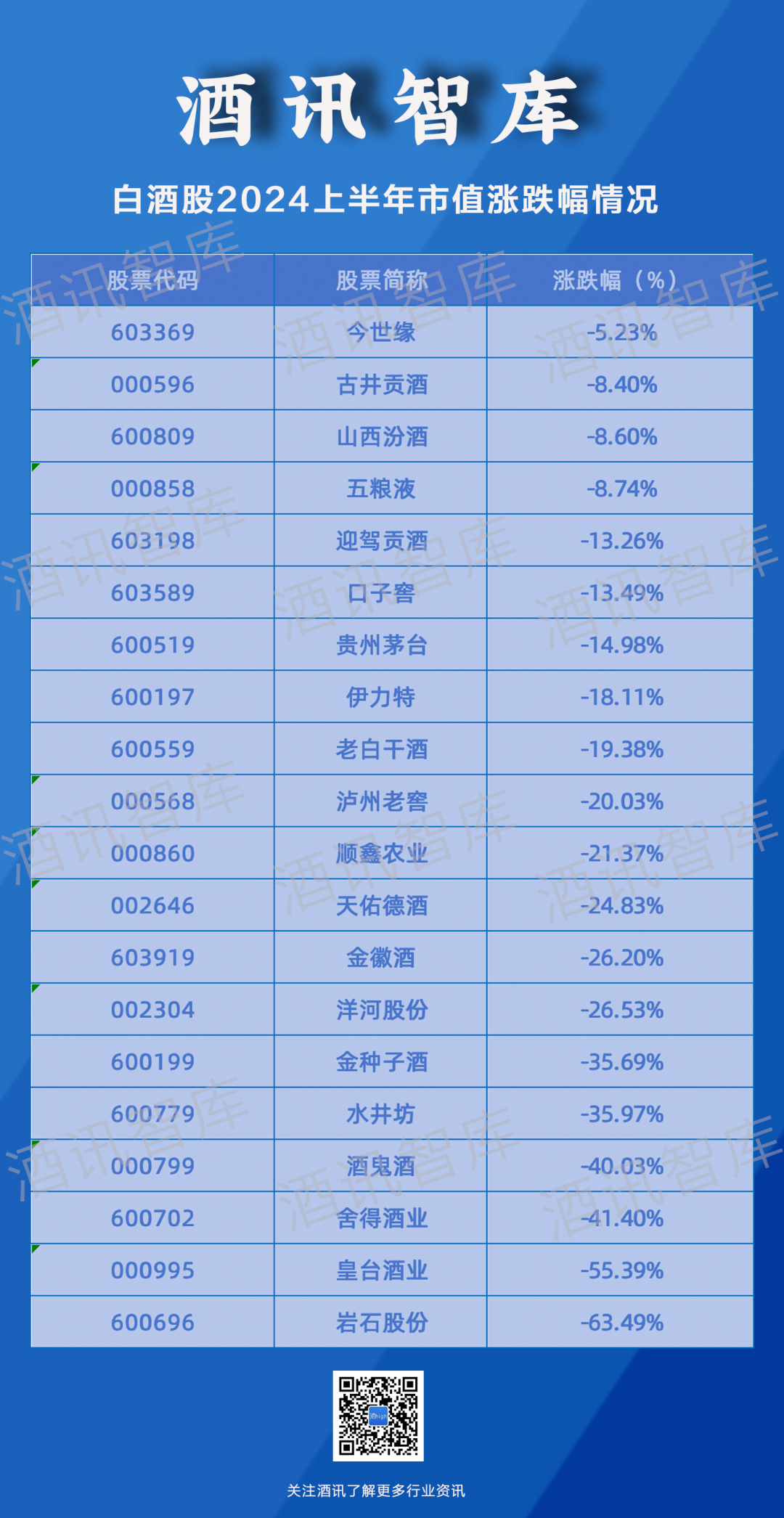

当然,不谈基数的比大小颇有些耍流氓,从区间市值涨跌幅来看,20只白酒股均录得区间下跌,跌幅区间在5.23%—63.49%。其中,跌幅在10%以内的有今世缘(-5.23%)、古井贡酒(-8.40%)、山西汾酒(-8.60%)、五粮液(-8.74%)4家,迎驾贡酒(-13.26%)、口子窖(-13.49%)、贵州茅台(-14.98%)、伊力特(-18.11%)、老白干酒(-19.38%)等5家跌幅在10%—20%,酒鬼酒(-40.03%)、舍得酒业(-41.40%)、皇台酒业(-55.39%)、岩石股份(-63.49%)等4家跌幅超过40%。

图片来源:酒讯制图

从基本面来看,白酒板块无论是2023年还是2024年一季度,并不乏业绩喜报。酒讯智库梳理了解到,2023年有17家上市白酒企业录得营收双位数增长,13家录得净利润双增长;而2024年一季度,则有12家营收双位数增长,14家净利润双位数增长。白酒的稳健一如既往。

广科咨询首席策略师沈萌分析称,白酒股作为国内业绩最稳定的板块,具有极强的价值韧性,是不可多得的安全投资标的,在估值调整较低的时期更加凸显价值。

但此时投资者尤为敏感,不少埋在连连喜报中“雷点”更是刺激神经。比如酒鬼酒作为上市白酒企业中唯一一家营收和净利润双双下滑的酒企,一季度营收和净利润分别同比下降48.79%、75.52%;顺鑫农业、老白干酒等民酒代表也在延续这几年的至暗时刻,面临着营收增长乏力或净利润增长不佳的问题。

另外,消息面上也在不断刺激资本市场对白酒股的信心。如茅台酒价、贵州茅台股价一再刺激投资者对“酒神”茅台的心理防线;岩石股份资金链断裂风波持续发酵;泸州老窖陷入“借贷百亿向经销商放贷”的口水战等等。

基本面上稳健的情况下,投资者依然被消息面的风风雨雨大刺神经的原因,或许还是对行业去库存成效的质疑。数据显示,2023年,20家上市白酒企业存货共计1491亿元,相较上年1328亿元增加163亿元,同比增加12%左右。但白酒板块存货占总营收的比例则相较2022年的38.0%收缩至2023年的36.8%。

凌通盛泰投资管理董事长、否极泰基金经理董宝珍认为,白酒行业的去库存工作可能还需要持续一段时间。就以往的市场经验来看,企业大面积去库存必然伴随着以价换量的大幅倾销,从而导致市场酒价的暴跌。就目前来看,酒企为维持业绩增长以及市场份额,大多使用的是长期去化的战略,对终端价格采取严格管控手段,并非常规的倾销去化,行业的调整期也由此拉长。

据中国酒业协会市场专业委员会编写的《2024中国白酒市场中期研究报告》显示,今年上半年,超过60%的经销商、终端零售商表示库存增加,40%表示实际销售价格的倒挂程度有所增加,酒企的调价行为并未完全抵消库存压力。

图片来源:中国酒业协会公众号

03、预期:重压之下,星火犹存

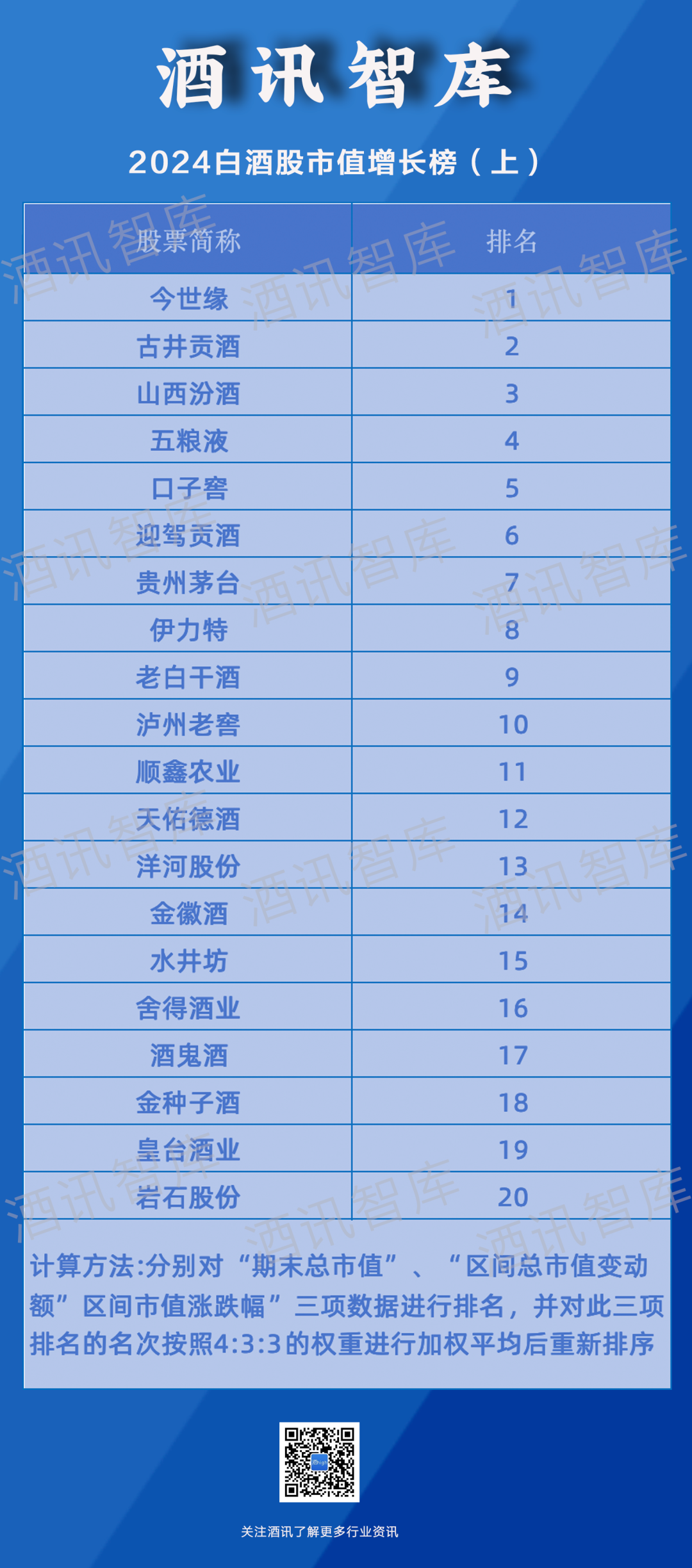

从短期的市值波动大致能一窥投资者的情绪变化,而这些投资情绪背后,也将白酒行业发展的趋势大致描绘了出来。《白酒股市值增长榜》通过对市值变动、市值涨跌数据处理之后,得到了一个相对模糊的趋势,而在这个模糊的趋势里,这些隐秘的想象则变得清晰起来。

以下为“2024白酒股市值增长榜(上)”:

图片来源:酒讯制图

从榜单来看,2024上半年白酒板块呈现以下几个特点:

· 板块集中度进一步增加,头部酒企消费市场话语权增加的同时对资本市场的影响也加大。

· 区域酒企分化加剧,二线名酒迎来成长性更受资本市场期待。

· 区域龙头酒企隔空肉搏,地方代表压力与机遇并存。

1.头部酒企

中国白酒不可能出现一家独吃,但却能够实现一拨人引领风骚。从一骑绝尘的贵州茅台,到领先优势明显的五粮液,再到“白酒老三”混战队列的山西汾酒、洋河股份、泸州老窖,附加一个与全国化酒企仅一步之遥的古井贡酒,这一涵盖浓、清、酱三种主流香型且基本可以称之为“中国名酒”佼佼者的第一梯队,基本已经将白酒消费市场最大头的市场收割殆尽。

尽管这些年白酒行业畅谈“香型竞合”,也在高呼多元化需求增加,但就目前来看,绝大多数白酒消费者依然认准“名牌”,这是头部TOP 6的绝对优势,也是后排酒企们短期内无法逾越的鸿沟。

当然,欲戴其冠必承其重。头部酒企们占据着消费市场绝大多数份额,同时也意味着它们的波动对整个行业的撼动作用也是巨大的。茅台酒价与股价的下跌,让许多人对茅台乃至整个白酒市场价值产生动摇,泸州老窖的借贷风波揭开经销商的伤疤也让市场对行业去库存成效产生怀疑,古井贡酒难以成行的全国化旅程疑似给区域酒企立起了无形的天花板……

这些消息和猜测无论真相如何,在当前极为敏感的舆论氛围中,每一条都是能搅动资本市场风云的利刃。

从市值增长榜的排名来看,古井贡酒、山西汾酒、五粮液、贵州茅台、泸州老窖的排名分别为第2、第3、第4、第7、第10位,大多排在榜单前列,可以说都很好地完成了稳盘的任务。

2.区域酒企

区域酒企持续分化是必然趋势。在大盘的山头已被头部基本划分完毕且格局再难生变的情况下,山头内部的竞争如同曾经的大盘分割战一般如约而至。

在市值榜第1位的今世缘、第5位的口子窖、第6位的迎驾贡酒实际上是典型的区域酒企分化竞争样板。

今世缘在2023年营收规模突破百亿正式拿到征战全国的通行证之后,最受期待的便是能否走出全国化的实质性一步。尽管前有古井贡酒200亿规模还困在安徽难以突破,但一家新的百亿酒企让固化僵持依旧的竞争格局有了松动的希望,尤其是在竞争格外激烈的江苏,今世缘能扛住洋河和省外名酒的双重挤压突破重围,其后续增长势能就更让人期待。

而口子窖和迎驾贡酒在古井贡酒这一老大哥的光环下,把“徽酒老二”争夺战打得有来有回,数十年的老对手既是生意场上的敌人,也是刺激自身成长的绝佳动力。这种“可以超越”的竞争局势相较于无法撼动的头部格局,是对头部高位股价望而生畏的投资者们最佳的“平替”标的。

另外,金徽酒、水井坊、舍得酒业、酒鬼酒虽然在榜单排名靠后,但实际上这几家区域酒企在市值榜中的排名也是波动最大的。这也说明,尽管2024上半年它们的成长性并不是投资者最看好的那一波,但由于白酒板块中腰部企业的差距并不明显,它们的潜在价值仍然有可探索空间,而一旦新的潜力被挖掘,这些后排选手就会是一匹“黑马”。

3.龙头酒企

贵州的贵州茅台、四川的五粮液、山西的山西汾酒、江苏的洋河股份、安徽的古井贡酒、陕西的金徽酒、湖南的酒鬼酒,区域龙头酒企哪家强?

若以市值榜单的排名来看,古井贡酒、山西汾酒、五粮液上前一步走。古井贡酒有“仅差一步”全国化的预期,山西汾酒踩在清香复兴的风口上,五粮液自带强者气场,市值榜上的它们没有一分是白的。

但需要注意的是,投资者的期待是需要业绩来买单的。古井贡酒在跨国200亿奔赴300亿之际能否走出安徽、山西汾酒在追求“三分天下有其一”的目标时能否有效带动清香型白酒崛起、五粮液的下一个增长点在哪里这些问题,投资者时刻在等待回应。

业内人士表示,在产区抱团走出去的趋势下,市场以及当地政府也在期待它们自强的同时为产区带来更多的增长机会。换言之,这些龙头酒企接下来的增长将会和产区内的白酒产业经济有着更紧密的联系,这将会是一个压力与机会并存的新时期。

整体而言,2024上半年的白酒板块收官并不算圆满,但在这些不圆满中,又潜藏着许多星星之火,无论是头部酒企还是区域酒企,都在各自的层级拥有增长机会。2024下半年,咱们且行且看。

用学术视角鉴往知来,于酒业之变一览乾坤。酒讯智库专注于数据跟踪中国白酒的历史发展规律和创新变革路径,从新颖的角度研究中国白酒的发展特色,以独特的思维研判中国白酒竞争形势。

评论