记者|张乔遇

近日,北京同仁堂医养投资股份有限公司(简称:同仁堂医养)递交港股招股书获受理,保荐机构为中金公司。这是北京同仁堂(集团)有限责任公司(下称“同仁堂集团”)欲打造的第四家上市公司。

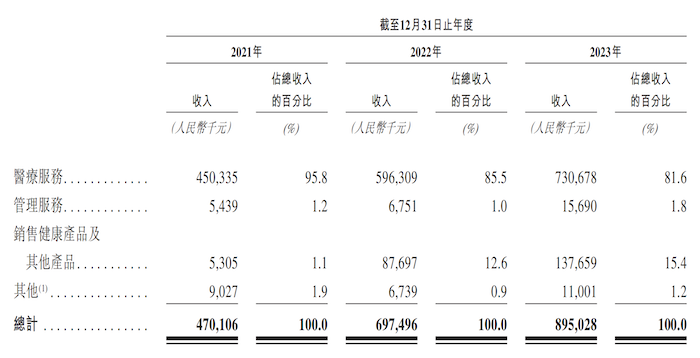

同仁堂医养的收入主要来自提供医疗服务、提供管理服务及销售健康产品和其他产品,报告期(2021年至2023年)各期收入分别为4.70亿元、6.97亿元和8.95亿元;净利润分别为-679.30万元、-1466.00万元和4459.00万元。

谋求第四家IPO

同仁堂品牌创始于1669年,其“同仁堂”老字号品牌已有335年历史。目前,同仁堂集团旗下有三家上市公司。

从事中成药的生产与销售,拥有中药材种植、中药材加工、中成药研发、生产的同仁堂(600085.SH),于1997年6月25日登陆上海交易所。

同仁堂控股子公司同仁堂科技(1666.HK)于2000年登陆港股,主要从事生产及销售中药产品业务,产品包括生脉饮口服液、感冒清热颗粒、牛黄解毒系列、六味地黄丸系列等。

此外,同仁堂孙公司同仁堂国药(3613.HK)于2013年在港交所上市,主营业务涵盖中药产品和保健品的生产、零售及批发业务,产品包括安宫牛黄丸、破壁灵芝孢子粉胶囊等。

这三家上市公司均以中医药为核心业务,同花顺爱问财数据显示,截至2024年7月3日,市值分别为531.58亿元、65.96亿港元和76.18亿港元。

此次赴港IPO的同仁堂医养,也由同仁堂集团最终控股。

同仁堂医养于2015年3月17日在北京成立,至今已发展成为中国非公立中医院医疗服务行业规模最大的中医医院集团。据弗若斯特沙利文的资料,按照2022年的门诊就诊人次和相应医疗服务收入计,同仁堂医养在同行业中处于领先地位。

IPO前疯狂外延收购

据招股书披露,同仁堂医养是一家领先的中医医疗集团,按照连锁医院、基层连锁医疗机构及互联网医院三个层级构成自有和管理医疗机构。

截至2024年6月19日,同仁堂医养已建立分级诊疗服务网络,包括11家自有线下医疗机构及一家互联网医院,以及九家线下管理医疗机构。同仁堂医养拥有总计2028名医师,包括20名拥有国家级荣誉称号的医师。已形成中医心病科、中医脑病科、中医内分泌科、中医妇科、中医儿科、中医肿瘤科和非药物治疗等科室。

报告期(2021年至2023年),同仁堂医养的大部分收入来自于向中国客户提供医疗服务,所产生的收入分别为4.50亿元、5.96亿元、7.31亿元,分别占同年总收入的95.8%、85.5%及81.6%。

同仁堂医养在近几年内进行了一系列收购,公司称这些收购行为意在强化在长江三角洲的业务布局以及扩展在全国的医疗服务网络。

例如,2021年,同仁堂医养与同仁堂山西药店订立股权转让协议,同意以541.11万元收购太原医疗管理51%的股权,该收购于2022年3月完成,自2021年1月1日起合并到同仁堂医养集团的合并财务报表中。

2022年,同仁堂医养收购三溪堂保健院和三溪堂国药馆的控股权(下统称“三溪堂”)。同年,同仁堂医养完成对北京同仁堂第二中医医院49%的股权的收购,代价为4201.12万元。

2024年1月同仁堂医养收购上海承志堂70%的股权,代价为9100万元,以强化长江三角洲的业务布局。同时进行集团内重组,收购鞍山同仁堂中医医院和石家庄同仁堂中医医院51%的股权,代价分别为600.29万元和46.92万元;2月,公司收购北京同仁堂第二中医医院。

同样在2月,同仁堂医养与第三方营利性医院共同以轻资产模式成立齐齐哈尔同仁堂中医医院(正在筹备开业中);3月,粹和药店成为同仁堂医养的全资附属公司;6月,同仁堂医养订立股权转让协议拟收购上海中和堂60%的股权,预计将于2024年12月完成,以进一步加强上海的业务版图。

持续大手笔兼并收购下,同仁堂医养毛利率从2021年的16.9%增加至2022年的17.6%。公司表示:主要是由于三溪堂国药馆销售的若干医疗产品(如贵细药材)带来的较高毛利率,自2022年5月31日起,其财务业绩已合并入公司的财务报表。2023年公司毛利率进一步增加至21.6%,主要原因是收购三溪堂保健院,其财务业绩自2022年5月31日起已合并入公司的财务报表。

合规管理显不足

截至2024年6月19日,同仁堂医养正面临一桩围绕建筑工程合约纠纷的未决诉讼。该诉讼起源于2023年2月,一家建设项目服务提供商(简称“原告”)向同仁堂保定分支机构提出索赔,要求支付未结的质量保证金。同年11月,河北省保定市中级人民法院裁定同仁堂保定需向原告支付质量保证金共计约680万元。

为执行此判决,截至2024年6月19日,同仁堂保定已有价值71.9万元的银行存款被冻结,冻结期限定为一年。同时,为防止财产转移,同仁堂保定的部分物业资产亦被查封,查封期限为三年。目前该判决已正式生效,但同仁堂保定尚未履行支付义务,相关应付款项已在公司的合并财务状况表中作为其他应付款项及应计费用予以反映。

此外,同仁堂医养正推进同仁堂保定的出售事宜,预计将在未来两年内完成对该医疗机构的转让。

在运营层面,作为医疗服务提供者,同仁堂医养亦面临推广活动合规性的挑战。依据中国现行法律法规,医疗机构在发布医疗广告前必须获得医疗广告审查证明。公司旗下上海承志堂中医门诊部就曾因在未取得相关证明的情况下,通过微信官方账号发布医疗广告,受到了当地监管机构的行政处罚。

不仅如此,合规性问题还体现在旗下医院的运营上。具体而言,上海承志堂中医门诊部因重复收费、超标准收费及医疗广告内容未经审查等违规行为,先后两次受到处罚,罚款总额14.78万元。

此外,2024年4月,北京同仁堂中医医院有限责任公司因聘用非卫生技术人员从事医疗卫生技术工作,被处以1万元的罚款。

2019年,北京同仁堂中医医院还曾因部分治疗项目记录缺失等问题,遭受全市通报批评,并被要求追回违规费用。

评论