文|独角金融 谢美浴 姚悦

编辑|付影

背靠“万科系”的互联网金融平台深圳市鹏金所互联网金融服务有限公司(以下简称“鹏金所”),曾经风光无两,还一度被称为“豪门”平台。只不过,灿烂的烟花喧嚣过后,剩下满地狼藉。

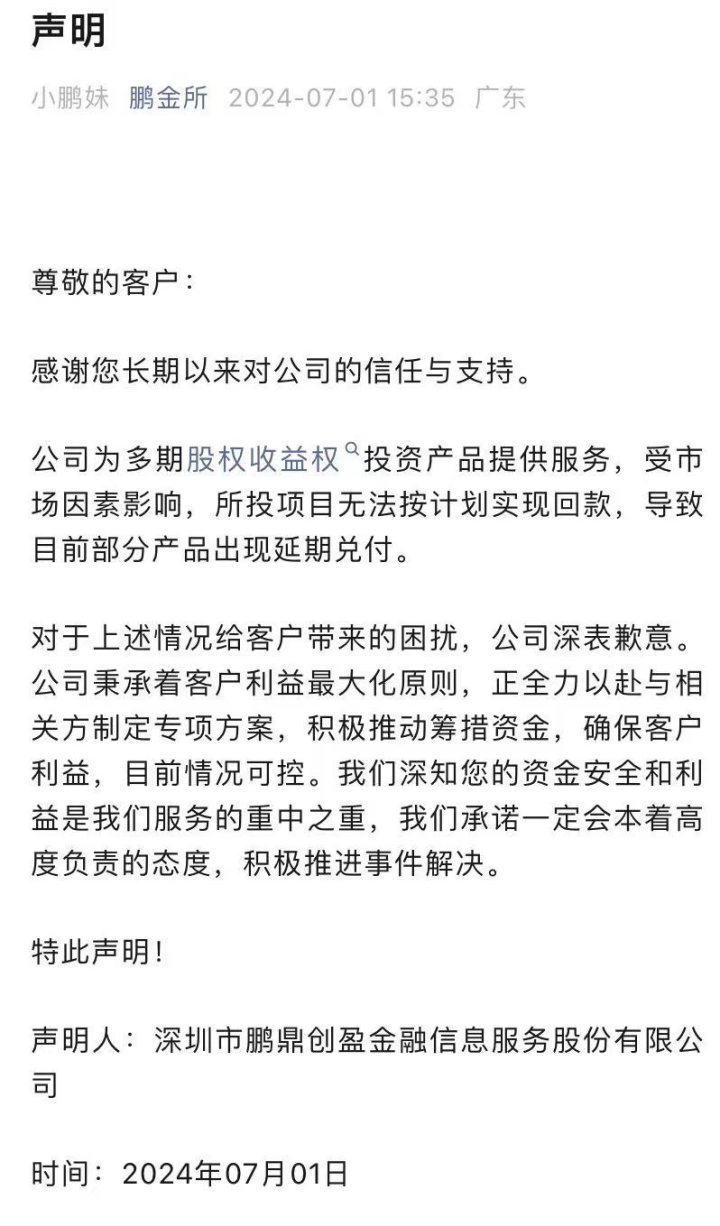

7月1日,鹏金所母公司——深圳鹏鼎创盈金融信息服务股份有限公司(以下简称“鹏鼎创盈”)发布声明称,公司为多期股权收益权投资产品提供服务,受市场因素影响,所投项目无法按计划实现回款,导致目前部分产品出现延期兑付。

据《证券时报》旗下新媒体“券商中国”报道,鹏金所的兑付危机在2024年5月就开始陆续出现,涉及金额预计至少7-8亿元,还涉及不少万科内部员工。

投资者何时能够“上岸”,鹏金所的兑付危机,接下来又该如何收尾?

1、兑付危机

7月1日,鹏鼎创盈表示,对于延期兑付的情况,公司正全力以赴与相关方制定专项方案,积极推动筹措资金,确保客户利益,目前情况可控。

图源:鹏金所微信公众号

鹏鼎创盈的声明中未披露延期兑付产品的具体信息。不过,“澎湃新闻”报道称,据投资者反馈,涉及逾期的鹏金所产品包括“辉佳行”、“宏成”、“佳诚”、“东励”、“新创”、“北相”等。

其中,“北相股权收益权产品”存续期为360天,预期年化收益率5.2%;“新创股权收益权产品”存续期同为360天,预期年化收益率5.2%;“宏成股权收益权产品”的存续期为360天,预期年化收益率5%。

据《经济观察报》报道,一位接近万科的人士称“北相股权收益权产品”是万科内部员工理财产品之一,由鹏金所提供流动性支持承诺。该人士称,“北相股权收益权产品”等理财产品,由员工自愿购买,总部或区域公司不会做强制性要求。

专精特新企业高质量发展促进工程执行主任袁帅认为,内部员工愿意购买“北相股权收益权产品”等理财产品的原因,可能是预期收益较高;此外,“作为万科内部员工理财产品,员工可能基于对万科品牌的信任和认可,认为该产品具有较高的安全性和可靠性。股东和鹏金所为员工提供了较为详细的产品信息和风险提示,使员工能够充分了解产品特点和风险情况后做出投资决策。”

袁帅还表示,“面对资金压力,鹏鼎创盈及鹏金所可能会通过向银行、其他金融机构或投资者寻求贷款或融资,以缓解资金紧张状况;或是考虑出售部分非核心资产或投资项目,以快速回笼资金。”

2、“豪门”鹏金所浮沉史

鹏金所成立于2015年8月,是鹏鼎创盈的全资子公司。

而鹏鼎创盈成立的2014年,正是互联网金融的大爆发之年。当年,微信红包、百度钱包全面上市,脱胎于支付宝的蚂蚁金服就此诞生,支付宝也开启线下扫码支付市场。

鹏鼎创盈的“首发股东阵容”就非常“豪华”,其最初吸引了22家上市公司(19家A股公司、3家港股公司)共同出资。

据《证券日报》报道,上述这些公司覆盖了计算机、通讯和其他电子设备制造业,软件和信息技术服务业,通用设备制造业等行业,代表性企业包括天源迪科、海能达、科陆电子、沃尔核材、证通电子、欧菲光、兴森科技、欣旺达、宇顺电子、得润电子、创维数码等。

《证券日报》曾评论,一般情况下,一家P2P平台会引进一两家上市公司持股,而像鹏金所这样引进22家上市公司做股东确实罕见,而且22家上市公司各持股3.79%,合计占鹏金所总股本的83.38%。

据“券商中国”报道,鹏金所也因此一度被称为“豪门”平台。

公开资料显示,鹏金所成立主要“解决小微企业融资难”,产品主要有鹏金保、鹏金链、鹏金信。其中,鹏金保重点面向有融资需求的小微企业;鹏金链是面向核心企业(上市公司/知名企业)供应商的供应链金融解决方案;鹏金信是优质客户(主要为合作机构的中高管)的信用借款或上市公司股票质押融资。

成立的最初几年,鹏金所在官网上频发“捷报”——从2014年6月16日公司成立,截至2015年12月30日,历时约1年半,累计成交金额突破50亿;又用约9个月的时间,截至2016年9月27日,累计成交金额突破100亿。

正在破百亿这年,万科涉足互联网金融,并将目标锁定鹏金所。据“财联社”2016年8月报道,鹏鼎创盈获得万科3亿元投资,万科正式成为网贷平台鹏金所第一大股东。

万科入主后,从100亿元到200亿元,鹏金所仅用了约6个月。2017年3月23日,鹏金所宣布累计成交金额突破200亿元,表示“鹏金所将持续为客户提供优质的服务,用心守护您的每一笔投资,与客户一起创造更多价值。让我们携手并进,不断前行!”

不过,此后鹏金所再也没有在官网宣布关于成交额的“捷报”。而且,官网公告从2018年也开始减少。

值得一提的是,这个阶段,互联网金融平台问题频发,轮番出台的“史上最严”监管政策,不断刷新互联网金融行业对“严”的认知。在监管重拳下,互联网金融逐渐从野蛮生长走向理性发展。

2021年2月,鹏金所宣布平台退出清零,其表示应监管要求,截至2021年1月31日,鹏金所平台已提前向所有出借人兑付所有未结清项目,实现了平台对出借人100%兑付的承诺。至此,鹏金所平台出借人的出借余额已经全部清零。

据国家企业信用信息公示系统显示,当前,鹏金所已被列入市场监管部门经营异常名录。

近年来,一些发起股东陆续转让鹏鼎创盈股份。据企查查显示,截至2022年3月29日,鹏鼎创盈前3大股东——深圳市万科财务顾问有限公司,持股20.07%;深圳市金桔创盈投资管理合伙企业(有限合伙),持股12.04%;深圳市花蕾投资有限公司,持股11%。

其余股东均持股不足10%,其中有7家上市公司,包括海能达(002583.SZ),持股2.68%;汤臣倍健(300146.SZ),持股2.68%;新宙邦(300037.SZ),持股2.68%;沃尔核材(002130.SZ),持股2.68%;奥拓电子(002587.SZ),持股1.34%;佳士科技(300193.SZ),持股1.34%;华鹏飞(300350.SZ),持股1.34%。

事实上,在公开报道中,自万科入主后,就鲜有鹏金所的身影。鹏金所再引起市场关注,便是此次部分产品延期兑付的消息。

3、房企理财平台纷纷“触礁”

如今,“万科系”入股的鹏金所陷入兑付危机,且不少万科内部员工牵涉其中,万科是否需要承担责任?

袁帅认为:“鹏鼎创盈和鹏金所是独立的法人实体,其经营行为和风险应由其自身承担。虽然万科是鹏鼎创盈的股东之一,但并未直接参与鹏金所的具体业务运营和投资决策,因此,万科对于鹏金所的延期兑付问题并无直接责任。”

不过,袁帅也表示:“作为股东之一,万科应密切关注鹏鼎创盈和鹏金所的经营状况和风险情况,并积极协助解决相关问题以维护自身利益和品牌形象。”

值得一提的是,房企理财产品“触礁”,导致员工“受伤”的案例并不少。自2021年9月恒大财富“爆雷”以来,有关房企的理财产品兑付问题就不绝于耳。

除了恒大之外,佳兆业、阳光城、宝能、中国奥园、当代置业、祥生控股、三盛集团、鸿坤金服等多家房企,均被爆出理财产品出现无法兑付的情况。

从最新兑付进展来看,2023年8月31日,恒大财富公告称,因该公司资产处置进度不及预期,未获得资产处置资金,因此该公司无法开展本月兑付。

2022年11月,佳兆业发布关于调整锦恒财富产品兑付方案的公告称,自2021年11月经营受困以来,已连续完成12期锦恒财富产品本息兑付。为保障全体投资人权益、尽快完成兑付,除原有现金兑付形式外,其即日起推动可落地的实物抵债等多元化兑付方式。

2023年3月20日,阳光城创始人林腾蛟实控的华冕财富召开线上投资者见面会,更新理财产品兑付方案:将以实物、现金、债转股、信托受益权兑付等一揽子兑付方案,尽快完成全体投资人的完全兑付。

……

实际上,房地产作为资金密集型行业,始终围绕着钱与客户之间游走。为了卖房和融资,有些房企在多年前就开始联合银行,供其融资和助力卖房。

从万科、恒大入股银行,到绿地联手阿里打造“地产宝”,再到保利地产联手民生银行推出“利民宝”,这一系列理财产品方式的出现,促使房地产与金融加速融合,推动新型融资模式涌现。

除此之外,还有万达集团、越秀地产、泛海控股、中天城投等众多房企,不同程度涉及金融领域,推出自己的理财产品。

值得注意的是,一直以来,有房企背书的金融产品备受青睐。另外,还出现过一些冒充房企进行筹资的理财产品。例如在2019年,网上就出现盗用“万科”名义,出现“万科财富”、“万科财富短期宝”,被万科地产打假。

曾经备受青睐的房地产理财产品,已经连续出现爆雷现象,让人们不得不重新审思地产行业与金融的深度捆绑。

评论