界面新闻记者 | 冯雨晨

回购自家股份是上市公司激发市场信心的常规举措,大多数公司选择以自有资金“护盘”。而2022年3月来,随着圣湘生物(688289.SH)率先“敲门”,使用超募资金从二级市场回购股份的上市公司越来越多,就在7月7日,长期处于破发状态的东芯股份(688110.SH)刚被实控人提议以超募资金回购股份。

受访人士对界面新闻记者表示,股份回购时优先使用超募资金,可以更多地保留用途更为广泛、灵活的自有资金,这可能是上市公司更利于使用超募资金回购股份的内在逻辑。

不乏市场观点认为,使用超募资金回购股份从逻辑上讲存悖论,因为上市公司之所以超募是由于二级市场对这家公司比较追捧,这种情况下往往超募公司的股价有较好表现,如此而言用超募资金又来二级市场上回购股份的公司并不多见。

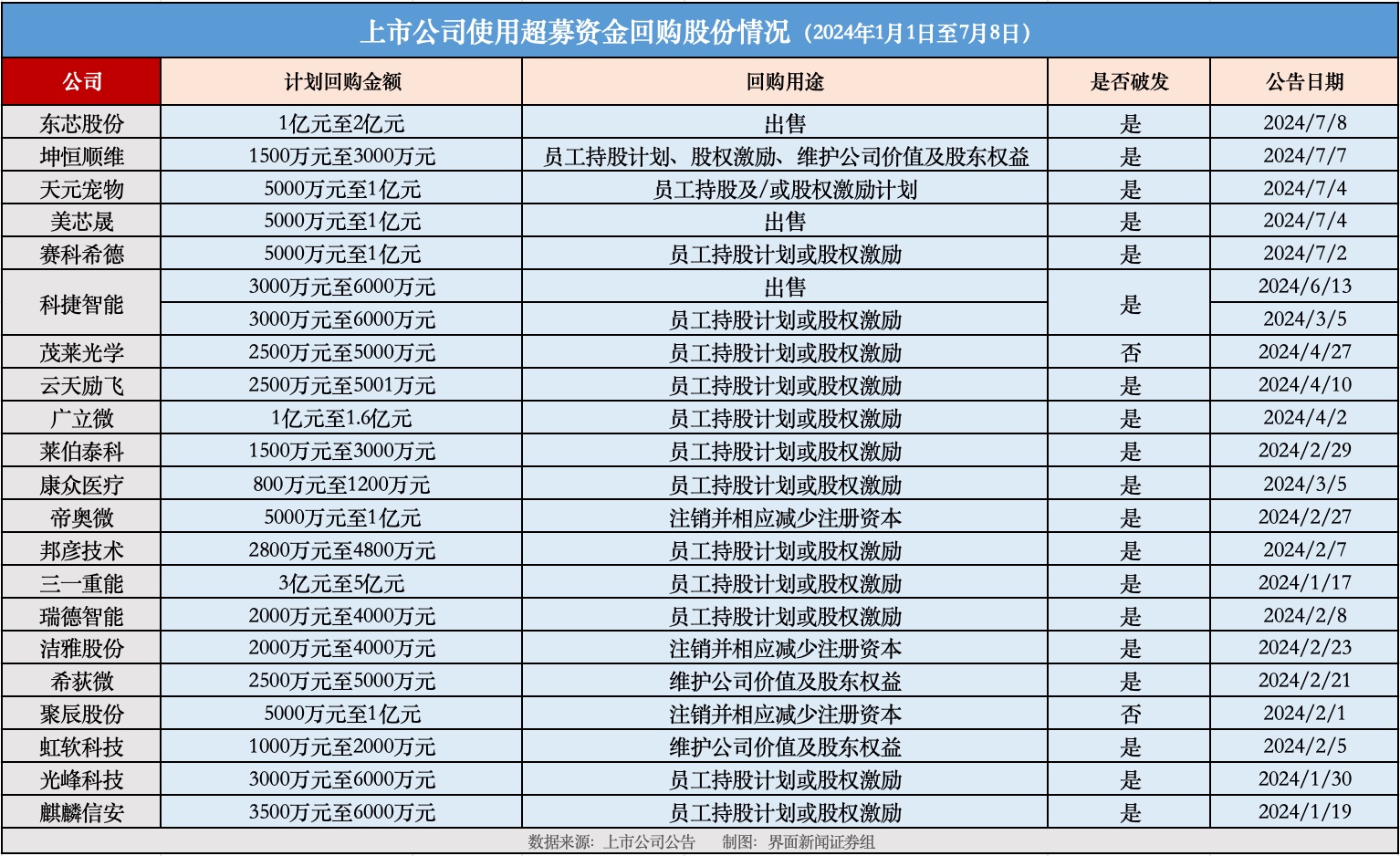

界面新闻记者据公告统计,截至7月8日,今年已有至少21家上市公司抛出或提议以超募资金回购股份的方案,这其中有17家都为科创板公司,并且有公司计划将超募资金购回股份再全部向二级市场出售。

超募资金和自有资金均是以净资产回购股份

2024年来股价持续破发,东芯股份董事长提议回购。

7月7日晚间,东芯股份公告,董事长、实际控制人蒋学明提议公司拟使用首发超募资金以集中竞价交易方式在三个月内回购公司部分股份,回购资金总额不低于1亿元且不超过2亿元。

这背后是东芯股份股价萎靡。2021年12月登陆科创板时,东芯股份发行价格30.18元/股,首日开盘价达50元/股,预计募资7.5亿元,实际募资达33.37亿元。不过,IPO后东芯股份股价便震荡下行,截至7月8日,报收17.86元/股,相较于发行价跌去近41%。

2021年财报显示,高达23亿元的超募金额令东芯股份货币资金暴增至34.31亿元。在2023年5月,手握巨额现金的东芯股份也曾宣布以不超过2亿元的超募资金在12个月内回购公司股份。

截至今年一季度末,东芯股份账上资金大幅减少至15.65亿元,但资产负债率创新低至3.91%。

对于两度选择超募资金回购股份的考虑,7月8日,东芯股份董秘办人士对界面新闻记者表示,目前使用超募资金股份回购还处于董事长提议阶段,以后续过会公告为准。

中国政法大学资本金融研究院研究员刘彪向界面新闻记者介绍,不管是用超募资金还是用自有资金回购股份都是用公司净资产来在二级市场上购买股票。超募资金是公司IPO或者其他融资活动中筹集到的超过计划用途的资金,使用超募资金回购一般要严格遵守相关的规定,自有资金是公司经营过程中攒下的钱,往往以自有资金回购证明公司的财务状况比较好。

“两种方式回购的结果对市场上的结果是一样的,就是公司的股本规模会相应减少,提高每股收益和净资产收益率的财务指标,目的是提升公司的估值和吸引力。”刘彪进一步表示。

科创板公司最爱超募资金回购股份

可见的是,资本市场上使用超募资金回购股份的案例正在增多。

界面新闻记者据公告梳理,今年1月至7月8日,已经有东芯股份、坤恒顺维(688283.SH)、天元宠物(301335.SZ)、美芯晟(688458.SH)、赛科希德(688338.SH)、茂莱光学(688502.SH)、广立微(301095.SZ)、莱伯泰科(688056.SH)等至少21家上市公司公告提到计划使用超募资金进行股份回购。

回顾发现,使用超募资金回购股份首例起于2022年。

2019年1月,上交所和深交所均了上市公司回购股份实施的细则,均提到上市公司回购股份可以使用的资金包括发行普通股取得的超募资金、募投项目节余资金和已依法变更为永久补充流动资金的募集资金等。在2022年1月,上交所和深交所均对该细则进行了修订,完整保留了上述表述。

直到2022年3月,科创板的圣湘生物率先发布回购方案,回购金额不低于8000万元不高于1.2亿元,资金来源为前期首发超募资金永久补充的部分流动资金。此后,使用超募资金进行股份回购案例渐多。今年公告以此种模式进行回购的希荻微、炬光科技等都不是首次使用超募资金回购股份。

为何不少上市公司开始选择以超募资金回购股份?

上海明伦律师事务所王智斌律师接受界面新闻记者采访时表示:“相比公司自有资金,募集资金变更用途会受到更多的监管,在使用的灵活性上,募集资金不及自有资金。股份回购时优先使用超募资金,可以更多地保留用途更为广泛、灵活的自有资金,这可能是上市公司更利于使用超募资金回购股份的内在逻辑。”

刘彪认为,使用超募资金回购股份,其实从逻辑上讲是有悖论的。“之所以公司会超募,就是由于二级市场上对这家公司比较追捧,这种情况下往往会体现为公司的股价有较好表现,所以相对来说用超募资金又来二级市场上回购股份的公司较少。”

王智斌律师还认为,发生投资风险时,超募资金的损失与自有资金的损失在会计处理上存在差异,不同的会计政策和会计处理,会产生不同的影响,这可能是部分上市公司选择以超募资金回购股份的另一原因。

记者注意到,今年21家使用超募资金回购股份的公司中,17家均为科创板上市公司。三一重能(688349.SH)、帝奥微(688381.SH)超募资金额最大,分别高达25.79亿元、11.28亿元,两者分别于2022年6月、2022年8月登陆科创板。

刘彪表示,之所以科创板公司出现较多的超募资金回购的情况,一方面是由于市场对科创板、创业板公司预期好,容易出现超募的现象,导致账上现金较多,但现实中超募公司可能没有真正的技术能力去消耗这些大量资金,于是会选择进行回购,从而稳定市场信心或进行股权激励等。

一买一卖“赚差价”

一般来说,大部分上市公司回购股份的用途为员工持股计划或股权激励、回购注销等。东芯股份、美芯晟则计划将超募资金回购的股份择机出售。

东芯股份称,实际控制人蒋学明基于推动公司股票价格向公司长期内在价值的合理回归,维护公司价值及股东权益,提议公司以集中竞价交易方式回购公司部分股份,并在适宜时机用于出售。

美芯晟公告,本次回购股份全部用于维护公司价值及股东权益,回购股份将在披露回购结果暨股份变动公告12个月后根据相关规则通过集中竞价交易方式出售,并在披露回购结果暨股份变动公告后3年内完成出售。

此类在二级市场一买一卖“赚差价”的模式也让市场投资者发出疑问:股票后续出售会受到行情影响,这是否会使上市公司超募资金暴露于市场风险中呢?

仅以上述18家公司来看,美芯晟、赛科希德、三一重能等19家股价长期处于破发状态,要寻得好价格卖出还需要等待“良机”。

对此,刘彪认为,用超募资金回购股份后再进行出售,更多的还是进行一个不同周期的调整和应对,比如公司认为目前股价太低了,公司就先买回来,等到价格合适的时候又卖出去,对公司的经营本身不产生作用和影响,只是利用二级市场进行现金流的调节。

评论