文|债市观察 李非林

耗时4年之久,原本打算收购珠海市免税企业集团有限公司(以下简称“珠海免税集团”)100%股权,并向特定对象募集配套资金的格力地产(600185.SH),最终选择了改变策略。

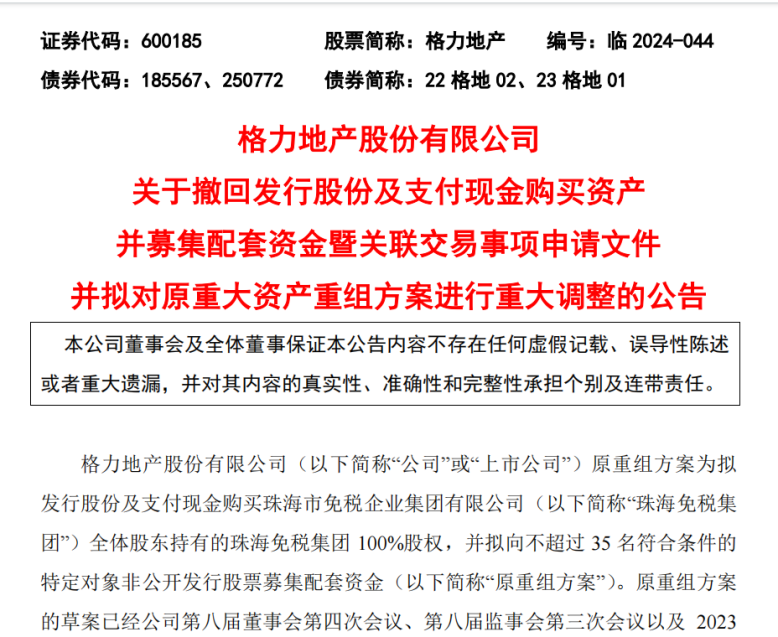

7月7日晚间,格力地产发布公告称,基于逐步退出房地产开发业务、实现主业转型的整体战略考量,格力地产拟置出所持有的上海、重庆、三亚等地相关房地产开发业务对应的资产负债及上市公司对外债务,并置入珠海市免税企业集团有限公司(简称“珠海免税集团”)不低于51%股权。

据公告显示,格力地产已召开董事会会议,同意撤回原重组方案申请文件,新方案调整后将再重新披露。此外,格力地产表示,本次交易不涉及发行股份或配套募集资金的行为,资产置换涉及的具体资产范围尚需进一步协商确定。

图源:公司公告

对此有网友在股吧表示“不增发股份,不融资稀释股票,资产置换肯定是大利好”,也有网友表示“长痛不如短痛,希望这次不能打水漂”。

图源:股吧

股价方面,格力地产7月8日开盘即“一”字涨停,报4.96元/股,涨幅9.98%,涨停板上封单近19万手。7月9日,股价继续走高,并再次涨停,报5.46元/股,涨幅10.08%,最新市值103亿元。

事实上,曾均为格力集团旗下控股子公司的格力地产和格力电器(000651.SZ)现如今已经没有直接关联。2015年,格力集团将其持有的格力地产股份划转给珠海投资控股有限公司,自此,格力地产就正式和格力集团分家,格力地产也实现“单飞”。

之后的格力地产一心热衷多元化布局,期间收购珠海免税集团更是一波三折,现如今要弃地产业务,向以免税业务为主导的主业转型,接下来格力地产走向将如何呢?

01、置出地产业务 置入免税业务

格力地产原本的重组方案是拟发行股份及支付现金购买珠海免税集团100%股权,并向35名特定对象发行股票募集配套资金。

新的重组方案,则是打算以资产置换的形式将大部分地产业务置出,并置入珠海免税集团51%股权。

不过,格力地产称,原重组方案调整后,交易具体方案仍需一步论证和沟通协商。另外,预计不会导致公司控股股东和实际控制人发生变更,不构成重组上市。

对于调整原因,格力地产表示,鉴于原重组方案推进时间较长,公司所处内外部环境发生较大变化,并基于公司逐步退出房地产开发业务实现主业转型的整体战略考量,综合考虑了珠海免税集团良好的业务经营情况及未来发展前景,置入有助于实现上市公司主业向以免税业务为主导的主业转型。

自2020年5月提出拟发行股份和支付现金的方式购买珠海免税集团100%股权的重组预案以来,格力地产的重组进程就颇为曲折。

先是格力地产原董事长鲁君四涉嫌违规被立案调查,重组被迫暂停。又因公司收到证监会《立案告知书》再次中止。2023年重组事项再次重启。但是时移事易,此前有华远地产、美的置业相继官宣退出房地产开发业务,而致力于多元化布局多年的格力地产,这一次的重组公告也展示了其要退出房地产业务的决心。

对于调整后的重组方案是否顺利进行,格力地产表示否最终实施完成尚存在重大不确定性。受影响因素包括与交易方案是否协商一致、能否通过董事会、股东大会审议等。

02、耗时4年,重组一波三折

实际上,格力地产早就瞄上了珠海免税集团,收购也酝酿已久。

公开资料显示,珠海免税集团始建于八十年代初,是珠海市国资委下属的一级国有企业。是集有税商业经营、国内外贸易、仓储物流、酒店经营管理及跨境电商(保税业务)为一体的多元化、综合型的现代化企业集团,且在国内拥有多个陆路口岸和机场口岸的免税店布局。

2020年1月,鲁君四开始担任珠海免税董事长。同年5月,格力地产发布公告称拟向珠海市国资委、城建集团定向发行股份并支付现金,购买其持有的珠海免税集团100%股权。交易对价为89.78亿元。

在这一大利好消息的影响下,格力地产连拉8个涨停板。

随后,为了披露相关收购公告,格力地产于2020年5月11日停牌。5月25日,格力地产复牌之后,股价大涨。

不过,格力地产也因此收到上交所下发的问询函,被要求结合公司生产经营、股东减持及重大资产重组等事项充分作好风险提示,并自查前期提交的内幕信息知情人名单是否完整、是否存在内幕交易的情况。

经过迅速自查,格力地产否定了内幕交易的存在。但没过多久,事件出现了“反转”。2020年12月底,格力地产公告表示鲁君四因涉嫌证券市场内幕交易违法行为,被证监会立案调查。重组事宜也由此被迫暂停。

经历了一年半的调查,2022年6月,鲁君四因涉嫌泄露内幕信息被江西上饶市公安局采取刑事强制措施。格力地产也发布公告称,因工作调整原因,董事长鲁君四被免职。

上海中原地产首席分析师卢文曦曾分析,作为格力地产重要的决策人,格力地产董事长被立案调查,后续收购免税集团会导致很多事情就难以推进。

收购事宜后续果然波折不断。

2022年11月,格力地产完成董事会、监事会换届选举,格力地产称经研判,导致公司重大资产重组暂停的事由已消除,于是在12月份重新启动重组事项。

2023年4月14日,原重组方案草案获得上交所受理。然而一个月后,2023年5月26日,因重组审核问询函中涉及的部分事项尚需进一步核查、落实,部分内容尚需进一步补充、完善,且相关财务资料有效期接近到期,格力地产向上交所申请中止审核原重组事项。

2023年7月12日,格力地产因涉嫌信息披露违法违规,收到中国证监会下发的《立案告知书》,而再次向上交所申请中止审核原重组事项。

2023年9月28日,上述案件调查、审理终结,公司的重组事项得以再次重启。

时间转眼到了2024年,格力地产在2023年年报中开篇就谈到了重组,表达坚定重组的决心,并全力推动重大资产重组工作

到7月8日,在此次重组进展公告中,格力地产称新的方案已经得到珠海市国资委“原则性同意”。不过,格力地产同时表示,原重组方案调整后,新的交易方案仍需与交易对方就具体内容最终协商一致,按相关法律法规和流程取得珠海市国资委批复、并召开股东大会审议等程序。

03、多元化产业布局背后

官网显示,格力地产于2009年成功上市,核心业务涵盖房地产业、大消费产业、生物医药大健康产业。业务则从珠海大本营逐渐向上海、重庆、三亚等国内重点区域市场拓展。

事实上,格力地产早已不是传统意义上的房企。自2015年从母公司格力集团剥离后,格力地产原董事长鲁君四就提出了“去地产化”战略,进入多元化的发展轨道。

2016年,格力地产物业挂牌新三板。此外,还相继成立了英国、美国、中国香港等地的公司,以此拓宽海内外市场版图。

之后,格力地产原董事长鲁君四曾公开表示:“格力地产已不是传统的房地产商,未来将变为城市综合运营商和资本管理者,时机成熟时,格力地产或将改名。”

一心热衷多元化布局,格力地产在2016年之后很少在房地产市场拿地。之后的四年,格力地产的发展遭遇了桎梏。

2016年-2019年,格力地产的营收从31.2亿元升至41.9亿元,而净利润却从6.01亿元降至5.26亿元。此外,资产负债率则72.1%上升至75.92%。

著名经济学家宋清辉曾指出,格力地产各个板块没有核心竞争力,在激烈的市场竞争中疲态尽显。房地产、海洋经济、口岸经济、服务业、现代金融,这几项业务之间关系不大,难以形成协同效应。

尽管如此,鲁君四并没有放弃多元化布局的决心。2020年,格力地产频繁跨界,并先后蹭上了“口罩”“免税”“茅台”等多个“网红”概念的热度。

2020年2月,格力地产成立了高格医疗,主要生产口罩等医用物资。当时,格力地产喊出“全年出口1亿片医用口罩”的豪言。

同年5月,格力地产拟向珠海市国资委、城建集团定向发行股份并支付现金,购买其持有的免税集团100%股权。两个月后,格力地产以总价16.51亿元拿下三亚“免税概念”地块。

蹭“网红”概念热度,虽然拉动了格力地产的股价,但也使其陷入口碑危机。2020年2月、6月,格力地产分别因“口罩”“免税”概念遭到上交所问询。

2020年9月22日,格力地产与茅台集团置业公司签署合作协议。这其中便涉及茅台在格力地产免税平台的产品合作及地产文旅产业两大板块。

进入2022年,格力地产又将业务范围延伸到了城市建设。8月,格力地产发布公告,其30亿非公开发行股票发行成功,此次定增资金皆用于珠海的城市建设,將进一步加快格力地产战略转型。

但其追求的多元化发展之路似乎不太顺利。在房地产行业持续下行的情况下,格力地产面临土地储备减少和房地产销售下滑的压力,同时转型大消费和大健康产业明显遇阻,格力地产陷入进退两难的境地。

据格力地产2023年年报显示,2023年,格力地产营收为47.32亿元,但近九成仍来自房地产开发业务。近两年归母净利润已连续亏损,2022年及2023年,格力地产累计亏损达27.9亿元,今年一季度,继续亏损1.03亿元。

负债方面,2022年和2023年总负债分别为239.25亿元、207.73亿元,资产负债率分别为79.06%、78.89%。

而现金净流量层面,从2021年至2023年,格力地产筹集活动现金净流量已经连续三年为负,分别为-54.98亿元,-16.66亿元、-59.6亿元。

截至目前,格力地产存续期间仍有两只债券,一只私募债“23格地01”,发行日期为2023年4月18日,规模10.2亿元,一只公司债“22格地02”,发行日期2022年3月23日,规模4亿元。

从财务数据来看,格力地产确实需要珠海免税的支持。格力地产曾以评估报告的方式,披露了珠海免税集团的股东全部权益价值。截至评估基准日2023年6月30日,珠海免税集团合并报表资产总额53.80亿元,负债17.29亿元,净资产36.51亿元,归母净资产34.45亿元,2023年1-6月合并报表营业收入10.81亿元,归母净利润3.08亿元。

据《南方都市报》援引中指研究院企业研究总监刘水观点,格力地产退出房地产开发业务,置入珠海免税集团,有助于公司转型发展及提高公司可持续经营能力。

他进一步提到,格力地产经营面临压力,2023年归母净利润亏损7.33亿元,连续第二年亏损。标的资产珠海免税集团的置入有助于实现上市公司主业向以免税业务为主导的主业转型,提升上市公司资产质量和盈利水平。

“房地产市场深度调整,房企背负较大经营业绩压力,企业对房地产发展前景研判不乐观。”刘水表示,一些上市公司谋求转型发展及提高经营质量,还会有其他上市公司主动退出房地产开发业务。

此外,《长江商报》援引市场人士观点表示,调整后的方案不涉及发行股份,不需要经过证监会等部门审批,操作起来要便捷得多,预计调整后的正式方案提出后,会较快落地。

格力地产收购珠海免税集团已耗时4年之久,这一次重组方案则发生重大调整,那么,你认为该方案会顺利落地吗?欢迎评论区留言讨论。

评论