记者 杜萌

今年以来,投资于海外资产的QDII产品持续火爆,挂钩纳指100、标普500等指数的多个QDII产品持续出现高溢价。虽然基金公司多次发布风险警示公告,并对QDII产品的单日申购额度进行了严格的限制,但投资者仍然用脚投票,趋之若鹜。

Wind数据显示,二季度以来,多只纳斯达克100ETF资产净值出现了较大增长。其中,国泰纳斯达克100ETF的规模从一季度末的118.97亿元增加至7月9日的136.11亿元,增加了17.14亿元;大成纳斯达克100ETF规模也增加了13.48亿元,嘉实纳斯达克100ETF则增加了12.3亿元。

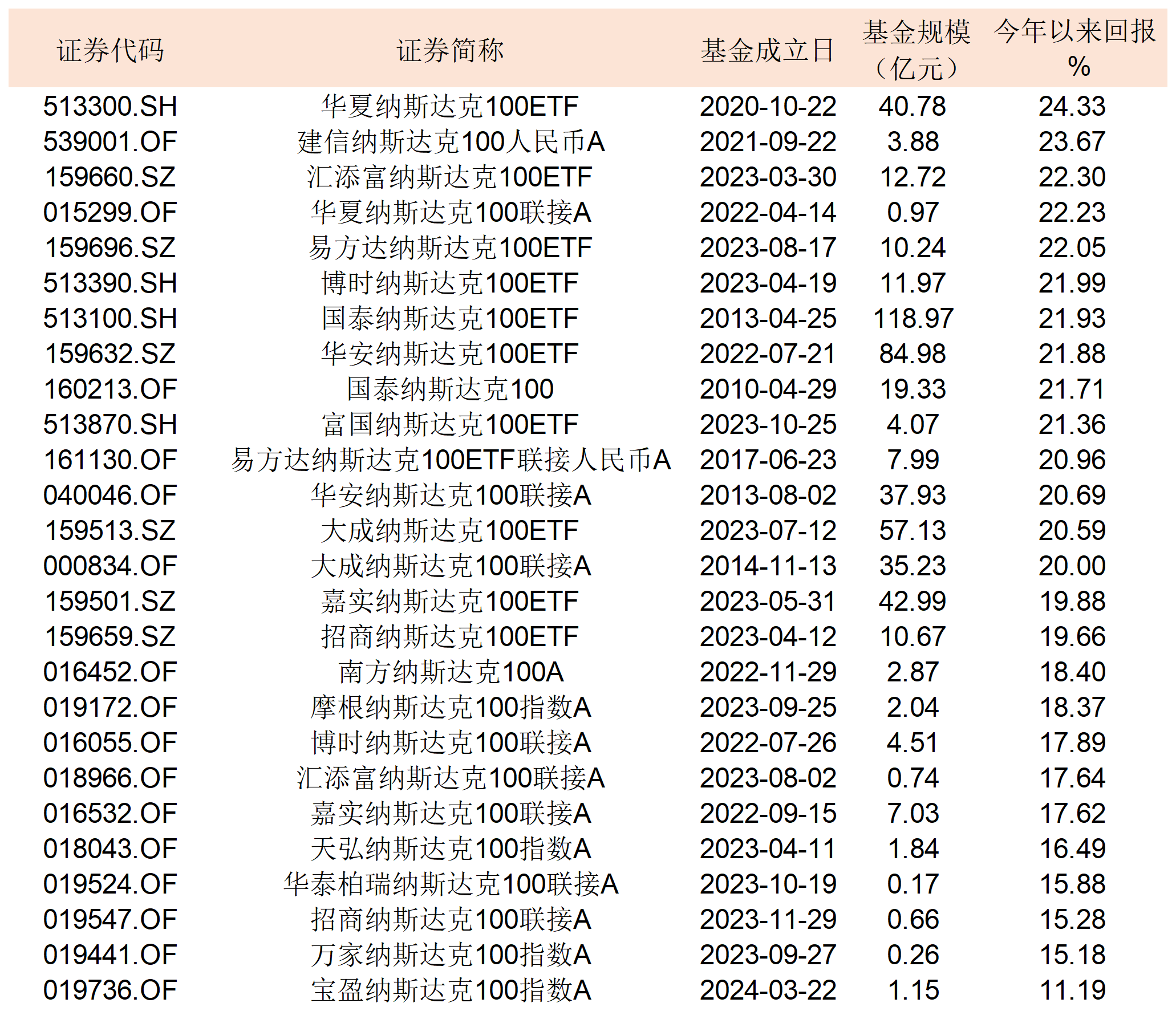

Wind数据显示,目前市面上有26只跟踪纳斯达克100指数的QDII产品。规模最大的是国泰纳斯达克100ETF,截至7月9日收盘规模达到了136亿元。自2022年以来,国内公募布局纳斯达克指数的步伐有所加快。仅2023年就有13只纳斯达克100指数相关产品成立。

作为可以场内交易的ETF,为了扩大规模,往往还会设立场外联接基金。这类联接基金资产的90%以上投资于场内ETF。

此外,还有一些跟踪纳斯达克100指数的场外基金,例如摩根纳斯达克100指数等。投资者购买这类场外基金无需开通券商账户,凭借基金账户就可以直接购买。

不过,有细心的投资者发现,虽然是跟踪同一指数的同类产品,这些基金的收益率却各不相同。以ETF为例,截至7月9日,华夏纳斯达克ETF今年以来回报率为24.33%,而招商纳斯达克100ETF的年内回报率为19.66%。而同样是场外联接基金,建信纳斯达克100的年内回报率为23.67%,而万家纳斯达克100指数年内收益仅为15.18%。

是什么造成了同类QDII产品的收益差别?

“以ETF为例,首要原因肯定是场内溢价。今年以来华夏纳斯达克100ETF一直处在场内高溢价的状态,投资者的大量买卖推升了场内的交易价格。”业内人士分析。今年以来,该ETF已经发布了超100则高溢价风险提示公告。

除掉场内溢价的因素外,汇率导致的估值偏差则是最主要原因。

自媒体大V“思哲与创富”表示,以大成纳斯达克ETF为例,它是按照人民币汇率中间价进行计算估值;而华夏纳斯达克ETF则是根据中国外汇交易中心每天16:00公布的人民币汇率实际价格进行计算估值。

具体来看,人民币汇率中间价只是央行发布的参考指标,并不是实际成交价格。QDII基金每天净值更新的时候,基金会将外币资产按照汇率折算成人民币,再更新净值。如果赶上了汇率升值,就是人民币变贵了,那么外币折算成人民币的时候就会变少,导致收益下降。

举个例子,假如一只开放式QDII基金收到100万人民币的申购,它把这100万换成美元得到100/7.3=13.7万美元。但是,这13.7万美元在估值时用的是中间价7.1,所以估值的时候得到13.7×7.1=97.3万元。

也就是说,一个基金只是换个汇,没任何投资,基金估值就少了100-97.3=2.7万。

业内人士告诉界面新闻记者,在极端情况下,一只迷你QDII基金,收到一笔大额申购,光换汇它的净值就少了2.7%,但这其实就是估值偏差,因为基金资产并没有减少,当把美元换回人民币的时候,这个低估就被抹平了。第一天换成美元,基金净值“跌”2.7%,第二天换回来就又“涨”2.7%,那第一天申购第二天赎回的人,闭眼赚了2.7%,而这钱是因为估值偏差被摊到了老的持有人身上,是不公平的。只要实际汇率高于中间价,那用中间价估值的基金都是“被低估”的。

既然会出现较大的估值偏差,为何没有基金管理人会修改基金合同?

“QDII产品这两年才比较火爆,此前都是一个很小众的市场,很少会有人关注到这个汇率估值偏差。行业一直公认用的都是人民币汇率中间价,所以也没有太大问题。而修改基金合同则需要召开持有人大会,时间会拖得比较长。”上述人士建议,投资者在选择QDII时,优选规模大一些的基金,“这样即使出现估值偏差,也会因为规模的原因被摊薄,甚至可以忽略不计。”

评论