汽车行业自2023年开启的价格战已持续了超过一年半的时间,但国内的乘用车零售平均价格却逆势屡创新高。

乘联分会秘书长崔东树7月11日发文指出,近几年的车市价格持续上升,2019年平均售价为14.2万元,2020年升至15.3万元,而今年累计平均已达17.9万元,6月单月更是攀升至18.6万元。

这一价格上涨主要由于混合动力和增程式电动车较高的价格,形成了市场结构性的价格拉动。同时,随着主要市场燃油车逐渐脱离主流,燃油车逐渐开始向高端市场分化,传统燃油车也展现出销售价格的普遍上涨,其高端化趋势也显著推高了平均售价水平。

这种价格上涨也反映了技术进步和市场偏好的转变。随着消费者对更环保、更先进技术的车型需求增加,车辆平均售价的上升成为了不可避免的趋势。尽管价格战的存在理应压低车价,高科技车型和高端燃油车的市场表现却有效地抵消了这一影响,从而推动了整体市场价格的持续上升。

另一个重要原因是,入门级市场的持续萎缩成为推动平均价格上涨的关键之一。这种萎缩主要是由于基层消费者的购买力不足,加之持续的观望情绪所导致。这意味着,即使价格战在这一细分市场打得再激烈,销量也难以显著提升,保持稳定已属不易。

与此同时,市场销量结构呈现出结构性上升趋势,这是由高端化、消费升级及换购群体消费提升所共同推动。

自主品牌汽车制造商在这一趋势的影响下成功拓展到更高端市场领域。通过推出价格较高的新车型并升级产品配置及技术,这些品牌不仅提升了其品牌形象,也加强了市场定位。 需要注意的是,尽管自主品牌尝试通过推高价格区间来突破市场限制,其一贯的性价比策略依然是其主打招数。

而面对自主品牌的崛起和市场竞争压力,原本定位较高端的合资品牌也采取了降价策略以吸引消费者并保持市场份额。

这一策略虽然在更高价位的细分市场引发了价格竞争的加剧,但正是这种在更高层级的市场进行的价格战,使得整体市场平均售价与激烈的价格竞争并存,而不是相互矛盾。

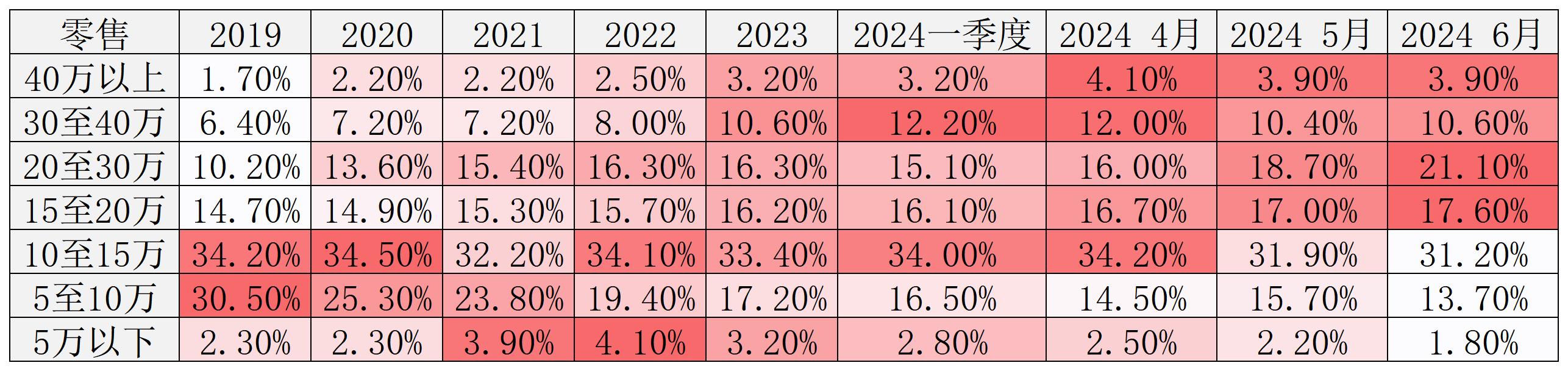

具体占比上,相较2020年,5万元以下的入门级市场占比在2021至2022年间持续上升,这是由于在此期间进入市场的爆款车型五菱宏光Mini EV所拉动的示范效应。随后,这一细分在进入2023年后又持续下降。2024年至今,5万元以下车型的销量占比目前仅有2.5%,较2023年下降0.7个百分点。

这一趋势甚至影响到了竞争同样激烈,定位更高的5至15万元细分市场。传统车型的销量下滑与新能源车的增长抵消后,总体下降趋势仍非常明显。

在中国国内乘用车市场,高端车型的市场份额持续上升,表现出显著的增长趋势。特别是在20至30万元的车型中,其市场占比从2023年的16.3%增长至今年6月的21.1%。同时,30万元以上的车型也呈现出持续的增长,其中30至40万元的车型占比保持稳定,而40万元以上的车型占比也从去年的3.2%增加至今年6月的3.9%。

崔东树指出,尽管成交平均价的提升可能看似表明消费增长,但这并不必然意味着消费促进的提升。对于中国汽车市场而言,为了实现价格段的相对均衡并促进市场的健康成长,关键在于激发和支持首次购车者的需求。特别是那些倾向于购买入门级或相对低端车型的消费者,通过提高这部分群体的购买力和购买意愿,可以有效增加市场的新增销量,从而推动整个汽车市场的健康发展。

同时,最近欧洲对中国自主品牌汽车增加关税的政策变动,对中国汽车出口产生了显著影响。在海外市场,尤其是欧洲,上汽、吉利和比亚迪的小型新能源车表现出色,但这些车型也成为加税的主要目标,反映出小微型电动车在全球电动车竞争中的核心地位。面对这样的国际市场挑战,中国的电动车产业需要继续关注这一细分市场的动态,优化产品策略和市场布局,以保持全球竞争力并推动行业的持续发展。

在国内,首次购车消费者的偏好显著倾向于紧凑型和小型车,这一趋势与国际市场需求相呼应。这不仅是因应国内市场的实际需求,同时也是对国际市场策略的一种适应,确保中国汽车品牌能够在全球市场中有效竞争并扩展其市场份额。

评论