文|侃见财经

猪周期的困境,似乎已经开始解除了。

养殖行业作为周期性最为明显的行业之一,今年上半年,生猪养殖行业的低迷局面得到了扭转,生猪价格上行,推高了行业的景气度。

这也预示着,生猪养殖企业的寒冬已经过去,春天正在到来。

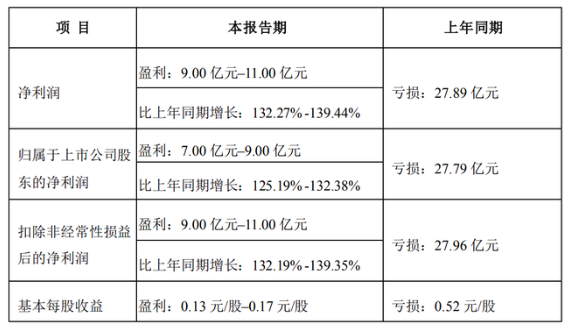

7月10日晚,生猪养殖龙头企业牧原股份发布了2024年中期业绩预告,预告显示,今年上半年牧原股份预计实现归属净利润7亿元至9亿元,比上年同期增长125.19%至132.38%;扣非净利润9亿元至11亿元,比上年同期增长132.19%至139.35%;基本每股收益盈利0.13元/股至0.17元/股。

值得注意的是,今年一季度,牧原股份还交出了一份亏损的财报。

财报显示,一季度牧原股份营收262.72亿元 ,净亏损为23.79亿元。由此可以计算,二季度,牧原股份盈利至少在30亿元以上。

对于业绩的扭亏,牧原股份表示,公司2024年上半年经营业绩实现扭亏为盈,主要原因为报告期内公司生猪出栏量、生猪销售均价较去年同期上升,且生猪养殖成本较去年同期下降。

牧原股份董事会秘书秦军在电话会议上表示,公司6月生猪养殖完全成本较5月进一步下降,其中14元/公斤以下的场线出栏量超过55%,13元/公斤以下的场线出栏量达到18%。公司对完全成本年底降到13元/公斤充满信心,并预计2024年全年出栏量将达到6600万头至7200万头。

那么,牧原股份为何能够率先回暖?是否意味着生猪养殖行业正式进入上行周期?

实际上,对于生猪养殖行业而言,周期是每一家养殖企业必须经历的过程。且在下行周期里,企业的亏损也是司空见惯的事情。

此前,在上轮周期顶部,由于猪肉的价格的上涨,导致了不少企业开始跨界养猪,使得生猪养殖行业“拥挤”不堪。面对不断的跨界以及越来越拥挤的赛道,生猪养殖行业的巨头们也不甘示弱,纷纷的扩充产能。

最终,合力之下,生猪价格开始下跌。根据相关统计,猪肉价格自2021年初最高的36.34元/公斤,下跌至2023年最低不足10元/公斤。

在这轮较为漫长的下跌周期里,此前扩充的产能,都成为了企业的负担,但这些生猪养殖企业都没有选择去产能,而是选择了“硬扛”。

但是,在这轮下跌周期里,每一家猪企的情况又不太一样。而成本控制能力,就成了这些猪企最深的护城河。因为,成本控制能力越强亏损就越少,在下行周期中就越容易“熬”过去,这也是牧原股份之所以能率先扭亏的秘诀。

根据财报显示,2023年牧原股份生猪养殖实现营收1082.24亿元,同比下滑了9.62%,虽然该公司在营收上有所下滑,但全年生猪出栏达到了6381.5万头,同比增长了4.27%。其中,商品猪/仔猪/种猪分别出栏6226.7/136.7/18.1万头,全年完全成本约15元/公斤。也就是说,在巨大的成本优势之下,虽然业绩出现了亏损,但牧原股份的生猪养殖业务依旧是盈利的。

因此,从上述数据我们就不难看出,牧原股份通过成本控制能力构筑起自己的护城河有多牢固。

根据卓创资讯监测数据显示,截至6月27日,年内全国瘦肉型生猪均价为15.38元/公斤,同比上涨5.18%;最高为6月11日的18.98元/公斤,较去年最高点上涨8.43%。此外,该监测数据还显示,截至6月21日,全国7公斤仔猪均价为674.17元/头,较年初上涨251.81%。

不仅如此,受前期产能与存栏去化影响,养殖端对“2024年猪价有上涨空间”达成共识,年内养殖端仔猪补栏需求较为旺盛,但供应相对有限,支撑仔猪价格上涨强势。

换句话说,牧原股份等养猪企业终于扛过了行业的下行周期,这也预示着,未来随着猪肉价格继续上行,养殖企业的盈利能力会普遍增强。

侃见财经认为,随着猪肉下行周期的结束,养殖企业的股价已于业绩先一步回暖,未来随着行业的业绩持续向好,行业大概率将进入新一轮的上升周期。

评论