文|首条财经 大鹏

编辑|时完

风品|楚逸

小酌怡情 大饮伤身!下班以后、周末晚上选择喝两杯,可称“小酌文化”。看似小赛道,真正做透做好却不容易。

这不,港股上市近三年,“小酒馆第一股”海伦司又迎资本新动作。

据北京商报,7月1日,证监会国际合作司已向海伦司发布境外上市备案通知书。后者将以介绍上市的方式在新交所主板第二上市,不涉及增发新股,不会稀释现有股权。

海伦司表示,长远而言,有利于推广企业形象,提升证券流动性。

积极乐观、展现发展信心无可厚非,不过市场对此也有不同意见。香颂资本董事沈萌认为,此举或因当前在香港市场表现不佳,需开辟新交易市场,吸引新加坡投资者参与二级市场交易,为股价和交易量注入更多活力。海伦司可能认为新加坡市场有机会,是因当前部分家族办公室或高净值群体的财富管理业务转移到新加坡,但是否有机会还有待检验。

不算多苛求。遥想2021年9月,海伦司在港交所挂牌上市,发行价19.77港元,头顶“小酒馆第一股”光环,首日市值便突破300亿港元。而截至2024年7月10日,公司股价2.08港元/股,总市值仅26.32亿港元,缩水约270亿元。

高光低谷间,这个“小酒馆第一股”为啥不香了?此番第二上市,市场又会多买单?能否博出个好估值、如愿好流动性么?

1、开店关店 动“大手术”的海伦司有何错付

成绩单是检验“真理”的重要标准。

2024年3月28日,海伦司发布年报,全年营收12.09亿元,同比下降22.49%。归母净利则同比增超111%达到1.81亿元,扭亏为盈。2022年亏损高达16.01亿元,2021年也亏约2.3亿元。

一年多出17亿多元净利,且还是在营收下滑、连亏两年情况下,如此扭转乾坤如何做到的?

首先,关店瘦身不得不说。据钛媒体,2023年3月海伦司曾透露闭店计划,放弃掉一些可能短期内扶持不上来的门店。

据每日经济新闻,截至2023年末公司共有479家酒馆,相比2022年减少了288家,自有员工675人、外包员工2104人;同比2022年分别减少962人、1925人。雇员福利及人力服务开支同比减少70.19%至2.99亿元,力度之大肉眼可见。

此外区域选择上,一二线城市由于成本更高,门店数下滑度也更大。据金融界,截止2023年分别仅剩38家、186家,同比下滑52.5%、50%,三线及以下城市则为252家,跌幅仅19.74%。

随之原材料及消耗品成本同比下跌了36.0%至5.62亿元,使用权资产折旧减少65.19%至1.10亿元,厂房及设备以及使用权资产的减值亏损同比减少98.42%至1133.8万元。

截至2024年3月19日,海伦司门店数为503家。除去“嗨啤合伙人”酒馆量的贡献,2022年末至今海伦司的特许合作酒馆关闭30家,直营酒馆关闭了417家。

417家是什么概念?2020年海伦司跻身全国最大连锁酒馆时,总门店数才351家。截至2023年末,海伦司直营酒馆255家,同比2022年的653家减少398家;截至2024年3月19日,直营酒馆进一步减至236家。

显然,为了更好地活下去,海伦司不得不动了一个“大手术”。背负扭亏压力,缩费提效无可厚非,也必须必要。然如同硬币两面,一味收缩也是权宜之计,用力过猛还需警惕反噬效应。比如营收的连续下滑:2022年为15.59亿元、跌幅15.05%;2023年则再降22.49%。

即便2023年成功扭亏、盈利1.81亿元,可若拉长纬度,2021年亏损2.3亿元、2022年亏超16亿元,上市三年累计仍亏超16亿元,上市整体成绩单有多拿得出手呢?

回望海伦司崛起之路,之所以跻身“酒馆第一股”,快速持续开店扩张是一个重要抓手。据红星资本局,2018-2021年公司新开店量为62家、93家、105家、452家,持续提速。尤其2022上半年新增133家后,公司门店数站上846家巅峰。营收也水涨船高,2018年仅1.15亿元,2021年增至18.36亿元,猛增了17倍。即便疫情时期,对线下酒馆消费形成巨大影响,海伦司依然选择逆势拓店。

只是,经验也告诉我们,大不代表、快不代表优,规模不等于质量。一味的规模粗放狂奔,往往暗藏滋生种种衍生风险。

聚焦海伦司,2021年营收达到巅峰,经营溢利却由正转负,2019至2021年分别为1.05亿元、0.97亿元、-1.77亿元,2022年经营溢利更高达-16.16亿元。据时代财经,2022年,海伦司200余家酒馆门店进行调整关停、以及其他酒馆门店经营业绩下滑等因素导致的处置资产损失、减值损失等合计约6亿元至9亿元,进而导致当年巨亏。

据投资者网,2018年2020年期间,海伦司负债率为95.4%、84.48%、81.37%,负债总额从2.14亿元攀至7亿元。2021年一、二季度为86.3%、84.34%,2021年一季度账上现金仅剩2622万,租赁负债高达8.21亿。

疫情期间开店策略的错误预判,导致利润端受重创。痛定思痛,才有了上述2023年的放缓脚步、瘦身关店。

回想上市之初,据钛媒体,海伦司曾表示,募资将主要用于开设新酒馆,以及人才梯队建设等,并预计2021年至2023年,将新开近2000家门店。

显然,海伦司食言了,这个美好设想远没达成。好在,毛利率依然坚挺,2021年至2023年分别为68.58%、63.96%、70.23%。

这主要源于自有产品占比高。据华创证券,2023年海伦司收入构成中仍以自有产品为主,占比达71.1%,其中啤酒占比10.4%,饮料化酒饮为41.3%,小吃为19.4%,第三方品牌化酒水占比18.7%。自有酒水毛利率75.7%,第三方酒水为54.8%。

考量在于,自有产品占比近几年并不稳健、呈震荡下降趋势:2020-2023年分别为73.5%、78.0%、76.5%、71.1%,未来若延续下行,盈利水平可能承压。

行业分析师王彦博表示,单体小酒馆业绩空间有限,体量支撑是必经之举,但也要把好平衡点,除了规模效应还有规模风险。纵观海伦司近几年态势,开店关店大开大合。疾速追店”的激进扩张带来营收体量快增,却也滋生了风险,2022当年亏损超过2019至2021年三年利润总和。2024年随着后疫情时代到来,线下消费场景有所改善,站在十字路口的海伦司能否抓住复苏红利期,走出一条规模质量兼具的新路,是外界一大看点。

2、加盟“嗨啤合伙人”利与弊 警惕新规模“陷阱”

的确需要深层改变了。

对于大幅关店,海伦司2023年财报坦言,为了适应经济环境的复杂变化,公司坚定向平台型公司、轻资产模式进行战略转型,主动调整存量门店网络,大力发展合伙人门店网络,以充分调动社会优质资源,重新进行长期的市场布局。

换言之,即使品尝到激进苦果,想重拾增长仍须重新踏上开店之路。不同之处在于,这一次要提升精细化运营、轻资产运营,着力改善单店收入,真正达成规模效应,而这背后需打磨综合管理能力、特色产品力、产业链深耕,远非一蹴而就。

2023年6月,海伦司对外官宣开启“嗨啤合伙人”招募计划。通过开放加盟,加快拓店步伐。采用更小面积门店模型,较原有门店效率提升,据财华网,由于加盟门槛不高,加盟商们热情高涨,合伙人门店网络快速铺开。

另一厢,直营店和特需合作店量在做减法。截至2023年底,直营酒馆255家,减少398家,特许合作酒馆92家,减少22家,嗨啤合伙人酒馆则增加132家;到2024年3月19日,公司有直营店减至236家,嗨啤合伙人店达到183家,门店规模不断逼近前者。

不过,加盟量增加能否带动最终盈利,外界仍有疑虑。如中泰证券研报称,“嗨皮合伙人”已看到实质性推进,但加盟商盈利稳定性以及转型加盟模式对集团公司层面盈利的影响尚需时日观察。毕竟业务发展快背后,加盟门槛不高是重要原因。

抱有谨慎观望态度,并不算苛求。拉长维度,这不是海伦司第一次开启加盟模式了。

据红星新闻,上市之前,海伦司便通过“直营+加盟”不断发展壮大,2018年加盟店量占比50%。2021年,为加强品牌管控顺利上市,海伦司将全部加盟店转换为直营门店。

招股书曾指出,通过直营门店能实现快速且高质量的市场扩张,同时直营模式使公司对产品、运营、供应链等方面有更强控制和更有效监督,从而实现高度标准化的运营模式。据南方都市报,2021年9月上市前夕,海伦司的全国门店均为直营模式。

若从此看,兜兜转转,公司是否有重新走上加盟老路之嫌?当然,新模式下,门店模型变小、相应门槛降低,资产更轻扩张更快,对资金端压力更小,有利改革成效更快展现,可衍生的品控风控隐患又该如何防范?伴随管理半径扩大,如何实现高度标准化、高质量发展,是否滋生又一个扩张泡沫风险、掉入新规模陷阱?等等疑问值得企业深思警惕。

所谓凡事预则立、不预则废。还是那句话,体量只是一方面,门店运营效率、规范度、盈利能力等表现才是关键,背后是上述提到的综合管理能力、特色产品力、相应产业链供应链深耕,是对综合实力的更深度考验。

财报显示,2023年海伦司同店(年营业至少200天的酒馆)量333家,上年同期为313家;同店销售额10.39亿元,上年同期为9.86亿元,同比增长5.3%;但日均销售额310.48万元,上年同期为339.26万元,同比下降8.5%;且单店日均销售额0.93万元,上年同期为1.02万元,同比下降8.8%。华泰证券认为,主要因直营店转加盟,单店收入减少。

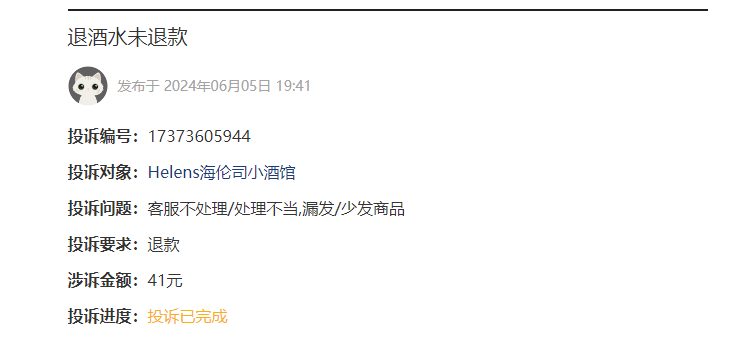

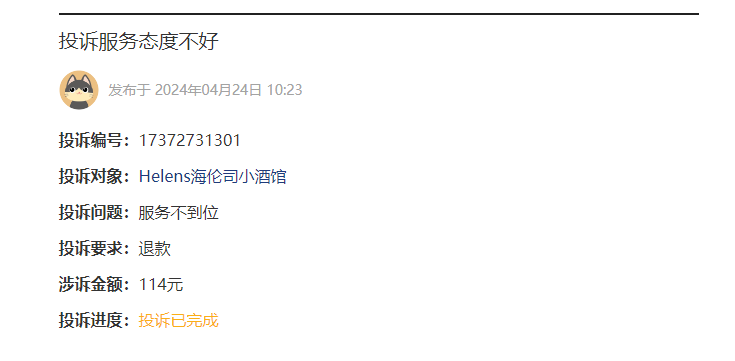

浏览黑猫投诉,截至2024年7月10日,海伦司累计相关投诉61条,数量真心不算多。不过质疑点多聚焦于产品服务方面。如“喝完拉肚子”、“退酒水未退款”、“投诉服务态度不好”等。

(以上投诉均已经过平台审核)

客观而言,用户千人千面,人人满意并不现实。上述投诉也或有偏颇片面之处,且对于投诉海伦司回复率较高,整体态度值得肯定。不过,产品体验、用户口碑为王的时代,夯实品控风控基座也不可厚非。

尤其加码加盟、二次上市背景下,以后管理运营压力大概率会逐渐加大,如何提升业绩的同时兼顾口碑,走出一条稳优高质量新路,是海伦司一道待解考题。

3、行业变天、场外玩家涌入 转型胜算几何?

千万别小看小酒馆生意,真正做到小而美并不容易。且伴随新玩家入场、模式迭代翻新,赛道的发展乃至生存门槛不断显露抬升迹象。

2009年,创始人徐炳忠在北京五道口开出第一家海伦司小酒馆。其将目光锁定在高校学生为主的年轻人身上,给海伦司贴上“十元小酒馆”标签,很快就拥有了第一批拥趸。

凭借高性价比、特色经营模式,海伦司快速崛起。按2020年收入统计,中国酒馆业CR5(五个企业集中率)仅占行业市场份额2.2%,而海伦司以1.1%坐上头把交椅。通过上市融资,深挖先发优势,可以逐渐建立起自己的护城河。

然而,随着酒馆市场竞争的加剧,以及消费者回归理性消费,越来越多的玩家开始俯身向下。据企查查数据,截至2024年4月,中国“酒吧、酒馆”相关企业已达24.4万余家。其中,不乏客源定位与海伦司相似者,如猫员外酒馆,拥有完整自酿啤酒产业链,2021年8月完成过亿的pre-A轮融资。

同时,场外竞争者不断涌入。如2020年4月,星巴克酒吧落户上海外滩;奈雪的茶几乎同一时间开设“奈雪酒屋”;2021年1月,凑凑在京推出“火锅+小酒馆”模式的新式火锅店。2022年,华润啤酒、酒类流通企业1919几乎同时宣布涉足线下小酒馆业务。而在此之前,青岛啤酒、泸州老窖、洋河等龙头酒企均已对线下小酒馆业务有所布局。

目前,各家酒企的线下小酒馆业务还处试水阶段,在商业模式打磨、产品服务标准化等方面仍需探索,但“相中”小酒馆,也是酒企主动向消费端转移的尝试,背后的品牌推广价值更大。凭借成本及品牌影响力,伴随其逐渐深入,对赛道的洗牌重塑、行业的变天效应不可忽视。

行业分析师王婷妍表示,从小酒馆自身生意模式看,尚未迭代完成。尽管海伦司已是细分赛道第一,市占率却不高、护城河不够鲜明,意味着新对手还有大把开拓机遇。且喝酒属于慢消费,海伦司翻台率远低于传统餐饮企业。面对旧疾新患,新模式是否经得起市场考验、产品创新、运营管理等能力是否过硬、对用户习惯爱好的理解洞察是否到位、继而完成转型突围成功,仍需打一个个问号。

4、国内国外双开花、深蹲与起跳

变是唯一的不变。没有一劳永逸的护城河,随时随地拥抱变化才是制胜之道。

尽管背负种种挑战问题,负重前行的海伦司仍有龙头实力的一面。

国盛证券研报认为,小酒馆处于千亿规模赛道,海伦司市占率只有1.1%,却同时意味着未来成长空间够大。随着玩家不断导入,未来小酒馆业大概率将卷出更强、更有护城河的领军品牌。而目前海伦司仍拥有价格、体量优势,具备龙头底色。

同时,酒馆经营的标准化程度相对较高,海伦司在往期快速扩张中有惨痛教训、亦有宝贵经验。随着下沉市场机会卷土重来,消费势头向更多地级市、三线城市靠拢,其一路积攒的对年轻人的真诚和需求洞察,是一个反转乃至逆袭的重要筹码。

另一厢,若二次上市如愿,更有利吸纳两地优质资本,扩充融资渠道,开发国际市场。海伦司在中国大陆之外门店极少。截至2024年3月19日,只有2家门店分布在新加坡,1家在中国香港。此番若能将业务成功带到新加坡,建立起第二增长曲线,无疑是业绩改善的一大看点。

在行业分析师孙业文看来,相较一二线城市,下沉市场的酒馆消费普遍缺少高知名度的成熟品牌,海伦司的下沉策略踏准了先机。同时凭借高性价比,连锁经营模式,更加符合目前三四线消费人群偏好,若能将加盟新模式运管得当,国内国外双开花,走出业绩股价双振的新行情也未可知。

无需赘言,经历阵痛巨痛后的海伦司,仍有星辰大海、不缺反转抓手、先机优势。只是,从优势到胜势、从期许到现实往往总有一道鸿沟待越。

畅想之余、还要回归理性,赛道日益拥挤、创新日益趋同,竞品贴身复制肉搏是不争的事实。处于转型阵痛期,海伦司能否经受住多方压力、持续盈利,最大程度减少转型代价、尽快完成深蹲起跳,一切还要等待市场检验。

评论