文|深响 肖卓

“不到一元”、“只要8毛”、“7毛4一瓶”……今年夏天,瓶装饮用水价格战的激烈程度前所未见。

根据公开信息和「深响」观察,在北京、广州、济南、长沙等城市的商超,农夫山泉、怡宝、康师傅等品牌的瓶装水产品,促销价算下来一瓶均不到1元。在部分渠道,农夫山泉绿色包装的12瓶纯净水甚至只卖8.9元/包(折合约0.74元/瓶)。

价格战已经把瓶装水从“2元时代”打回“1元甚至不足1元时代”。这在一定程度上超出了市场此前的预期:

瓶装水行业已经发展多年,市场格局相对稳定,为何现在又起大风浪?

出于利润和定位考虑,头部品牌一般较少依赖价格战作为主要竞争手段。为何农夫山泉在本轮价格战中如此激进?

价格战如此激烈,“卖水”还是个好生意吗?

“价格力”来了

动荡往往出现在行业格局松动的时候。多年来,农夫山泉的龙头地位稳固。据灼识咨询报告,2023年,在中国包装饮用水市场,农夫山泉、怡宝、景田、娃哈哈、康师傅的市场份额依次为23.6%、18.4%、6.1%、5.6%、4.9%。

但今年的各种变化,打破了行业长期的平衡——农夫山泉的舆论危机、华润怡宝冲刺IPO、娃哈哈猛打“终端铺货突击战”,以及以东方甄选、胖东来(注:胖东来计划推出自营天然矿泉水新品)为代表的新玩家的入场,都在表明行业并不像它上去那样“稳定”。

根据“中国企业家杂志”的报道,舆论风波发生后,有多家便利店、水站表示“农夫山泉的销量或多或少受到了影响”;娃哈哈对线下渠道的布局,抢夺了部分原本属于农夫山泉的市场;此外,今麦郎蓝标水也在悄悄以低于农夫山泉、怡宝、娃哈哈等品牌产品的价格开启促销。

“不稳定”构成了价格战的核心驱动力。而受“不稳定”冲击最大的农夫山泉,选择把“价格力”发挥到极致。

今年4月,农夫山泉推出绿色包装纯净水,并迅速铺货到全国线下终端。起初,“绿瓶”水和“红瓶”定价都是2元,但此后“绿瓶”水快速降价抢市场。根据农夫山泉披露的数据,5月31日-6月3日,新品绿瓶纯净水累计销售突破100万件。618当天,这款纯净水产品冲上了京东水饮新品排行榜第一。

农夫山泉的价格战有明显的“攻守兼备”意味:从进攻的视角理解,“低价”有利于新品迅速占领市场;从防守的角度看,让差异化新品作为“急先锋”去夺回市场,既能帮助公司在动荡中守住份额,也不至于动摇公司王牌产品“红瓶天然水”的地位。

价格战中,红瓶天然水和绿瓶纯净水互有定位:一个是基本盘,一个是急先锋。

“卖水”还是好生意吗?

农夫山泉降价凶猛,而瓶装水本身的同质化特性,注定了价格战会席卷整个行业,其他品牌不得不跟随降价。短期来看,瓶装水行业会进入高度内卷阶段,而「卖水」生意的吸引力也会受到影响。

事实上,在相当长一段时间里,「卖水」被认为是难得的“好生意”——高毛利、规模效应明显。根据农夫山泉招股书的数据,一瓶包装饮用水的成本结构,主要由原材料及包装材料成本(约占总成本的74.9%)、物流运输及仓储开支(约占总成本的10.5%)组成,取水和处理的成本占比极小。

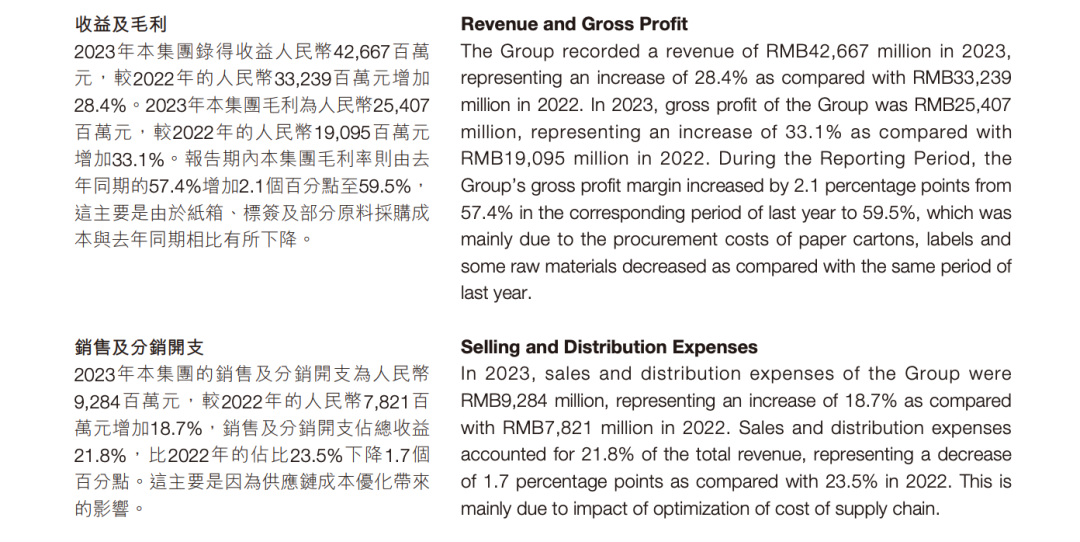

这样的产品特点,使得「卖水」生意可以在规模增长中持续提升毛利率、摊薄费用。农夫山泉2023年年报显示,公司整体毛利率由57.4%增加至59.5%,主要是由于纸箱、标签及部分原料采购成本的下降;销售及分销开支占总收益的比例较上年下降1.7%,主要是供应链成本优化的影响。

图源:农夫山泉2023年年报

在此基础上,凭借行业领先地位,农夫山泉拥有一定定价权,不用总和同行卷价格。这让「卖水」变得更加利润可观。数据显示,2017年到2023年,农夫山泉营收复合增长率近16%,净利润复合增长率为27%。卖得越多,利润越厚。

但不要忘了,只有当「卖水」公司做到了行业第一,且地位看似难以撼动时,这些特点才会显现。现在的农夫山泉需要靠价格战守住地位,而降低产品价格必然使公司的毛利承压,而更多的推广投入和渠道让利,也将推高公司的费用水平。

麦格理发表报告称,因大力促销及销售渠道投资上升,预期农夫山泉上半年销售按年增长放缓至7.6%,纯利跌4.6%。该行也预计,公司上半年毛利率将收窄2.2个百分点至58%。

掀起价格战的农夫山泉试图摆脱被动姿态,而受价格战冲击的怡宝、娃哈哈等品牌,此刻也面临着尴尬的选择。

农夫山泉的“绿瓶”产品和怡宝、娃哈哈的主打瓶装水产品均属于“纯净水”范畴,这类产品几乎没有差异化空间,“价格”在竞争中权重极高——如果怡宝和娃哈哈不跟进降价,在纯净水市场的份额就会被蚕食;如果跟进降价,则可能进一步强化消费市场对“纯净水”的低价认知。

从线上的售价来看,怡宝、娃哈哈的降价动作不如农夫山泉激进。以抖音商城为例,12瓶农夫山泉绿瓶纯净水的成团价为9.9元,12瓶怡宝纯净水的券后价为11.9元,娃哈哈授权店给出的12瓶纯净水券后价则为13.8元。

简单粗暴的降价,让行业的攻守之势有所反转。跳出瓶装水行业,这样的商业竞争并不少见。

新能源车行业的特斯拉、比亚迪,咖啡赛道的瑞幸都试图基于自身规模优势,用“自己能承受但同行无法承受”的低价把对手挤出去,做大规模。农夫山泉的处境和他们略有不同,但这些战事的共同点是:当价格战打响,再好的生意都需要承受一段时间的阵痛,直到新的平衡再次出现。

评论