文|野马财经 刘俊群

编辑|刘钦文

借壳上市7年、累计融资逾680亿,曾坚称“不会为圈钱上市”的顺丰,如今再次将目光投向了港股IPO。

2024年6月28日,顺丰(002352.SZ)向港交所递交《招股书》,冲刺IPO。若成功上市,顺丰将成为快递行业首家“A+H”股上市公司。

在冲刺港股背后,顺丰在A股的市值从2021年的5000亿元高峰,跌至2024年7月17日的1714.9亿元,市值蒸发了65.7%,已经腰斩。

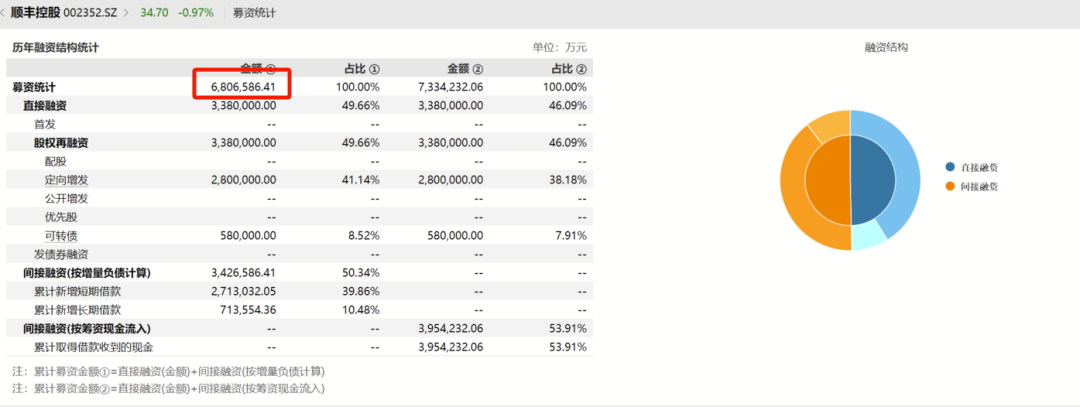

尽管如此,顺丰还是尝到了上市带来的“甜头”。据wind数据显示,自A股上市以来,顺丰通过发行多轮定增、可转债、短期借款等方式,累计融资金额达到了约680.66亿元。据电子商务信息服务平台“电商报”此前报道,顺丰此次冲刺港股IPO,计划可能募资10亿至20亿美元。

来源:wind 截图

只是,已经融资超680亿的顺丰,为何还要继续IPO募资?从曾经直言"拒绝上市"到如今布局“A+H”,又是谁让顺丰集团董事长兼总经理王卫的态度发生了“180度大转变”,且“迷上”了资本运作?

拥有6.63亿客户,2023年营收下滑

在淘宝等电商平台上购物时,如果商家承诺“顺丰包邮”,这通常意味着消费者可以享受到更快捷的物流服务。因此,顺丰在消费者们心中几乎就是"快"的代名词。小红书上,网友"纷至沓来"分享了顺丰快递跨越1618公里,次日早晨便送达的惊人速度。另一位网友也提到,从广东寄出的快递,晚上6点便抵达了上海,实现了跨省即日达。

《招股书》显示,截至2023年12月31日,顺丰拥有约200万活跃月结客户和约6.63亿散单客户,据"弗若斯特沙利文"报告显示,这两项数据在亚洲物流服务提供商中均位居首位。这一成绩得益于顺丰遍布202个国家和地区的全球配送网络。

目前,顺丰是中国最大的航空货运承运商,运营的空运机队拥有103架飞机,运营的货量占2023年中国航空货运量的33.8%。此外,顺丰还拥有超过20万辆车辆组成的庞大陆运车队,这也是亚洲最大的陆运车队。

稳定的客户基础和庞大的全球配送网络,为顺丰带来了稳定的收入增长。2021年和2022年,公司分别实现收入2071.87亿元和2674.9亿元,同比增长34.55%和29.11%。同期,归母净利润为42.69亿元、61.74亿元,同比增长-41.73%、44.62%。

不过,2023年顺丰首次出现了总营收下滑的情况,其中,营收达2584.09亿元,同比下降3.39%;好在归母净利润同比增长33.38%,达到82.34亿元。

从业务构成来看,顺丰总营收下滑是受到了国际业务的拖累。《招股书》显示,顺丰的业务分为速运及大件业务、供应链及国际业务和同城即时配送业务三类。其中,供应链及国际业务在2023年下滑明显。2023年,公司供应链及国际业务的营收从878.7亿元降至599.8亿元,同比下降31.7%。

对此,顺丰解释,主要是国际空海运需求及运价在2022年上半年飙升后,逐渐回落到了2019年的正常水平,这让顺丰2023年的国际货运收入增长放缓。不过,随着市场逐渐稳定,顺丰收入降幅持续收窄。

和“国际化”业务一同开展的,还有顺丰的港股IPO之路。早在2023年8月,顺丰便向港交所提交了上市申请,在2023年8月的股东大会上,王卫阐明了顺丰赴港上市的初衷,即利用港股市场推进公司的国际化战略,并借助国际化的资本平台提升品牌影响力和竞争力。

2023年8月21日,顺丰首次提交港股《招股书》时,也表示港股上市是“为进一步推进国际化战略、打造国际化资本运作平台、提升国际品牌形象、提高综合竞争力。”

然而由于未能在规定时间内完成聆讯或上市,顺丰的首次申请在2024年2月失效。2024年6月28日,顺丰二度递表港交所。

7年融资超680亿,开启“买买买”之路

从上市申请失效到二次筹划港股上市,顺丰只隔了短短四个月。业内人士表示,这或许与顺丰近几年来大手笔花钱有关,资金紧缺有关。

“通过港股上市可为公司提供更多的融资渠道,也有助于公司加速扩张,收购其他企业或投资新技术和新产品,以实现其业务目标。”中国企业资本联盟副理事长柏文喜表示。

实际上,据wind数据显示,自2017年上市以来,顺丰已经通过定增、可转债、短期借款等多种方式,累计募集资金达到680.66亿元。

其中,直接融资的金额达338亿元,占总募资金额的49.66%;间接融资(按增量负债计算)的金融达342.66亿元, 占总募资金额的50.34%。投行人士李晓娜表示,直接融资是企业与投资者之间的直接交易,而间接融资则是通过金融中介机构进行的资金融通。此外,“按增量负债计算”的间接融资通常是指企业通过借款等方式增加的负债额度,这通常包括银行贷款等方式。

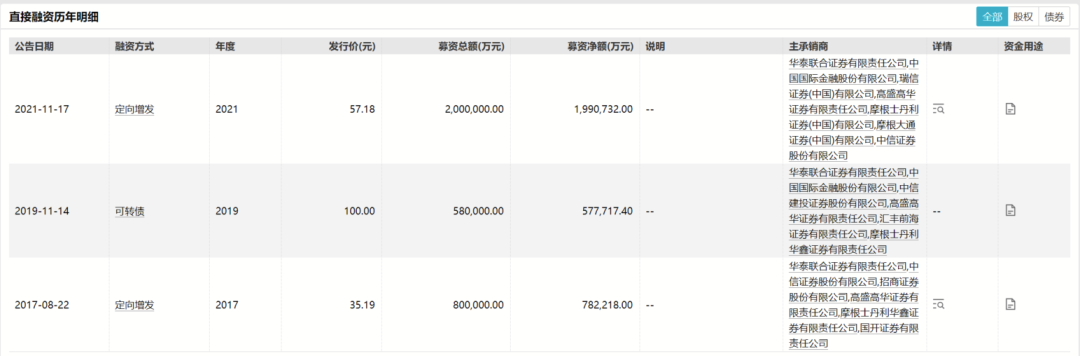

具体看,直接融资的项目主要包括:2017年8月,顺丰定增募集80亿元。2019年11月,顺丰控股发行可转换债券,募资58亿元。2021年,公司又通过定增募集200亿元。

而间接融资项目则包括:累计新增短期借款、累计新增长期借款分别为271.2亿元、71.36亿元。

来源:wind 截图

这些资金主要用于基础设施建设,如飞机和航材购买维修、中转站建设、自动化速运设备升级,以及湖北鄂州机场转运中心的建设。

值得一提的是,鄂州机场是顺丰最大手笔的投资,投资金额达320.63亿元,其目标是构建一个“覆盖全国、辐射亚洲、连接欧美”的航线网络。

据中国物流业核心期刊“物流时代周刊”报道称,鄂州机场已于2022年7月17日建成投运,现已开通货运航线73条。目前,该机场是亚洲第一个、世界第四个货运枢纽机场。2023年,该机场已完成货邮吞吐量24.53万吨,2024年目标直指120万吨。

除了基础设施投资,顺丰还通过并购来拓展业务版图。这几年来,顺丰在重货、冷运、同城、供应链等领域,海内外市场上不断开疆拓土。

2018年3月,顺丰以17亿元收购广东新邦物流71%的股份,强化了重货快运业务,建立了“顺心捷达”快运业务独立品牌。

同年4月,顺丰宣布花费1亿美元投资美国物流服务平台Flexport;10月,顺丰花费55亿收购了“国际物流三大巨头之一”——德国邮政敦豪集团(DHL)在香港和北京两家公司的全部股权,并整合了DHL在中国的供应链业务,进一步加码全球业务市场。

2019年后,顺丰将目光投向东南亚市场。先是在2019年与印尼企业Tripura成立合资公司。后在2021年9月,大手笔斥资175.55亿港元收购在港股上市的嘉里物流(0636.HK)51.5%的股份。值得一提的是,嘉里物流是由马来西亚首富郭鹤年创立,彼时是东南亚最大快递物流企业之一。

通过多番收购,顺丰实现了营收的显著增长。2018年到2023年,公司年营收从909.43亿元增至2582亿元,体量膨胀了2.8倍,稳坐国内“快递一哥”之位。

但与此同时,公司负债规模也在不断攀升。2018年-2023年,顺丰的负债规模从347亿元攀升至1182亿元,资产负债率从48%上升到53%。

而顺丰此次赴港上市,无疑将为其带来新的机遇。“对顺丰控股而言,此次赴港上市最直接的好处是能够拿到一笔港币融资。”浙江大学国际联合商学院数字经济与金融创新研究中心联席主任、研究员盘和林认为。

一边是持续融资、一边是负债规模攀升,热衷于“大手笔”的“快递一哥”,能否靠这笔融资,继续在国际化的赛道上飞得更高、更远呢?

谁在助力王卫走资本运作之路?

在顺丰的融资策略和成功上市背后,两位杰出的首席财务官(CFO)扮演了举足轻重的角色。第一位“元老”级CFO是伍玮婷,她跟随王卫已有八年之久。另一位则是现任顺丰CFO——何捷,目前已在该岗位工作近3年。

据顺丰公开资料显示,伍玮婷毕业于澳大利亚悉尼新南威尔士大学,会计及信息系统学学士,澳大利亚注册会计师。在加入顺丰之前,伍玮婷在毕马威会计师事务所(香港)担任总监近二十年。

2013年,她加入顺丰,先后担任深圳顺丰泰森控股(集团)有限公司的董事、财务本部总裁及财务总监。自2016年起,伍玮婷担任顺丰控股的董事、副总经理兼财务负责人。

在伍玮婷的助力下,顺丰控股在2017年成功借壳鼎泰新材在深交所上市,并连续三年完成了业绩对赌承诺。

据顺丰2020年年报显示,她的年薪高达445.04万元,将近王卫年薪(112.2万元)的四倍。

不过,2021年4月24日,伍玮婷因个人原因辞去了部分职务,但仍保留了董事职位,并被任命为公司物流产业园的资本运作顾问。

也就是这一年,顺丰市值达到了5000亿元高峰。从2021年起,顺丰市值便持续下跌。2021年-2023年,顺丰控股在A股市场各年股价分别累计下跌21.7%、16.03%和29.75%。截至2024年7月17日,顺丰市值达1714.9亿元,相比于高点,已经蒸发了65.7%,已经腰斩。

随后,顺丰迎来了第二位CFO——何捷。

2021年9月,顺丰聘任何捷为副总经理兼首席财务官(CFO),全面负责顺丰控股的财务管理工作。同年11月,何捷开始担任公司董事。据2023年年报显示,何捷年薪约961.1万元,是王卫(116.1万元)年薪的近9倍。

从何捷的个人简历可知,其曾在安达信会计师事务所、“国际四大会计事务所之一”普华永道会计师事务所工作过。2003年,何捷在搜狐财务部担任高级财务总监一职,后升任为搜狐旗下游戏领域子公司搜狐畅游的首席财务官。妥妥的金融背景,并且有上市公司从业经验。

何捷上任后,2021年12月,顺丰同城在港交所上市;2023年5月12日,顺丰控股出售丰网股权给极兔、顺丰控股于2023年8月递交港股《招股书》……资本动作不断。

“CFO在企业中扮演着至关重要的角色,特别是在资本运作方面。CFO负责制定和执行公司的财务战略,包括资金管理、投资决策、风险控制等。一个经验丰富的CFO能够通过有效的资本配置、财务规划和战略投资,显著提升企业的市场竞争力。他们还能够帮助公司优化资本结构,确保企业在面对市场波动和经济不确定性时保持稳定的财务状况。”柏文喜表示。

从不上市到“A+H”,王卫商业版图再扩张

在两位CFO频繁“秀财技”的背后,王卫对于上市的态度似乎也在悄然变化。

2011年,王卫曾公开表示,“上市的好处无非是圈钱,顺丰也缺钱,但顺丰不能为了钱而上市。上市后,企业就变成一个赚钱的机器,每天股价的变动都牵动着企业的神经,对企业管理是不利的。”

这一度被外界视为顺丰“拒绝上市”的“宣言”。物流行业资深人士刘昊透露,在顺丰发展的这些年中,中资、外资、VC、PE各路资本都找过资源想要说服顺丰接受投资,走IPO路线,但最初都被王卫婉拒。

在王卫“拒绝上市”言论发表5年后,“顺丰即将上市”的新闻刷爆了朋友圈。

2016年5月23日,鼎泰新材公告顺丰计划借壳上市,作价433亿元。经过一系列操作,2017年2月23日,顺丰正式在深交所挂牌,证券简称由“鼎泰新材”变更为“顺丰控股”。

与此同时,其他快递公司如“四通一达”(申通、圆通、中通、百世汇通、韵达)已经纷纷登陆资本市场。

2015年12月,申通快递(2057.HK)借壳艾迪西港股上市,成为“A股快递第一股”;2016年4月,圆通速递(600233.SH)借壳大杨创世A股上市;2016年10月,中通快递在纽交易所挂牌上市;2017年1月,韵达股份(002120.SZ)在A股挂牌上市。紧接着,同年2月,顺丰控股上市;9月,百世集团在纽交所挂牌上市。

刘昊认为,顺丰最终改变不上市的战略,原因可能与竞争对手纷纷借壳上市带来的竞争压力有关。”

柏文喜也表示,多家快递公司上市后均加大了市场拓展和业务创新力度,这种竞争环境必然会对顺丰构成了一定的挑战和压力,但同时也刺激顺丰不断优化服务、提升效率、探索新的业务模式,以维持其在市场中的领先地位。

而现在看来,A股上市,只是顺丰资本运作的起点。顺丰如今旗下已经布局了4家上市公司,分别是顺丰控股(002352.SZ)、顺丰房托(2191.HK)、顺丰同城(9699.HK)和嘉里物流(0636.HK)。

2017年2月,顺丰(002352.SZ)A股借壳上市。截至2024年7月17日,顺丰股价报收于35.61元/股,市值达1714.9亿元。

2021年5月17日,顺丰房托(2191.HK)上市,其为房地产投资信托基金,由顺丰控股间接100%控股。截至2024年7月17日,顺丰房托收盘价报收于2.6港元/份,市值达21.08亿港元。

2021年9月28日,顺丰控股发布公告表示,顺丰控股全资子公司完成对嘉里物流(0636.HK)9.31亿股股份的收购,此次收购股份约占嘉里物流已发行股本的51.5%。截至2024年7月17日,嘉里物流股价报收于6.99港元/股,市值达126.3亿港元。

2021年12月14日,顺丰同城(9699.HK)在港交所挂牌上市, 主营业务是即时配送,由顺丰间接持股56.8%。截至2024年7月17日,顺丰同城股价报收于11.26港元/股,市值达105.1亿港元。

王卫的身家也随之增长。顺丰自2017年A股上市后,在《2017胡润全球富豪榜》中,王卫的财富迅速飙升五倍,以1860亿元的财富位列大中华区第三,全球第25位,比2019年上升305位。

而这次港股上市,作为顺丰布局海外市场的关键跳板,能否助力王卫实现财富的再一次跃升呢?你用过顺丰吗?使用体验如何?欢迎评论区留言。

评论