文|赶碳号

光储不分家。光伏行业的全产业链亏损,会否蔓延到储能行业?赶碳号储能有此担心,是因为,储能行业最近几年来的大扩产,在规模体量上一点都不比光伏小。一样的政府招商,一样的资本追捧,一样的IPO与再融资,总之,会不会是一样的味道,一样的结局?

当然,储能与光伏也有很多不同之处。储能的产业链很长,能够消化市场波动的环节也多。储能的市场需求也更加有韧性——在电池这个环节动力电池与储能电池企业基本不分家。

储能会不会重蹈光伏的覆辙,光伏的今天,会否就是储能的明天?

现在应该建立怎样的共识,才能未雨绸缪、事先管控好可能的危机?

如果给储能各环节做一次全面的财务体检,哪些企业将会率先被淘汰?

2024北京储能展一角;赶碳号储能摄

衡量一家企业能不能活下去,永远要看几个关键的财务指标。

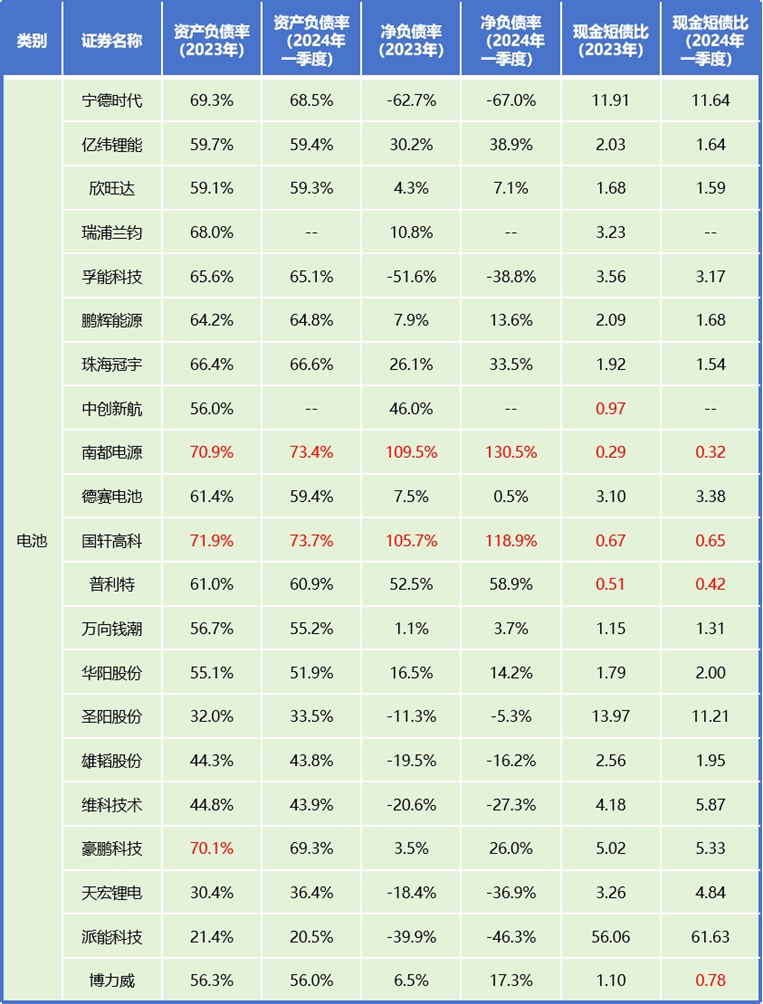

赶碳号储能借用地产行业“三条红线”的类似标准,来衡量储能行业的资产负债状况。

这三条红线分别为:①剔除预收款后的资产负债率超过70%(巨额预收款是地产的行业特点,储能行业的预收款极少,本文不作剔除);②净负债率超过100%;③现金短债比小于1。在赶碳号储能本文中的所有图表中,如果企业的某项指标超出了红线,则用红字进行标示。

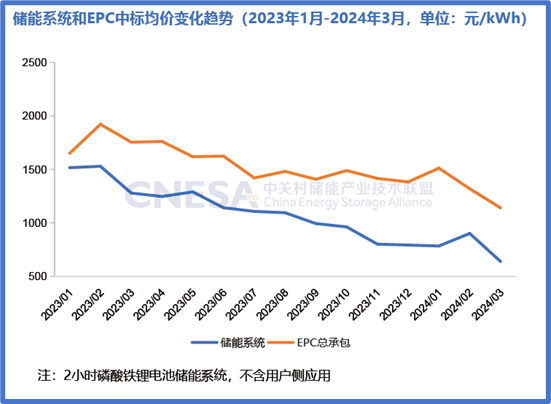

储能价格走势,已经显现出光伏这一轮周期中的某些特征;资料来源:CNESA

赶碳号经过仔细甄别筛选,在A股中共选了与储能行业关系密切的71家上市公司。当然,难免错漏,欢迎在文末留言探讨。这71家上市公司,我们又分为储能材料、储能设备、储能电池、储能系统集成、控制(PCS+BMS+温控)五个类别(矿业类公司与储能制造业差异较大,以后单独分析,不在本文讨论范围)。虽然,有的公司储能业务整体占比还算不高,但考虑到其储能业务的绝对体量已经比较大,或者增长趋势较快,我们也把这些公司纳入到了名单之中。

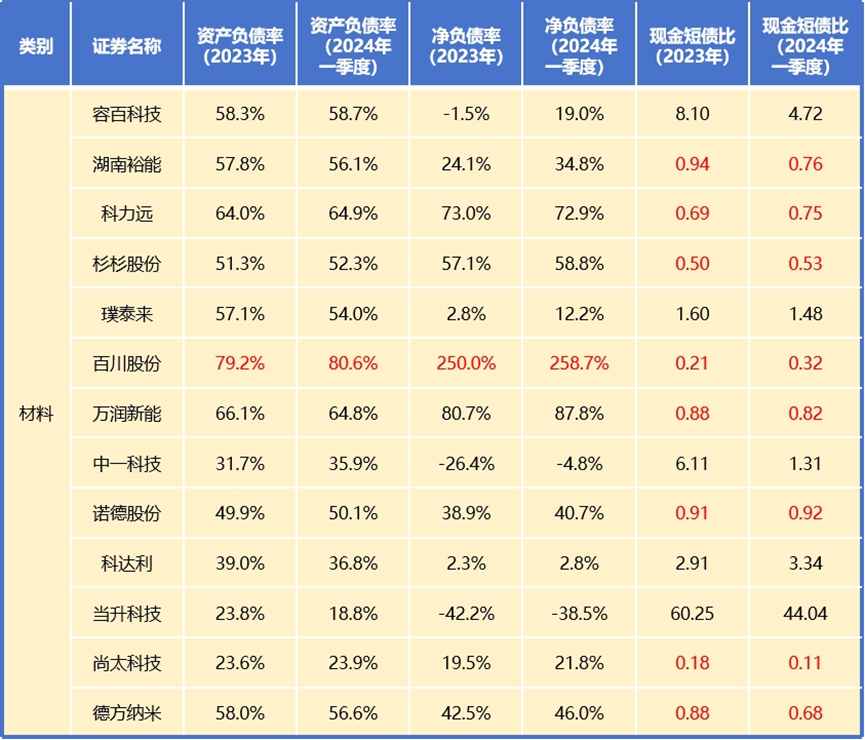

01 储能材料:行业扩产急,一半以上企业现金短缺,百川股份岌岌可危

资料来源:东财Choice

可以看到,储能材料类企业普遍大上产能,有一半以上企业的现金短债比超过了警戒线。

其中,科力远、百川股份、万润新能负债率偏高,后续债务融资空间受限。

百川股份在2023年和2024年一季度,三项指标都远超警戒线。考虑到公司还有8.1亿可转债余额没有转股。假设全部转股,其资产负债率和净负债率仍然达到74%和167.5%,企业负债状况不容乐观。

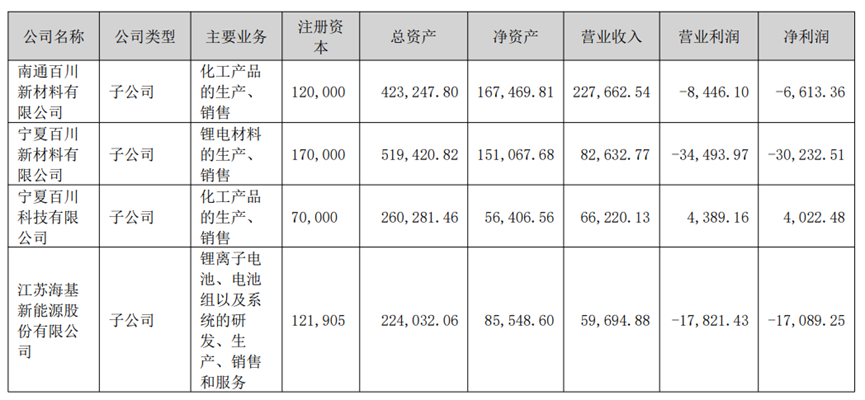

百川股份主要生产化工、锂电池材料、锂电池产品。旗下子公司“宁夏百川新材料”和“海基新能源”分别负责锂电池材料和锂电池产品业务。近年来,公司围绕锂电池材料和电池产能进行了累计数十亿的固定资产投资。为此,公司在2020年和2022年两次发行可转债为锂电固定资产投资项目筹集资金。部分固投项目仍在建设中,预计2025年投产。

百川股份大上产能的同时,锂电业务亏损却越来越严重。从2023年年报中“宁夏百川新材料”和“海基新能源”的情况来看,两家子公司营收加起来大约只占集团2023年营收的三分之一,却产生了集团大部分亏损。百川股份2023年计提的3.8亿存货跌价准备,主要就在新材料、新能源板块,也就是锂电业务。

资料来源:百川股份2023年年报

百川的锂电业务已陷入困境,其盈利能力难以覆盖前期的巨额投入。随着行业产能的急速增长以及电芯价格的下跌,其锂电业务很有可能淘汰出局。

另外一家刚上市一年多的公司——尚太科技,上市前连续几年进行了3万吨、5万吨、12万吨负极材料产线的建设。公司上市时募集了20.6亿资金,置换2022、2023年预先投入的项目建设资金用了9.2亿,补充流动资金11亿。到今年一季度,公司只剩下0.97亿货币资金了,现金短债比下滑至到0.11。尚太科技在2023年9月16日公告称,还要投资40亿新建年产10万吨锂电池负极材料项目,应该还是靠大额融资来支持。好在公司刚上市,资产负债率很低,还有加杠杆的空间。从尚太科技凶猛的融资扩产动作也能看到,现在电池材料企业的产能军备竞赛非常激烈!

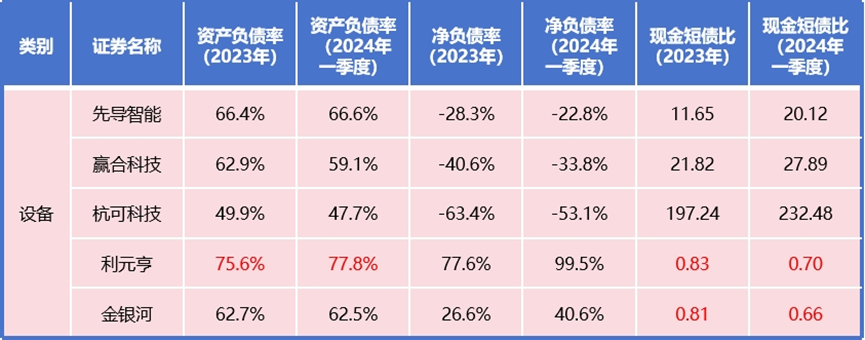

02 储能设备:储能卖铲人日子很好过,但利元亨是个例外

资料来源:东财Choice

电池生产设备类企业受益于各电池厂家的扩产,这几年日子过得很滋润。像先导智能、赢合科技、杭可科技这几个浓眉大眼的公司,净负债率都是负的,现金极其充沛。

利元亨则是个例外。公司是从消费锂电切入到动力锂电领域的。进入动力锂电领域后,利元亨进行了巨额的固定资产投入,加之销售回款慢,其经营现金流出现了大额负数,资产负债率过高。公司用可转债和银行贷款补充了资金,如果9.5亿可转债全部转股,资产负债率可以下降到70%以下,但负债指标和现金指标跟同行业相比依然偏高。

另外,公司销售回款慢,也说明了在产业链上的话语权和影响力跟老玩家相比还有差距。2023年,利元亨的毛利率低于行业平均水平,且在行业可比公司普遍盈利的背景下,利元亨2023年的锂电设备业务亏损1.9亿。今年一季度,公司亏损进一步扩大。目前看起来利元亨的赛道切换并不成功。

03 储能电池:内卷主战场,国轩高科、南都电源债台高筑

资料来源:东财Choice、港交所

电池是储能产业链条的核心环节,是主战场。电池成本占到储能系统的60+%,据TrendForce数据,6月储能型电芯的平均价格已经下降到0.41元/Wh。电芯价格的持续下降带动储能系统终端报价不断刷新新低。

资料来源:TrendForce

以上名单中,三项指标全部告警的,是南都电源,一家原本从事铅蓄电池的制造和资源回收业务的公司。

2020年后,随着锂电行业兴起,南都电源逐步剥离民用铅酸电池业务,在锂电业务上进行了大量的扩产投资和储能电站的投资,历年累计建设项目投资达数十亿。但是,公司项目的投入产出不成正比,部分固定资产投资项目没有达到预期收益,储能电站又因为电量消纳不足而利用率不高。

2020、2021两年,公司遭遇巨额亏损,资产负债率一路攀升。2024年上半年,南都电源掏出1亿元回购股份,但股价还是一路下跌,现在复权价已经跌到十年前的低点。

南都电源在2024北京储能展上;赶碳号储能摄

另外一个负债高企的公司是国轩高科。公司连续多年扩产,累计投资数百亿在厂房、设备、无形资产等长期资产上,资产负债率从2021年开始逐年上升。而这些投入并没有带来相应的利润。2019年到2022年的扣非净利润都为负值,依靠政府补助勉强实现了盈利。

南都电源在2023苏州储能展上;赶碳号储能摄

大众集团入主国轩高科后,只能在品牌和管理方面提供支持,双方合作研发的标准电芯还没有量产,直接的电池采购订单更是没有。考虑到大众自身在电动车转型进度上的缓慢,未来能在多大程度上帮助到国轩还很难说。

国轩面临的头疼问题是,如果要让自己留在牌桌上,还要硬着头皮继续扩产,大幅增加资本开支,否则现在本来已经岌岌可危的行业地位会迅速滑落,但增加资本开支又会继续增加债务负担。所以,接下来的关键还是要能实现主营业务的盈利,光花钱不赚钱是不能持久的。

派能科技仅从财务层面看,表现还不错,现在是既有现金,同时又有加负债的空间。2023年1月,公司做了一次增发,募集资金49.7亿。2023年,公司新增固定资产投资10多亿,都是扩产项目。今年一季度结束后,公司账上还有48.9亿现金。派能似乎并不急于大幅扩张产能,而是轻踩油门、且行且观望,显得游刃有余。

只是,派能遇到的问题,可能比财务问题要麻烦得多。今年5月19日,派能科技发布公告称,公司于近日收到公司控股股东中兴新通讯有限公司(以下简称“中兴新”)通知,中兴新收到永清县监察委员会签发的公司董事长韦在胜被立案调查、留置的通知书。7月18日,证监会纪检监察组发声,推动加大对资本市场行贿行为综合惩戒力度。目前,仍不知韦在胜所涉何案。

04 储能系统集成:龙头企业地位稳固,科陆电子深陷危机

资料来源:东财Choice

整体来看,储能系统集成企业的负债状况大多比较稳健,时代电气、禾迈股份行业龙头地位稳固。

在三项指标上,科陆电子是表现最差的一家。这几年来,科陆电子可谓命运多舛。

2018年业绩暴雷后,当年8月深圳国资控股的深圳资本集团战略入股科陆电子,意图扭转其亏损,但几年下来依然效果不佳。

2020年至2022年科陆电子资产负债率分别为82.3%、88.3%和92.1%,情况反而越来越严峻。2023年,科陆电子又等来了美的集团的定增控股。美的控股后的科陆电子,营收有了一定的增长,但仍然出现5.2亿的亏损。

当前,电池价格逐渐跌到二三线厂家成本线附近,没有自供电池能力的集成厂家在投标中越来越缺乏竞争力。科陆电子的电池完全依靠外采,如何在残酷的价格战中活下来呢?

当然,原有项目的亏损需要时间去消化,美的集团也难以在这么短的时间内使科陆电子彻底翻身。但是,美的集团的入主,无疑给科陆电子带来了资金、供应链、品牌、渠道上的支持。可以试想,如果没有美的提供融资担保,以科陆电子现在的负债水平,想获得外部资金支持会有多难。美的的到来,至少为科陆电子提供了一个翻盘的机会。

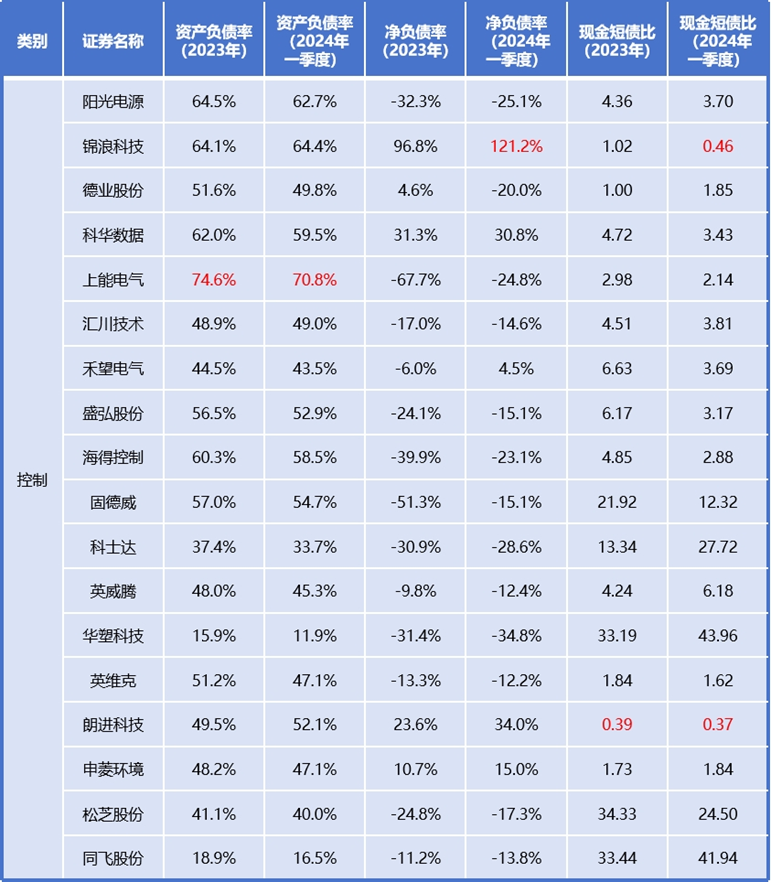

05 逆变器:锦浪与阳光的启示

资料来源:东财Choice

储能行业的材料、电芯、集成厂商,业务相对单一,行业波动很容易反映到具体企业的业绩上。

而控制类企业的产品类别多样化,横跨多个功率等级和应用场景,比如光伏和储能,大储、工商业储、户储,集中式、组串式、微逆,不同厂家可能会同时涉及两到三个细分领域。这样“东方不亮西方亮”,行业波动被拉平。反映到资产负债状况上,大部分企业的资产负债率都处于30-60%的制造业合理区间。

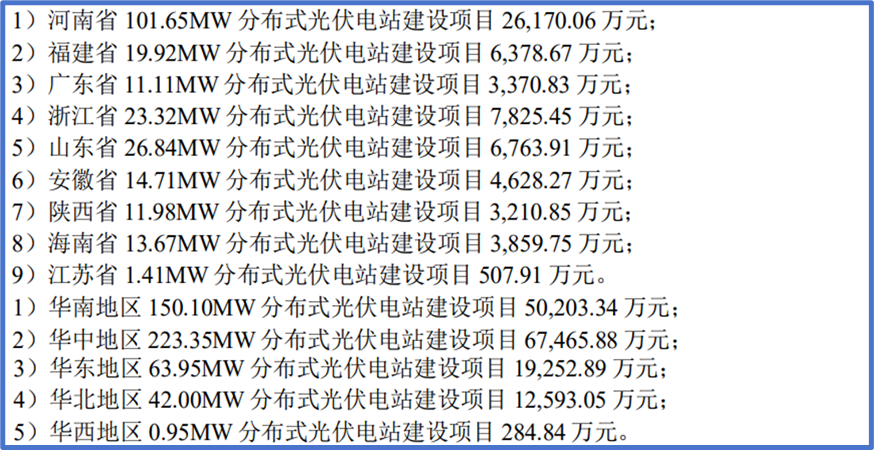

锦浪科技净负债率高、现金短缺,其实是一个“假象”。这是因为,锦浪近几年开始启动重资产的分布式光伏电站投资业务。2019年,公司设立全资子公司锦浪智慧,从事工商业分布式光伏电站和户用分布式光伏电站的投资运营,电费收入来自终端企业客户和电网公司。电站建成后,锦浪再把电费收益权抵质押给银行,回笼部分资金。

目前锦浪的分布式光伏电站的总并网规模还不高,截止2023年底只有1186MW,但规划建设的电站项目很多。

资料来源:锦浪科技2023年年报

锦浪2023年规划的分布式光伏项目,总投资金额经多次调增后已经达到了24.15亿。公司也为这些投资巨大的电站项目匹配了巨额融资。2022年可转债募资8.9亿,2023年初定增募资29亿,总共38亿资金大部分用于电站建设。同时把本来用于“年产95万台组串式逆变器新建项目”的资金调减5.48亿,转到分布式光伏项目上。

锦浪这套打法,与同行普遍把资金往产能上堆的打法有明显差异。比如,亚非拉市场的大牛——德业股份也定增,募集来的20亿都用在逆变器产能上。而锦浪科技,则是把资金投向了自持电站,其业务模式已经从高周转、高流动性的制造业模式,转向细水长流的资产管理运营模式。这种商业模式,起步期负债率会很高,对营收利润的短期贡献小,但后面的回报应该非常可观。与之相似的,还有阳光电源旗下做电站投资的阳光新能源公司,2023年资产负债率也达到了72%,而且这还是在前期建设的电站已经稳定产生收益的情况下。

今后,锦浪的对标企业恐怕要从设备厂商变成阳光电源这样既做设备又做投资的行业龙头了。这样的转变并不容易,把自持项目从建设期一直管到发电收益能反哺自身,这个过程要经历多年的高杠杆阶段,考验企业的风险控制、运维管理能力。

逆变器制造环节,未来卷起来,是个大概率事件。锦浪的选择,其实有着很长远的考量。

后记

当前,储能行业已经出现由上游原材料价格下跌和产能过剩引起的中下游产品层层降价的现象。这一现象在光伏行业反复上演过。

储能行业重走光伏内卷的老路,恐怕只是时间问题。不过,现在还远远没有到惨烈洗牌的程度。我们名单中的企业进行巨额投资、大幅扩产的比比皆是。产品大幅降价、产能过剩的同时,企业仍在持续扩张产能,想来有三点原因:

第一,市场需求连续几年爆发。现在正在进行的产能建设项目,有很多是2022、2023年启动的,规划产能也以这两年的高增形势作为基准。

2024年预计市场增长率依然很高,产能还在继续扩张。2025、2026年市场形势是什么样不知道,考虑到产能建设与释放周期有滞后性,现在还在场内的玩家陷入了囚徒博弈之中。最有利的形势,当然是大家都不投,产能就不会严重过剩,都能活下来。但这其实是个伪命题,用光伏的话来说,“过剩是别人家的产能过剩,自己家的不过剩”。产能的竞赛就是卡位赛,产能小,最终出货量排名下降,也要被市场淘汰。但大家一起投,一旦市场需求跟不上,就变成多输的局面。

第二,技术进步缓慢,产品高度同质化,产业资本没有办法把资金投入到新技术、新产品上去,只能堆产能,靠规模化生产降低自身成本,以期通过更低的价格卷死对手。

但凡技术含量高一些的行业,就容易做出差异化。比如芯片行业,有做通用芯片的英特尔、AMD,显卡芯片的英伟达,工业芯片的德州仪器,功率半导体的英飞凌。但储能行业的差异化,就像光伏一样,机会也有,但比较难。

第三,产业链上的大部分企业经营状况还算比较健康,没有出现大面积亏损,特别是上市公司,融资渠道丰富,使得这些企业还有能力去扩产,简单的说就是都还投得起。

产能的扩张不会一直持续下去。今年6月,华电磷酸铁锂电化学储能框采最低报价已经到0.495元/Wh了。价格降到什么时候为止呢?一个残酷的事实是,一定要降到足够多的企业退出这个行业,或者需求增长能够匹配到产能规模产能,价格可能才会企稳。

现在,还没有到多米诺骨牌倒塌的时候,只是偶尔能听到远处松枝被大雪压断的声音。

光伏行业第一轮周期从2004到2008年顶点,上升期持续了四年;第二轮从2009年到2012年欧美“双反”,上升期持续了三年;第三轮从2013年到2018年“531新政”,上升期持续了五年,本轮景气周期从2019年开始,到去年见顶,依然是四年时间。光伏每一轮周期的上行期大概就是4-5年。

储能行业无论在政策环境、客户群体、产业链构成、产品制造过程等方面都与光伏非常类似,自2020年储能行业起势以来,到现在已经四年了。去年下半年欧洲能源危机解除引起的需求下滑,已经让国内储能企业遭遇了一次业绩红灯。如果未来国内大储市场增速出现下降,储能行业恐怕就要整体性的拐头向下了。

周期顶点近在眼前,触发因素可能是欧美国家的一次“双反”,国内的行业调控,或者是特朗普上台后连同盟友进行的贸易壁垒加码。

本文主要是从生存角度看储能各环节和一些存在风险的企业。

毕竟,发展才是主题。近期,赶碳号储能将从增长、现金流、周转等角度,来系统梳理,除了我们熟悉的几家巨头企业以外,还有哪些企业在未来能够成长为储能行业的巨星。

评论