文|商业锋面

安井17年上市,总营收从34.8亿增长到了23年的140亿,约4倍增长。当时的主要产品是速冻米面制品和火锅料,营业额分别为9.3亿和25.5亿。

在2023年这两项营收额变成了25.4亿和70.4亿,都增长了约2.7倍。对比来看,以速冻米面制品为主要商品的三全食品17年的营收额为53亿,23年为71亿;以火锅料为主要商品的惠发食品17年的营收额为9.39亿,23年为19.97亿。

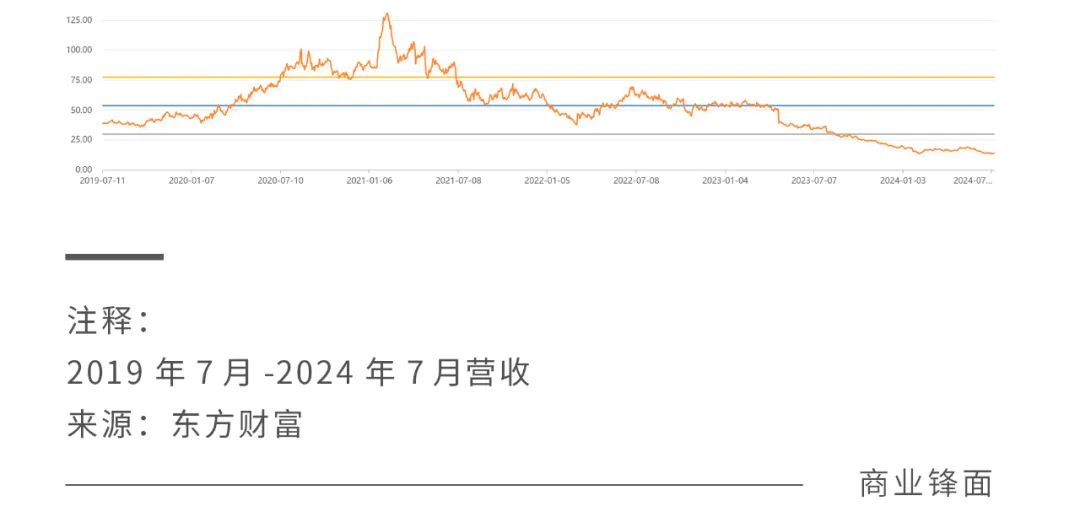

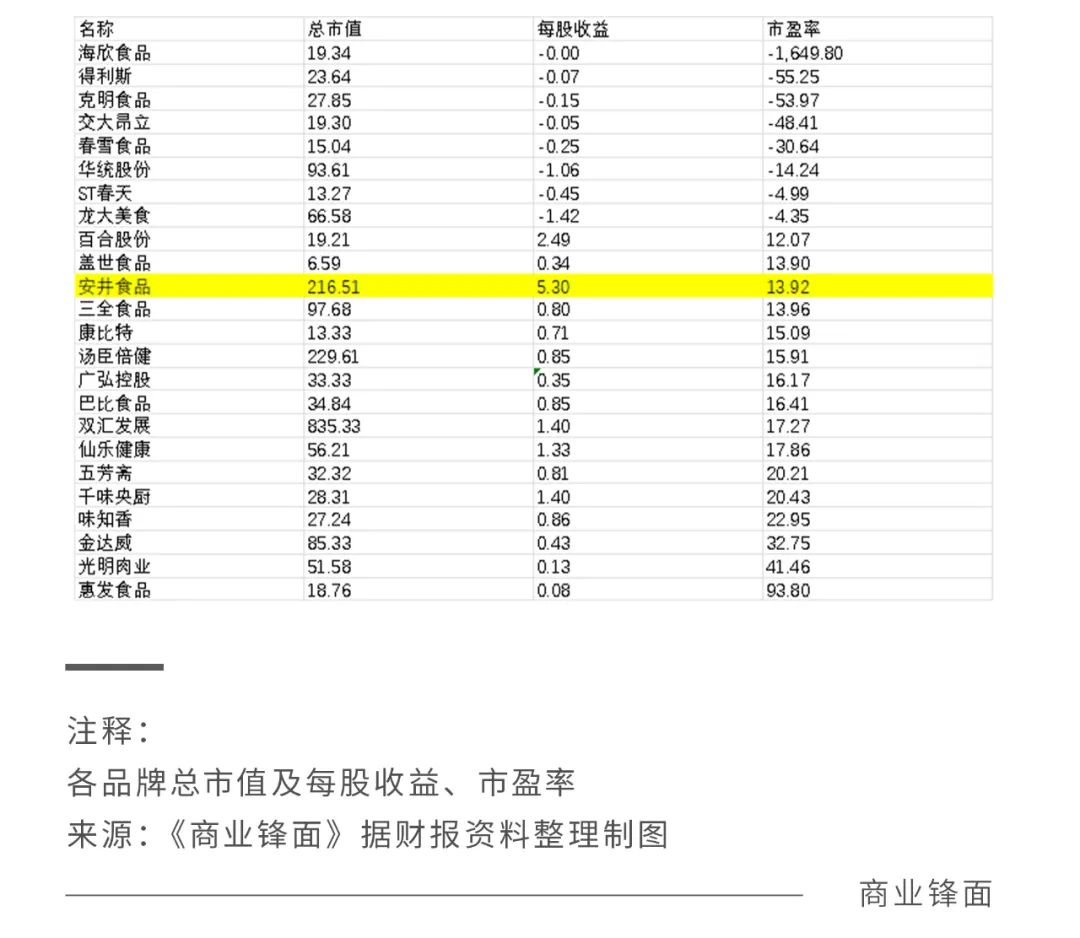

不管从营收的体量,还是增速来看,安井都是速冻行业的龙头和黑马。但在21年100倍市盈率的戴维斯双击后,迎来了今年不到14倍市盈率的戴维斯双杀。

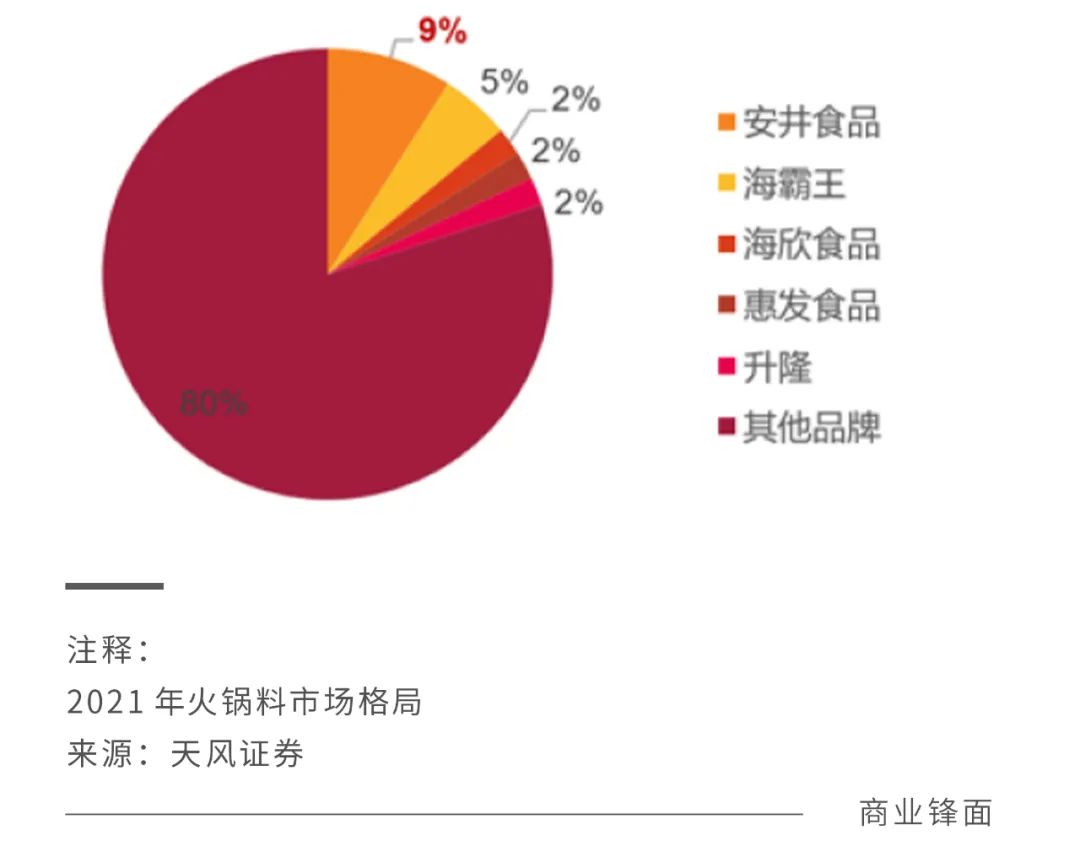

从速冻火锅料行业属性来看,它属于垄断竞争市场的结构。垄断竞争市场结构的特点是:产品存在差异化但不大,进出壁垒低,存在大量的玩家分别占有较小的份额。

这决定了第一,企业要以边际成本和边际利润的平衡点来确定产量,也就说产量最终是有天花板的,不是说市场只要够大,扩产就完了,当产量和产能超过一定限度就是浪费,多产多亏。第二,企业拥有很低的定价权,价格高了消费者就买其它代替品了。

第三,因为进出壁垒很低,如果行业有超额利润就会有新的玩家进入来摊薄利润,所以长期来看经济利润为零,也就是说干到尽头,好的情况下,净利润只能缓慢增长,不再可能有高速的增长。这么来看,这一行业真的不是门好生意,那安井在前些年是如何做到高增速的?

1.赛道上,在速冻米面制品走向寡头市场时候,安井选择了火锅料这个赛道。

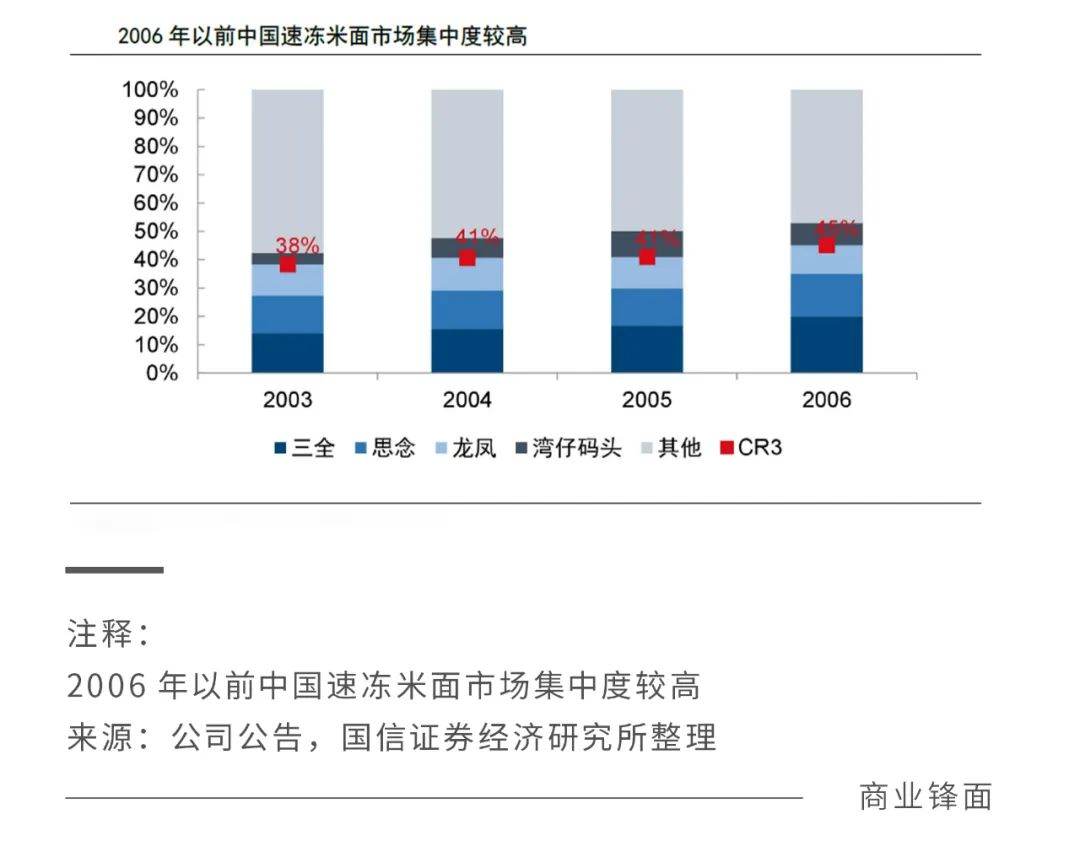

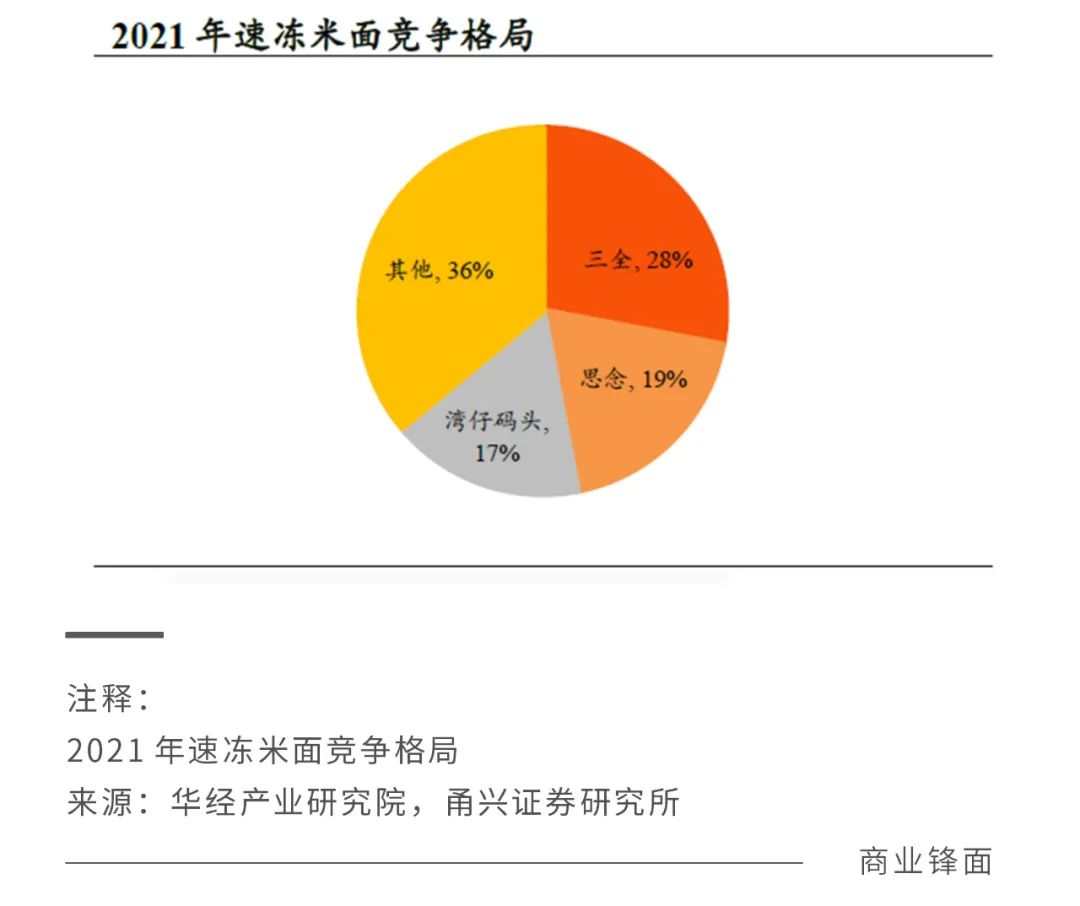

21世纪初三全和思念打的风生水起的时候,安井开始默默的做起了米面速冻食品和简单火锅料生意。干了几年,发现速冻米面实在是看不到明天,在2007年决定将鱼糜制品等火锅料作为未来发展方向。从今天来看,这一决定让安井避免了进入一个将要形成的寡头市场。寡头市场的特点是以少数玩家占有大量份额,寡头企业有很大成本优势。

设想当初刚创业的安井如果选择这个赛道,刚兴致勃勃的做起了大馒头,就遇上了三全和思念的一场价格战,发现市场的价格比自己成本还低会是什么心情。

2.在销售模式上,在大型商超还真香时,安井选择了大力扶植经销商,开拓农贸市场和小餐饮店。

在电商还没发明的那个年代,城市人群主要的购物渠道还是大型商超,很多快消品会为占领核心城市里大型商超的显眼货柜大打出手,这不仅为了销量更为了品牌。

那个时候的安井可能因为没钱,默默选择了去占领农贸市场里的显眼小店和路边的特色麻辣烫小馆。但由于这些终端太下沉,太碎片化,靠自己的销售跑断腿估计也不够,那就选择开拓经销商吧。在上市的时候安井每个经销商能配置5个以上的销售帮忙开拓终端。

随着市场大了,产品多了,经销商越来越多,光靠扶植是不够的,必须要加强管理。像华东这种根据地就精耕细作,消灭盲区,擅长开发二批的来一个代理,擅长做农贸市场和小餐馆的再来一个代理,干的好的经销商就多给些奖励,干的不好的经销商就来年转为二批,让干的好的给他们供货。所以在江浙沪,能看到一个批发市场里有好几个安井经销商卖不同的产品,但大多数卖的都是高利润的品类。

华北华南华中这种新战场就做渠道下沉,先搞省级代理,再搞市级代理,先培养大户经销商来带头,再逐步下沉渗透。这些地方就给足经销商促销力度和账期,玩转价格歧视策略,能有效打击对手,抢占市场份额。像西南西北这种边缘市场,就先搞省级代理,搞粗放开拓,毕竟要太下沉了,客户订单较小,运输成本就上来了。

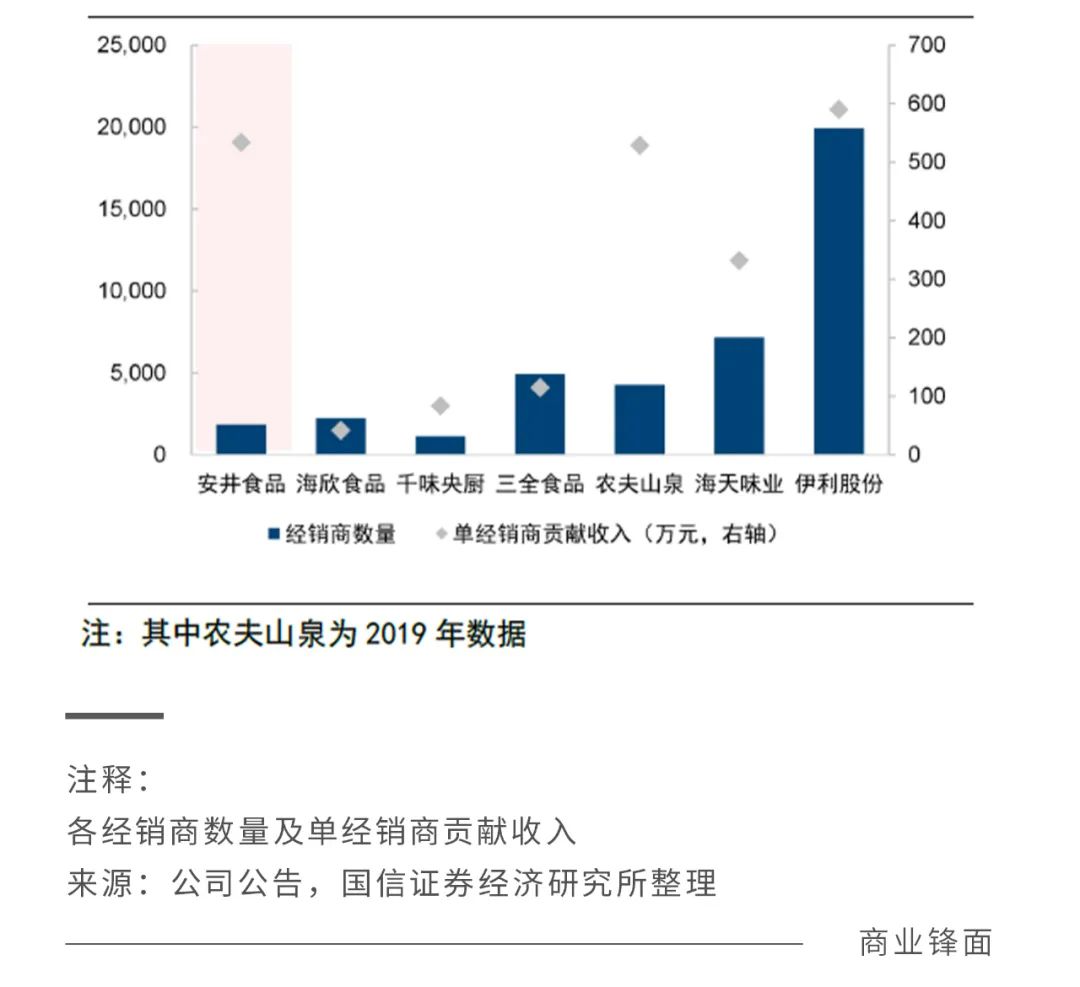

经过多年努力,安井的单个经销商平均贡献超过500万,放眼整个快消行业也是首屈一指的。

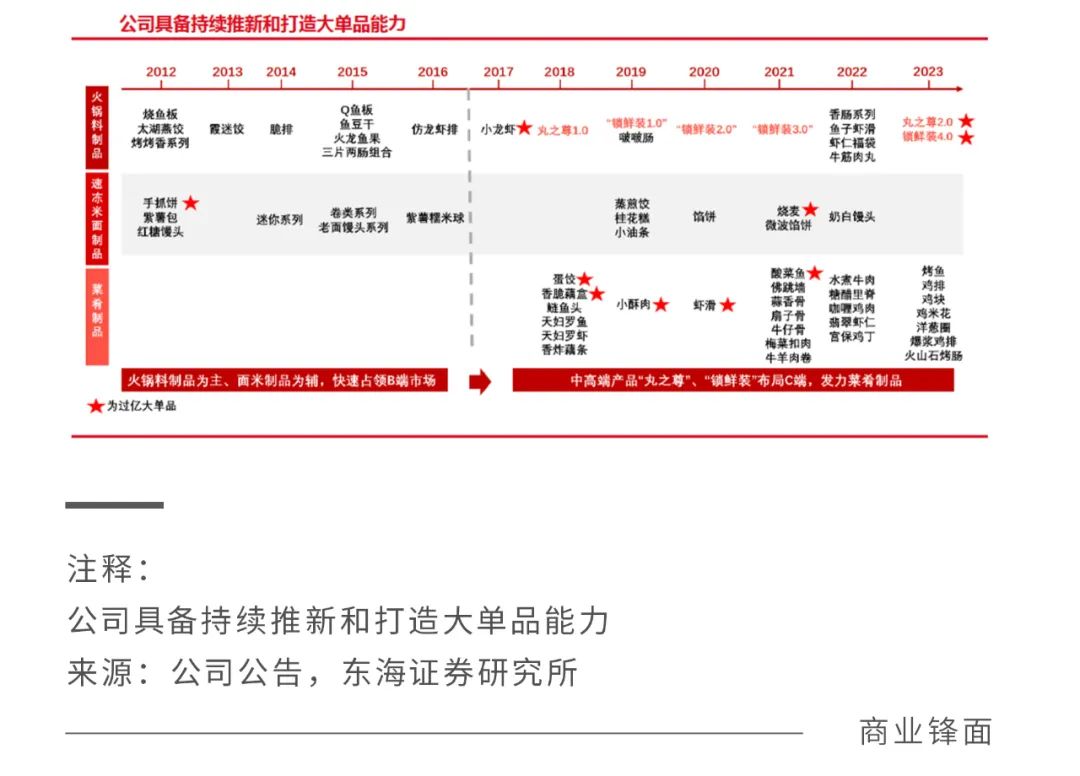

3.在产品端,坚持快消品的本质就是打造爆品。

前文说过,速冻火锅这个行业属于垄断市场结构,边际成本和边际利润相等时就决定了最终产量。边际成本就是我多卖一个丸子的成本,这个可以靠扩产规模化效应来降低。这方面安井做的不错,上游通过收购鱼糜生产商控制原材料价格,积极在各大区域建厂扩产,提高产能效率的同时降低运输成本,但降本增效终有尽头。

边际利润是多卖一个丸子带来的利润,之前卖的越多,最后一个丸子就越难卖,这和挖矿有点类似,挖到最后就越难挖了。所以当卖一个丸子的价格和生产它的成本一样的时候就是丸子这一品类最大的产量了。那么想在这个市场里突破,就只能当一个品类走到尽头前,找到一个新的有超额利润的品类,再通过全渠道大力的去推广它,迅速占领市场获得超额利润,这就是安井的大单品策略。

前些年小酥肉的单品的推广,就是很好的案例。在考察发现小酥肉拥有百亿市场后,发动所有经销商大力售卖,产能不足就先贴牌,同时开始研发自产,降低成本,几年间迅速推到2亿以上的年收入规模,并在未来会持续增长。

总结来看,安井的核心商业模式是通过多年经营的经销商掌控下沉市场,在发现差异化竞争机会的时候,充分发挥经销商机动性强的优势迅速占领市场,再由各大基地的产能优势研发自产降本增效迭代更新。护城河是它的经销商队伍和各地的产能。

那它的优势在未来是否能持续有效呢?

从23年营收来看,安井的增速首次来到了上市以来的最低15.29%,营收额相比去年增加了18.62亿,是22年增加额的64%。

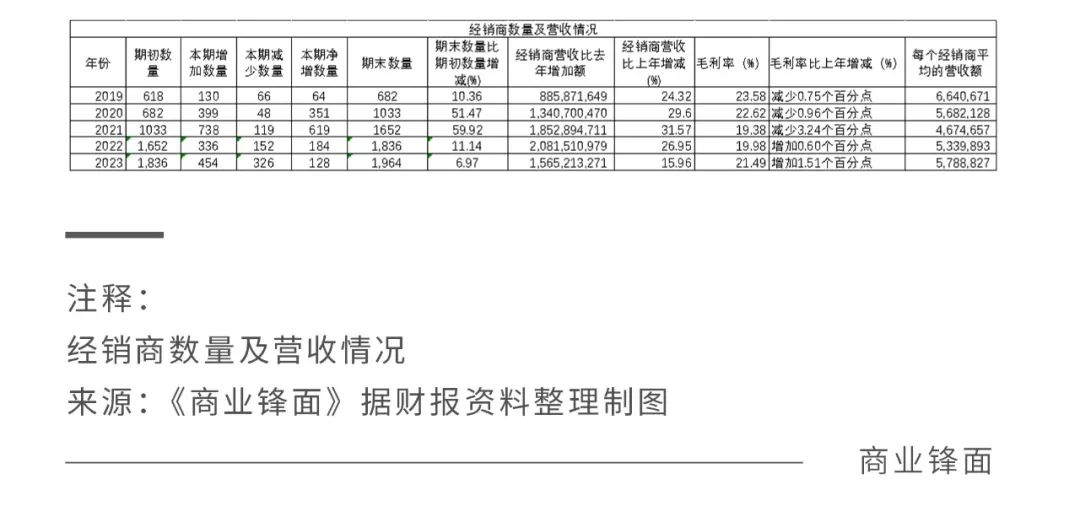

详细来看,占营收超八成的经销商渠道的净增数量在21年到达顶峰后开始下降,其中21年有619家,是因为海外收购导致220家的境外经销商净增计入表内,这之后海外经销商数量的变动很小,调整后21年的国内经销商净增数量在399家左右。

在23年经销商增速只有6.97%,净增数量128家,是22年净增的70%。23年减少的经销商数量达到了326家比22年的152家多一倍。再来看经销商营销额增速,也是经历了先升后降的过程,23年经销商营收增速为15.96%,增加额为15.65亿,是22年的75%。

经销商比安井更倾向于垄断竞争市场结构,它的进入和退出的壁垒更低,定价权几乎没有,所以当市场有超额利润时会有大量的经销商进入来分摊利润,而当市场不再存在超额利润时,干的不好的经销商就会退出,最终达到经济利润为零的市场平衡状态。所以经销商净增减少,退出增多,可以理解为经销商赚取差价的难度开始增大,市场超额利润减少。

这预示着第一,通过大量增加经销商策略跑马圈地开拓下沉市场的红利期已过。第二,安井的产品结构和当下的餐饮市场环境已经不像原来那么好做。但从经销商获得的毛利润增加和单位经销商的营销额来看,在19年到23年期间都经历了先降后升的情况,23年经销商带来毛利增加了1.51%的情况下单个经销商营收额仍增加了45万。

这代表着第一, 安井的经销商体系已经开发的很成熟了,留下的或者说长期合作的经销商都是中流砥柱,忠诚度高,有实力,面对恶劣的市场环境能打硬仗。第二,经销商也会倒逼安井产品结构的升级换代,开发适合当下餐饮环境的新产品刻不容缓。所以对经销商精耕细作的管理和更新,以及新单品的开发与推广将是安井未来渠道端和产品端的主要方向。

再来看,产品端,安井当下将火山石烤肠作为10亿级的战略性大单品全力推广。首先烤肠市场是一个几百亿的市场,市场上格局分散并不存在巨头,属于安井最擅长的垄断竞争市场结构。第二,烤肠的消费场景广阔,像学校小卖部,棋牌社,洗浴中心等。属于安井最擅长的下沉市场。第三,烤肠需要烤机的配套,像速冻食品需要冰柜配套一样。

这就能最大利用安井的营销和品牌手段,低成本绑定终端的同时还能在烤机上打一波硬广。第四,虽然肉制品不是安井最擅长的,但是先贴牌,再研发自产,占领市场后迭代升级并开发新品,分不同档次的产品匹配不同等级的消费场所,这个小酥肉已经走通了。总结来看,安井正在利用卖丸子时积攒下的核心竞争力,在寻找新的适合自己的产品上越走越远。

那未来的预制菜市场是否允许再造一个安井?

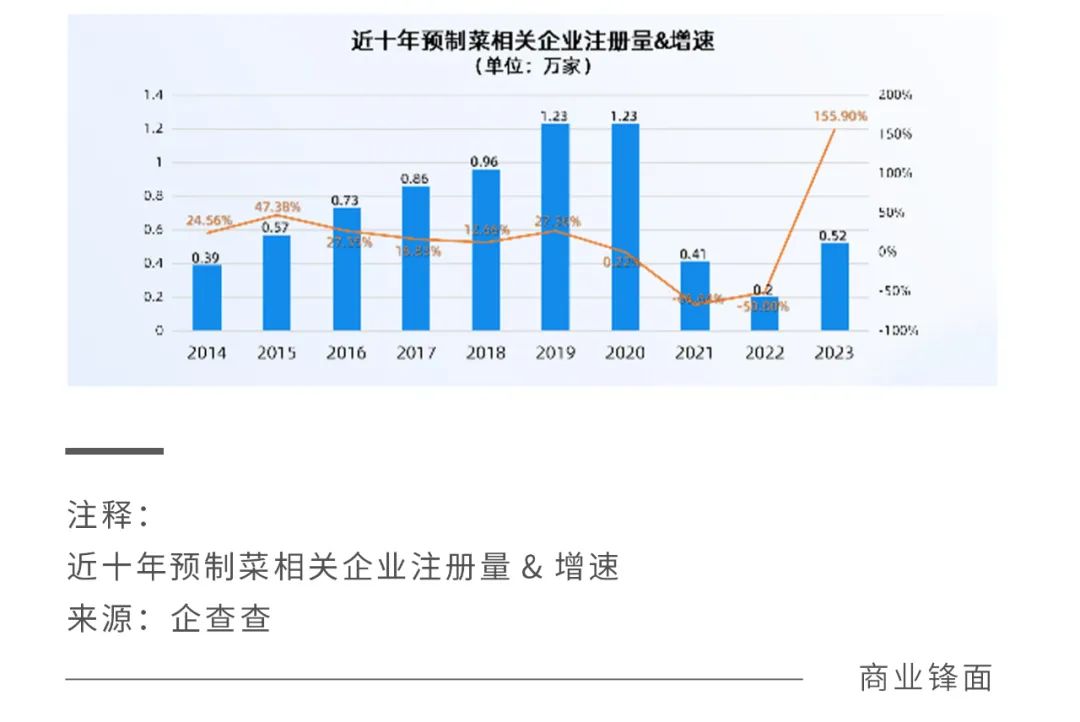

23年预制菜市场规模大约为5165亿,并且预计以30%以上增速继续增长。24年初我国现存预制菜相关企业6.35万家。其中,23 年我国预制菜企业新增0.52万家,同比增长155.9%。23年单位预制菜企业平均营收是813万。预制菜的本质是通过工业化使食品标准化,降低成本的同时提高便捷性和食品品质。那么有6万家企业说明有6万个标准,这是违背行业本质的。

当下的预制菜行业因为有超额利润的存在大量玩家涌入,但这终将迎来洗牌。洗牌筛选的规则,我认为,第一项是成本。降低成本是预制菜存在的意义,这就需要预制菜企业有充分供应链管理的能力,这考验的是企业上游食材的掌控,中游产能扩张和生产流程优化降本增效,下游储存和运输等全方位的能力。第二个是把握市场需求进行差异化竞争的能力。

成熟的预制菜市场应该是一家预制菜企业为大量的品牌提供一类或多类标准化产品,而不是大量的预制菜企业服务一个品牌。比如当下中国预制菜市场,可供应餐品里没有酸菜鱼,没有扇子骨,你可能都不好意思说自己是做预制菜的。行业需要细分,以美国为例,其预制菜五巨头:雀巢提供婴儿食品,泰森食品提供肉制品,通用磨坊提供早餐和零食,艾米厨房提供素食,康尼格拉提供即食餐。

第三是渠道分销能力。再以美国为例,行业发展衍生出Sysco这种年入680亿美元的预制菜分销巨头,Sysco自己不生产预制菜,而是从全球各地的食品生产商处采购冷冻和预制菜品分销给餐厅、酒店、医疗机构、教育设施和其他食品服务提供商。纵观安井,23年的速冻菜肴的营收额为39.27亿,净增9亿,是21年净增的56%,增速放缓,毛利润11.5%左右,与22年持平。一季度,速冻菜肴营收9.55亿,同比只增加了1.05亿。

这么来看,今年的预制菜的增速相比23年会继续放缓。虽然如此,根据24年胡润预制菜榜单,安井仍排名榜首。总的来看,是因为先发优势让安井预制菜快速增长,过度竞争的行业情况导致了安井增速放缓,但真正的预制菜角逐还没有到来。

针对前三项的筛选标准来看,安井产能扩张和供应链管理能力目前来看是行业领先者。差异化竞争能力从安井的发展历史来看也是极为出色的。渠道能力是安井的核心竞争力,这个优势还没有充分体现,毕竟火锅行业天生就是标准化的,但放眼整个中国餐饮行业还是过于分散,过于多样,这就会导致经销商无的放矢。

最后,再来看下安井的安全边际。

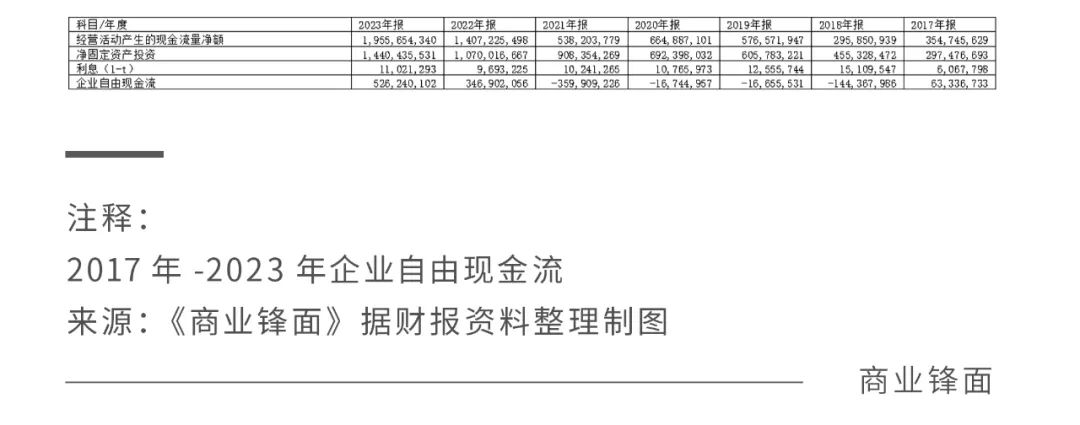

企业自由现金是企业通过主营业务经营产生的现金流,它是扣除了比如像库存增加这种维持经营必须付的钱,也扣除比如固定资产投资这种为未来扩张的钱之后得出的现金流,这部分现金流可以完全用来偿还债务人和给股东分红。22年是3亿多,23年5亿多,主要原因还是净利润的提高,所以只要净利润不下滑,24年大概率还是正的。

另外这部分钱并没有计算账上躺着的50亿现金和10亿交易性金融资产。所以安井在财报数据上来看是很安全的。截至7月11日,安井TTM市盈率13.92倍,排名同行业第三,如果24年净利润能增长10%的话,市盈率将达到12.65倍。

在这个估值里既有投资者对食品行业乃至整个大A的看空,还包含了对安井管理层减持的抱怨和无奈。不过我认为,有戴维斯双击就有戴维斯双杀,反之亦然。

评论