文|仪美尚

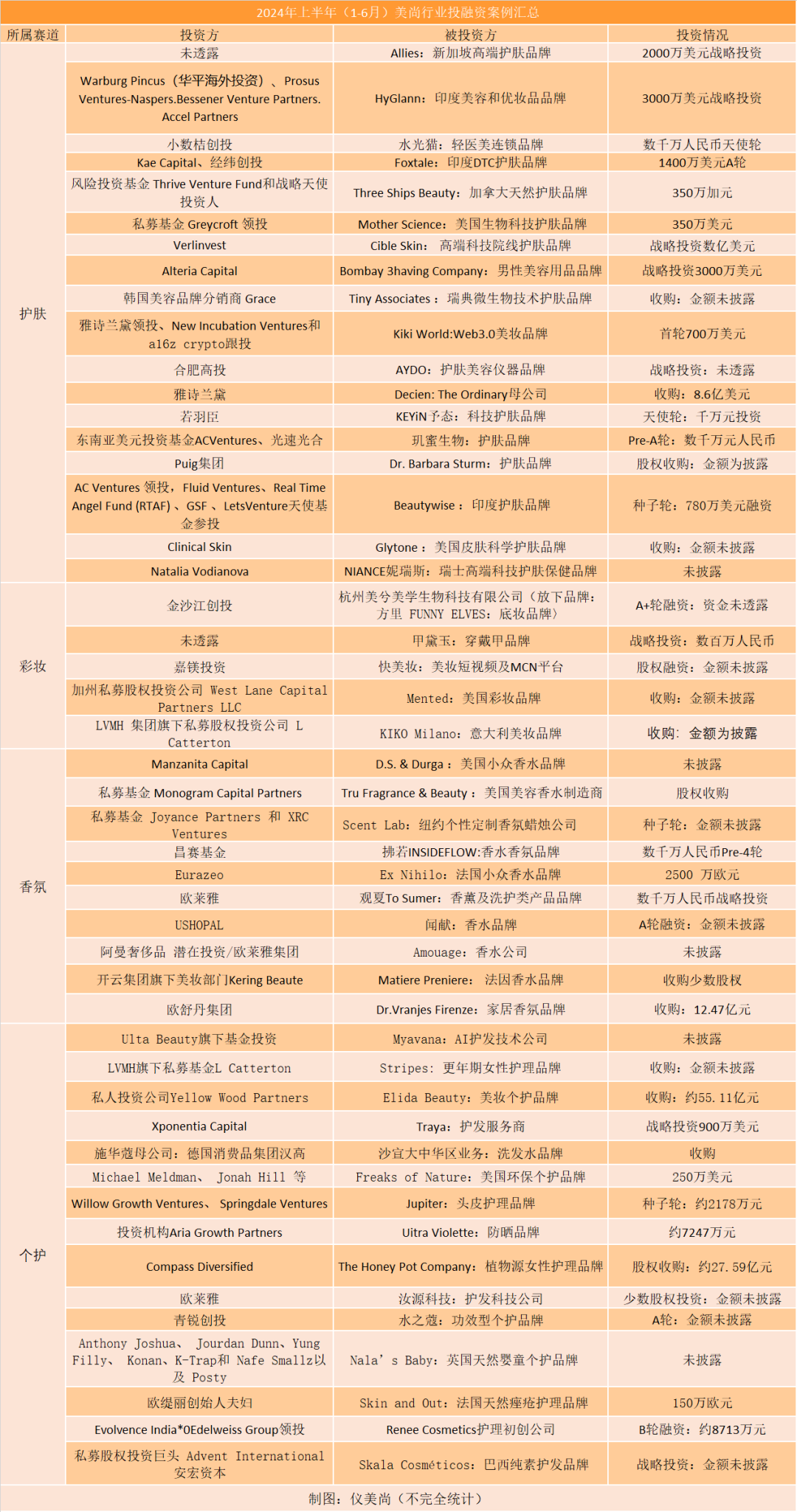

6月,发生在美尚领域的投融资事件不断,且大多聚焦在巨头身上。如月初,开云集团旗下美妆部门Kering Beauté收购法国香水品牌马蒂埃Matière Première少数股权,这是其成立以来首次对外部品牌进行少数股权投资。

几乎同一时期,雅诗兰黛集团完成了对The Ordinary母公司DECIEM Beauty Group Inc的收购。从首次投资到完全控股,共计历时7年;同月,LVMH收购更年期护理品牌Stripes Beauty的多数股权;无添加护肤鼻祖芳珂FANCL被日本麒麟收购。

从单月案例可以看出,这两年来,资本市场对于美尚领域的热情已经回温。据仪美尚不完全统计,今年上半年,在美尚产业共发生284起投融资事件,相比去年上半年的196起,同比增长44.8%。从金额上看,共披露的投融资金额超1635亿元,同比去年同期高出861%。

不过,具体到类目上,资本亦有所侧重。上半年发生在人工智能类目的投融资事件最多,达84起,且金额也最大。新消费类紧随其后,有68起;电商/跨境出海服务商与上游原料端不分伯仲,均为30余起。相较而言,资本对于美妆类目显得更加谨慎,期内发生在彩妆/香氛类和个护类投融资均仅有15起,护肤类则有17起。

小众细分赛道崛起,合成生物/重组胶原蛋白仍是大热门

如上所述,今年上半年发生在护肤、彩妆、香氛、个护类目的投融资事件共计47起,相较于去年的42起,略有增长。见微知著,从这些案例中可看到资本对上述类目的偏好变化。

1、本土香氛品牌崛起,“东方香”受外资巨头青睐

据CBNData发布的《2023香水香氛消费者洞察白皮书》预测,中国的香水香氛行业预计将持续保持较高的增速,并有望在2026年达到377亿元的市场规模。

感知到这一市场的高增速,资本闻风而来,上半年香水香氛相关投融资事件有10起。其中,有三起涉及本土香氛品牌,占比近三成。

2024年伊始,中国本土高端香水香氛品牌闻献 DOCUMENTS完成新一轮融资,由国际新奢美妆品牌集团USHOPAL GROUP领投。虽然诞生至今仅3年,但闻献已完成了3轮融资:创立次年,就拿下了来自众麟资本的数千万元天使轮融资,2022年9月,欧莱雅中国旗下投资公司上海美次方也宣布对闻献进行少数股权投资。

对闻献的投资,是欧莱雅“砸钱”的第一个中国香水品牌。直至今年2月,欧莱雅再次出手,对本土香氛洗护品牌观夏进行股权投资,这则是欧莱雅今年对中国市场的首笔投资。

来自苏州的香水香氛品牌拂若里INSIDEFLOW,也在今年3月拿到了数千万元Pre-A轮融资,由昌赛基金独家投资。公开资料显示,拂若里以“拂外而入内”为品牌定位,旨在做东方哲思香水香氛品牌。其首发“念·系列”香水,就是提取自古人“金木水火土”的五行智慧。

业界分析认为,上述三大品牌香氛品牌均是瞄准年轻化中高端市场,在东方美学和传统文化的加持下,以“东方香”为特色,迎合了注重个性表达的Z世代消费群体的偏好,也因而受到资本的关注。

其他发生在外资香水品牌上的投资,包括开云集团投资法国香水品牌Matiere Preniere、私募股权投资公司Manzanita Capital收购美国香水品牌D.S. &Durga多数股权、欧莱雅集团考虑潜在投资阿曼奢侈香水品牌Amouage爱慕等,则透露出了资本市场对于小众沙龙香水、高奢香氛的偏好。

值得一提的是,Amouage爱慕的理念也是“为复兴东方香料繁华而生”,目前已经进驻了中国市场,并在上海开设了首家概念店。

2、唇护/底妆/更年期护理,小众细分赛道成投资热门

上半年,细分赛道进一步“加热”。聚焦到彩妆和个护大类目上,底妆、防晒、头皮护理、唇部护理、女性护理均获投融资。

今年6月,全球消费品最大私募基金LVMH旗下的L Catterton宣布与英国女演员娜奥米·沃茨(Naomi Watts)达成合作,收购更年期女性护理品牌Stripes。

据公开资料,Stripes主要专注于更年期女性的生理和心理健康,为40-50岁处于更年期的女性和其他与女性年龄自然荷尔蒙变化相关症状的女性提供服务。基于这一品牌理念,目前Stripes推出了面部护理、身体洗护、私处护理和营养补剂4大系列产品,主打角鲨烷、依克多因等功效成分,价格在15-85美元(约合人民币108-617元)之间。

2月,私募股权公司Yellow Wood Partners宣布,旗下投资组合公司Suave Brands Company 以约4.3亿美元(约合人民币31亿元)的现金外加约8000万美元(约合人民币5.8亿)买入股份,从Haleon手中收购唇部护理品牌ChapStick。

Yellow Wood Partners表示:“Chapstick在唇部护理领域拥有最高的品牌知名度,同时也是该品类所有品牌中,购买转化率最高的品牌。” 据悉,Chapstick诞生于19世纪80年代初期,目前已发展出了多样化的唇部护理产品组合,拥有不同创新成分、护肤功效和不同香型。2023年,该品牌营收约1.425亿美元(约合人民币10.36亿元)。

在彩妆赛道,专注底妆的方里是今年上半年唯一获得融资的本土彩妆品牌,资方为金沙江创投。“未来方里的方向,就是要把功效底妆做到底。”正如方里创始人菊子所说,方里精准切入细分赛道,诞生4年已先后获得三轮融资,金额达数千万元。投资者中包括金沙江创投、贝泰妮等。

除上述品牌,头皮护理品牌Jupiter、男性美容用品品牌Bombay 3having Company等多个细分赛道的品牌也分别拿到了约300万美元(约合人民币2179万元)、3000万美元(约合人民币2亿元)的融资。

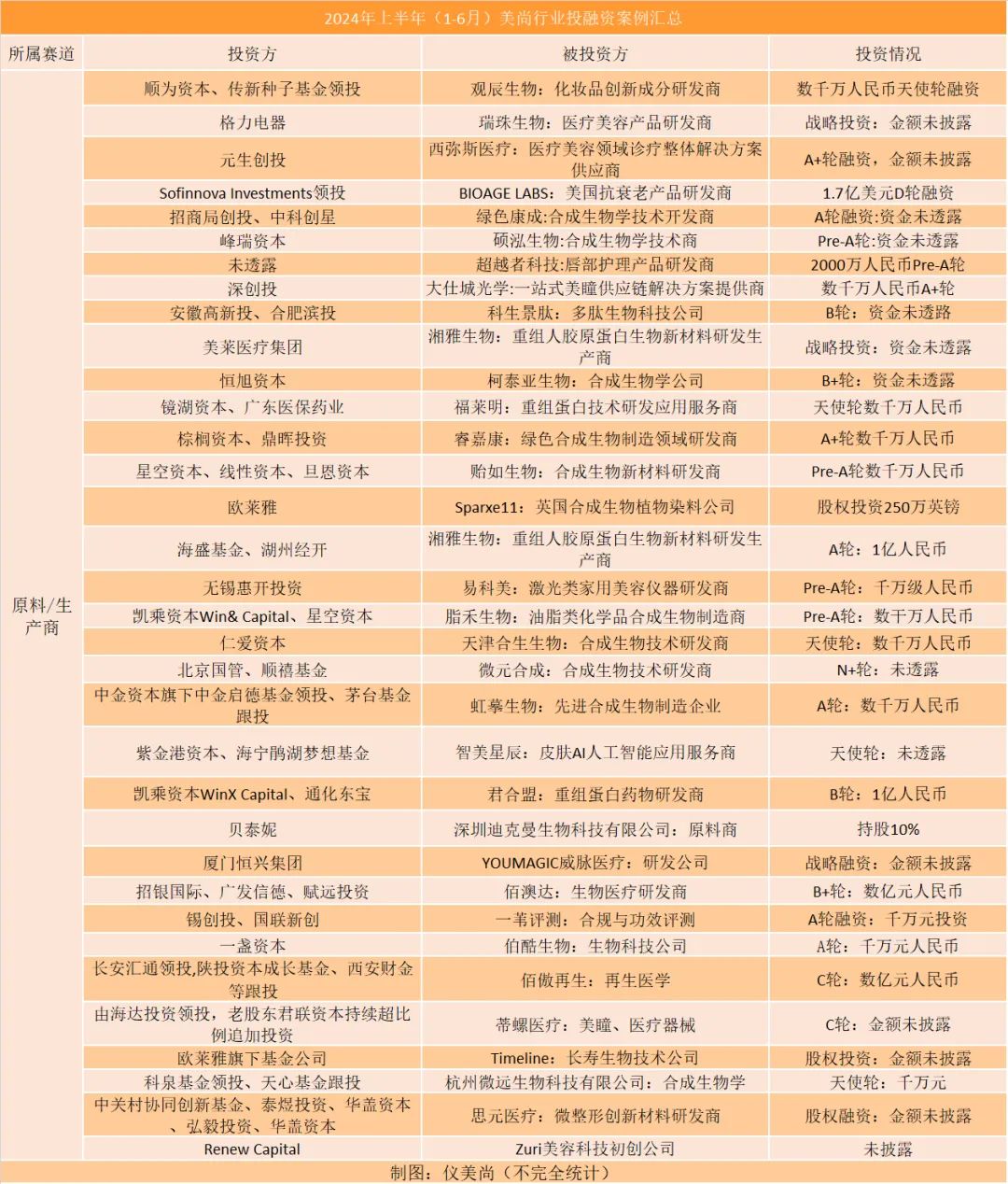

3、上游投融资事件同增161%,合成生物仍是香饽饽

上半年,发生在化妆品原料、生产商上游领域投融资事件共34起,较去年同期的13起,同比增长161%。

从具体类目来看,合成生物仍是大热门,有10起投融资事件发生在这一赛道,其中有6起投融资金额过千万元,且多家诞生时间都不长。

比如,上海虹摹生物科技有限公司成立于2022年2月,是一家由蒙牛与弈柯莱生物共同孵化的合成生物学公司,主要从事营养健康等产品的研发及销售,目前布局的产品线达10余种。今年5月,虹摹生物获数千万人民币A轮融资,投资方为中金资本旗下中金启德基金领投、茅台基金跟投。

同年成立的江苏脂禾生物科技公司也在今年5月获星空资本等数千万元投资,该公司是基于合成生物与先进制造等技术,聚焦于油脂类化学品的微生物制造、生产。

天津合生生物科技有限公司成立于2023年8月,仅用9个月时间就获得了仁爱资本数千万元融资。据悉,其聚集了国际领先的南开大学合成生物技术研发团队,搭建了“DBTL”(设计-构建-测试-学习)的技术平台,致力于打造“极高生产力的微生物菌株”。

除了合成生物,重组胶原蛋白赛道依然炙手可热。上半年,有3家公司在这一领域获投,包括均获1亿投资的湘雅生物、君合盟以及获千万元投资的福莱明。

其中值得一提的是,湘雅生物在今年上半年连获两次投资。今年4月,美莱集团正式宣布投资湘雅生物,并与湘雅生物旗下花漱产品管线结成深度战略合作伙伴。一个月后,湘雅生物再次顺利获得海盛基金、湖州经开等资方1亿元的融资。

电商/AI/大健康炙手可热,最大单笔投资金额高达435亿元

在今年上半年投融资案例中,还有三大赛道显现出了高增速。

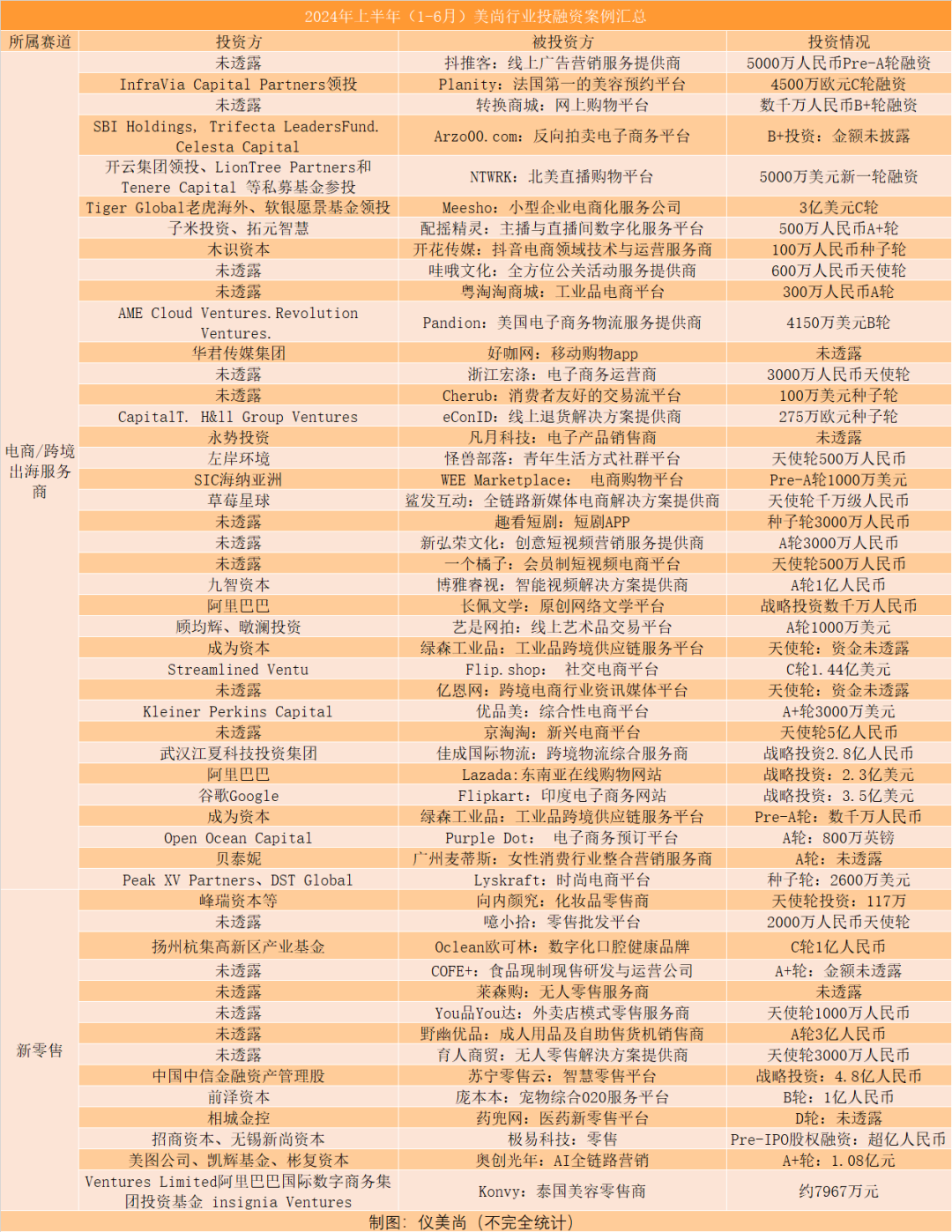

据仪美尚不完全统计,电商和跨境出海服务商共有37起获得融资,比去年同期增长近10%,服务类目商横跨了购物平台、社交平台、消费品零售、数字化服务等多个领域;人工智能热度不减,拿下了84起投融资,其中上半年最大手笔也诞生在这一赛道,高达435亿元;新零售赛道内,则有68家消费品品牌在上半年获融资,其中食品类热度最高。

1、电商平台投资加速跑,新零售却不行了?

从投资方来看,资本巨头谷歌Google和阿里巴巴上半年均在电商平台领域有所押注。

5月,印度电子商务网站Flipkart获谷歌高达3.5亿美元(约合人民币25.2亿元)的融资,这是上半年电商领域所披露的最大金额融资案。

公开资料显示,此次投资是Flipkart于2023年启动的近10亿美元(约合人民币72亿元)融资的一部分。沃尔玛领投了这轮融资,于去年年底投资了6亿美元(约合人民币43亿元)。今年3月,Flipkart旗下市场部门“Flipkart Internet”获得7.8亿元来自新加坡相关实体的投资;4月,其再度获得一笔来自新加坡控股公司的12亿元的注资。

Flipkart被巨头纷纷看中的原因在于,印度现为全球仅次于中国的第二大电子商务市场,而Flipkart的市场占有率高达48%,几乎占半壁江山。

无独有偶,今年5月份,东南亚在线购物网站Lazada再度获得阿里巴巴16.7亿元投资,这也是阿里巴巴对Lazada的第十次注资,截至目前,阿里已经累计向Lazada注资约559亿元。

相较于电商的火热,新零售略显冷清。上半年,新零售投融资总数为14件,较2023年上半年的24起,同比下滑41.7%,披露的总金额为13.1亿元,仅占上半年投融总金额的0.8%。

其中,新零售在美妆板块的投融资仅有两起,一个是化妆品零售商向内颜究获瑞峰资本天使轮投资,投资金额为117万元。自2023年成立以来,向内颜究共获三轮融资,金额均在100万左右。

另一个是泰国美容零售商Konvy获阿里巴巴7997万元完成A轮融资。目前,Konvy引进了来自全球和泰国本土的1000多个美妆品牌,品类超过20000个,其中包括欧莱雅、资生堂、3CE、理肤泉等知名品牌。

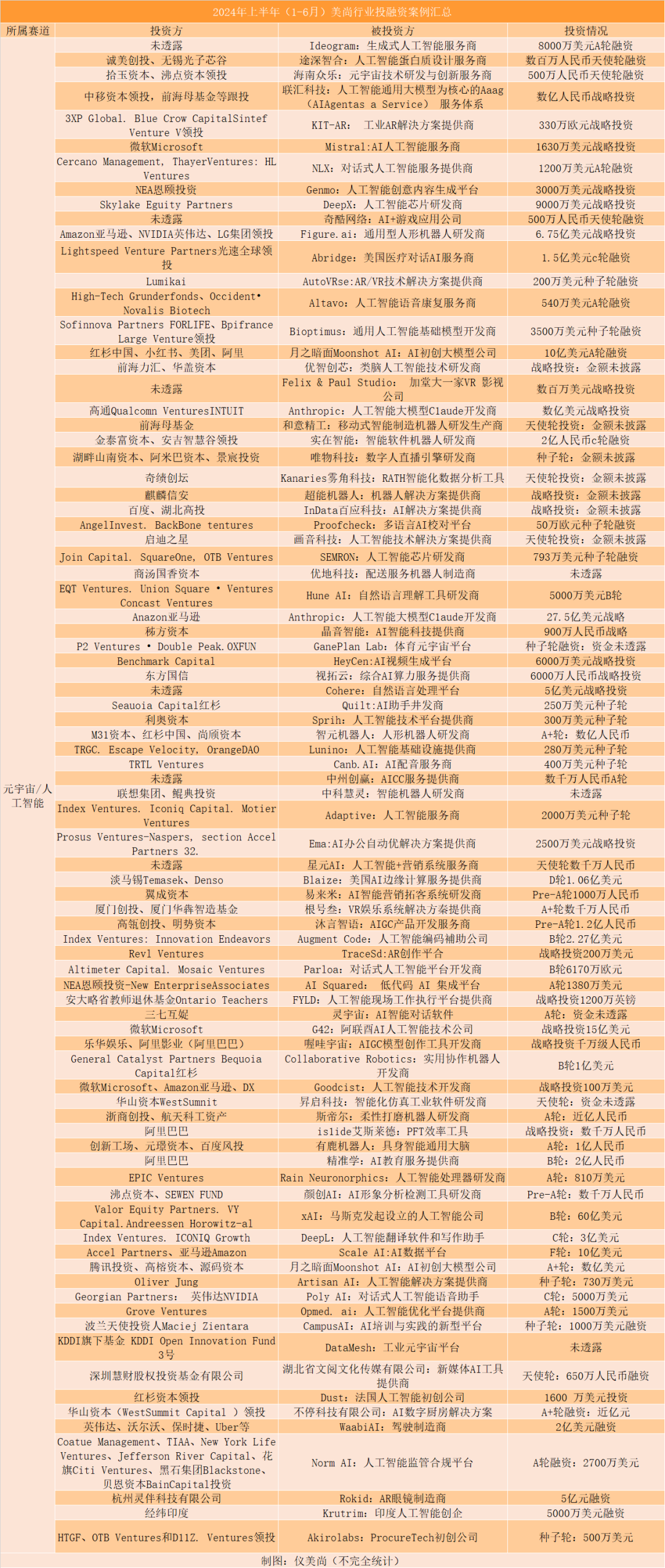

2、435亿元!上半年最大手笔诞生在人工智能赛道

近年来,人工智能赛道的热度有增无减。今年上半年,这一赛道共收获了84起投融资事件,较2013年上半年的48起,同比增长75%。

从金额上看,资本巨头纷纷斥巨资,有21起人工智能投融资事件金额破亿。其中金额最高的是,马斯克发起设立的人工智能公司xAI在B轮融资获435亿元,本轮融资估值突破1300亿。

公开资料显示,xAI由马斯克于2023年7月成立,自去年11月推出聊天机器人Grok以来,xAI一直在追赶OpenAI的步伐。

目前,OpenAI的融资总额超过140亿美元(约合人民币1017亿元),而xAI成立不到一年,单笔融资规模就达到OpenAI总融资额近一半,这给xAI带来了新的机会。

除此之外,人工智能大模型C1aude开发商Anthropic获Anazon亚马逊超200亿元战略投资;阿联酉AI人工智能技术公司G42获微软Microsoft超109亿元的战略投资;AI初创大模型公司月之暗面Moonshot AI获红杉中国、小红书、美团、阿里超72亿元融资。

3、大健康赛道成新吸金王,保健品和健身房“爆火”

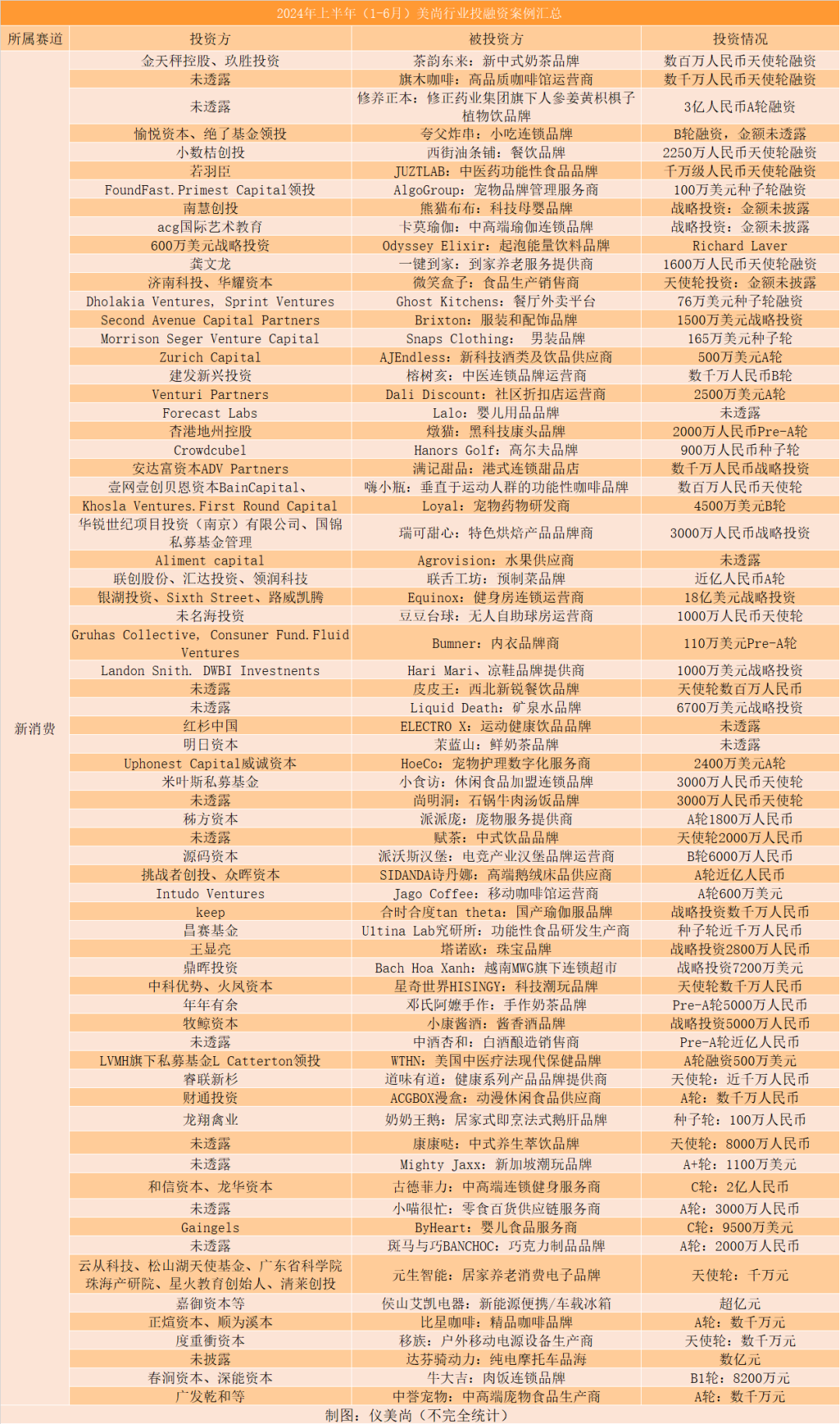

据仪美尚不完全统计,上半年在新消费赛道,有68家品牌收获融资。同比去年上半年,宠物赛道占三成的盛况,今年食品饮料类拔得头筹,获投融资共33起,金额达20亿元,占新消费投融资总数的近一半。

再细分来看,受热捧的食品赛道一方面聚焦于餐饮连锁,典型如愉悦资本、绝了基金领投的全国超2000家门店的夸父炸串,以及获得小数桔创投2250万元投资的青岛早餐品牌“西街油条”;另一方面则是围绕“养生”、“健康”的大健康产品,如人参植物饮修养正本收获了3亿元投资金额,中医药功能性食品品牌JUZTLAB收获了来自若羽臣的千万元投资。

“管住嘴,迈出腿”。在大健康赛道上,除了保健品,还有健身房备受关注。上半年,该赛道最高一笔投资金额就流向了纽约豪华健身品牌Equinox。据披露,目前Equinox在全球拥有107家豪华健身俱乐部,2023年新增超25家,全年营收大涨27%,新增会员数也创历史新高。

其在今年3月完成了超128.3亿元的融资,由Sixth Street和Silver Lake 领投,Ares Management、HPS Investment Partners、L Catterton和相关公司负责人跟投。

中高端连锁健身服务商古德菲力上半年也获2亿元C轮融资,投资方为和信资本,部分老股东跟投,龙华资本战略注资。据透露,本轮融资资金将用于古德菲力补充运营资金、拓展门店以及IT建设投入。

评论