文 | 聚美丽 Age

编辑|Lucky

相比此前国际美妆集团们在中国市场的“无往不利”,如今,它们的日子并不好过。

不仅是财报中中国市场难以掩盖的颓势,SK-II、雅诗兰黛、资生堂、Whoo后、雪花秀、La Prairie莱珀妮等一众明星品牌也是接连走下神坛,“国际大牌不香了”等言论热度一度居高不下。

而这系列现象背后,某种程度上反映的是国际美妆集团在中国市场的生意正越来越难做。对此,国际美妆集团们也在积极调整。

据聚美丽不完全统计,今年上半年国际美妆集团在华动作共计35起。从中国区高层管理团队的调整,到投资中国本土品牌为其所用,再到本土化运营不断加强等,国际美妆集团们在华正在开启新一轮攻势。

“中国通”当道,国际集团的“中国野心”

据聚美丽不完全统计,今年上半年涉及中国市场的人事调动有10起,其中涵盖品牌商、零售商、代工厂、原料商等多个产业链路角色。

从人事调动的类型来看,主要集中在一把手和旅游零售渠道的变动。

1)中国区接连迎来新一把手

放眼全球,今年上半年美妆行业肉眼可见地掀起了一股“换血”热潮。据聚美丽不完全统计,至少有20家美妆集团进行了数十起人事调整,调整范围高至全球领导层,低至关键业务、地区、品牌负责人的更替。

其中,中国区高层就是重点调动之一,并且显而易见的是,“中国通”一把手的上位似乎已成普遍趋势。如默克、kenvue科赴、汉高、欧莱雅、丝芙兰就是其中典型。

其中,默克、kenvue科赴、丝芙兰虽未直白袒露“中国通”的选择标准,但从默克新上任的中国发言人何慕麒、丝芙兰大中华区总经理丁霞、科赴中国的首位女性中国区总裁沈馥安的履历中,可以看到,除却相关行业经验,在中国市场所在亚洲区域的任职经验是明显的共性。

在汉高大中华区总裁的任命中,汉高亚太区总裁蔡雪仙(Carmen Chua)甚至强调了“安娜在中国和亚太区行业领军企业积累了近30年的广泛管理经验”的重要性。

同样,科丝美诗集团李庆秀会长也表示,此次将韩国科丝美诗(株)和科丝美诗(中国)总经理进行对调,是为了将两位副会长的成功经验,分别移植到韩国市场和中国市场,以期实现今年两位数的增长。

而国际美妆集团们调整中国市场高层的意图也很明显,如欧莱雅和爱茉莉太平洋集团很大程度上就是想改变在中国市场的不良局面。

以今年欧莱雅全新的正副手任命来看,中国区新任CEO Vincent Boinay履历中的一大特点,就是长期从事旅游零售业务相关工作。而去年三季报中欧莱雅就曾指出,在北亚,中国大陆和日本市场的强劲表现被旅游零售业的重挫所抵消。重振旅游零售业某种程度上是中国所在北亚市场重振士气的一大重点。

而关于首次设置欧莱雅中国副首席执行官这一职位,并由原欧莱雅中国高档化妆品部总经理马晓宇担任,欧莱雅也在公告中解释称,“鉴于中国市场的日益复杂”。

另外,由于韩流在中国市场退潮,韩妆企业近年来在中国市场的处境并不乐观。如爱茉莉太平洋集团前任中国区CEO黄永慜任职期间,中国市场业绩是持续下滑的,选择朴泰镐这一位在集团任职20余年的老将任职中国区CEO,也是有重振中国市场之意。

2)“旅游零售”成重点调整渠道?

此外,在中国市场相关的人事变动中,“旅游零售”其实是一个提及频率较高的词。

如欧舒丹集团任命叶青(Green Yip)为亚太地区旅游零售董事总经理,欧莱雅旅游零售部宣布Jesús Abia自7月1日起接任亚太区旅游零售董事总经理职务等。

而与上述集团任命“标准”类似,两者新任命的总经理不仅都在旅游零售渠道拥有多年经验,且都在亚太地区拥有一定任职经历。

其中,甚至欧舒丹亚太地区旅游零售董事总经理叶青在担任雅诗兰黛旅游零售副总裁期间,已经有为Origins、Aveda和Lab Series的亚太地区旅游零售业务实施了增长战略的成功经历。

从高端、香水优势品类,到本土收购的战略升级

随着中国美妆市场不断成熟,国货品牌们持续崛起,国际美妆品牌们在中国市场的品牌布局或也是到了一定的调整时刻。

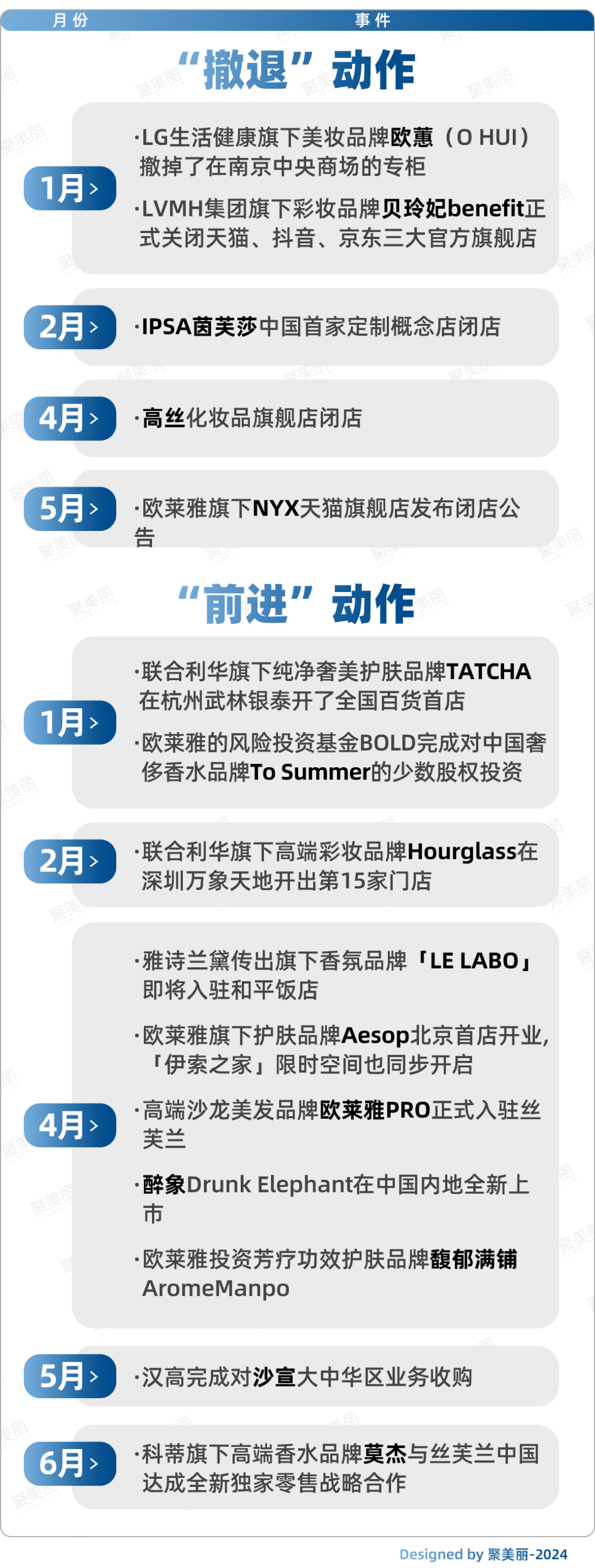

据聚美丽不完全统计,今年上半年国际美妆集团们在中国市场的品牌调整事件共计有15起,涵盖品牌撤柜、品牌退出中国市场、品牌开店、投资本土品牌等多种类型。不过总体而言,是呈现出一种部分国际品牌被迫退场,部分国际品牌快速补位进场的趋势。

而或由于核污染带来的系列负面印象相关,在撤退动作中,日系品牌占据不小比例。

如,以南京中央商场撤柜为止,LG生活健康旗下美妆品牌欧蕙在中国内地的所有线下实体专柜均已撤离;资生堂旗下高端护肤品牌IPSA茵芙莎大规模撤柜;宣称“基于中国KOSE部分商品渠道集中的战略措施”,高丝化妆品旗舰店在4月19日闭店。

此外,继去年12月底宣布结束在中国电商平台的所有线上业务后,今年1月LVMH集团旗下彩妆品牌贝玲妃benefit正式关闭天猫、抖音、京东三大官方旗舰店,此后又传出于2024年6月底正式退出中国的消息;同样欧莱雅旗下NYX天猫旗舰店在今年5月发布闭店公告。

同时,就国际美妆集团们的“补位”动作来看,高端、香水这两大优势赛道是它们持续加持的优质“标的”,而对于中国本土品牌/企业的收购动作,也在为其注入新活力。

1)高端市场仍是重要阵地

虽然近年来SK-II、雅诗兰黛、资生堂等不少高端品牌在华失利,但毋庸置疑的是,高端市场仍是国际品牌们的优势阵地。今年上半年就有联合利华、欧莱雅、资生堂通过高端品牌进一步挖掘中国市场增量。

如,今年开年联合利华旗下纯净奢美护肤品牌TATCHA在杭州武林银泰开出全国百货首店,旗下高端彩妆品牌Hourglass在深圳万象天地开出第15家门店,今年截止3月已经连开3家新店。

4月,不仅有欧莱雅旗下高端沙龙美发品牌欧莱雅PRO正式入驻丝芙兰;还有资生堂旗下醉象Drunk Elephant在中国内地全新上市,首发于丝芙兰线下250家门店及其线上平台,同步开设醉象官方旗舰店,并透露计划到2024年底覆盖300家门店。

2)持续性加注香水赛道

同时,香水作为国际品牌们的优势品类,加之近年来中国香水需求的向好增长,美妆国际集团们对于香水的加注也是它们势在必行的动作。

以雅诗兰黛来看,继此前引进By Kilian、馥马尔香水出版社、Le Labo等香水品牌之后,雅诗兰黛不断加强其在中国市场的运营,今年上半年Le Labo被透露即将在和平饭店开出其在上海的第三家门店。

科蒂在去年开了旗舰护肤品牌Lancaster兰嘉斯汀全球首店,并将超高端护肤品牌奥薇达引入中国市场后,今年上半年还就旗下高端香水品牌莫杰与丝芙兰中国达成全新独家零售战略合作,由此可见其挖掘中国香水市场的野心。

3)投资本土品牌,在华竞争又进一步

随着中国市场对国际美妆集团的重要性凸显,国际美妆集团在华的运营逻辑也在呈现一种“战略性升级”。

如,今年上半年欧莱雅发起了对中国本土品牌的2起投资。先是在开年之际宣布投资中国本土高端香水香氛品牌观夏,后又投资芳疗功效护肤品牌馥郁满铺AromeManpo。

而将时间线拉长到近三年,据聚美丽不完全统计,国际美妆集团对本土品牌/企业的收购事件已达到11起。其中不仅涵盖品牌,上游原料企业如创健医疗、杉海生物,以AI人工智能及AR增强现实应用于美妆产业的玩美移动也都榜上有名。

某种程度上,通过投资中国企业来完成对其技术的获取和文化的融合,已经成为国际美妆集团在华竞争的必要举措之一。

集体加速本土化,国际集团的新竞争力

一直以来,中国美妆集团们在中国市场诟病的不足,就是对中国市场需求变化反应的滞后性。而在中国美妆市场竞争难度持续上升的时候,这种不足更将被成倍放大。

因而,在国际美妆集团们近年来的战略大方向中,加速本土化进程也是它们打造中国市场竞争力必不可少的一环。

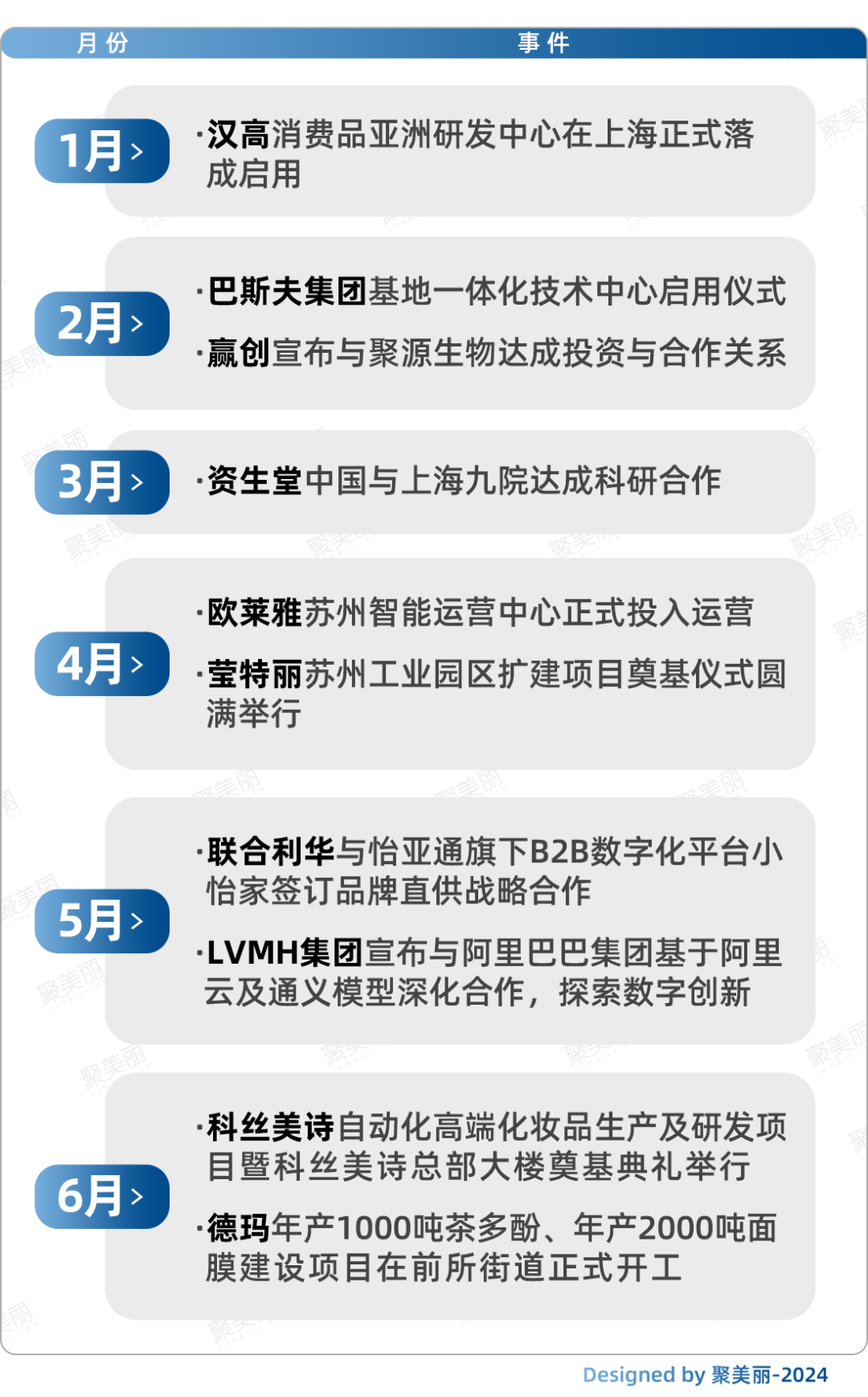

据聚美丽不完全统计,今年上半年国际美妆集团们的本土化相关动作共计有10起。

1)掀起“中国工厂潮”

继去年宝洁等多个头部集团明确提出要在中国布局上游供应链之后,赢创、莹特丽、科丝美诗、德玛等国际集团在今年上半年也有了相关动作。不过,布局方向上各家还是有所不同的。

如,今年上半年莹特丽在其苏州工业园区工厂扩建项目现场举行了扩建工程的奠基仪式,旨在通过产能扩张加码中国市场;科丝美诗4月开展奠基典礼的自动化高端化妆品生产及研发项目,旨在打造亚太地区(不包括韩国)最先进的化妆品生产基地;德玛年产1000吨茶多酚、年产2000吨面膜建设项目正式开工,这是韩国BSG公司在中国打造的首个生产基地。

赢创则是开启了外部共创的新思路。今年2月赢创和中国重组胶原蛋白企业聚源生物达成投资与合作关系,希望以中国市场的热门成分满足加强其竞争筹码。

此外,由于早早意识到了中国市场的重要性,巴斯夫的“中国工厂”布局也提前一步来到了启用阶段。其中,值得注意的是,巴斯夫(广东)一体化基地项目是德国企业在中国投资规模最大的独立项目。这也从侧面展现出了巴斯夫对于中国市场的偏重。

2)从研发到运营,多维强化中国市场竞争力

而国际美妆集团们的本土化,除却意味着上游供应链的保障,其实还涉及到研发、运营、数字化等多方面。

研发本土化是可以看到最明显的趋势。据聚美丽不完全统计,目前已经有皮尔法伯集团、LVMH集团、雅诗兰黛、狮王、拜尔斯道夫、汉高、禾大等多家企业对外公布了在中国市场新建研发基地或研发基地正式启幕的消息。

其中,汉高的消费品亚洲研发中心今年上半年已在上海正式落成启用。该研发中心作为汉高消费品牌在亚洲最大的研发中心,将增强汉高在美发和洗涤剂及家用护理两大业务品类的本土研发能力。

资生堂在今年上半年选择通过与上海九院达成科研合作,加强其本地化研发实力,目前两者的合作已有在“亚洲肌显老泪沟成因”这一成果。

在运营层面的本地化上,欧莱雅、联合利华、LVMH集团、莹特丽也是展开了系列赋能动作。其中,以欧莱雅的投资动作最大,欧莱雅苏州智能运营中心今年上半年正式投入运营,这是欧莱雅全球首家自建智能运营中心。

联合利华、LVMH集团则是通过和本土企业的合作,以数字化等手段优化运营能力。今年上半年,联合利华和怡亚通旗下的B2B数字化平台小怡家签订品牌直供战略合作,通过简化供应链流程,助力联合利华实现更深层次业务模式的探索;LVMH集团与阿里巴巴集团基于阿里云及通义模型深化合作,探索数字创新进一步提升中国消费者的高端零售体验......

上述种种动作布局,传递的无疑是深度挖掘中国市场的决心。

因为从中国美妆品牌崛起竞争,到消费需求快速迭代,再到新一代中国消费群体对国际大牌的祛魅等,这一切都让国际集团们在中国市场的处境不再如十年前那般轻松。国际美妆集团财报中难掩的中国市场失速正是最好佐证。

但中国作为世界第二大经济体,中国市场无疑是国际美妆集团实现长期增长的关键驱动力。直面中国市场变化,走近中国本土市场,打造中国本土化能力,是大势所趋。

时至2024年,国际美妆集团们在中国市场的竞争已经到了新赛点。

评论