文 | 满投财经

令许多投资者遗憾的是,特斯拉(TSLA.US)业务中现存的种种担忧,在2024年的二季度财报中仍在持续。

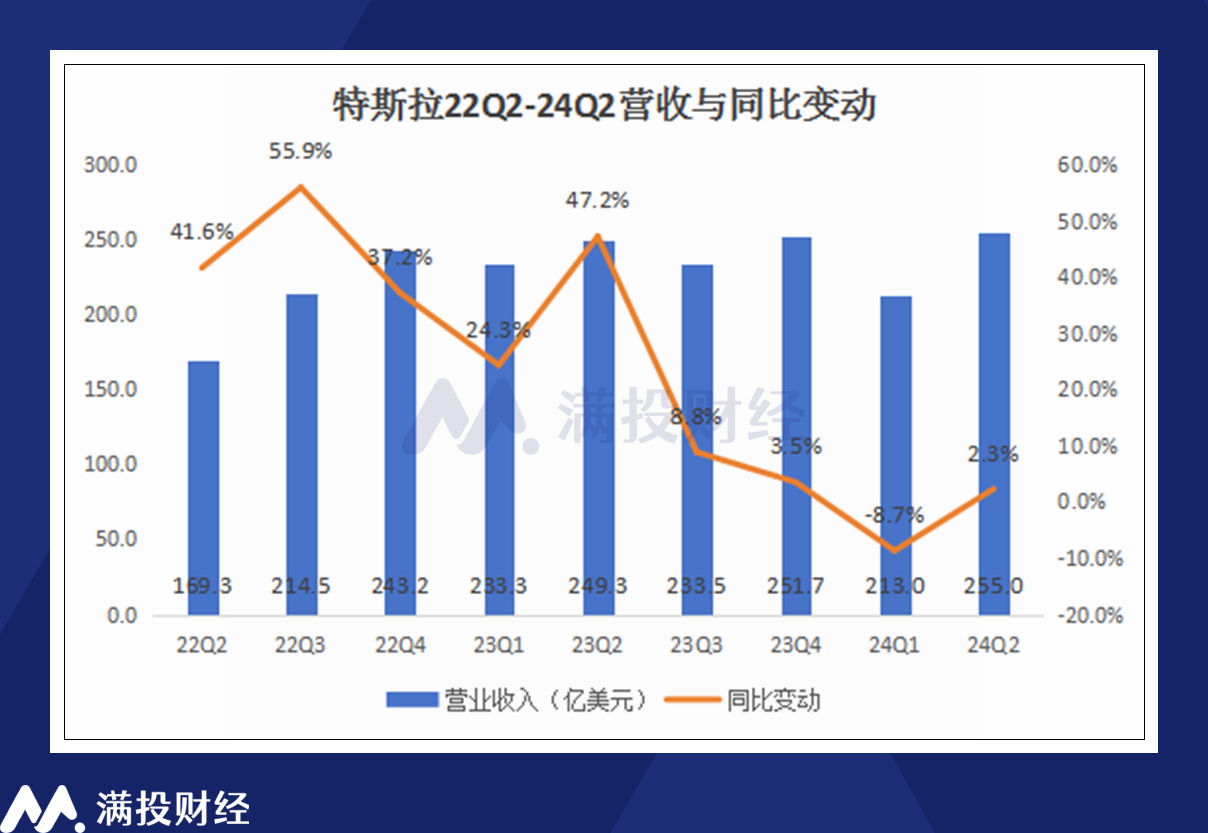

美东时间7月23日,特斯拉公布了截至6月30日止的2024年二季度财务数据。特斯拉二季度实现营收255亿美元,较去年同期增长2.3%;实现营业利润16.05亿美元,同比2023年下降33%。归属于特斯拉普通股股东的净利润为14.78亿美元,同比下跌达到45%。

从股价上来看,美东时间7月24日,特斯拉美股收盘报215.99美元,较上一交易日大幅下跌12.33%,创下2024年以来最大单日跌幅。尽管这与美股科技股整体走弱有关,但业绩不及预期的要素想来也发挥了不小的作用。

从电话会议上来看,除了业绩不及预期以外,公司在robotaxi方面的计划暂缓推出也使投资者感到失望。尽管有关人形机器人的饼依旧让投资者充满期待,但在新业务化为新盈利之前,特斯拉还需面对利润下滑的阵痛期。

汽车业务毛利延续承压态势,储能业务亮眼但难抵利润下滑

正如前文所言,二季度的特斯拉整体呈现“营收回暖,利润下滑”的态势。24Q2营收无论是在环比还是同比上均实现了增长。但如果拆分业务来看,作为主业的汽车收入,在二季度同比依旧是下滑的。

二季度,公司汽车业务实现收入为198.78亿美元,环比一季度增长14.4%,但同比去年下跌了7%。从生产上看,2季度特斯拉分别生产、交付了41.1万辆、44.4万辆,尽管超出市场预期,但相较于去年同期还是分别下降了14%、5%。或是出于需求方面的考量,作为主力车型的Model3/Y在24Q2中生产量为386576辆,同比下降16%,环比也下降了6.3%。

相较于生产交付的下滑,毛利率的走弱更值得关注。24Q2汽车业务毛利率为18.5%,与一季度基本持平,但剔除汽车监管信用的话则只有14.6%的毛利率,低于一季度的16.4%;仅考察汽车销售收入的毛利率的话,二季度公司汽车销售毛利率仅为13.9%,较一季度的15.6%进一步下滑,同比去年同期的17.5%更是差距明显。曾经以“单车盈利1万美元”著称,显著超过其他电动车厂商的高毛利,在如今似乎已消失殆尽。

汽车毛利率下滑的原因,对于国人而言也算了然于心。中国电动车市场在2024年陷入了激烈的价格战争斗中,而特斯拉在中国地区的销量又占据了相当重要的位置。尽管在中国区域之外,特斯拉在有计划地提升美洲地区的售价,但在中国区域,大部分时间特斯拉还是参与到了价格战的竞争中,其毛利率的下滑是正常。

不过在汽车业务之外,特斯拉在储能领域的收入在二季度还是有着相当亮眼的表现的,其储能业务收入实现了翻倍的增长,尽管占总收入比重依旧较小,但至少是可以期待的一项增长曲线。且由于储能业务的增长亮眼,公司总体毛利润其实相较于2024年一季度是有小幅回升的,从17.4%回升至18%。

在费用支出以及其他方面,特斯拉声称由于人工智能项目推动的运营费用增加和重组费用也拖累了利润。但从二季度公布的财报来看,特斯拉本季度的费用率相较24Q1并未展现出明显的波动。因此可以说净利润率的变化主要还是由收入端的压力引起的。

根据财报显示,特斯拉二季度调整后每股收益为0.52美元,低于市场预期的0.6美元。营业利润率也从去年同期的7.6%下跌至6.3%,但相较一季度的5.5%而言,还是有所好转的。

Robotaxi预期延后待监管放行,下半年预期压力何解?

在去年二季度的特斯拉中报时期,笔者就指出特斯拉的估值问题在于“泯然众人”,大众对其的期待是类似苹果之于手机中的定位,期待他能够拿出“新东西”。因此在估值角度来说,笔者认为特斯拉的股价走势是反映了市场对其的期待值的。

而从去年中报的时间点往后看,特斯拉在一定程度上抛出了不少值得期待的规划,FSD升级、Robotaxi、Cybertruck、人形机器人,这些产品的落地预期也成了24年二季度以来,支撑特斯拉股价再度走高的因素。尽管拥有美好的预期,但在其兑现业绩之前终究只是画饼充饥,而菜上桌的时间一旦延后,特斯拉依旧需要一些“前菜”来缓解投资者对其的估值忧虑。

在二季度的电话会议上,马斯克再次承诺了有关Robotaxi和人形机器人即将问世,但同时到来的,还有Robotaxi的计划发布时间从8月推迟到10月的消息,且商业化时间尚未确定。特斯拉特别指出了无人驾驶出租车目前面临的问题,即监管部门的批准是该项业务商业化的前提。

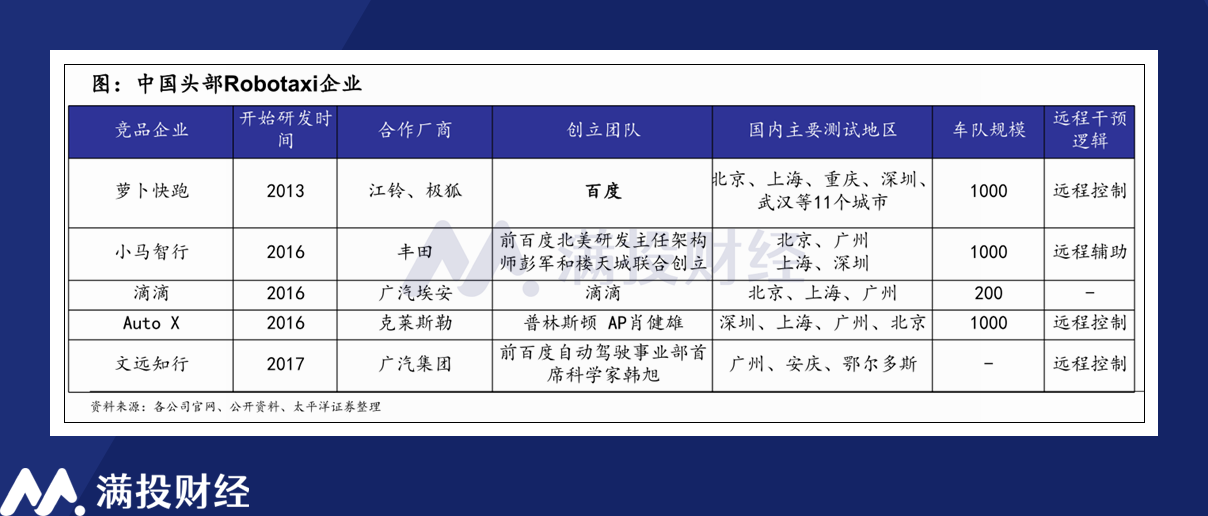

正值国内Robotaxi概念热火朝天之际,这个问题其实也值得国内参与者思考。从监管角度出发,Robotaxi的立法无疑还面临许多挑战,涉及很多交通道路法规常识的考问。Robotaxi在交通领域的安全该如何去保障?倘若真的发生事故,又该如何定责,如何担责?正如马斯克所言,没有方向盘和踏板的汽车,想要获得美国政府批准上公共道路无疑是需要更长时间的,而这个情况在国内则只会更严峻。

无论是Robotaxi还是人形机器人,从目前来看实现的商业化至少需要到2025年—2026年时期,对于当前时间点的特斯拉而言,2024年下半年迎接它的只有更严峻的市场竞争以及还需要持续一段时间的“空窗期”。中国的电车智能驾驶甚至Robotaxi都在逼近,而特斯拉能做的,也只能是在面临业绩压力的情况下,尽快地推动其新增长曲线的问世。

而为了能平稳地度过这一空窗期,其流量总裁马斯克也在二季度给出了一些有望快速兑现的预期。根据电话会议的披露,有关低成本汽车的计划也在持续推进中,特斯拉的低成本汽车预计将于2025年上半年开始生产。

另一方面,有关FSD(智能辅助驾驶)入华的事项,也成为特斯拉在现存业务上的一个期待点。同时,关于特斯拉太阳能以及储能业务,马斯克表示特斯拉这些业务正在以最快的速度进行扩张。尽管在电话会议中,特斯拉管理层表露了对下半年业绩承压的担忧,但从期望点来看,特斯拉也并非毫无对策。

写在最后

自2023Q1到2024年Q2,特斯拉6期业绩的表现均不尽如人意,不及市场预期。但纵观全球市场,特斯拉的支持者依旧络绎不绝。投资者所关注的并非特斯拉当前的业绩如何,而是特斯拉未来能够实现的成就。而在这一点上,特斯拉毫无疑问给了市场充足的想象空间。

评论