文 | 天下财道 煜明

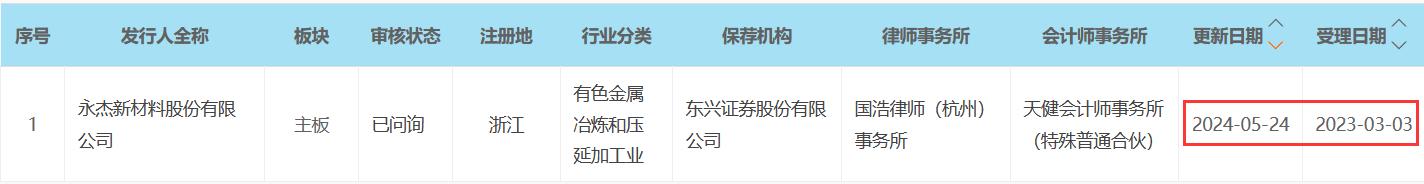

距离最近一次问询已经过去两个多月,永杰新材的IPO进程依然停留在已问询阶段。

永杰新材全称是永杰新材料股份有限公司,主要从事铝板带箔的研发、生产与销售。

公司早在2012年初就递交了上市申请,但在2014年6月即主动撤回,原因是业绩大幅下滑。

2022年7月,永杰新材重启IPO,谋求在沪市主板上市。

至今,永杰新材踏上IPO之途已经12年了,何时通过终点仍未可知。在今年5月公司公布的问询函回复中,业绩稳定性、突击入股、偿债风险等方面信息备受市场关注。

其中突击入股问题,更引发市场对于公司是否涉嫌利益输送的普遍担忧。

永杰新材到底是怎样的一家公司?其上市之路为何如此坎坷?

业绩跌宕

永杰新材首次IPO失利就是受到业绩不稳的影响。

2009-2011年公司净利润为5800万元-6800万元;但在2014年和2015年,亏损均超过1亿元。

时隔10年,永杰新材业绩不稳的老毛病似乎依然存在。

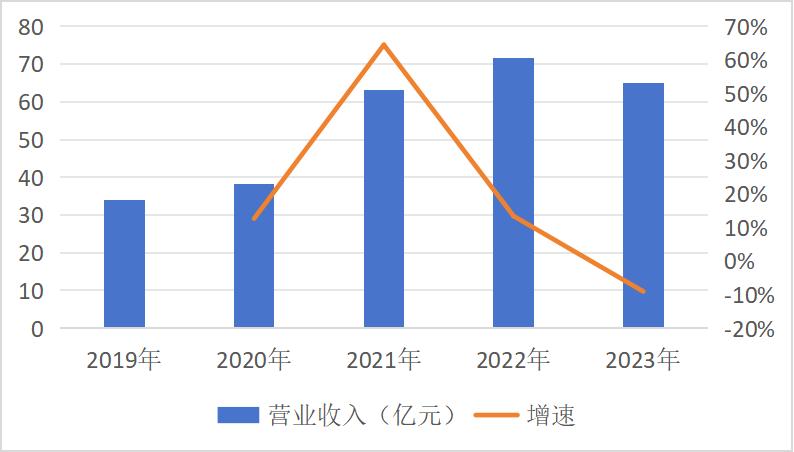

2019-2022年间,永杰新材的营收和净利润看上去还不错,2022年营收超过71亿元,净利润则超过3亿元。

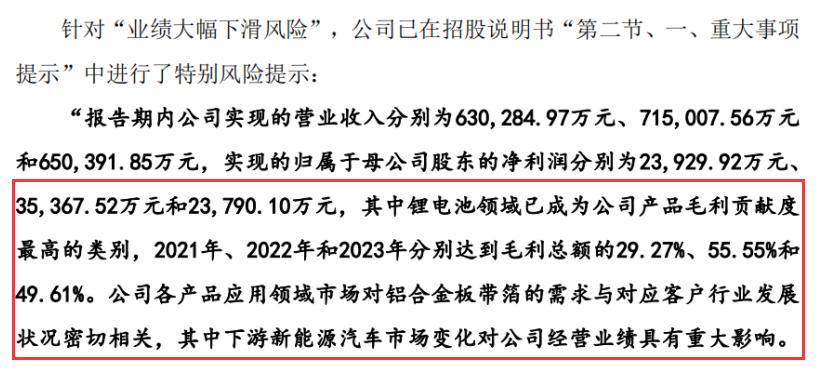

然而,这种趋势在2023年发生了变化,当年营收下滑至65亿元左右,净利润也降至2亿多元,同比分别下降9%和33%。

究其原因,永杰新材业绩受锂电行业景气程度影响较大。

2021年和2022年,得益于锂电池、电子电器行业的快速增长,公司业绩也出现大幅增长。

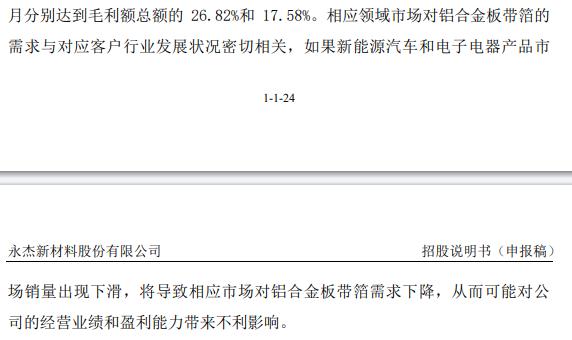

永杰新材在招股书中表示,如果新能源汽车和电子电器产品市场销量出现下滑,将导致相应市场对铝合金板带箔需求下降,从而可能对公司的经营业绩和盈利能力带来不利影响。

2023年,锂电行业整体处于下滑趋势,直接对永杰新材铝合金板带箔的营收产生明显影响。永杰新材的主营业务毛利率随即由2022年的9.68%下降至2023年的8.85%。

2024年上半年,新能源汽车销量反弹,6月新能源车渗透率首次突破50%。

受此影响,永杰新材今年一季度公司营收接近17亿元,同比增长超过30%;归母净利润6.6亿元,同比增长近60%。

永杰新材预计今年上半年营收可达35-37亿元,增幅24%-31%;净利润1.36-1.61亿元,增幅60%-89%。

目前来看,公司业绩“靠天吃饭”的特征明显,业绩不稳始终是个隐患。

永杰新材在招股书中也坦承,公司存在业绩波动风险。

突击入股

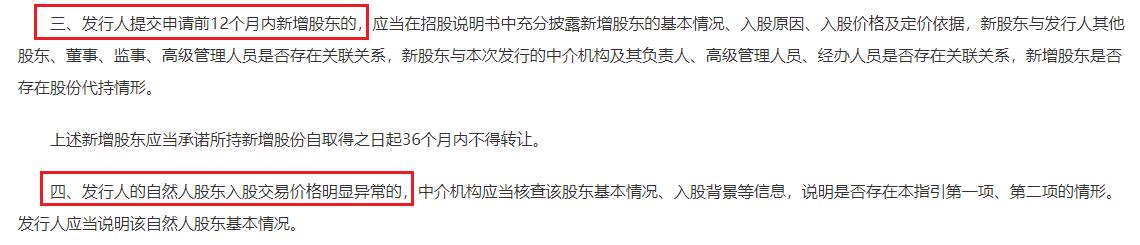

近年来,监管部门对突击入股的核查日趋严格。证监会特意发布相关规定,重点约束股权代持、临近上市前突击入股、入股价格异常等市场反映集中的问题。

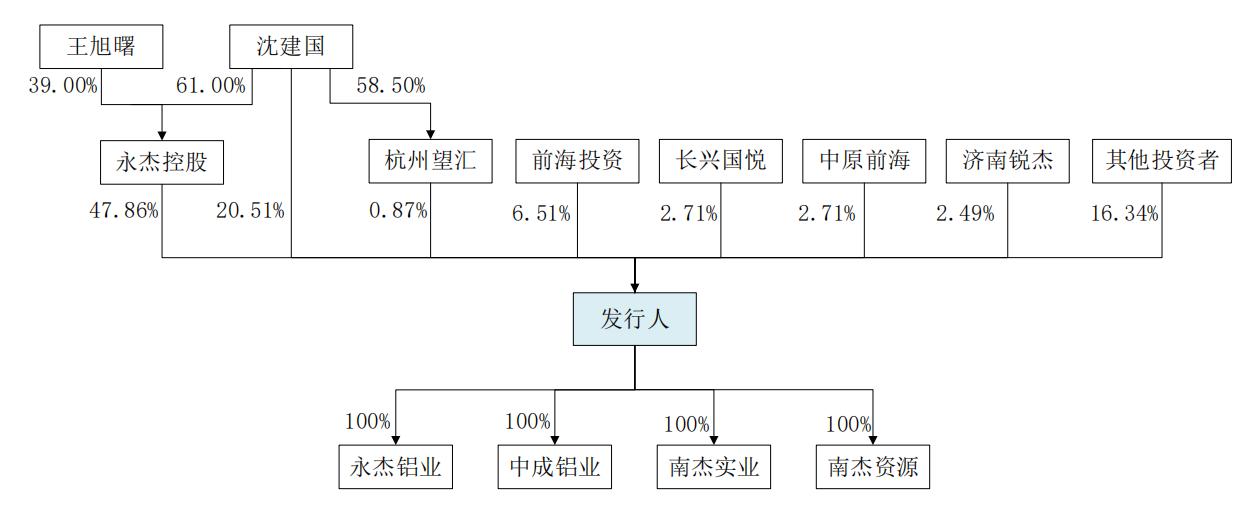

截至招股书签署日,永杰新材的实控人是沈建国、王旭曙夫妇,二人通过永杰控股、杭州望汇以及直接持股的方式合计控制永杰新材超过69%的股权。

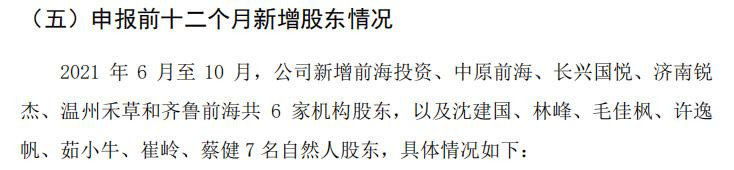

然而,前海投资、长兴国悦、中原前海等股东中有不少都是永杰新材在提交招股书之前一年内入股的。

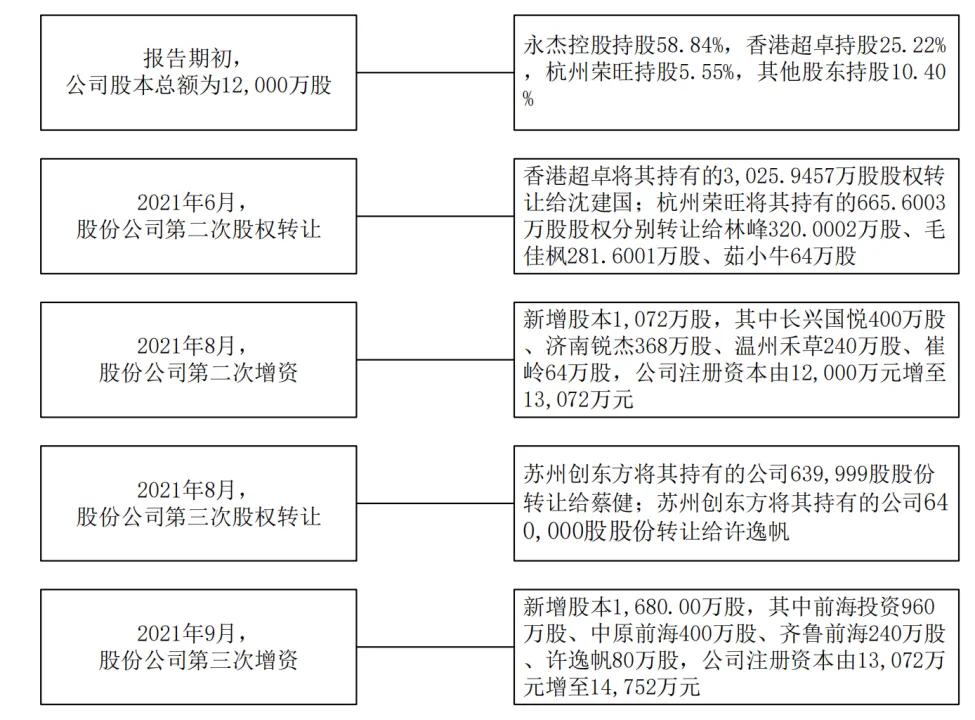

2021年,永杰新材曾进行多次股权变更,涉及多名自然人和投资机构。

2021年8月,永杰新材注册资本由1.2亿元增至1.31亿元,新增股本1072万股。长兴国悦、济南锐杰等机构入股,增资价格为12.5元/股。

同月内,蔡健和许逸帆以受让股权方式,投入1472万元成为公司新股东,转让价格11.5元/股。

2021年9月,前海投资、中原前海等参与公司第三次增资,价格依然为12.5元/股,新增股份1680万股。公司注册资本由1.31亿元增至1.48亿元。

如果上市成功,按照招股书中募资额估算,永杰新材估值将大幅飙升至84亿元。由此,在不到一年的时间里,这些新股东将获得近5倍的投资回报。其中,首轮股东获得超过6亿元的浮盈,蔡健和许逸帆浮盈超过7000万元,前海投资、中原前海等股东浮盈近10亿元。

在递交招股书之前一年内,新股东以低估值加入,难免市场产生重大疑问:永杰新材是否存在利益输送的情形?

偿债风险

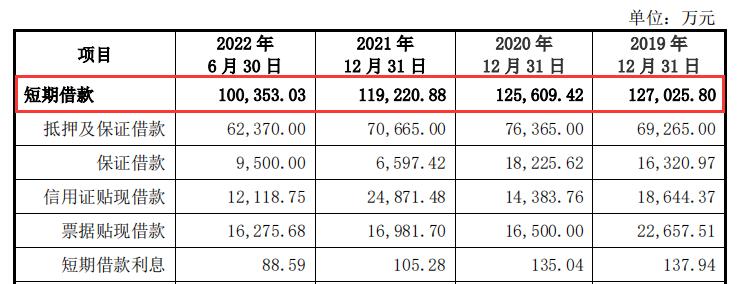

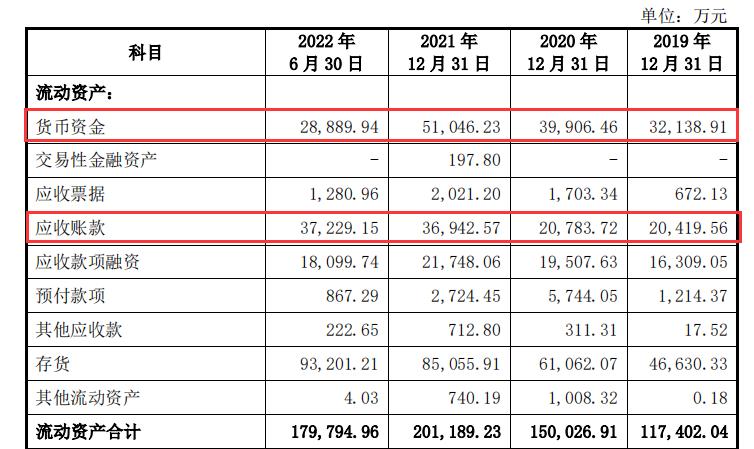

永杰新材账面上的巨额短期借款是另一焦点。

报告期各期末,永杰新材的短期借款金额都超过10亿元,总负债率在55%-70%之间。同期公司的货币资金最高时刚过5亿元,低的时候还不到3亿元,均无法覆盖短期借款。

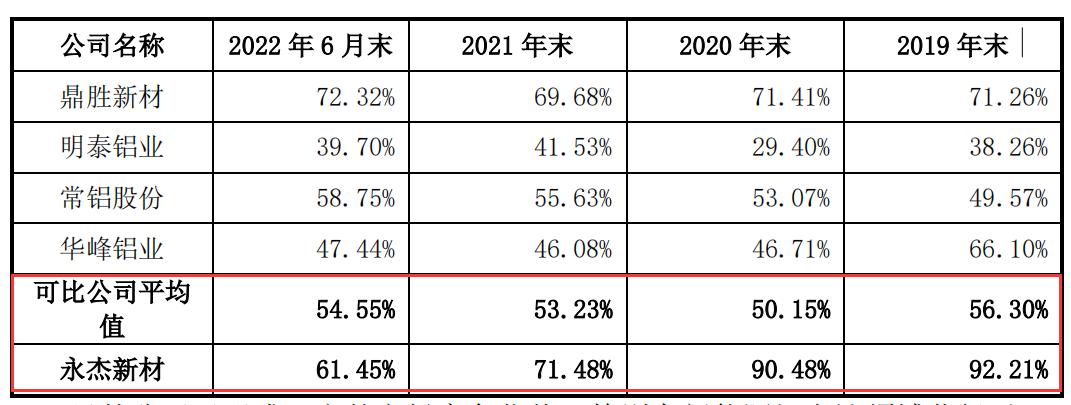

那么,从行业看是个什么情况呢?可比公司资产负债率均值在50%-57%之间,而永杰新材明显较高,尤其是2019年和2020年,资产负债率均在90%以上。

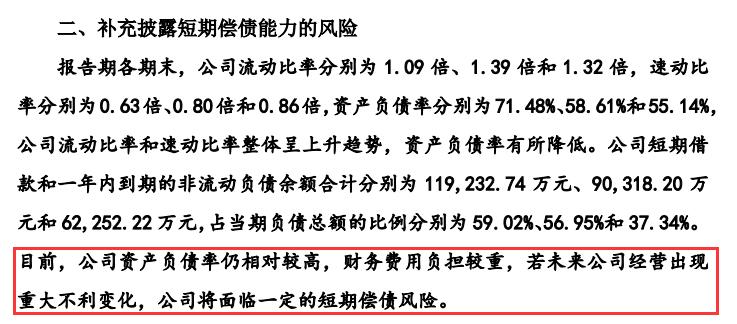

监管机构看得清楚,要求永杰新材充分解释短期偿债风险。

永杰新材虽然回复称,公司货币资金充足,现金流量情况良好,但也承认,公司存在出现短期偿债风险的可能。

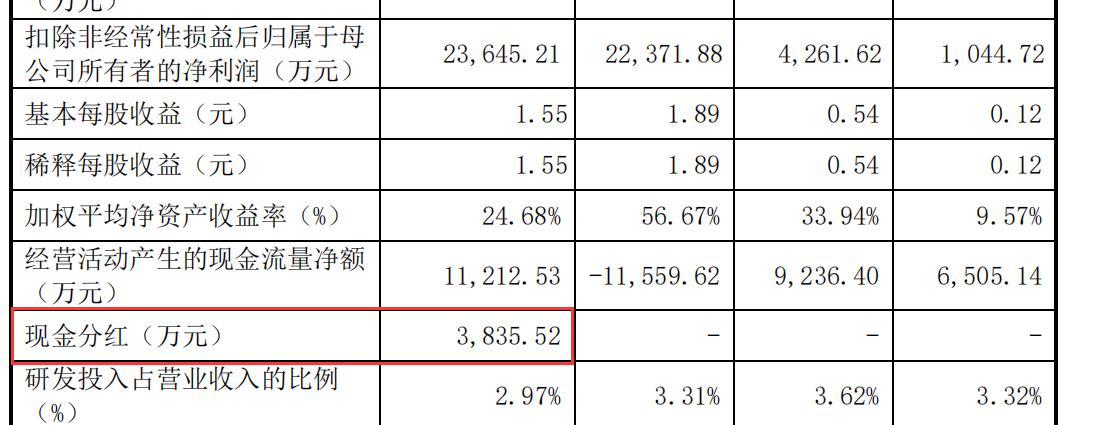

即便如此,永杰新材在提交招股书之前还进行了现金分红。

2022年上半年,永杰新材分红约3836万元,占当期净利润近17%。

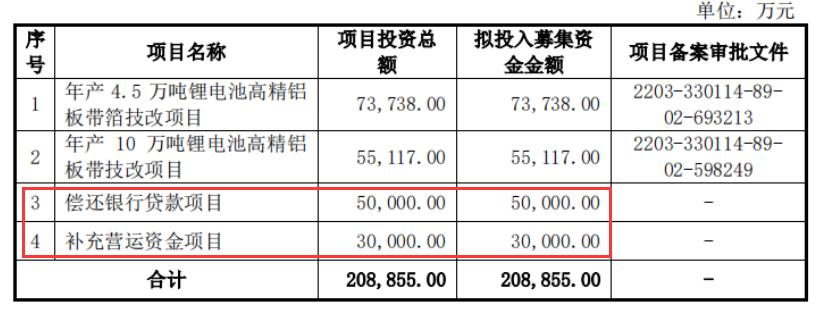

与巨额负债和现金分红对应的是,永杰新材此次IPO拟募资约21亿元,其中5亿元用于偿还银行贷款,3亿元用于补充营运资金,用于还贷及补流的金额共计8亿元,占拟募资额比例超过38%。

先借着款、分着红,外带股东低价进入潜伏好,还想再靠IPO赚个盆满钵满。在监管日趋严格的大背景下,永杰新材的美梦会成真吗?

有业内人士向《天下财道》分析说,从实际情况看,永杰新材的IPO进程受到多方面质疑,包括业绩波动性、产业链话语权低、资金压力大、突击入股行为以及与监管环境相悖的变化等。这些问题都可能影响其最终能否顺利上市。

评论