文 | 新经济e线

2024年7月21日,中庚基金发布公告称,因个人原因,公司原副总经理丘栋荣宣告离职,离任后不再在公司担任其他任何职务。就在同一天,丘栋荣也正式卸任中庚价值领航混合、中庚小盘价值股票、中庚价值灵动灵活配置混合、中庚价值品质、中庚港股通价值股票等5只产品的基金经理,四位继任者分别为刘晟、陈涛、吴承根和孙潇。

具体来看,中庚价值领航和中庚小盘价值分别由刘晟和陈涛接任基金经理,中庚价值灵动灵活配置和中庚价值品质一年持有两只产品则由吴承根一人管理,而中庚港股通价值的基金经理为孙潇。

新经济e线获悉,随着丘栋荣这员大将离去,中庚基金留下的是四位年轻的基金经理,分别是吴承根、陈涛、刘晟、孙潇。投资经理年限上,吴承根最长,超过四年,陈涛次之,接近三年,刘晟和孙潇均是刚开始管理基金。

就在今年5月11日,中庚价值领航、中庚价值品质一年持有发布公告称,分别增聘刘晟、吴承根为基金经理,与丘栋荣共同管理上述基金。此举被投资者理解为,中庚基金在为丘栋荣离职做准备。彼时,面对外界猜测,中庚基金还曾通过媒体进行辟谣。

然而,“靴子”终究还是落地了。对基金持有人而言,丘栋荣的离职消息无疑引发了一场雪崩。以其代表作中庚价值领航为例,7月19日,中庚基金披露的2024年基金二季报显示,报告期内,基金持有人大肆出逃,基金遭遇净赎回超过十亿份,较今年一季度末净赎回率超过三成。在7830只主动权益基金(不同份额分列)中,中庚价值领航今年二季度末的净赎回份额高居第二,仅次于东方红睿玺三年持有A的10.61亿份,基金规模从今年一季度末的68.99亿元快速缩水至49.84亿元,缩水近三成。

公司年内规模缩水近四成

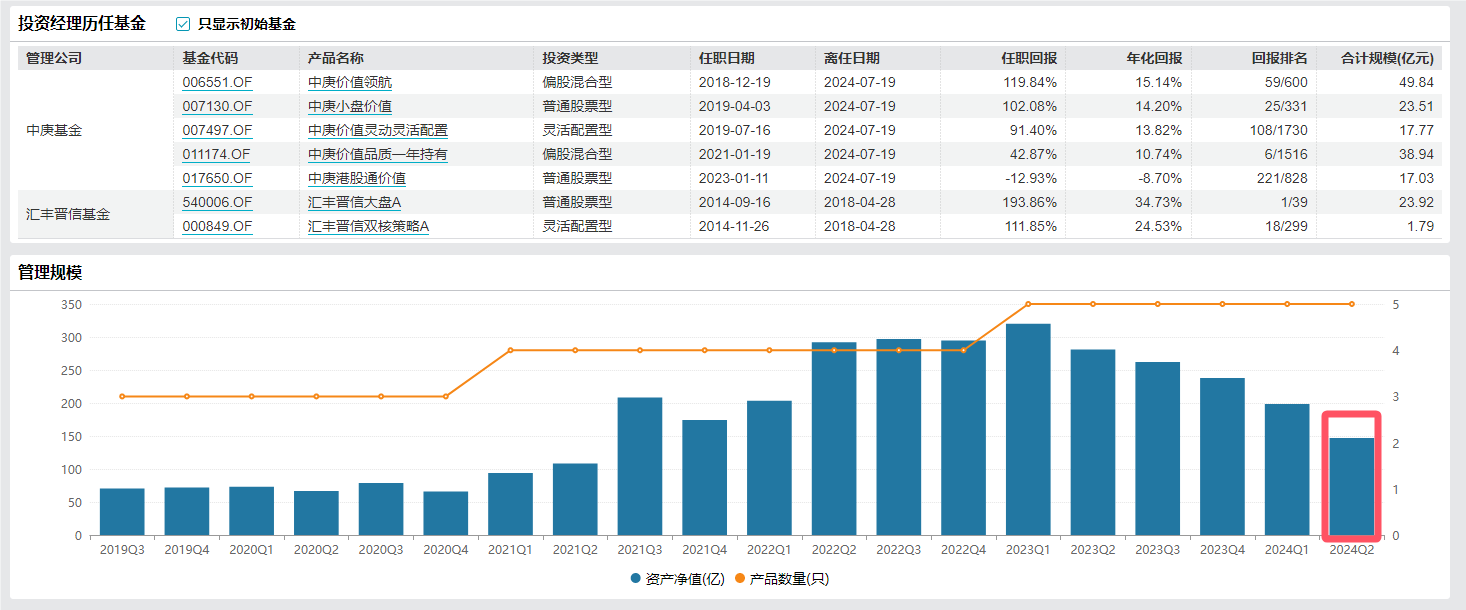

新经济e线统计发现,截至今年二季度末,中庚基金旗下基金资产净值已跌破200亿元关口,仅有189.72亿元,相较去年四季度末的303.63亿元,年内缩水超过110亿元,接近114亿元,规模缩水近四成。按季度来看,今年第二季公司规模失速进一步加剧,从一季度末17.52%的环比降幅提高至二季度末的24.24%。

其中,仅丘栋荣在管基金规模就从今年一季度末的198.54亿元下降至147.08亿元,相比第一季度减少51.46亿元,单季度在管规模减少幅度创下其加入中庚基金以来的最高值,降幅达25.92%。

来源:Wind

在今年二季度末的公募主动权益型产品份额缩水排行榜上,前十只产品中就有三只是中庚基金旗下基金。中庚基金旗下现有6只主动权益型产品中,多达5只基金均出现巨额赎回,仅中庚港股通价值因为18个月封闭运作没有受到影响,后者于2023年1月11日成立,尚未进入开放期。

此前,尽管“靴子”尚未落地,但已有不少资金在快速离场。特别是去年年末机构持有份额均超过45%的中庚价值领航和中庚小盘价值更是成为了重灾区。要知道,在2023年第一季度末的鼎盛时期,丘栋荣在管五只基金合计规模曾突破300亿元,高达320.13亿元。

截至今年二季度末,除了中庚价值领航外,原由丘栋荣单独管理的中庚小盘价值也遭遇巨额赎回,净赎回额超过9亿份,达90673.37万份,位列净赎回榜第六席。较今年一季度末相比,该基金环比份额降幅超过四成,约43.73%,基金最新规模已下降至23.51亿元。较今年一季度末的44.49亿元,中庚小盘价值规模环比降幅接近五成,高达47.15%。

另据新经济e线了解,作为丘栋荣最早的继任者,刘晟和吴承根两人的任职回报并不出色。Wind统计表明,截至2024年7月26日,刘晟自今年5月11日出任中庚价值领航基金经理以来,其任职回报为-11.34%,落后同期业绩比较基准(中证800指数收益率*50%+中证港股通综合指数(人民币)收益率*25%+上证国债指数收益率*25%)4.61%。后者同期收益率为-6.73%。公开资料表明,刘晟为化学博士,2015年起从事证券研究、投资管理相关工作,历任太平资管研究员、汇丰晋信基金研究员。2018年7月加入中庚基金,现任公司投资部研究部总监。

同样,吴承根自今年5月11日出任中庚价值品质一年持有基金经理以来的任职回报也为负值。Wind表明,截至2024年7月26日,其任职回报低至-12.48%,落后同期业绩比较基准(中证800指数收益率*50%+中证港股通综合指数(人民币)收益率*25%+中证全债指数收益率*25%)5.88%,业绩排名落后至3111/4333。除了中庚价值品质一年持有外,吴承根此次还接管了原先由丘栋荣单独管理的中庚价值灵动灵活配置。

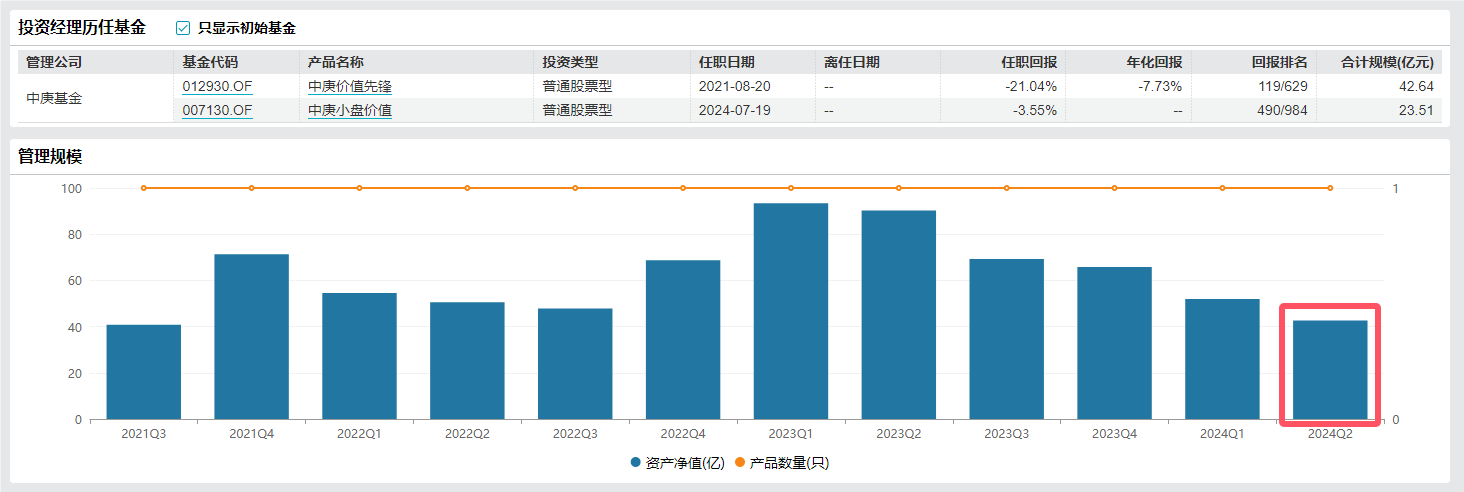

公开资料显示,吴承根为会计硕士,2012年起从事证券投资管理相关工作,历任中航信托信托助理、初级信托经理、信托经理、投资经理。2019年1月加入中庚基金,现任公司投资部基金经理。截至今年二季度末,吴承根在管2只基金规模合计为56.71亿元,仅次于陈涛的66.15亿元,后者在管2只基金包括中庚价值先锋和中庚小盘价值。

来源:Wind

不过,陈涛独管的中庚价值先锋也难逃巨额净赎回的命运。今年二季度,该基金净赎回份额高达86799.18万份,基金规模已下降至42.64亿元。较今年一季度末的51.90亿元,下降近两成。

丘栋荣的“最后一班岗”

可以说,今年的二季报是丘栋荣在中庚基金的“最后一班岗”。7月22日,已经卸任的丘栋荣仍携接任的四位基金经理,围绕二季报与投资人进行了沟通。新老团队重申了他们对港股市场的正面展望,传递出积极而乐观的投资信号。其认为,中国资产在港股市场的独特魅力在于其蕴含的阿尔法收益潜力。这里不仅聚集了传统支柱型企业,如大型央企及能源资源公司,更不乏互联网、智能电动车等新兴领域的佼佼者,这些企业代表着中国经济最具活力与创新力的部分,长期价值增长可期。加之当前估值位于历史低位,为投资者提供了诱人的预期回报空间。

以其代表作中庚价值领航为例,在基金二季报重点关注的投资方向中,丘栋荣特别提到了三点。一是供给端收缩或刚性,具有较高成长性、盈利弹性或股东回报提升空间的价值股,包括基本金属为代表的资源类公司,房地产,电力及公用事业等;二是业务成长属性强、未来空间较大的医药、智能电动车、电子等科技股;三是需求增长有空间、供给端已经出清或者即将出清,具有竞争优势的高性价比公司,主要行业包括农林牧渔、电力设备与新能源、基础化工等。

其中,医药行业大药企迎来经营周期拐点,成长性变得更便宜。生物医药融资浪潮消退让创新药行业供给逐步收缩。在港股18A和科创板助力下的生物医药融资热潮,为产业积累了一大批具备竞争力的新药研发管线、企业家、中高级从业者和产业链,而随着资本周期的退潮,创新药行业的供给无论是企业自己投入还是在一级市场进行管线的收购都变得更加便宜。

加之港股医药行业受海外流动性等因素压制,持续调整,例如一些传统药企处于转型创新的过程中,PE估值处于历史底部,随着成长性的释放,他们有机会借经营杠杆充分体现出盈利弹性,具备相当有吸引力的投资回报率。

同样,港股智能电动车全球竞争力,成长性迎来重要拐点。其认为,板块存在低估值高预期回报。智能电动车市场经过激烈洗牌,品牌格局已经初步成形,合资燃油车业务收缩,剩余玩家突围成功的概率提升,但市场基于静态的财务表现定价,数个公司市值已经跌破重置成本,也大幅低于产业资本的定价,当前时点具备较高的赔率。

从基金持仓变化情况来看,中庚价值领航今年二季度末的前十大重仓股中就出现了四个新面孔,分别包括零跑汽车、立华股份、湖北宜化、华夏航空,期末持股市值分别为3.37亿元、2.78亿元、1.54亿元和1.33亿元,占基金净值之比分别约6.76%、5.58%、3.09%、2.66%。

此外,在该基金重仓港股中,多达5只入围前十大重仓股,分别为中国宏桥、绿叶制药、零跑汽车、越秀地产、中国海外发展。其中,基金第一大重仓股中国宏桥和第七大重仓股中国海外发展均为连续第十个季度持有;第六大重仓股越秀地产连续持有8个季度;位居第二大重仓股的绿叶制药已是连续四个报告期持有。

值得一提的是,对中庚基金而言,公司挑选的四位基金经理是否有潜力接替丘栋荣成为扛鼎者,尚且不得而知。不管公司承认与否,丘栋荣离职引发的雪崩效应一时半会恐怕难以消停。

评论