文 | 独角金融 郑理

公募量化基金迎来考验。

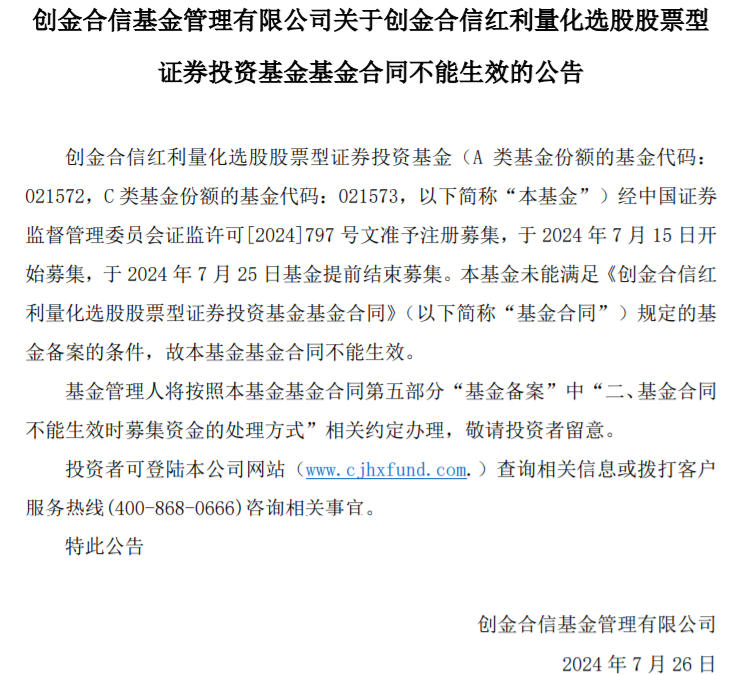

7月26日,由第一创业证券股份有限公司(下称“第一创业证券”)控股的创金合信基金管理有限公司(下称“创金合信基金”)发布的公告显示,因未满足《基金合同》规定的基金备案条件,旗下创金合信红利量化选股股票型基金A和C发行失败。

不仅如此,6月27日和7月24日,创金合信旗下还有2只量化产品清盘。在当前市场环境下,量化基金存在哪些挑战,创金合信基金接下来如何应对?

01 1只量化产品发行失败,基金经理热衷调仓换股

创金合信红利量化选股股票基金从2024年7月15日开始认购,原定于2024年7月26日结束认购。7月25日,该基金提前结束募集,整个募集时间仅有10天左右,没想到未能满足《基金合同》规定的备案条件,宣告募集失败。

该基金备案的条件为,“自基金份额发售之日起3个月内,在基金募集份额总额不少于2亿份,基金募集金额不少于2亿元且基金认购人数不少于200人”。

该基金拟任基金经理为黄小虎,2021年1月加入创金合信基金。从黄小虎的履历看,香港城市大学毕业看,2017年12月,曾在安信证券担任信息技术中心数据挖掘岗,2018年10月加入大成基金,历任战略发展部助理研究员、数量与指数投资部研究员。

黄小虎加入创金合信基金后,曾任量化指数与国际部研究员、投资经理,2022年7月末,开始担任基金经理,管理的第1只基金则是创金合信量化多因子股票。也就是说,黄小虎担任基金经理2年时间。

截至7月26日,黄小虎在管的2只基金业绩均不尽人意,其中创金合信北证50成份指数增强A、创金合信量化多因子股票A任职回报分别为-19.77%、-31.81%,今年以来管理的产品收益率低于同类平均水平。

担任创金合信量化多因子股票A基金经理期间,重仓股调仓次数共有55次,其中盈利次数为19次,胜率为34.55%。仅以2024年一、二季度为例,该产品前十大重仓股就全部调换一遍。

二季度,黄小虎在管的2只基金中,前十大重仓股除了曙光数创外,其他9只股票均较前一季度均有增持,分别为贝特瑞、锦波生物、连城数控、康乐卫士、奥迪威、华岭股份、诺思兰德、苏轴股份、森萱医药,总计持仓比例为26.93%,但近3个月上述个股的股价均为下跌状态。

02 2只量化基金清盘,还有1只规模在“预警线”徘徊两年半

创金合信基金成立于2014年7月,控股股东第一创业证券,持股51%。此外,以总经理苏彦祝为代表的公司员工,通过深圳市合信投资合伙企业(有限合伙)等平台合计持股49%。

截至6月末,创金合信基金管理基金规模1615亿元。6月下旬,创金合信旗下相继有创金合信量化核心、创金合信港股通成长、创金合信行业轮动量化选股3只产品终止运作。从产品类型看,2只为量化类产品。

据创金合信基金披露,由于产品规模较小,未能实现有效的规模效应,而近年来,受A股市场整体震荡,基金业绩承压,进一步导致规模萎缩。在此情况下,基金公司不得不对长期处于低规模运作的产品进行主动清盘,以避免持续亏损,保护投资者利益。这也反映出在当前市场形势下,部分基金难以为继的窘境。

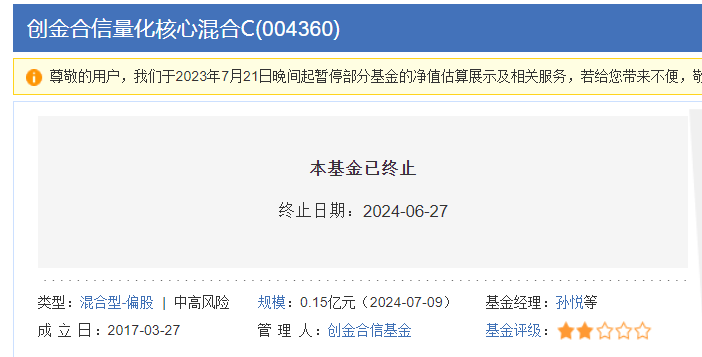

创金合信量化核心混合2017年3月27日成立,截至终止前已经运作时间超过7年。成立之初,产品有1.5亿的规模,但因重仓锂电而跌跌不休,业绩亏损后加剧基民购回,最终产品在6月24日终止运作。截至7月9日,该产品规模仅0.15亿元,基金经理为孙悦和李添峰共同管理。

今年截至终止运作前,创金合信量化核心混合收益率为-15.77%,若将投资时间拉长至近1年、近2年、近3年看,该产品均为亏损状态,分别为-20.06%、-31.02%、-34.46%,且收益表现低于同类平均水平。

天天基金网

孙悦自2017年7月加入创金合信基金,历任量化指数与国际部研究员、投资经理,现任基金经理,在管6只产品(A和C类合并计算),现任基金资产总规模55.86亿元,在管基金最佳回报59.02%。

近一年以来,孙悦在管的基金仅创金合信中证红利低波动指数收益为正,达6.76%,其余产品的收益率跌幅均超过10%,尤其是创金合信中证1000指数增强A和C,以25.96%、26.11%的跌幅,成为其管理的6只产品中表现最差的一只。

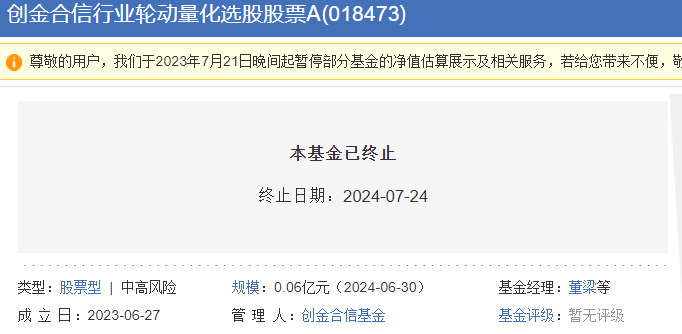

另一只终止运作的创金合信行业轮动量化,才刚满”一岁“,不料在7月24日结束运作。2023年6月27日成立之初,该产品尚有6400万的规模,此后规模不断缩水 ,截至被终止运作前规模仅剩下600万元,近1年收益率下跌26.15%。

图源:天天基金网

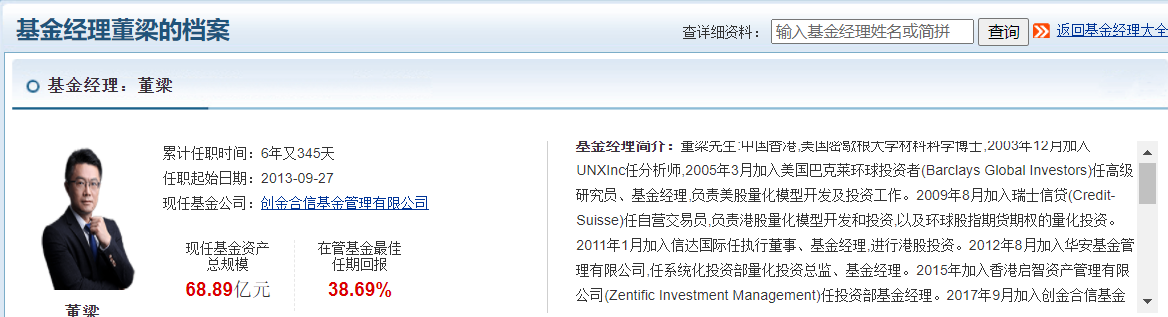

创金合信行业轮动量化产品成立后至终止运作前,由基金经理董梁和李添峰共同管理。

董梁自2017年9月加入创金合信基金,担任首席量化投资官、量化指数与国际部总监,且管理10只产品,在管基金规模68.89亿元,其一年、三年回报亏损分别为21.55%、31.6%。

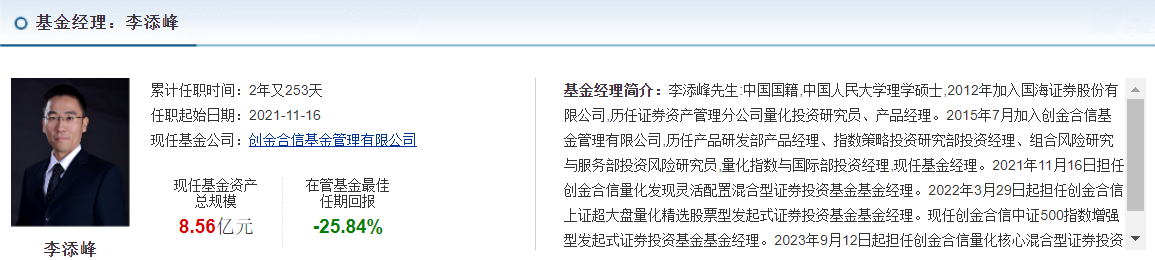

两只被终止运作的量化产品,另外一位基金经理李添峰,2015年7月加入创金合信,2021年11月担任基金经理,目前在管的6只产品,总计基金资产规模8.56亿元,在管期间最佳任期加回报为-25.84%。

主动型基金的投资收益,与基金经理的个人因素存在密切的关系,作为基金产品的直接管理者和投资决策者,基金经理直接影响着基金的投资风格和业绩,所以说买基金就是买基金经理的管理能力。

独角金融注意到,创金合信1只量化产品发行失败,2只被清盘,还有1只创金合信量化发现混合A和C,该基金2016年9月份成立,其规模自2022年开始便一直在5000万元的清盘“预警”线 徘徊,基金经理也是董梁和李添峰共同管理。

该基金的前十大重仓股占比合计18%,其中荣安地产、养元饮品持仓占比最高,分别为2.74%、2.31%。

03 量化基金之痛,谁来“抚平”?

A股市场整体表现不佳,量化基金自然不能幸免。

2024年以来,在全市场可统计的967只公募量化中,仅有248只基金复权单位净值录得增长,占比约25%,其它均出现不同程度的下降。其中,49只基金复权单位净值降幅超过20%,大成动态量化A、天治量化核心精选A降幅超过30%。

另据多家券商机构、第三方机构的最新监测数据,自1月29日(春节假期前一周)至6月末,在相关平台有业绩数据披露的24家百亿级量化私募管理人旗下中证500量化指增策略产品的超额收益率中位水平为-4.05%。仅有10家机构在此期间获得了正超额收益,占比不足一半。

为何今年量化基金表现不佳?早在2月6日,“国家队”大量买入中证500ETF和中证1000ETF,期指大涨叠加基差大幅波动,非成份股的微盘股流动性被加速抽干,导致多只量化基金的净值大幅回撤。

4月12日,“国九条”提及,加强交易监管,增强资本市场内在稳定性,并要求出台程序化交易监管规定,加强对高频量化交易监管。二季度,受退市新规影响,市场恐慌性情绪加剧,小微盘股继续大幅杀跌,影响了净值修复。

展望2024 年,创金合信曾在产品2023年报中预测,证券市场方面,经历了前期较大调整后,市场整体处于历史底部区域,有较大的估值修复空间。政策方面,各 类政策陆续出台,降低了不确定性,有利于投资者情绪回暖。海外流动性方面,美联储已经进入加息周期尾声,如果转入降息周期,有利于缓解外资的流出问题。

风格方面,创金合信认为,成长风格由于多重因素,已经经历了较长时间的调整,有估值修复的空间;价值风格虽然近2年相对表现较好,但本身基本面仍然稳健,且拥挤度不高。行业方面,科技、高端制造等板块仍然是当前政策大力支持的方向,赔率较高。

国泰君安证券近期发布的研报指出,同“赛道”下量化基金仍具竞争优势,但需关注小盘beta风险(一般把指数的涨跌、市场的波动,称为beta)。相较于持仓沪深300成分股较多的主动偏股基金,沪深300指增仍具有一定的超额收益。目前强监管对量化资管产品影响不大,但小盘量化基金虽超额收益更高,但在小盘风格波动加剧的背景下,小盘量化性价比有所降低。

展望下半年,鹏华基金量化及衍生品投资部总经理苏俊杰对“中国经济网”分析称,近两年市场轮动比较快,单一押注赛道可能存在阶段性的波动和回撤放大的现象,此时适合采用传统的哑铃型投资策略,配置宽基类品种,以攻代守。

你认为,下半年量化产品业绩是否会实现逆转,能否提振持有人的信心?评论区聊聊吧!

评论