记者 杜萌

7月1日起,《公开募集证券投资基金证券交易费用管理规定》(下称“佣金新规”)正式实施生效。佣金新规实施满一个月威力显现,公募产品在新发和持营方面双双遇冷。

Wind数据显示,7月份,共有78只新基金成立,合计规模为512.22亿元。从单只产品规模来看,仅有8只新基金发行规模超10亿元,均为中长期纯债型基金。今年1-6月份,共有620只新基金成立,合计规模为6647.19亿元。

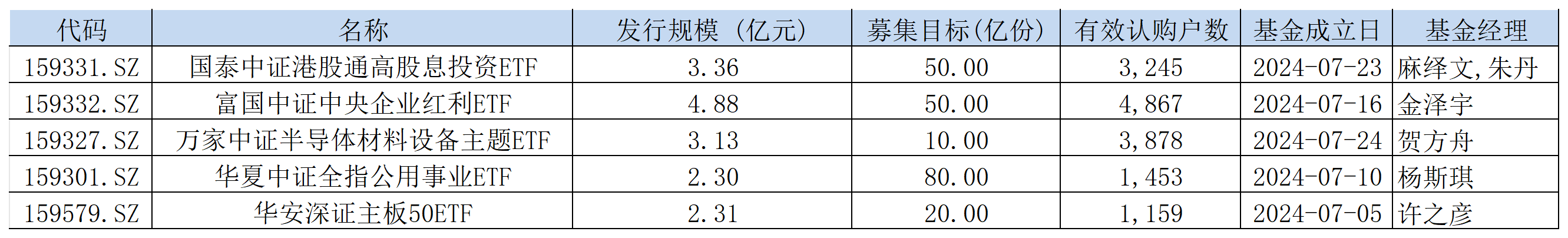

7月,78只新成立的基金中有5只ETF,合计规模仅为15.97亿元。而在今年2月份,平安、大成、华泰柏瑞等多只中证A50ETF纷纷超募到20亿元的上限,最终提前结束募集。

从清盘数量来看,7月份清盘的基金数量为27只,成为今年以来清盘数量最高的月份。其中股票型基金11只,混合型基金有10只,债券型基金4只,FOF有2只。

为何新发和持营双双遇冷?界面新闻记者了解到,这与市场行情、投资者情绪、资金走势都相关,此外,佣金改革导致基金公司与证券公司之间合作模式的变革影响深远。

“新规明确规定了佣金不得通过交易量置换规模返佣,这对于ETF的新发和持营会产生非常大的影响。”业内人士告诉记者,此前券商与销售机构会存在部分抽屉协议,约定代销规模与交易佣金挂钩比例。尤其是在ETF发行过程中,行业普遍可以通过换量实现销售激励,ETF换量一度高至40倍、50倍、70倍甚至更高。

“比如某券商代销一只ETF,对价是交易额度是销售规模的40倍。这意味着在券商代销募集到2亿规模,公募则需要在后续为该券商提供80亿的交易额,这种交易额一般采用延时来实现,比如5年之内完成。”该人士表示,通过交易带来的佣金收入就是券商的重要收入来源,基金公司一般采取返佣的形式,换取券商的渠道资源。

“规模低于5000万元的基金常常被称为‘小微’,对于一些重点产品,当规模在5000万元清盘线徘徊时,公司往往会选择使用自有资金或者帮忙资金来‘救’。”某公募人士告诉记者,此前基金公司支付给券商的佣金存在较多“隐秘的角落”,现在新规明确要求不能转移支付,这部分业务可能就要基金公司自有资金来承担了。

佣金新规明确提到,将重点考核销售部门、分支机构、从业人员的合规展业、销售保有规模、投资者长期投资收益等,不得将基金的证券交易量、交易佣金直接或间接作为销售部门、分支机构的业绩考核指标,也不得与基金销售人员的薪酬绩效挂钩。

这意味着卖方动量驱动的销售模式真正走到了尽头。记者了解到,随着佣金新规的正式落地实施,基金公司和证券公司之间也在探索合作的新模式,一方面要确保佣金新规落实到位,守住合规底线;另一方面也在考虑,以怎样的激励机制去调动理财经理的工作积极性。

“旧有的合作模式已经被打破,新的生态正在尝试重构,但在当前市场震荡、投资者情绪陷入低谷状态下,的确还需行业进一步努力。”某基金评论人士表示,佣金新规的改革,实际上也是引导相关机构从过去首发规模导向转向存量收益导向,只有那些真正能为投资者赚到钱,真正站在买方视角上增强投资者获得感的机构,才能在新的生态下获得自身发展与客户受益的良性生态。

评论