文 | 债市观察 李非林

编辑 | 武丽娟

年初受美国《生物安全法案》草案风波影响,让药明康德(603259.SH,2359.HK)深陷“黑天鹅”事件阴霾。7月29日,这家CXO(医药外包)龙头药企公布了半年报,瞬间便成为业界关注焦点。

半年报显示,药明康德营收利润双降,营业收入为172.41亿元,同比下滑8.6%;净利润为42.4亿元,同比下滑20.2%。

从2018年上市到2023年,药明康德的营收全部实现正增长,净利润(除了2019年)也是如此,2016年净利润增速达到179.39%。不过,自2023年以来,其业绩增长已经逐步放缓。

2024半年报是过去5年以来,药明康德首次出现中报营收、净利润“双降”的情况。

而这份成绩单似乎在投资者的预期内,并未在二级市场传导过多悲观情绪。中报公布后药明康德股价已连涨两天,7月30日涨幅4.33%,7月31日涨幅4.55%,截至8月1日,报收42.3元/股,总市值1232亿元。

有投资者在股吧留言,称“营收下滑,(股价)竟然上涨,不理解。”还有投资者称“(今年)跌太多了,之前对他的营收和利润预期太悲观,结果半年报一出来,好像也没那么差”。

事实上,受国外《生物安全法案》和国内行业竞争加剧的影响,药明康德年初以来股价已经跌去42%,目前也仍旧面临地缘政治及行业带来的不确定性。药明康德还能否再现业绩高增长?CXO行业是否迎来回暖?

01 五大主营业务同比下滑,订单首次突破400亿

2018年5月、12月,药明康德先后在A股、港股上市,为全球医药及生命科学行业提供一体化、端到端的新药研发和生产服务,在亚洲、欧洲、北美等地均设有运营基地,服务范围涵盖化学药研发和生产、生物学研究、临床前测试和临床试验研发、精准医疗研发、测试和生产等领域。

目前,药明康德主要有五大业务板块:化学业务、测试业务、生物学业务、细胞及基因疗法CTDMO业务、国内新药研发服务。根据2023年数据其境外业务营收占比达81.66%,其中美国业务占比更是达到了64.7%。

此次中报显示,美国客户收入107.1亿元,剔除特定商业化生产项目同比下降1.2%;欧洲客户收入22.2亿元,同比增长5.3%;中国客户收入34亿元,同比增长 2.8%;其他地区客户收入9.1亿元,则同比下降17.4%。

按地区划分可以看到,美国仍然是药明康德最大的收入来源。占了其总收入的62.12%。

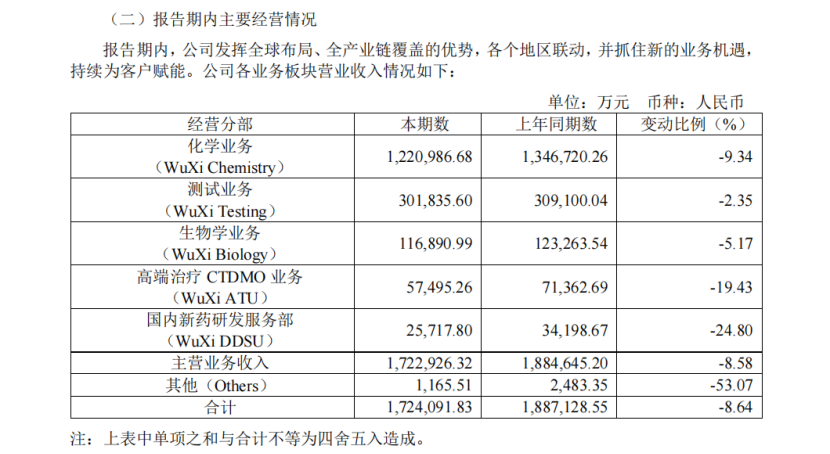

事实上,上半年药明康德的五大主营业务均出现不同程度的下滑,国内新药研发服务业务则是下滑最严重的板块,其次是高端治疗CTDMO业务。

图源:药明康德中报

具体来看化学业务收入122.1亿,同比下滑9.34%。不过该板块的一个新兴领域TIDES业务(主要为寡核苷酸和多肽)收入达到20.8亿元,同比增长57.2%。

测试业务收入为30.18亿元,同比下降2.35%,其中,药物安全性评价业务因受市场影响同比下降6.3%,临床CRO及SMO业务则同比增长了5.8%,对冲了部分下降的影响。

生物学业务收入则为11.69亿元,同比下滑5.17%,国内新药研发服务DDSU部分收入为2.57亿元,同比下滑达24.8%。

药明生物唯一明确表示受《生物安全法案》影响的是高端治疗CTDMO板块,该板块业绩降幅较大,收入仅为5.75亿元,同比下降了19.43%。药明康德解释收入不及预期的原因称,主要由于商业化项目仍处于放量早期阶段;部分项目延迟或因客户原因取消;因受法案影响,新签订单不足。

此外,主营业务毛利率也有所下降为39.36%,较去年同期下降1.16%,药明康德表示,是受到项目组合变化以及市场的综合影响所致。

不过,对于《生物安全法案》对药明康德的业绩影响,药明康德在7月30日的业绩交流会上表示:“法案确实为业绩带来了不确定性,但从上半年看达到目标,影响和预期基本一致,总体有限。”

根据财报数据,第二季度药明康德营收为92.6亿元,环比增长16%,净利润环比增长了18.54%,而第一季度则是达到了26.25%的环比增长。

同时,在《生物安全法案》持续发酵的半年多时间里,药明康德的订单仍在增加。截至6月底,新增客户超过500家,在手订单则有431亿元,也是药明康德在手订单首次突破400亿元,剔除特定商业化生产项目同比增长33%。药明康德表示,未来18个月里80%的订单可以转化为收入。

尽管收入不及预期,手握四百亿订单,药明康德依旧乐观,预计2024年年收入可达到383-405亿元,剔除特定商业化生产项目后预计增长率为2.7%-8.6%。

02 市值蒸发超3600亿,上半年43家机构减持

作为一家龙头药企,药明康德这几年发展势头可谓强劲。

2018年以来,药明康德营收常年保持在20%以上的增长率,2022年营收甚至一度增长达71.84%。此外,归母净利润除2019年下滑17.96%以外,其他年份也均为增长态势。2023年则实现营收403.41亿元,归母净利润达96.07亿元,这也是药明康德上市以来最高记录。

但今年初开始发酵的美国《生物安全法案》草案风波,却让药明康德笼罩在阴云之下。

1月25日一项提交给美国众议院的《生物安全法案》草案中,有议员拟提议禁止华大基因、药明康德等外国生物公司为联邦资助医疗服务。

1月26日该草案消息流出,药明康德当日股价盘中跳水,收盘大跌10%,“药明系”药明生物(2269.HK)、药明合联(2268.HK)股价纷纷“闪崩”。药明康德在随后的一周之内市值蒸发681亿元。

图源:wind

尽管药明康德多次发布公告回应,并做出澄清,但二级市场消极情绪并未有效缓解。

年初以来至8月1日,药明康德股价已跌去42%,拉长维度来看,自2021年7月以来,其股价表现就不太乐观,按2021年7月的165.27元/股的历史高位计算,近三年药明康德股价已经跌去70%,市值蒸发超3600亿元 。

业绩下滑、股价下跌的同时,野马财经注意到,股东们也在频繁减持套现。

仅在2022年6月10日至2023年8月期间,药明康德董事长李革及其一致行动人四次减持累计套现达116.13亿元。

惹人注目的是,李革霸榜A股上市公司董事长薪酬排行榜,2023年薪达4197万元,且已经连续两年拿到如此高薪。

此外,还有机构股东的减持,据《长江商报》统计,药明康德股东累计减持金额合计超过400亿元。截至2023年三季度,药明康德的机构持仓家数已经从2022年同期的1158家,下降至518家,降幅超过50%。

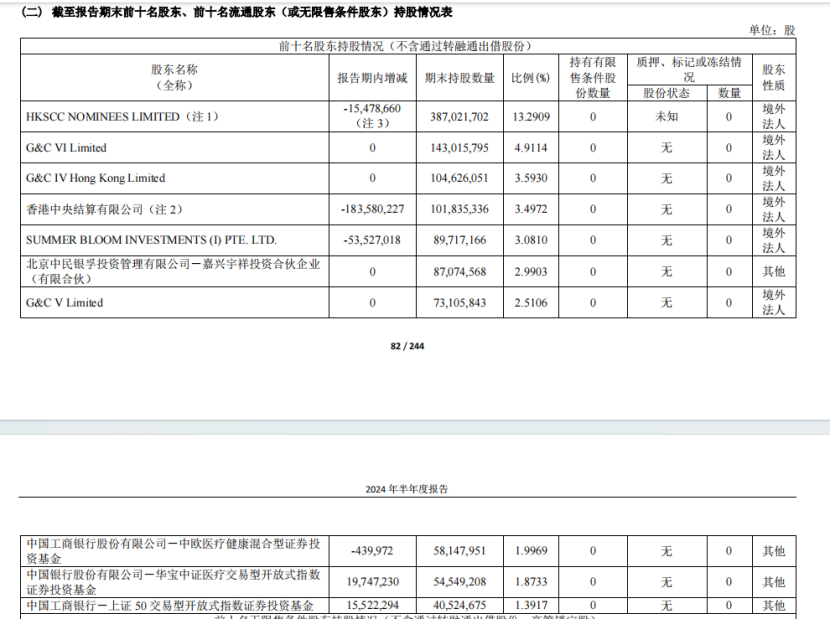

而今年上半年,药明康德十大股东再次大额减持股份。香港中央结算有限公司减持了药明康德1.84亿股,SUMMER BLOOM INVESTMENTS (I) PTE. LTD.减持5352.7万股,HKSCC NOMINEES LIMITED减持1547.86万股,中国工商银行股份有限公司-中欧医疗健康混合型证券投资基金减持44万股,减持合计高达2.53亿股,而股东增持股份则仅为3526.85万股。

图源:药明康德中报

此外,据wind数据,机构投资者中合计有43家在上半年减持药明康德,减持股份较多的有交银施罗德基金、工银瑞信基金、嘉实基金等,分别减持5465.46万股、4849.71万股、1595.49万股。增持机构则有35家,增持股份较多的有华夏基金为4067.17万股,华宝基金为2009.36万股,易方达基金为1033.95万股。值得注意的是该三家机构是在一季度减持后二季度又再次增持。

对此,香颂资本董事沈萌称,药明康德成长预期仍有较多不确定性,这可能是主要股东减持的原因。

中国企业资本联盟副理事长柏文喜则表示,主要股东可能因自身资金需求而选择减持股份,或者根据市场情况和自身投资策略进行调整,或者是基于对公司未来发展、行业趋势或宏观经济的判断作出减持决策,也可能与相关法规政策有关。

03 CXO行业的春天来了吗?

不过,券商机构对药明康德大多表示看好。公布中报后,7月30日至今,已有国金证券、国投证券、申万宏源、中信建投、华西证券等10余家券商机构对其评级为“买入”,招商证券表示“强烈推荐”,财通证券则给予“增持”建议。

财信证券表示考虑到由于特定商业化生产项目扰动以及医药研发需求下滑等影响,公司2024年业绩增速将放缓,但受益于全球生物医药行业融资呈现改善、国内政策大力支持创新药等,药明康德2025-2026年业绩有望重回稳健增长轨道等因素,维持药明康德“买入”评级。

民生证券研报给予的是维持“推荐”评级,并称药明康德是全球领先的一体化、端到端CXO龙头,通过CRDMO和CTDMO业务模式赋能国内外客户的新药研发项目。

CXO行业本身具备一定的周期性,近一年多以来,随着新冠项目收入减少,再加上生物医药投融资放缓等影响,不少CXO企业业绩增长乏力。

不过,从近期一些CXO企业发布的半年报业绩预告来看,有个别企业第二季度业绩显示好转迹象。

如凯莱英(002821.SZ、6821.HK)预计今年上半年净利润在4.8亿元与5.5亿元之间,预计第二季度净利润环比增速在71.43%至96.43%之间。凯莱英同时强调,来自欧美市场客户的订单增速超越了公司整体订单增速水平。

再如康龙化成(300759.SZ、3759.HK),预计2024年上半年净利润预计在10.55亿元至11.43亿元之间,同比增长34%至45%。康龙化成在业绩预报中表示,2024年第二季度,伴随着全球生物医药行业投融资的初步复苏,预计营业收入较2024年第一季度环比提高,较2023年第二季度同比实现小幅增长。

7月30日,上海市人民政府办公厅发布《关于支持生物医药产业全链条创新发展的若干意见》(简称“意见”),推出8方面37条举措,强调聚焦产业痛点难点,重点支持六大方向。意见提出持续加大创新药研发支持力度,该赛道开始迎来暖意。

与此同时,已经披露中报或是业绩预告的CXO上市公司股价次日迎来普涨。截至7月31日下午收盘,药明合联(2268.HK)涨16.38%,凯莱英涨7.14%,康龙化成涨3.95%,昭衍新药(603127.SH)涨10.04%。

对CXO行业未来的发展预期,中国企业资本联盟副理事长柏文喜称,随着医药行业的持续发展,特别是创新药物研发的需求增加,CXO行业有望继续增长。而在技术创新方面如人工智能在药物研发中的应用,则可能会提高CXO行业的服务效率和质量。此外随着全球医药市场的整合,CXO企业有机会扩大其国际业务和客户基础,不过行业竞争也会加剧,企业需要不断提升服务质量和技术创新能力以维持竞争力。

近5年来中报业绩首降,悬而未决的《生物安全法案》也如同一把达摩克利斯之剑高悬头顶,药明康德未来会有怎样的表现?你看好CXO产业吗?欢迎评论区留言讨论。

评论