文|未来迹FutureBeauty 巫婉卿

编辑|吴思馨

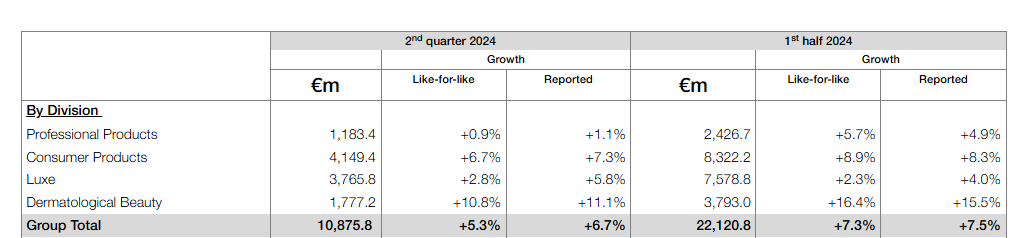

7月31日凌晨,欧莱雅集团公布了今年上半年的业绩情况。财报显示:2024年1-6月,欧莱雅集团实现总销售额221.21亿欧元(约合1733.82亿元人民币),同比增长7.3%;营业利润约45.99亿欧元(约合360.46亿元人民币),同比增长8%。

综合欧莱雅集团近7年的半年度业绩表现来看,尽管今年上半年的业绩总额创下历史新高,但同比增幅却低于前三年,回落至个位数。

在并不乐观的市场环境下,欧莱雅又一次稳住了大盘,并创下业绩新高,实现销售额与利润的双增长,整体表现可圈可点。

但增长背后也有隐忧,北亚区成了唯一负增长地区。相较于全球市场,欧莱雅在北亚,尤其是在中国,似乎正在面临一份难度升高的“考卷”。

Q2增长放缓,皮肤科学美容部持续领涨

具体来看,2024年一季度(1-3月)欧莱雅实现总销售额112.45亿欧元(约879.5亿人民币),同比增长9.4%;二季度(4-6月)实现总销售额108.79亿欧元(约850.9亿人民币),同比增长5.3%。

值得一提的是,欧莱雅集团首席执行官叶鸿慕于今年7月宣布将全球美妆市场增长预期下调至4.5%-5%区间,而不是之前的5%以上。可见主要原因还是欧莱雅集团在今年二季度感受到了增长放缓的压力。

不过,欧莱雅集团依旧稳住了上半年的大盘增长,叶鸿慕对此点评到:“今年上半年,我们实现了7.3%的强劲增长,实现了价值和销量的平衡,巩固了我们在充满活力的全球美容市场的领导地位。”

就欧莱雅四大事业部来看,所有部门在今年上半年均实现了业绩增长。其中,皮肤科学美容事业部保持了去年的强劲增长势头,依旧是增长最快的部门;大众化妆品部继续成为集团最大部门,占集团总销售额的37.62%;高档化妆品部表现略逊一筹,同比仅增长2.3%。

截图自欧莱雅集团财报

具体来看,今年上半年,大众化妆品销售额同比增长8.9%至83.22亿欧元(约650.9亿人民币)。欧莱雅集团在财报中指出,该部门的增长主要受到欧洲和新兴市场,特别是巴西、墨西哥和印度的优秀表现所推动。其中最引人注目的是全球排名第一的巴黎欧莱雅品牌,继续保持着两位数增长。

高档化妆品部同比微增2.3%至75.79亿欧元(约592.8亿人民币),财报指出,该部门在欧洲增长强劲,北美及新兴市场的增长也都达到两位数。在中国内地市场,该部门在市场表现不佳的情况下继续扩大市场份额。北亚的旅游零售业也出现了初步改善的迹象。

香水成为该部门最具活力的品类,在所有地区的表现都优于市场。欧莱雅集团认为这主要归功于YSL圣罗兰、华伦天奴、Maison Margiela和普拉达PRADA等时尚品牌,以及Azzaro等生活方式品牌。此外,伊索将继续推行扩张计划。

皮肤科学美容事业部同比增长16.4%至37.93亿欧元(约296.6亿人民币),成为集团唯一两位数增长部门。财报指出,该部门在发达和新兴市场以及北亚地区实现了两位数的增长。在中国大陆,在修丽可和理肤泉的推动下,该部门继续取得显著发展。

不仅如此,该部门旗下的理肤泉在所有地区均实现了两位数增长,继续成为皮肤科学美容部增长的最大贡献者。此外,薇姿也保持了两位数的增长速度,修丽可则在美国和加拿大取得了不错的表现。

专业美发产品部销售额同比增长5.7%至24.27亿欧元(约190.37亿人民币),财报指出,该部门继续通过其全渠道战略进行扩张,并在电子商务和分销方面加速发展,在所有地区都取得了增长。

值得关注的是,欧莱雅集团在财报中表示,今年下半年,专业美发部门将进一步挖掘美发设备市场,计划推出专业美发吹风机AirLight Pro。

中国市场“低个位数”增长

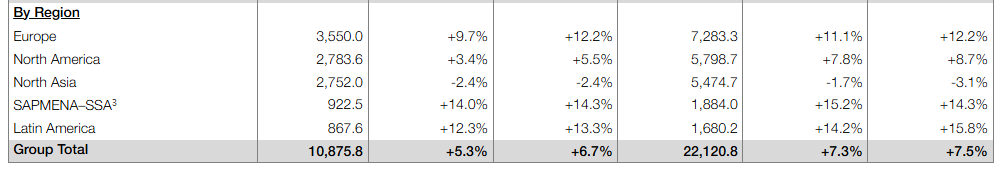

就地区情况来看,除北亚以外的四个主要地区都实现了增长,且有三个地区实现了两位数增长,其中欧洲继续成为集团第一大市场;SAPMENA-SSA(南亚太、中东、北非、撒哈拉以南非洲)和拉丁美洲则分别以15.2%和14.2%的同比增速领跑。可见,这两大新兴市场成为了欧莱雅集团新的增长引擎。

截图自欧莱雅集团财报

具体来看,欧洲市场同比增长11.1%至72.83亿欧元(约569.6亿人民币),占集团总销售额的32.92%,贡献了最高的销售额占比。其中,包括彩妆和护肤品在内的四个类别均实现了两位数的增长。各国也实现了广泛增长,德国-奥地利-瑞士、西班牙-葡萄牙和英国-爱尔兰集群的贡献尤为强劲。

北美同比增长7.8%至57.99亿欧元(约453.6亿人民币),成为集团第二大市场。该地区的所有部门均实现增长,皮肤科学美容事业部和高档化妆品部表现最佳。

北亚成为唯一出现下滑的地区,同比下滑1.7%至54.75亿欧元(约428.2亿人民币)。欧莱雅集团在财报中直言:“中国市场的经营状况依然充满挑战。”

财报指出,在中国大陆市场,由于消费者信心持续低迷,今年第二季度化妆品市场出现负增长状态。上半年,欧莱雅集团在该市场实现了较低的个位数增长,还是凭借皮肤科学美容事业部、专业美发产品部以及打破新纪录的高档化妆品部获得了市场份额。

同时,虽然旅游零售业在上半年仍对增长构成压力,但其势头正在逐步改善。得益于旅游业的回归,日本保持了两位数的增长。

按部门划分,皮肤科学美容事业部的所有品牌及专业护发品牌卡诗引领了增长。在巴黎欧莱雅和美宝莲纽约的推动下,大众化妆品部实现了较低的个位数增长。高档化妆品部的发展受到中国大陆和旅游零售市场低迷的阻碍,但在其它地区情况良好。此外,时尚品牌表现最好。

如此看来,中国市场似乎成了欧莱雅集团在北亚“头疼”的核心。

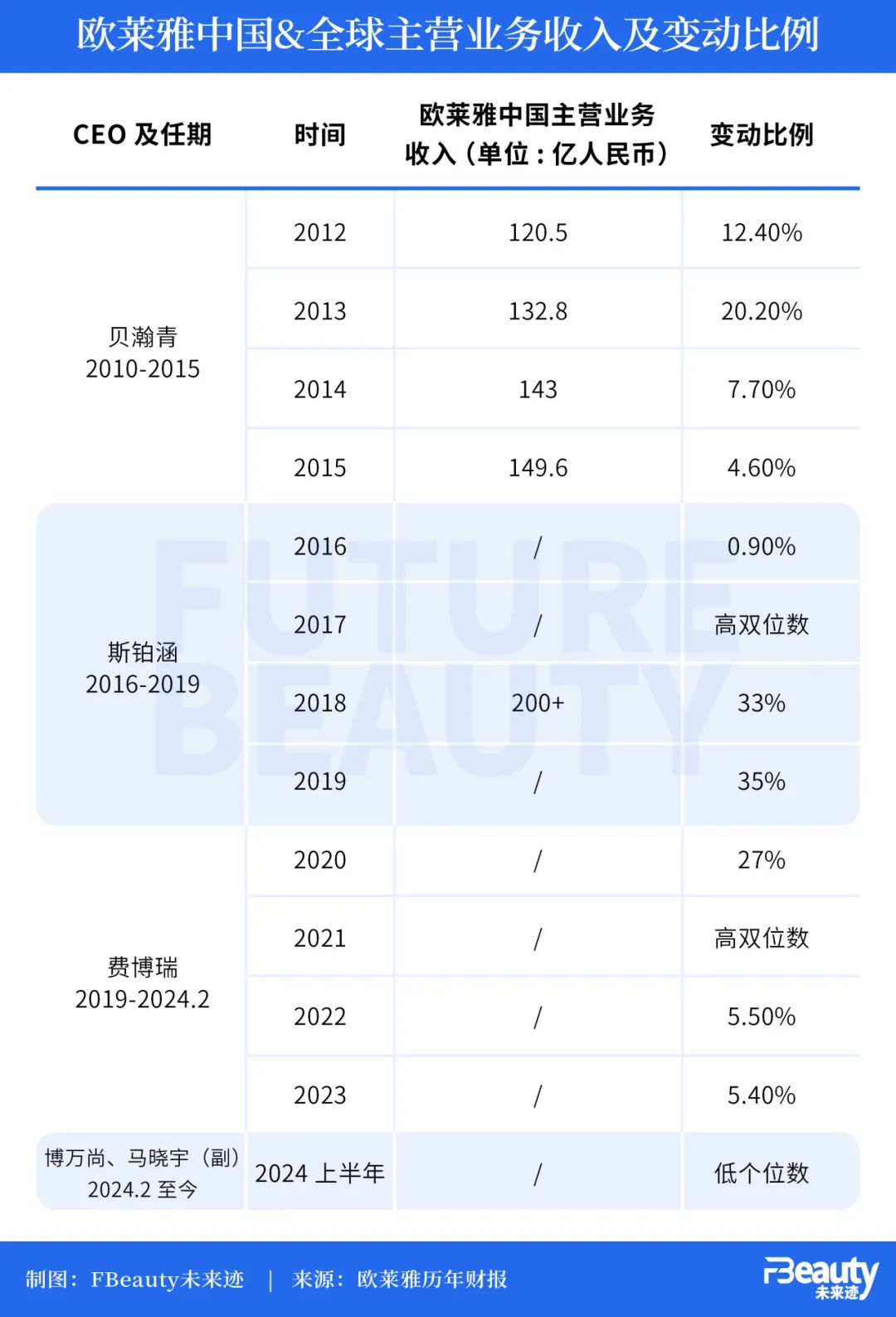

综合欧莱雅集团近年来在中国市场的业绩表现来看,在2022年及2023年均为5.5%左右增长的情况下,今年上半年的“低个位数增长”恐低于5%。

不过,北亚的负增长也没有对集团大盘造成太大的负担,叶鸿慕对于各个地区的表现点评到:“我们在新兴市场、欧洲和北美的持续强劲势头,能够抵消中国大陆化妆品市场的低迷和旅游零售的不利表现。在此背景下,我特别高兴地看到高档化妆品部的加速发展、大众化妆品部的活力以及皮肤科学美容事业部和专业美发产品部的持续增长。”

大众业务面临中国品牌挑战,但整体优势仍然明显

俄国经济学家康德拉季耶夫曾在1926年提出过一项著名的经济学发现——康波周期。他发现在发达商品经济中存在着一个很有趣的经济周期,这个周期持续50-60年不等,包括经济繁荣、衰退、萧条、增长四个阶段。

宏观层面的社会经济发展逃脱不了周期往返,美妆行业也不例外。

国家统计局公布的2024年半年度社会消费品零售数据显示,化妆品零售额为2168亿元,同比仅增长1%;在宏观经济和行业整体进入“低个位数”增长和以珀莱雅、韩束为代表的头部国货强势崛起的双重影响下,国际知名品牌和进口化妆品正在面临全新的挑战。

中国海关总署公布的今年上半年美容化妆品及洗护用品进口数据显示,进口品在数量和金额上持续下滑——数量同比下滑13.6%、金额同比下滑9.6%。

在此背景下,欧莱雅集团在中国市场仍能保持增长已属不易,但也不得不面对现实——该如何扛过这一轮下行周期。

《FBeauty未来迹》在第三方获取到的数据显示,在天猫+淘宝平台,上半年巴黎欧莱雅的销售额出现5.5%的下滑,但市场份额依旧居于头部,总销售额高达25.27亿元;兰蔻也出现了下滑,同比下滑8.5%至19.141亿元。值得关注的是,这两个品牌的销量均有所上升,或与平台上半年持续开展的“低价竞争”有关。

所幸高奢护肤品牌赫莲娜实现两位数的增长,同比增长12.8%至9.09亿元,销量也增长了8.04%。

相较之下,依旧还有增长空间的抖音平台情况则好得多,这三个品牌上半年在抖音电商的销售额均实现了高双位数增长。值得关注的是,赫莲娜在抖音的销售额反而超过了淘天平台,同比增长75.60%至10.310亿元。

从这三个主力品牌在线上的表现也可以看出,在主打性价比的国货品牌崛起的背景下,以巴黎欧莱雅为代表的大众品牌受到的冲击更大。

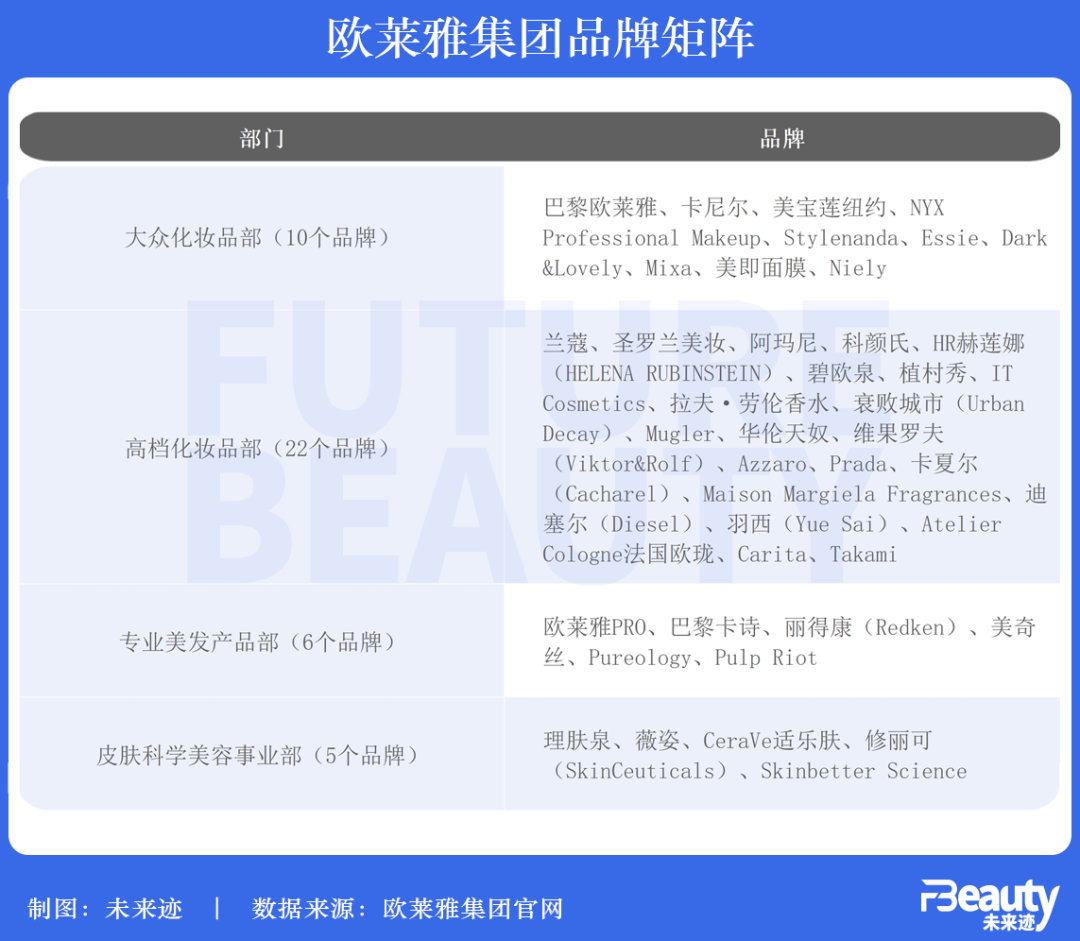

但值得注意的是,放眼全球跨国美妆集团,欧莱雅集团的综合实力都是头一档,尤其是其品牌矩阵,这个由四大事业部组成的集团矩阵,几乎涵盖了美妆行业各个品类、及细分市场,且在每个层级,都有能够独当一面的超级品牌。

即便当下大众品牌增长吃力,以赫莲娜为代表的高奢品牌,以修丽可、理肤泉为代表的皮肤科学护肤品牌,及以YSL圣兰罗、PRADA普拉达为代表的时尚品牌,依旧能够补足这一块短板,保障总体生意大盘的稳定。

那么,是继续就现有筹码维持集团在中国市场不出现负增长,还是集中性调整,开展“逆势进攻”策略?

就目前来看,欧莱雅集团对此还是持有保守态度的,就在本月初,当欧莱雅时隔9年首次下调增长预期,叶鸿慕就特别指出了中国市场增长动力减弱是调整预期的主要因素之一。

不过,欧莱雅集团并没有“躺平”的意思,而是在深度调整之中。在今年4月举行的年度发展战略沟通会上,欧莱雅新任CEO博万尚在会上提出了欧莱雅集团的一个重要发展战略——“3S”策略模型,即Speed更快速度,Scale更大规模,Superiority更强优势。他强调,“3S”策略模型将会成为欧莱雅中国未来几年的发展优势。

总的来看,2023年欧莱雅集团的总销售额为411.8亿欧元,根据集团4.5%-5%区间的全年增长预期,今年全年的销售额约在430.33亿到432.39亿欧元之间,而上半年已经实现销售额221.21亿欧元,也就是说下半年仅需要实现209.12到211.18亿欧元的销售额,就能完成目标。

对于接下来的发展,叶鸿慕表示:“在经济和地缘政治紧张局势持续的环境下,我们对美容市场的前景保持乐观,并相信创新能力和多极模式的稳健性能使我们继续表现出色,并实现下一年的销售和利润增长。”

稳中求进,或许是这个美妆巨头在行业下行周期里的核心应对策略。

抛开欧莱雅中国后续的可能调整不谈,从欧莱雅的这份财报里不难看出:中国化妆品大众市场正在逐渐成为国货的主场,也是竞争最为激烈的市场;中高端市场受中产消费降级影响,正在暂时性受到压制;而高奢市场、皮肤科学美容市场以及香水等时尚品市场,正在成为拉动增长的主旋律。而这里面,藏着巨大的生意机会。

校对/阳艳

评论