文|公司研究室酒业组 淮上月

近日,围绕贵州茅台目前的价值定位,业内出现截然不同的声音。在瑞银证券公开唱空贵州茅台,调降茅台评价等级后,华创证券推出了一篇看多报告。

这份《贵州茅台:酒价逻辑、增长策略与定价范式》的深度报告,多少有点与瑞银证券唱对台戏的味道。文中,经过一番调研论证后,华创证券对这家白酒龙头企业维持“强推”评级,维持目标价2600元。

这是2023年8月以来,华创证券第9次发布对贵州茅台的研报,目标价位及评级始终如一。

上述研报发布后,华创证券食品饮料团队首席在社交平台发文指出,在错综复杂的环境下分析茅台,既要从白酒周期规律中找到必然性,也要看到酒企经营改善之处,这样才能避免“刻舟求剑”,更准确判断酒价逻辑和经营路径。

公司研究室仔细阅读了这份研报,觉得以下几点或许能给市场认知带来启发。

第一, 茅台经销商信心稳住没有?

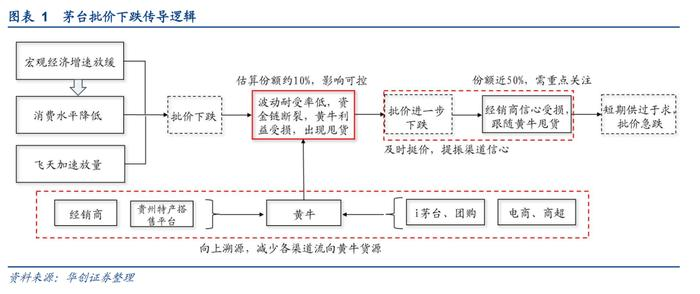

6月普茅批价回落,本质是需求预期悲观,黄牛利益受损成导火索。但由此带来市场上普茅批价的急剧下跌,引发经销商焦虑,出现低价抛售。因此,华创证券认为,稳住普茅批价的关键是经销商信心稳定。

研报认为,茅台2023年销量约4.2万吨,2024年规划销量约4.5万吨,从茅台的销量构成看,其中传统经销商和公司直营占据普茅配额的大部分。

不考虑公司可直控的自营部分,经销商份额约50%,及时提振经销商信心是维护价格体系的关键,因此,在6月底经销商信心开始松动时,公司立即采取应对措施维护信心。

事实上,茅台上半年仓促换帅,一个重要原因就是经销商很不满意公司在多元化道路上走得太急,动了经销商的奶酪。而张德芹上任以后,核心工作就是到各地安抚经销商。

6月下旬起公司进行一系列单品投放政策的调整,如部分省份暂停“企业申购1499元飞天”,精品和茅台1935等部分产品停货;公司7月开始动态调节经销商普茅和非标配额,技术性调节手段显效。

近期,茅台批价企稳并小幅回升至2350元附近。换句话说,茅台经销商已基本稳住。

第二,茅台能否避免酒价崩塌式跌去2/3的覆辙?

此次电商和黄牛乱价的货源,主要来自于i茅台、团购、经销商、贵州特产搭售平台等。事实上,这次普茅批发价大跌,某种意义上,i茅台上出货太多就是重要原因。

作为公司未来主动向“新商务”转型,做好“三个转型”(即产业转型、场景转型和服务转型)的战略支撑平台,i茅台重要性不言而喻。报告分析称,普茅2000元以上是维系i茅台运作的底线。

参照i茅台100ml小茅定价399元,标准化500ml后为1995元,因此可认为2000元以上普茅价格维系当前小茅台线上销售体系运作的底线。若普茅酒价击穿2000元,或将造成渠道及产品体系失衡,甚至形成恐慌将加速下跌趋势。

稳住这个平台的2000元以上的批发价底线,整个茅台价格体系就有了定盘星。

华创证券认为,茅台品牌盛誉海内外的美誉度、独有的收藏和时间价值、经销商体系多年丰厚利润下的向心力,均是茅台穿越本轮周期、持续平稳增长的底层内核。

目前,茅台价格主导权仍在公司手上,技术性调节的工具箱仍充足,预计至少在年内将维持2000元以上,并避免重蹈上轮酒价崩塌式跌去2/3的覆辙。

第三,从金融属性看茅台酒价格回调是否已到位?

众所周知,目前的贵州茅台拥有三大属性:消费、收藏与金融。

普茅的批发价,名义上一直定在1499元,但市场价曾长期在3000元以上,某种意义上,其已成了一种金融产品。

华创证券认为,从金融属性看茅台酒价,年中可视为“补跌”,回撤幅度已与一线房价、股指相当。

对照茅台酒价与国内主要核心资产价格走势,2021年茅台酒价、核心城市房价、股指先后触顶,之后一线城市房地产(以深圳为例,数据取自安居客)价格从高点回落幅度35%后逐步企稳,上证综指自21年高点最大回撤幅度27.27%,而散瓶飞天从21年最高价3100元附近回落至今年中最低2200元附近,最大幅度也已达约30%。

以此作为“去金融属性”的参照指标,茅台批价年中的回落可视为“补跌”,且对照看幅度已到位。

第四,茅台股价目前是否已有足够吸引力?

瑞银证券的看空报告出来后,市场对贵州茅台的看空气氛更浓。

事实上,部分基金早就开始减持贵州茅台为代表的白酒仓位。数据显示,基金持有白酒的重仓比例,目前已回落至2018年水平。

公募基金对白酒的重仓持股比例在2020年Q4达到15.1%的历史高点后,呈波动下行趋势。至2024年Q2持股比例数据降至9.9%,较上个季度回落2.6pcts,对比历史来看与2018年Q2—Q3占比相当。2018年时市场对于板块基本面判断持中性态度,结合估值,白酒持仓过高的风险已释放。

对于普通投资者,目前的核心问题是:贵州茅台的股价自2021年2月开始,从2489元一直跌到目前的1400元附近,在跌了这么久跌幅这么大之后,公司股价是否已经跌到位?

对此,华创证券认为,投资茅台或将迎来“好生意、好公司和好价格”三者可兼得的难得窗口期。他们认为,即便以深度价值思维,当下也可“称重”茅台的底线价值:一是从股息率角度,当前股息率已超过十年期国债,且承诺分红率仍有提升空间;二是以重构思维去看存酒价值,估测茅台当前存酒价值加在手现金已超1.7万亿。

据此,他们以中性偏谨慎的假设,未来五年盈利复合增速10%左右,即在2028年左右实现2400亿收入、1200亿利润,同时假设常规分红率逐步提升至75%、估值修复至中枢25倍PE,由此测算投资茅台未来五年一倍的收益空间可期待,在低利率时代对长期投资者已足够有吸引力,泛红利风格或将是行情启动的市场催化。

这就是他们维持贵州茅台强推评级、维持目标价位2600元的主要依据。

评论