文 | 迈点 于波

近日,雅高集团(PINK:ACRFF)、万豪国际集团(NASDAQ:MAR)、温德姆酒店及度假村(NYSE:WH)、洲际酒店集团(NYSE:IHG)等国际酒店巨头相继发布了2024年半年报,虽然经营业绩大多实现了稳健增长,但在中国市场却集体“遇冷”,RevPAR出现了不同程度的下滑。

01 只有中国市场表现不佳

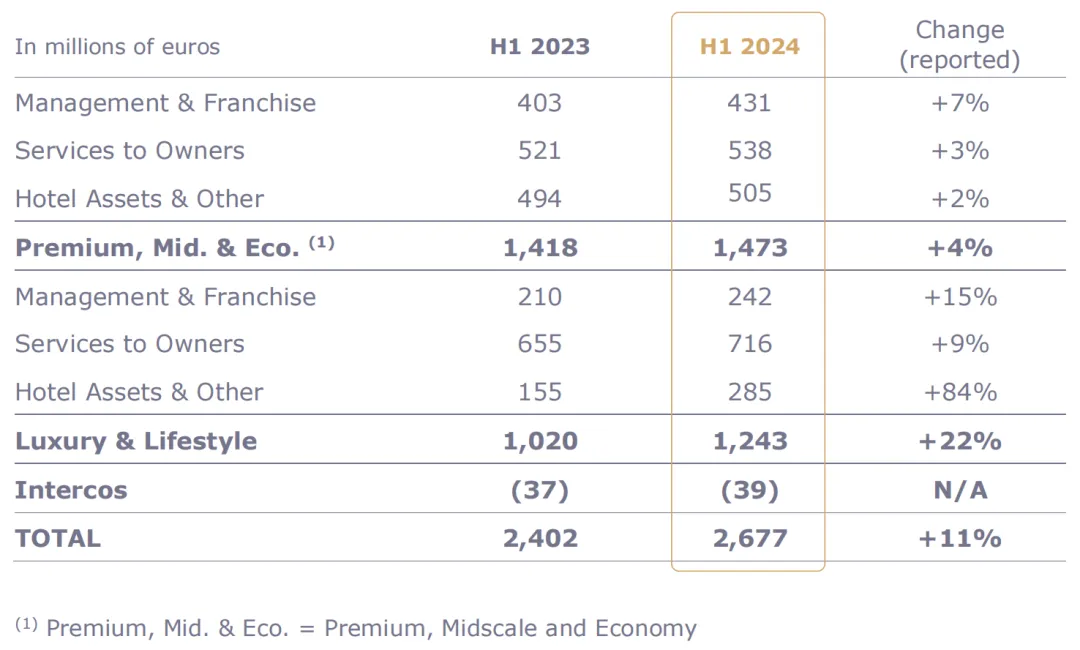

先来看雅高。财报显示,2024年上半年,雅高实现营业收入为26.77亿欧元,同比增长11%;实现EBITDA为5.04亿欧元,同比增长13%。在这背后,一方面受益于规模扩张,报告期内新增146家酒店、2.4万间客房;另一方面,则是RevPAR同比增长6%。

从2024年第二季度来看,雅高的RevPAR实现了稳健增长,其中主要由价格驱动。据财报披露,高端、中档和经济型(PM&E)部门的RevPAR较2023年同期同比增长4%,主要由价格而非入住率驱动;奢侈品和生活方式(L&L)部门的RevPAR较2023年同期同比增长8%,其中奢侈品部门的RevPAR在入住率的驱动下同比增长6%,生活方式部门的RevPAR在价格的驱动下同比增长14%。

雅高董事长兼首席执行官塞巴斯蒂安·巴赞在财报中指出,第二季度雅高在所有地区和所有品牌仍然保持强劲,发展步伐加快,公司通过重大合作伙伴关系进一步加强了在奢侈品和生活方式领域的领先地位。

雅高财报

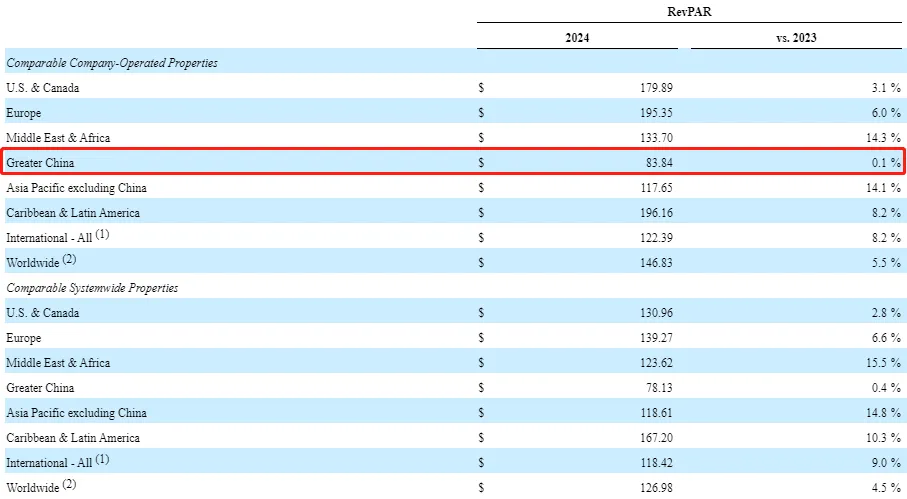

再来看万豪。财报显示,2024年上半年,万豪实现营业收入124.16亿美元,同比增长6.21%;实现净利润13.36亿美元,同比下降9.91%。其中,营收增长主要受益于规模的扩张,即报告期内新增6.13万间客房,以及RevPAR同比增长4.5%。而净利润的下降则主要受一般费用、行政费用和其他费用增加所致。

重点来看RevPAR。据财报,2024年上半年万豪ADR同比增长2.7%,OCC提高1.2个百分点,带动RevPAR同比增长4.5%。其中,2024年第二季度,ADR和OCC分别增长2.6%和提升1.6个百分点,带动RevPAR同比增长4.9%。

万豪在财报中指出,报告期内RevPAR的增长主要是由多数区域市场强劲的需求增长所推动。根据财报数据,像中东&非洲、除中国外的亚太地区的RevPAR同比增幅均超过14%,加勒比和拉丁美洲超过8%,欧洲达到6%,美国和加拿大亦有超过3%的增长。

万豪财报(2024年上半年RevPAR)

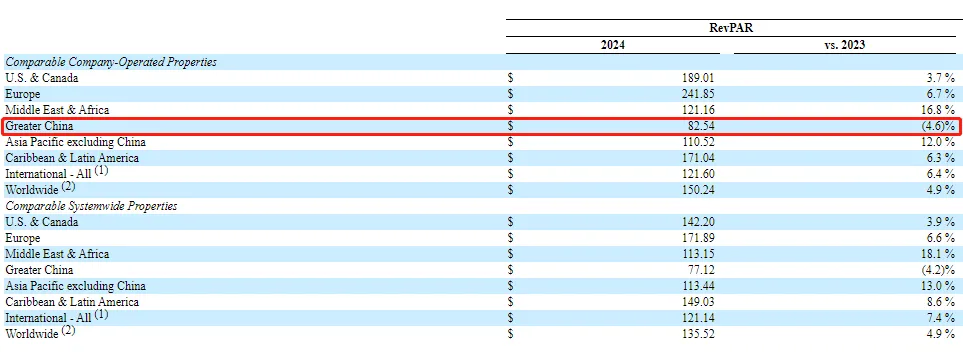

值得注意的是,2024年上半年,雅高与万豪在中国区的表现却差强人意。其中,雅高中国市场的RevPAR增长为负,万豪虽然大中华区的RevPAR几乎没有变化,但2024年第二季度同比下降4.6%,在OCC同比提升0.9个百分点的情况下,ADR同比下降5.9%,边际趋势明显走弱。对此,雅高和万豪均将其归咎于中国出境游市场需求走强导致国内游需求下降所致。

雅高财报

万豪财报(2024年第二季度RevPAR)

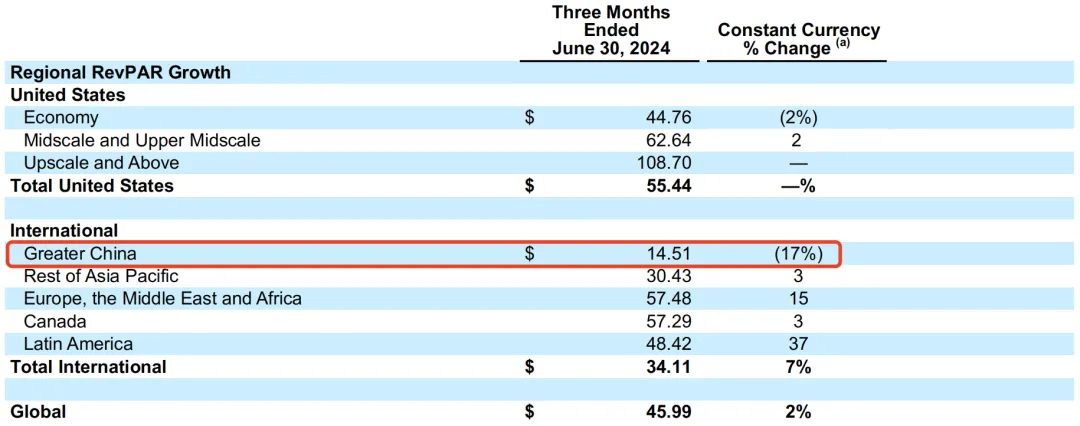

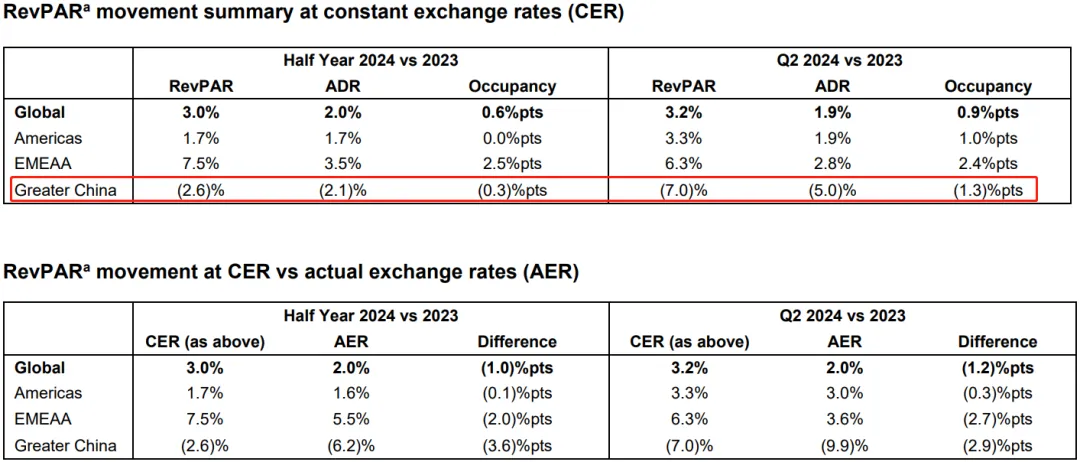

除了雅高与万豪以外,温德姆与洲际在中国市场同样表现不佳。根据财报,温德姆2024年第二季度大中华区RevPAR同比下降17%,而其它区域均实现了正向增长,像拉丁美洲地区RevPAR增幅更是高达37%;洲际大中华区RevPAR在2024年上半年同比下降2.6%,其中第二季度更是下降了7.0%,导致RevPAR下滑的“元凶”是ADR。

温德姆财报(2024年第二季度RevPAR)

洲际财报

02 出境游并非唯一原因

正如雅高和万豪所言,2024年上半年我国出境游市场迎来了显著复苏。浩华在《2024年上半年中国出境旅游市场景气报告》中指出,2024年上半年出境游人次景气指数达到45,较2023年同期提升20个指数,反映出行业从业者对于上半年出境游客数量的增长满怀信心。另据携程数据显示,端午假期期间,出境游酒店的搜索热度较2019年同期涨幅超过50%。

从出境游旅游目的地来看,根据多家OTA平台数据显示,日本、东南亚是出境游的热门旅游目的地。以五一假期为例,根据途牛数据显示,日本、泰国、马尔代夫、新加坡和印尼位列出境短线游热门目的地TOP10前五位。雅高在财报中还特别指出,其在泰国等东南亚国家的业绩增长,主要受益于中国游客的涌入。

除了出境游的影响以外,商务需求的萎靡也是重要原因之一。广发证券在研报中指出,酒店行业需求可拆分为休闲度假和商务,其中商务需求占比约60%,对应休闲需求占比约40%。相对而言,中高端酒店商务需求占比更高,例如根据上海市浙江商会公众号数据显示,亚朵商务客群占比约80%。

亚朵在2024年第一季度的公开业绩会纪要中曾指出,2023年以来商旅需求受宏观经济影响,相对偏弱。根据iFinD数据显示,2024年6月制造业PMI继续位于荣枯线以下,2024年上半年仅3月和4月位于荣枯线以上,非制造业PMI 虽然在2024年上半年维持在荣枯线以上,但自3月以来持续环比回落。

而与此同时,酒店市场的供给却显著提升,这进一步加剧了市场竞争。根据中国饭店协 会披露的数据,截至2023年末,全国酒店总数和客房总数分别为32.3万家和1650万间,恢复至2019年的96%和94%,2023年净增数分别为4.4万家和223万间,为2016年以来酒店增长最快年份。

此外,虽然休闲度假需求始终保持高景气度,但游客在消费偏好上开始更加注重性价比,例如主打“平价”的淄博、哈尔滨等火爆出圈,而以海南为代表的消费水平相对较高的旅游目的地则表现愈发平淡。以曾经因“天价”酒店而屡现报端的三亚为例,根据携程数据显示,截至7月15日,暑期三亚高星酒店的单均金额花费较去年同期降低24%左右;另据去哪儿数据显示,截至7月15日,暑期三亚已预订房间的平均实际支付价格较去年同期下降20%左右,其中五星级酒店降幅更是高达25%。

广发证券在研报中指出,由于2023年较为特殊,补偿性出行需求快速释放叠加过去三年间供给出清未能迅速恢复,导致ADR明显上涨,而OCC在强休闲弱商旅趋势下表现则相对平淡。但2024年行业经营数据趋于回归常态,ADR在高基数、市场竞争加剧等因素的影响下增长略显乏力,增速反而普遍跑输OCC。

03 酒管公司在积极求变

随着中国酒店市场环境的改变,各大酒管公司在经营策略上也在积极求变。例如锦江酒店在2023年业绩说明会上表示,在节假日、展会、大型活动时,公司将对ADR做一些调整和管控,其他时间基本上还是以OCC的提升为主,只有当OCC达到一定的水平后(比如80%-90%),才可能对ADR进行调整。亚朵在2024年第一季度业绩说明会上指出,在当前环境下,公司的战略是优先稳定OCC,同时抓住收入方面的核心机遇。

与此同时,头部酒管公司也早已开启产品升级,以争取更高的溢价空间。例如,亚朵持续推动老店焕新,2024年5-6月焕新门店恢复度较老店(经营5年以上未焕新)恢复度高出5.8%和6.5%,6月焕新门店综合RevPAR较老店高出26.4元;首旅酒店持续推进经济型酒店改造与品牌形象升级,据首旅酒店财报,截至2023年末,如家NEO3.0酒店数量在如家品牌中的占比达到58.5%,较2020年底提升26.3个百分点;华住持续推动“铁三角”品牌的升级,汉庭、全季产品持续迭代至更高版本,乐活在桔子品牌储备店中占比快速提升。

此外,在国内酒店市场逐步进入“存量”竞争时代的背景下,出海也成为了不少酒店的选择。例如,华住集团计划拓展中东市场,旗下品牌全季酒店计划率先在沙特开设酒店,并在未来三年内达成至少10家的目标;爱电竞酒店旗下首个海外项目于2023年9月将落地马来西亚首都吉隆坡;中旅酒店与洲际、温德姆、希尔顿等酒店集团合作,截止2023年底在泰国已签约管理9家酒店;德胧集团投资日本精品连锁酒店hotel MONday品牌。

信达证券在研报中指出,从行业发展周期来看,当前国内酒店业供给侧竞争激烈,寻求存量改造、挖掘下沉市场逐渐成为趋势,传统规模扩张难度加大。在国内酒店竞争红海背景下,投资海外市场有望为本土酒店创造更大的增量空间。

虽然当下中国酒店市场面临着竞争加剧等诸多问题,但机构依然看好后续发展。浦银国际在研报中指出,在消费回归理性的大趋势下,各地文旅的大力宣传,将带动我国消费者国内旅游热情以及需求提升,叠加日常差旅需求的恢复,仍将带动消费者对酒店的需求逐渐恢复,进而促进酒店行业需求端的恢复。

与此同时,浦银国际也指出,参照美国成熟酒店企业的成长轨迹,并综合考虑中国酒店市场单体酒店占比较高的现状和消费者对住宿更高的要求,市场整合是中国酒店行业的必经之路。在这样的大背景下,酒管公司需要勤修“内功”,即品牌力、会员体系以及轻资产运营能力。

评论