文 | 氨基观察 武月

6年前,集采刚刚推出之际,MNC在国内的销售遭遇了前所未有的挑战,许多企业从曾经的高速增长跌入低速甚至负增长的境地。

但现在,大部分MNC已经调整好战略,中国区业务重回高增长。

今年上半年,增速最耀眼的为诺华,中国区的销售额达21亿美元,同比增速高达29%;再比如,阿斯利康在中国区的销售额超33亿美元,同比增长15%;

罗氏在中国区的销售额达到了16.09亿瑞士法郎(约合18.18亿美元),同比增长14%,增速远超公司整体营收;强生未公布在中国区的具体营收数据,但公司表示其整体营收增长强劲。

这背后,固然离不开新药营收的贡献,但另一核心助攻则在于,专利过期原研药涨价到集采之前,只做院外市场,这部分业务稳住了甚至还有增长。

这也意味着,MNC正在走出集采冲击。反观国内一些药企,至今仍未走出集采冲击。这也为我们带来启示,要警惕集采困境,如果要打掉原研份额,核心是大幅提高仿制药整体质量,而不是靠唯低价中标。

01 转换战场

早些年间,大部分跨国药企在国内投入资金、人才后,很容易获得正向反馈,随着集采等政策密集出台,考虑到外部降价和自身降本的需求,不得不转变战略。

在原本市场的预期中,中国市场不再是专利过期药品的“利润奶牛”,今后将被仿制药瓜分市场,利润摊薄。过期专利药的“原研品质”已不再是跨国药企的市场优势,必须通过集采比价格、比品质、比规模。

事实证明,集采的确对跨国药企造成了很大的冲击。包括辉瑞、阿斯利康、赛诺菲等在内,均在2020年财报中明确指出,公司专利过期产品的销售收入都出现不同程度的下降。

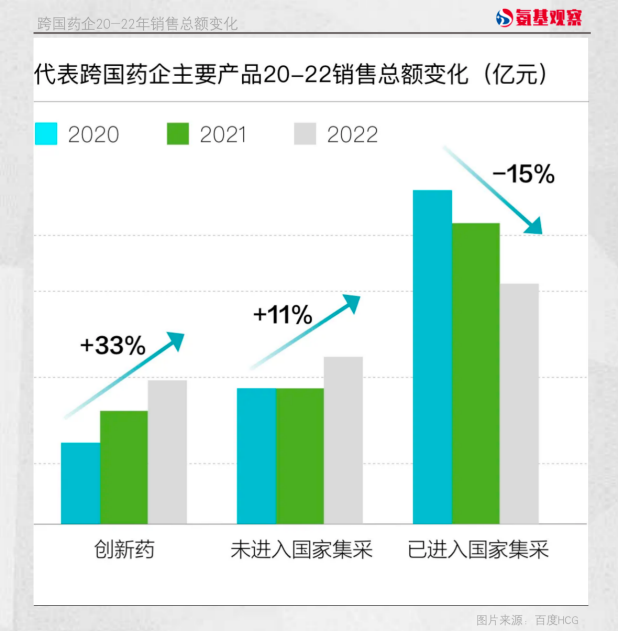

整体来看,在医保控费力度不断加大的背景下,2020-2022三年间,跨国药企的整体销售额较为平稳,年均增长1%。

如下图所示,如果将产品区分为过期专利药(已集采/未集采)和创新药来看,跨国药企已被集采的原研药销售额大幅下滑。

不过,从集采整体运行情况来看,面对集采常态化的压力,跨国药企并没有彻底拥抱“以价换量”这条路。

从九期国采情况也能看到,除了第六批(胰岛素集采),跨国药企参与度和中选量仍然较低。

这既是跨国药企出于维护全球定价体系的目的,同时,它们也清楚地知道,根本无法与中国仿制药打价格战。所以我们也经常能看到,跨国药企在集采中顶格报价、自愿出局。

过去,跨国药企在渠道层面主要聚焦院内市场,集采后,院内市场大洗牌,国产替代加速。

以抗抑郁药物为例,长期以来以灵北、晖致、礼来为代表的跨国药企在国内抗抑郁药物市场所占据的市场份额,正在被国内药企抢占。数据显示,在2019年院内份额排名第十、第七的豪森药业和科伦药业,到2022年已经分别跃居第一和第二名,合计市场份额达20.3%。

不少企业不得不转向市场增长空间巨大且品牌溢价自由的院外市场。事实上,早在2021年,各大跨国药企便开始密集调整中国市场的销售布局、组织架构。

经过几年阵痛调整后,现如今国际巨头也懂了,还是按照以前的高定价,不参加谈判或者参加但不接受低价,转而做自费高端市场。最近一个趋势就是,原研药品逐渐恢复到集采之前的价格。

比如诺华一款过专利期的高血压原研药,两年前没进医保集采,价格猛降一波,而自去年开始价格就恢复到降价前。

这也是为什么,诺华、阿斯利康等MNC中国区业务重回高增长的重要原因。

02 加速调整

当然,也有MNC仍在调整之中。赛诺菲便是其中之一。今年上半年,其中国区营收15.22亿欧元,同比仅增长2.8%。而去年同期,由于疫情和集采影响,其中国区同比下滑4.5%。

事实上,自“4+7”试点扩围开始,赛诺菲便深受集采影响。2020年,氯吡格雷及厄贝沙坦/厄贝沙坦氢氯噻嗪等过专利期产品大幅降价进入集采,当年其中国区收入负增长;而在胰岛素集采中,另一大代表产品来得时(甘精胰岛素)又受到影响。

因此,我们能看到,赛诺菲正在加速调整的步伐。

去年12月,其与上药控股签署战略合作协议,将多款产品上药控股的营销服务体系进行销售。

这些产品主要有六款,包括心血管领域的克赛和诺维乐,神经领域的德巴金,罕见病领域的奥巴捷,肿瘤领域的乐沙定和泰索帝。其中,多数为集采产品,并且几乎都是丢标产品,仅乐沙定在集采中中标。

作为第三代铂类抗肿瘤药物,乐沙定也是结肠癌一线治疗药物。2020年,该产品国内市场规模为29.42亿元。但在第五轮集采中,赛诺菲将其价格从1760/支大幅降至310.5元/支。

集采前,赛诺菲作为具有原研优势的大药企,上述产品的市场表现并不差,整体销售规模至少在20亿元之上。比如克赛(依诺肝素钠注射液),药融云数据显示,这是一个20亿元的大品种,集采前,赛诺菲占据最大市场份额,2021年克赛院内销售额超10亿元,市场占比约50%。

再比如,泰索帝(多西他赛注射液),根据米内网数据,2019年中国公立医疗机构终端多西他赛注射剂销售额超过40亿元,恒瑞医药市场份额最大,赛诺菲紧跟其后。但在第五次集采中,赛诺菲以860元的最高限价,主动退出。

集采出局,意味着原有市场地位和销售额的大幅缩水。

因此,如何妥善处理曾经的畅销产品,成为赛诺菲亟待解决的问题。面对一个个基础稳固、规模可观的市场,直接放弃显然可惜。如何以最低成本获取收益,成为赛诺菲考量的重点,这也是其与上药控股合作的由来。

换句话说,赛诺菲委托上药控股进行销售的产品,都属于自己推广性价比较低的产品。

事实上,赛诺菲面临的也是一众跨国药企需要面对的。而随着战略的调整,以及更多创新药物如度普利尤单抗等进一步打开市场局面,赛诺菲走出集采冲击也只是时间问题。

对于大药企来说,中国市场是不能放弃的一大块蛋糕。只是,它们在面对现实考验中,转换了战术。

所以我们能够看到,过去一年,跨国药企在国内市场的动作频繁,裁员、砍管线、停临床、分拆、剥离。在挖掘中国市场潜能的同时,跨国药企也在重新研判风险和机遇,调整在华业务模式。

03 如何避免集采困境?

在中国医保控费的大背景下,医药市场的商业化变革迫在眉睫。

正如前文所说,过去,不少跨国药企在渠道层面主要聚焦院内市场,而眼下,零售、电商市场愈发被看重。

某中小型跨国药企相关业务负责人曾对媒体表示,此前院内市场占比50%,如今,已经缩小至20%,剩下的80%中,50%的渠道铺设分给了零售药房以及电商,由公司自有团队负责,剩下的30%则交给了经销商或CSO合作伙伴。

一些跨国药企也开始延续海外的做派,从处方医生/药师抓起,付费渠道从商业保险变成自费。即原研专利过期的药品不参加集采,直接药店卖,销售额还能涨。

至少目前看,整体变革是有成效的。否则MNC不会在低价竞争中,选择涨价恢复到集采之前的价格。

这意味着,即使有更低价的选择,一部分病人仍选择去药店买贵的原研药。

在这背后,或许是一些慢病患者出于用药习惯,或许是医院出于控费控药占比,医生直接提议患者去药店买原研药。

另外,也有不少业内人士表示,目前集采药的质量有待商榷。从原料工艺来看,虽然仿制药通过了一致性评价,但是在实际临床应用经验中,发现不少仿制药的药效确实比不过原研药。比如一些很典型的糖尿病基础用药二甲双胍,国产药不如原研药好,还有国产的苯磺酸氨氯地平片不如原研药好。

无论何种因素,对于所有药企来说,在医保控费的大背景下,集采后产品利润空间被大大压缩是不可避免的。而当越来越多MNC走出集采冲击,我们也要警惕集采困境。

毕竟,国内一些药企,至今未能走出集采冲击。

参照国际经验,集采降价、仿制药替代也是医保控费的核心手段。按国际协会2020年统计的数据,美国仿制药的处方占比达90%,欧洲是67%,日本为77%。

回到国内来说,自2018年以来,医保基金“腾笼换鸟”效果明显,推动我国药品市场结构逐步发生改变。

其中,随着创新药品种的丰富,其占比不断提升,增速高于仿制药,因此我国化学仿制药的市场份额持续走低,在整体药品市场的占比从60%下滑至51%,大幅下滑11个百分点,在化学药市场占比则从79%下滑至73%,下滑6个百分点。

但长期来看,仿制药的占比或许会将进一步提升。

未来,要进一步打掉原研份额,提高仿制药占比,核心应该是大幅提高仿制药整体质量,而不是靠唯低价中标。

评论