界面新闻记者|马悦然

上半年,中国陆上风电市场新签风机订单量同比涨超四成,但海上风电发展仍遇审批进度等阻碍。

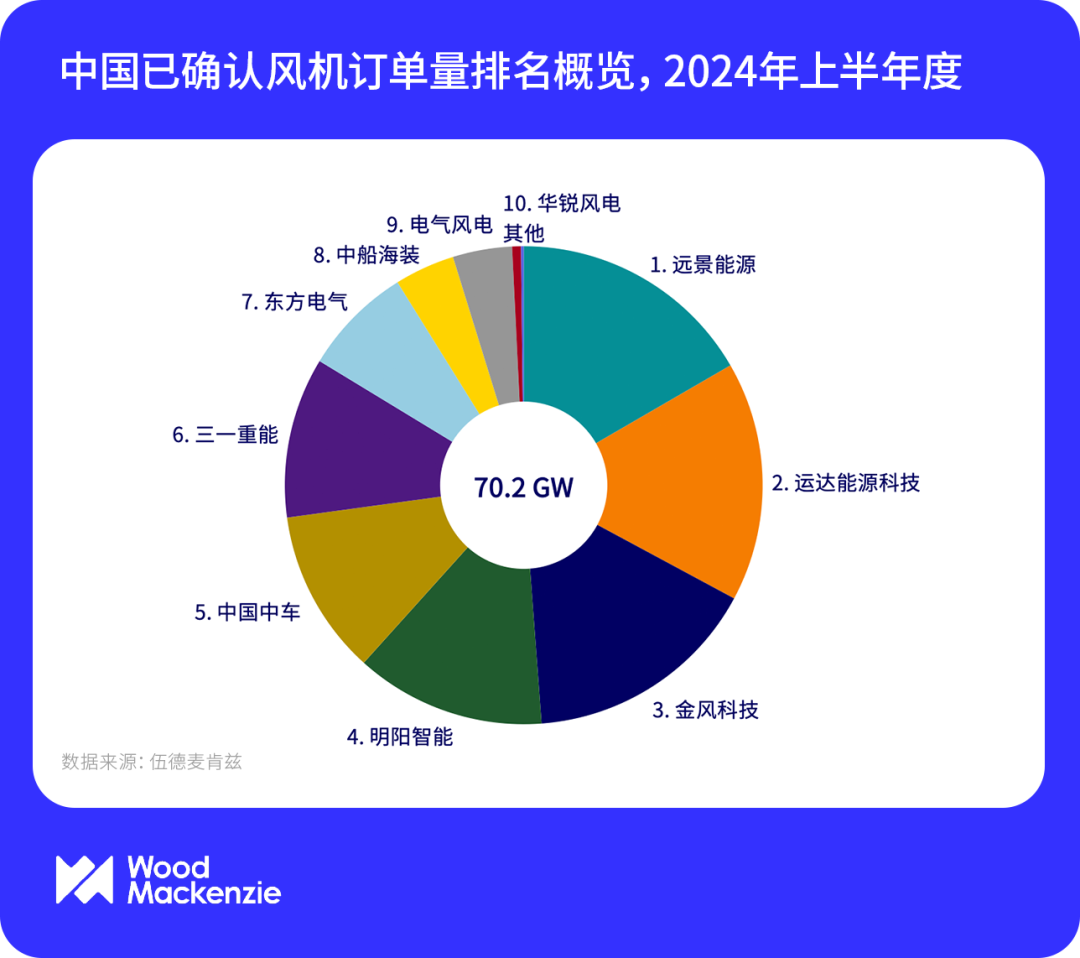

近期,伍德麦肯兹风电研究团队发布的最新研究报告《中国风电整机商风机订单量排名:2024年上半年度数据统计及分析》显示,今年上半年,中国市场风机订单量超过70 GW,再创历史新高。

其中,中国陆上风电市场新签风机订单量同比增长41%,超过64 GW。在年度装机目标激励下,内蒙古和新疆贡献了超半数的陆上风机新签订单量。

同期,国内海上风电新签订单量达6 GW,占上半年新签订单总量的9%。用海冲突影响项目审批进度,短期内阻碍了海上风电市场订单规模的增长。

前两年签订的订单中,也仍旧有部分海风订单未执行。据伍德麦肯兹统计,截至2024年上半年,2022年及2023年共签订的194 GW风机订单中,超过70%的订单已转化为开工项目。

其中,陆上风电项目推进速度加快,两年平均开工率达到75%。海上风电因审批缓慢,仍有接近8 GW的订单尚未开始执行。

该机构数据显示,2022年的订单吊装完成率为56%,未完成订单占比较高的省份主要为贵州、湖南和陕西。

上半年,风电整机商之间的价格竞争态势趋于平缓,机组价格与2023年底持平。伍德麦肯兹称,部分以风光大基地开发为主的省份,主流机型由5-6 MW机型平台直接切换至10 MW,单千瓦机组价格相应降低21%。

太平洋证券显示,目前陆上风机去除塔筒平价价格在1200-1400元/KW,且从4月以来有回升迹象;随着陆风大型化边际放缓,其价格有望企稳。海上风机去除塔筒价格目前在2500-2700元/KW徘徊;后续随着16 MW以上机型批量招标,其价格预计还有下降空间。

伍德麦肯兹也预计,随着大兆瓦机组的渗透率不断提升,未来风机价格仍将呈下降趋势。

从企业排名来看,与2023年上半年相比,风机订单量前三位仍旧是远景能源、运达股份(300772.SZ)以及金风科技(002202.SZ),但去年上半年位列第四的三一重能(688349.SH)下滑至第六位,明阳智能(601615.SH)由去年上半年的第五升至第四,中国中车(601766.SH)同样前进一位来到第五。

远景能源仍是上半年订单王,其在中国市场共收获11.7 GW的风机订单。同时,该公司海外订单超过2 GW,也是上半年海外风机订单最多的中国整机商。

排名第二的是运达股份,风机订单量达11.4 GW,同时位居陆上风电新签订单量首位。

金风科技海上风电新签订单量首次登顶,上半年共获签2.3 GW海上风机订单。去年同期,位居海上风电新签订单量首位的为明阳智能。

近年来,海上风电市场成为风电企业新的竞争高地。中国连续第六年在全球海上风电开发方面处于领先地位,2023年新增装机容量达到6.3 GW。

据中国可再生能源学会风能专业委员会(CWEA)统计,沿海11省市规划的“十四五”海风开发目标超60 GW,新增装机目标超50 GW。

在新能源发展的确定性前景下,今年上半年,中国风电和太阳能发电装机规模首超煤电。

7月24日,中国电力企业联合会发布的《2024年上半年全国电力供需形势分析预测报告》显示,截至6月底,全国并网风电和太阳能发电合计装机11.8亿千瓦,首次超过煤电11.7亿千瓦的装机规模,同比增长37.2%,占总装机容量的比重为38.4%,较2023年同期提高6.5个百分点。

国家能源局数据显示,1-6月,全国新增发电装机容量152.76GW,同比增加18.78GW;其中,新增风电装机容量25.84GW,同比增加2.85GW。

评论