文|化妆品财经在线CBO

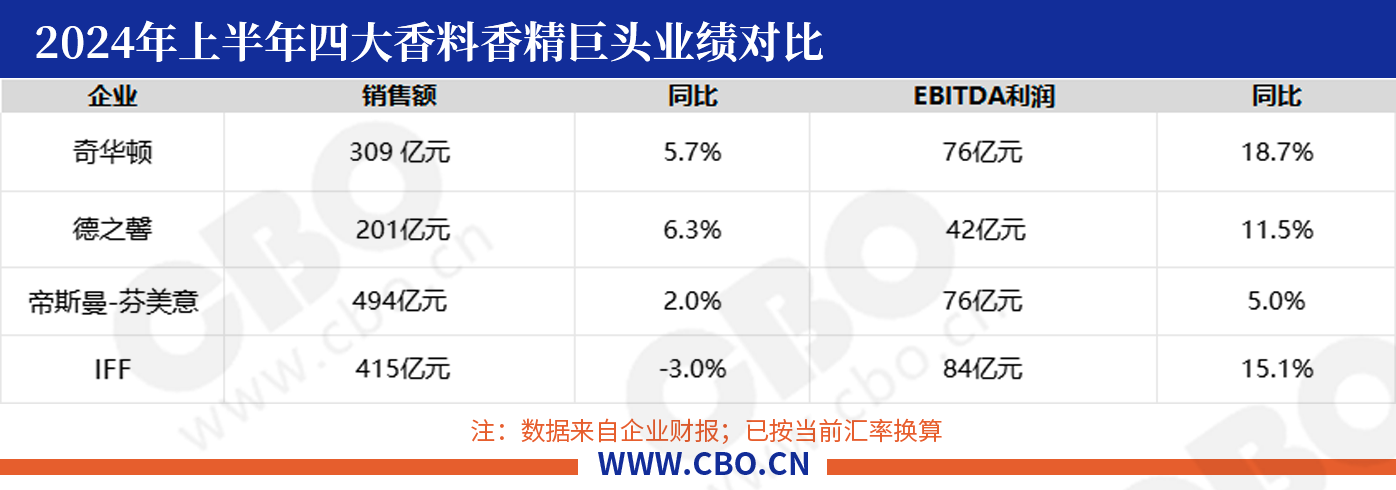

日前,奇华顿、德之馨、帝斯曼-芬美意和IFF四大国际香料香精巨头已陆续发布2024年上半年业绩数据。

上半年,四家国际香精香料公司总体表现强劲,除IFF的销售额略降3%以外,其余三家公司的营收和利润均实现正增长。

01、香料香精业务是拉动整体增长的引擎

综合四家的业绩表现来看,帝斯曼-芬美意的营收最高,实现62.98亿欧元(约合人民币493.56亿元);IFF的EBITDA利润(息税折旧及摊销前利润)最高,实现11.66亿美元(约合人民币83.75亿元)。

从同期增长幅度来看,德之馨上半年营收增幅最高,同比增长6.3%至25.65亿欧元(约合人民币201.03亿元);奇华顿的EBITDA利润增长最高,同比增长18.7%,录得9.06亿瑞士法郎(约合人民币75.80亿元)。

四家公司在上半年的业绩和利润现抬头趋势,虽然增长幅度和盈利能力各有不同,但香料香精业务在四家公司中均是驱动业绩增长的核心(如下表),四家香料香精业务总营收超过475亿元。

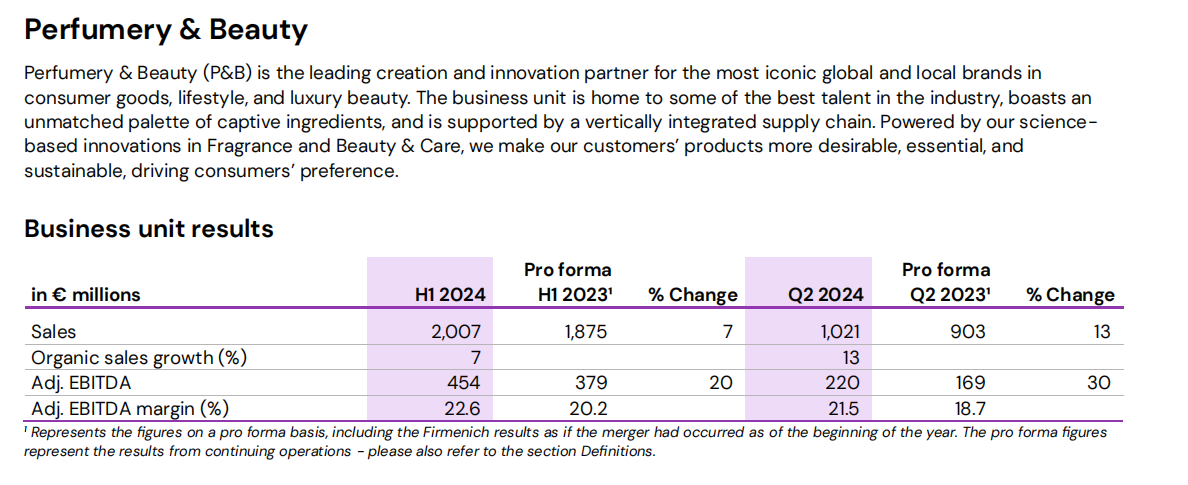

从上表可以看出,帝斯曼-芬美意的香氛与美容部门(P&B)营收最高,达20.07亿欧元(约合人民币157.12亿元),实现了7%的有机销售增长。

财报指出,P&B部门在上半年之所以能够实现强劲增长,一方面,得益于人们对香水和美容与护理产品的需求强劲;另一方面,P&B部门在其三大业务领域推出了多项创新产品,其中包括用于衣物护理的PopScent®清新系列,将先进的除臭技术与微囊化技术相结合,以及两款新的HaloScent®香精专利成分,它们具有增强的香氛效果,专门用于高档香水和护发产品,还有彰显公司创新能力的EterwellTM系列产品。

帝斯曼-芬美意香水部分财报

另外,德之馨的香氛护理部门营收的增长幅度最大,较2023年同比上涨12.1%。财报指出,香水部门延续前一年的强劲表现,实现了两位数的百分比增长,其中,亚太地区和欧洲、中东和非洲地区增长最快。

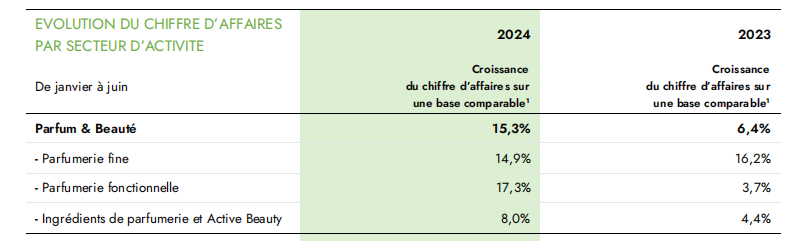

作为EBITDA利润增长幅度最大的奇华顿的香水美容部门,具体到细分部门来看,精细香料的营收在可比基础上增长14.9%,功能香料的营收在可比基础上增长17.3%,香料成分和活性美容的营收在可比基础上增长8.0%。

奇华顿香水部分财报

02、改革初见成效,巨头们穿越周期波动

2023年,国际原料商巨头们被困囿在“弱增长”的颓势之中。帝斯曼-芬美意、IFF、巴斯夫、陶氏化学等发布的年度财报显示,营收、利润“双降”是原料市场普遍的困境。

为及时应对全球市场的周期波动,各大企业展开了业务剥离、优化投资组合、裁员、高层“换血”等一系列雷霆手段。

进入2024年,帝斯曼-芬美意通过业务剥离来实现改革的步伐更加坚定:2月,宣布分离动物营养与保健业务;6月,计划将旗下酵母提取物业务出售给法国百年酵母企业Lesaffre乐斯福,该交易预计将于今年年底完成;7月,将其MEG-3鱼油业务出售给KD Pharma,并获得KD Pharma母公司 O³Holding GmbH 29%的少数股权。

帝斯曼-芬美意CEO Dimitri de Vreeze在财报中指出,业务状况的改善,给集团带来了更好的财务业绩,香水与美容(P&B)和口味、质地与健康(TTH)这两个部门表现都十分强劲,预计积极的商业势头将持续到第三季度,集团将全年业绩预期上调至20亿欧元左右。

值得一提的是,帝斯曼-芬美意在去年年中启动的维生素业务重组计划已经取得了明显的改革成效。财报提到,集团在执行该计划方面取得了长足进展,在2024年上半年,该计划已贡献了约4500万欧元的EBITDA利润,预计每年将贡献约2亿欧元的EBITDA利润,到2024年底将全面运行。

除了帝斯曼-芬美意,“瘦身”自救的还有近两年极为重视加强资本结构的IFF集团。IFF的新任CEO Jon Erik Fyrwald在今年3月到任之后,继续沿袭上任Frank时期的“卖卖卖”模式,而这次剥离的是IFF旗下四大业务之一的制药解决方案业务部门Pharma Solutions。

据悉,从2022年12月20日至2023年10月30日,在不到一年的时间内,IFF集团就完成了旗下预制食品和餐饮服务配料业务、风味特殊成分业务,以及化妆品及个人护理业务的原料生产部门Lucas Meyer Cosmetics三大业务部门的抛售。

从财报数据来看,尽管2023年IFF整体经营状况有所下滑,但自2023年Q2以来,业绩跌势明显缓解。其中,2023年Q2同比下滑11%,Q3同比下滑8%,Q4同比下滑5%。IFF也在2023年全年财报中明确提到,气味、健康与生物科学业务的增长减缓了整个季度的跌势,其他业务的销量表现也持续得到了改善。基于此,IFF更加直观地向市场展示了对于气味、营养、健康与生物科学三大主营业务的聚焦。

除了对业务的适当重组和剥离,优化投资组合也成为原料巨头们谋求改革、实现效益增长的又一把利刃。

奇华顿为推进“2025战略”,扩大其在美容护肤领域的影响,近两年,奇华顿已完成3项收购,其中包括合成生物企业Amyris的主要化妆品原料业务、荷兰天然护肤原料供应商Questlnternational以及意大利彩妆护肤品牌b.kolormakeup&skincare。

目前来看,奇华顿持续加大对美妆领域的投入是有效果的,根据财报数据,2023年全年,香氛与美容板块的销售额同比增长1.7%,2024年Q1香氛与美容板块的有机销售额增长16.3%,2024年Q2香氛与美容板块的销售额同比增长10.9%。

德之馨也在不断调整举措,积极升级投资战略。2022年德之馨收购了两家位于法国格拉斯的高端香水公司R.Romani-Société Française d'Aromatiques(SFA Romani)和Neroli Invest DL(Groupe Neroli),为其2023年的销售额贡献了约1500万欧元。

2023年,德之馨又继续加码投资国际化妆品原料商Kobo,收购比例从25%增长到49%,德之馨上任CEO Heinz-Ju rgen Bertram表示:“2023年再次成为德之馨成功增长的一年。但持续的地缘政治危机、不断上升的运营成本,以及核心市场的高波动性对我们的盈利能力产生了负面影响。我们迅速作出反应,立即采取措施改善成本状况,通过有针对性地收购和战略合作伙伴关系积极增强了我们的产品组合。”

03、组织重组,高层“换血”加速

2024年上半年,四大香精香料巨头中就有三家公司的高层发生变动。

1月,IFF任命Jon Erik Fyrwald为其新任CEO兼董事会成员,自2024年2月6日起生效。根据任命公告,Fyrwald曾在先正达集团的任期内,推动了中国化工对瑞士先正达的收购过程、先正达集团的组建以及集团业务的增长,将集团的营业收入从2016年的128亿美元提高到2022年的334亿美元。

Fyrwald本人表示:“随着IFF战略重点取得的重大进展,我期待着通过加强公司的创新、商业和生产力,加倍执行以加速财务业绩,并通过投资组合优化继续加强其资本结构,为IFF利益相关者创造价值。”

3月,德之馨宣布,在时隔15年后,新一届CEO Dr Jean-Yves Parisot正式上任,任期至2028年9月底结束。换言之,在他的带领下,德之馨将冲刺“75亿-80亿欧元”营收大关、EBITDA利润率突破“20%-30%”的目标,为实现这一目标,集团力争将销售额的年增长率维持在5%-7%,并会针对性地采取收购计划。

8月,奇华顿在最新财报中宣布,将任命Stewart Harris接替Tom Hallam,担任首席财务官(CFO)。Stewart在企业和地区财务管理方面拥有超过30年的经验。在过去的8年中,Stewart曾负责公司的并购活动。他在成功收购Givaudan的过程中发挥了关键作用,从而促进企业的发展和转型。

原料巨头们的结构重组、企业转型的步伐正在加快。行业的周期性波动不可避免,新旧周期交替之下,也蕴藏着新的发展机遇。

评论