文 | 霞光社 刘宇

Lazada实现盈利的消息在行业热传。

8月13日华尔街日报消息,东南亚电商平台Lazada在今年7月录得EBITDA(息税折旧摊销前利润)转正,实现盈利。

这一信息是从Lazada CEO董铮内部讲话中流出的。董铮表示,这次的盈利,证明了Lazada商业策略的有效,Lazada也将在可持续运营模式下,持续增加对东南亚市场的投入。

目前在东南亚主流电商平台中,仅有Shopee和Lazada率先实现了盈利。

Shopee母公司Sea在今年上半年发布的财报中公布,其2023年实现了自IPO以来的首次盈利,达到1.63亿美元,但电商业务仍在摆脱亏损中;而在去年被TikTok拿下的Tokopedia也尚未摆脱亏损。

东南亚电商和互联网巨头们追求盈利的背后,是当下其创投环境正在发生深刻的变化和调整,这倒逼着互联网巨头们必须摆脱过去的烧钱战略,走向健康运营中。而谁先“上岸”,谁就更有机会穿越周期。

Lazada泰国早在2022年盈利,泰国是该平台最早盈利的国家。当年,Lazada泰国的总收入约为380亿泰铢,利润32亿泰铢。

作为东南亚的一大重要市场,泰国有着巨大的发展潜力。Lazada Thailand业务主管Thanida Suiwatana曾表示,2022年Lazada Thailand上的卖家数量增加了30%,同时泰国电商用户数量在2025年将达到4350万,这对Lazada来说是个好机会。

为了把握发展时机, Thanida Suiwatana透露,Lazada Thailand从三个方面实现可持续增长:一是为用户打造差异化服务;二是确保顺畅的购物体验并增强安全性;三是利用创新来促进平台发展。

这些策略无疑是有效的,而且也跟总部的策略暗合。根据阿里财报,自2023年以来,Lazada不断通过提高变现率、降低物流成本、提供更多增值服务等手段,连续多个季度实现订单亏损收窄,最终在今年7月实现了盈利。

实际上,盈利的重压,一直都悬在几乎每个东南亚的电商平台乃至互联网企业身上。一位新加坡电商从业者认为“东南亚市场已经过了大规模烧钱补贴的阶段,现在考验各个玩家的是怎么提升效率。”

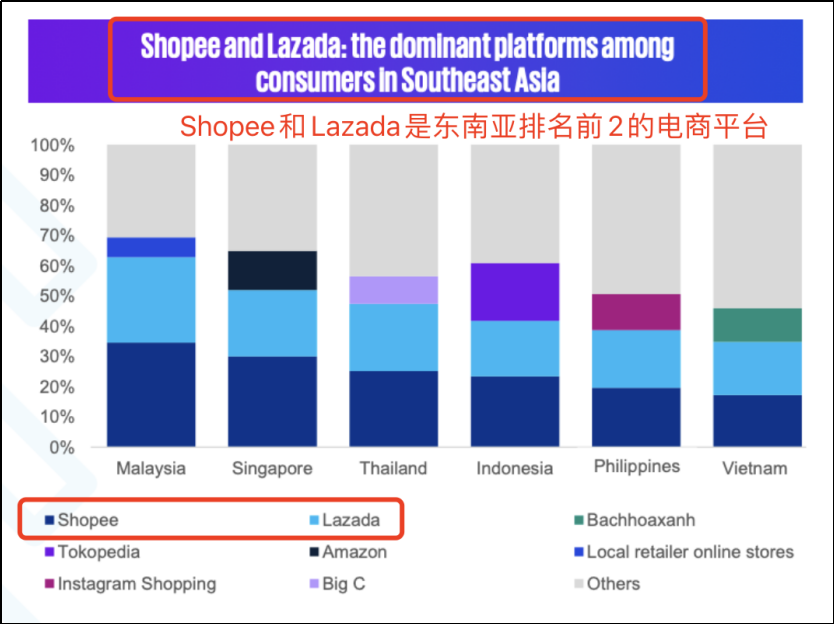

在这种情况下,谁先实现了盈利,谁就赢得主动权。根据毕马威2024年最新报告,目前,Shopee和Lazada占据东南亚市场份额前二。

毕马威最新报告指出,Shopee和Lazada占据东南亚电商市场份额前二

Shopee也在积极摆脱亏损局面。2022年,其母公司Sea的市值曾经历了一次大幅度缩水。环境的剧变,让这家东南亚互联网巨头开始将盈利作为最重要的目标。经过一年多调整,2024年3月4日,Sea在财报中公布,其2023年实现了自IPO以来的首次盈利,达到1.63亿美元。

不过,就在本周二,Sea公布第二季度业绩中提到净利润7991万美元,同比降低75.9%。降低原因是Sea上调了其主要在线零售部门的投入,因为Shopee正面临来自Lazada和TikTok Shop等公司的激烈竞争。

东南亚另一大电商平台是TikTok Shop和Tokopedia(双方已完成合并)。TikTok Shop在东南亚可谓异军突起,2023年底TikTok Shop与Tokopedia合并后,其今年在东南亚将持续投入,Tokopedia也仍在亏损状态。

但目前看,东南亚主流电商平台都在往盈利方向走了。

对东南亚的电商乃至互联网企业而言,盈利正在成为最大的好消息。

首先在东南亚,电商和互联网经济已经有十多年发展历程,但过去,绝大部分电商平台都处于持续亏损状态。

这与电商本身的行业特性有关。相较于传统的企业,电商前期需要大量技术研发投入,包括平台的搭建、数据的管理、算法的更迭等;以及通过大量的营销等活动来提高平台的知名度,包括在吸引和留住用户时需要设计有吸引力的活动。这些持续性投入,使很多电商企业在成立的前几年,基本处于不盈利甚至入不敷出的状态。

但如果持续十余年见不到盈利的曙光,这本身就让人怀疑这种商业模式在这个市场的正确性,能否跑得通。

因此,Lazada盈利是一种商业模式正确性的验证。正如CEO董铮所言,这证明了Lazada商业策略乃至东南亚电商模式的有效。

其次,东南亚的创投环境正在大调整中。

在此前霞光社发布的《沉浮录:东南亚 VC挥别黄金十年》一文中提到,宏观经济导致全球投资环境降温和市场不确定性,而东南亚尤甚,尤其互联网创投的悲观情绪满天飞——“东南亚掘金梦碎”、“一只30亿美金的基金,都亏在了印度和东南亚”、“第一批出海东南亚的VC已被套牢”等声音此起彼伏;某欧洲捐赠基金负责人更是直言,“东南亚基金的DPI(基金对LP已分配的收益占基金规模的比例)非常难看……复盘8年的投资业绩来看,东南亚表现最好的一期基金DPI才0.7。对比来看,我们在中国投资表现最差的基金DPI都超过了1。”

这给许多东南亚科技公司带来巨大的经营压力,乃至经营信心的不足。

也因此,从电商平台、互联网巨头到线下消费经济,都在追求盈利化,连投资人选项目的第一个标准都是“是否盈利”。

而Lazada的盈利,除了让自己更有信心在东南亚市场长期经营外,也给东南亚其他电商平台带来曙光。

第三,从企业到行业,越来越注重健康和可持续,电商的格局也会进入一种新的稳定态。

过去,东南亚可谓是全球电商竞争最激烈的市场之一。

坐拥6亿人口、人口平均年龄只有29岁、电商渗透率低,这些特征让东南亚电商市场成为当地平台和中国企业出海的必争之地。除了Shopee、Lazada两个老玩家外,2022年,TikTok Shop和Temu相继进入该市场,TikTok Shop更是在去年与印尼本土平台Tokopedia合并,成为当地主要玩家之一。

根据《晚点》的报道,东南亚还陷入低价补贴竞争多年,即使凶猛如Temu,对进军东南亚也持谨慎态度。

而且,从2022年开始,Shopee母公司Sea在东南亚电商市场几乎不再投入任何补贴,所有业务目标从“增长”切换到了“盈利”。这也意味着,靠大规模烧钱争抢市场的阶段已基本结束,接下来应该重点投入提升用户、商家体验,提升履约效率。

随着大家的目标转向盈利,东南亚的电商格局也迈向新的平衡。

对电商平台来说,实现盈利不代表“战争”的结束,实际上,目前东南亚的电商生态还处在波谲云诡之中。

一方面,以TikTok Shop通过收购当地企业快速发展,使得先发电商企业们需要不断创新,跟上年轻消费者的消费习惯变化和购物方式变革;另一方面,“千岛之国”“人种大杂烩”的东南亚,至今仍没有完全解决物流、支付等电商基础设施的不足,购物的支付体验、派送的履约能力仍在制约着许多东南亚国家、城市的电商发展。

Lazada CEO董铮在内部讲话中表示, 此次的盈利证明了Lazada商业策略的有效,Lazada将在可持续运营模式下,持续增加对东南亚市场的投入。这些投入主要围绕技术、用户体验、物流等方面。

在基础设施方面,Lazada的优势是一开始就选择自建物流,拥有从商品库存管理、第一公里取货、仓储、运输到本地最后一公里配送的物流网络。这样的好处在于,其可以通过管理物流流程,既保障物流时效、不断提升消费者体验,从而驱动订单增长,又能管理整个物流履约过程,控制每个包裹的成本,不断提升各环节的效率。

在用户体验、用户粘性方面,Lazada也有不少“小心思”。比如,在各个国家的运营重点更加聚焦,本地化运营更精细。在马来西亚市场,品牌是增长的主要驱动力,通过对品牌商家的支持及用户体验的升级,LazMall重点品牌的销售额实现同比两位数增长,马来西亚的“金币抵扣”互动玩法,引导订单快速增长,这一玩法也在其他市场得到推广;在菲律宾,游戏和娱乐化是业务运营重点,这给当地市场带来了两位数的增速。在当地市场,Lazada也会设计一些符合当地消费者喜好的互动玩法,比如Lazada一款名为LazLand的游戏,用户消费获得积分就可以“种大米”,并收到真实大米等生活用品作为奖励,这些举措极大增强了用户的粘性和活跃度。

而在技术领域,这两年全球掀起“大模型”热,让AI技术进入新的发展周期。Lazada在东南亚公司中率先利用AI技术,提高效率。据报道,去年5月以来,其相继推出面向消费者的AI聊天机器人LazzieChat,以及供运营员工使用的AI营销助理和广告ROI预测产品。

AI的应用给Lazada的转化率、支付率都带来了显著提升。一个明显的例子是,通过LazzieChat及商家智能客服接待过的消费者的问询,转化率提升超过30%。

这些都需要不断投入,也需要强大的资金支持。实际上,不仅Lazada CEO董铮意识到这个问题,这也是Lazada近年来不断强化造血能力的原因。

对造血能力保持清醒的不仅仅有Lazada,希望今年力争盈利的Grab,其首席运营官Alex Hungate表示,东南亚市场拥有巨大的上升空间,但从富裕的新加坡到相对贫穷的柬埔寨,人均收入水平差距极大,这需要其不断提升不同地区用户的支付体验,同时深耕数据的管理和分析。

或许,东南亚确实在进入一个新的开始,一个告别野蛮烧钱、恶性竞争的时代。

评论