文 | 窄播 Helena

水饮市场今年的焦点,除了无糖茶,还有包装水。

作为最大的细分软饮市场、一个基础民生品类,包装水产品的生命周期超长且极其同质化、不存在口味差异,一直都是巨头的游戏,行业格局也较稳定。

这里的巨头游戏,指的是行业玩家需要同时具备强品牌心智、强渠道建设能力和强产品营销能力。不管这些能力是全国性的还是区域性的,这都是基本门槛。

换言之,也由于产品的同质化和水源头的不可垄断性,只要具备了这三个基本特征,对于饮料商或者渠道商在内的所有巨头,理论上都有切入水市场的入场券。

过去,巨头各有基本盘和细分领域侧重,交叉竞争存在但并不剧烈。而当蓝海消失和红海存量,包装水似乎成了最好捏的软柿子。

再加上健康化的趋势、主流价格带的可能迁移,当下的包装水市场暗流汹涌,变量逐渐多了起来:

今年4月底,包装水「老二」怡宝冲刺港股IPO,募资扩产;几乎同一时间,农夫山泉大手笔铺市新品纯净水,掀起价格战,让包装水跌回了「1元时代」;今麦郎、伊利等饮料商,胖东来、东方甄选等强势渠道商在近期纷纷布局新品;水在即饮、功能场景上的创新得到了市场的正面反馈,冰杯、功能性水在今夏畅销......

这些变量背后,是消费降级与升级并存的K型分化趋势下,品牌和渠道商对消费需求的快速反应,体现着他们抢占市场份额的野心。

绿瓶:押注性价比,布局大单品

目前,业内讨论最多的是农夫山泉掀起的这轮价格战,其激烈程度实属罕见。

《中国经营报》从渠道商获得的消息显示,「农夫山泉550毫升的纯净水渠道价格为0.6至0.7元之间,且渠道方面的投放力度也非常大。农夫山泉、怡宝、康师傅等在线下投放冰柜、价格方面都有很大的动作。目前农夫山泉的促销力度最大,怡宝紧随其后。」

而农夫山泉重启纯净水市场、开打价格战,是意料之外,也在情理之中。

意料之外,是指农夫山泉在二十多年前已经成功塑造了消费者「天然水更健康」的心智认知,带领包装水走出「1元时代」,成为「水王」。如今重推纯净水,不免引来争议。

情理之中,是因为短时间内市场环境K型分化,消费降级与升级并存,而农夫山泉需要提前谋划,双线作战:

一手抢占增量市场份额(如东方树叶领跑的高潜品类无糖茶),打出势能和利润;一手进军存量市场(也就是切纯净水市场份额),为企业带来更多增长空间。

如我们曾在《农夫山泉,四面出击》中提到的,包装水的细分市场中,纯净水的规模最大,达1206亿元,市场占比超56%。而农夫山泉只有矿泉水(长白雪系列)和天然水(红瓶水),还未在规模最大的纯净水领域进行布局。绿瓶水的诞生,是农夫山泉对纯净水板块的补足。

如果说二十多年前,农夫山泉能接棒娃哈哈、康师傅,成为包装水市占率第一的水王,是因为它极富前瞻性地成功押注了人们对「天然健康」需求的提升及其背后的消费升级趋势。

那今天,农夫山泉推绿瓶水开打低价战,就是看到了消费者对价格的敏感度和对性价比的关注,通过切规模更大、价格带更低的纯净水,进而攻占下沉市场,押注下一个大单品,找新增长。

水仗:水王之争,重在渠道

包装水整体处于饮料行业的最低价格带,毛利率虽然不低、但毛利额太低,依赖销售渠道建设和规模效应。

渠道能力往往决定了产品的覆盖规模、传播、销售速度。

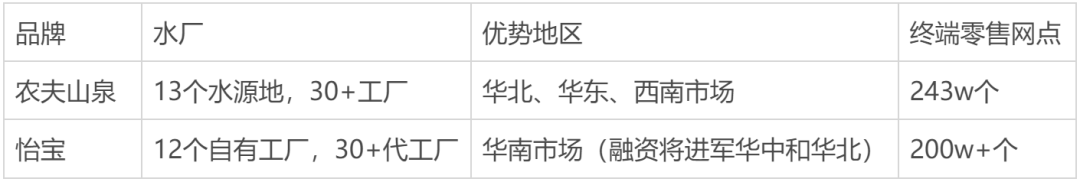

先来看「包装水大小王」的两组数据对比,可以看到水王之争,争在从生产到销售终端的整个供应链、渠道建设。

数据来源:公开资料

「大王」农夫山泉手握13处水源地,是其持长期主义建筑的护城河。但由于天然水产地和运输成本的限制,纵使拿到了市场上最多的取水证,有着绝对领先的市场份额,农夫山泉依然存在着还未覆盖、难以抵达的地区。

「小王」怡宝生产的纯净水不限水源地,能通过不同地区的代工厂来实现生产线的高密度覆盖,降低运输限制。另外,怡宝在销售终端的攻坚不容小觑。

马上赢情报站的数据显示,农夫山泉在华北、华东、西南地区有较高的市占率,但在广东、福建、湖南暂时落后。而华南市场正是怡宝的优势地区。

过去,怡宝靠着「全民巷战」,在区域爆破,实现「小市场,大份额」,集中占领了广东市场,后来又制定了「走出广东计划」「西进、东扩、北伐」的全国性发展战略。此次融资上市后,必然也会为其产能、销售渠道的进一步扩张做准备。

而农夫山泉在这个节点切入纯净水市场,从内部看是押注性价比,布局大单品找新增长,复用其终年累月建设起来的超243万个终端零售网点,依托点位和货架的优势,寻求更大的市场份额和品牌影响力。

从外部看,也能切到怡宝所在的纯净水的市场份额,同时探进可乐(冰露)、娃哈哈、康师傅等有产品老化之嫌的价格带。

搅局者:强势渠道商

包装水生意的另一大变量,来自强势渠道商。

渠道商推自有品牌,同样满足了当前的性价比消费趋势。据中国连锁经营协会发布的《2023中国商超自有品牌案例报告》显示,「中国超市TOP100企业的自有品牌销售占比逐年上升,2019年每家企业平均拥有自有品牌SKU数865个,销售占比从3.2%上升到4.1%,2022年销售占比达5%。」

而渠道商选择做自有品牌的水,核心是生产水并没有过高的技术门槛,毛利率还高;另外包装水差异化非常小,大部分消费者喝不出来各种水产品之间的差别,迁移成本低。

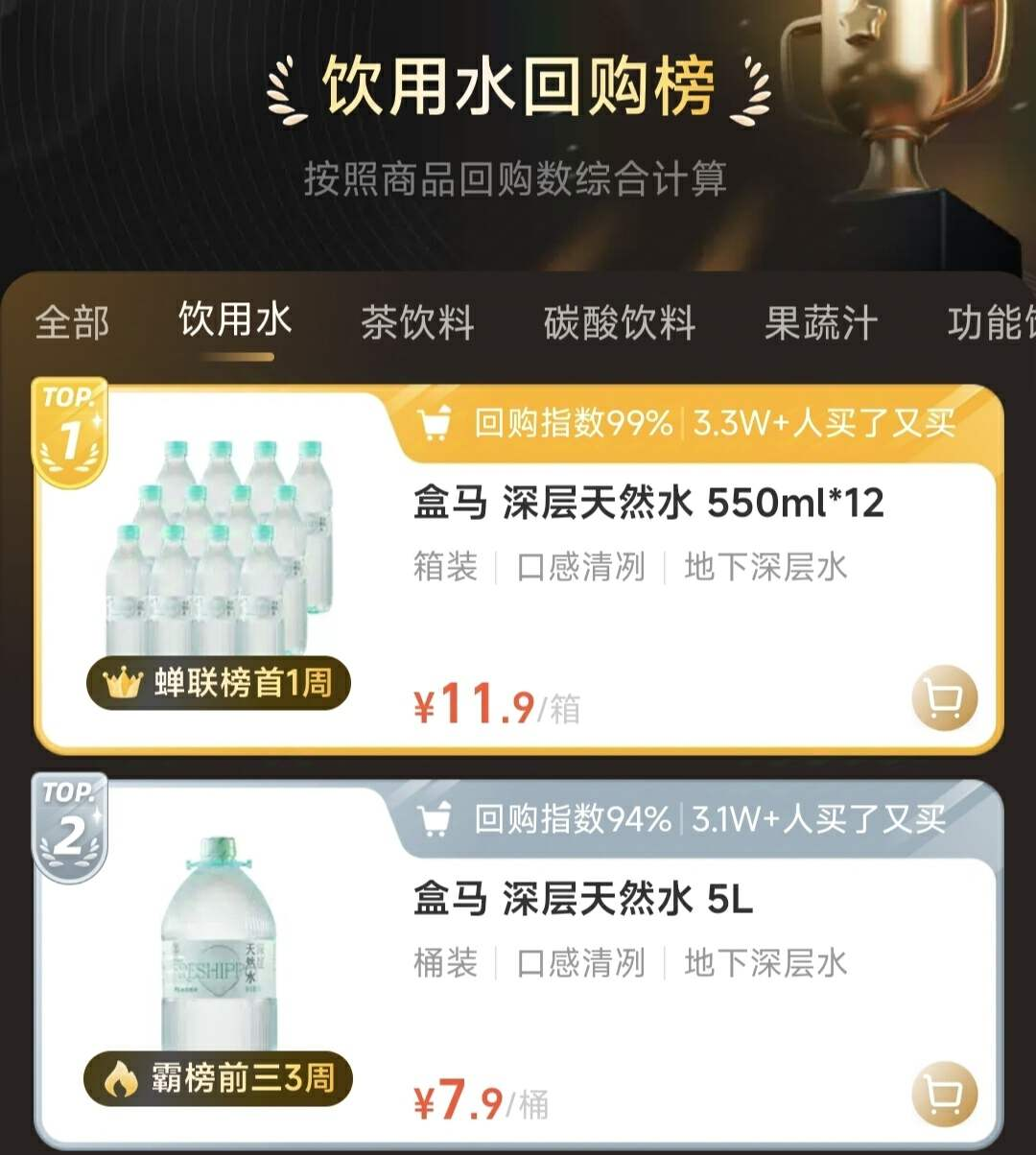

目前,Costco、山姆、盒马、元初食品、胖东来等强势渠道商都布局了自有品牌的包装水,因为只在封闭渠道内销售,价格上可以小范围下探到1元及以下的价格。这类推自有品牌包装水的渠道商共性是会员黏性高,且主打天然水、矿泉水。

盒马的自有品牌天然水 图源:盒马APP

虽然与农夫山泉、怡宝这类全国性包装水品牌来说,这类渠道商的渠道和体量有限、在包装水领域的销售规模都不大。

但真正构成市场变量的是,这些渠道商自有品牌的存在,为消费者(除了渠道本身能线下实际触达的消费者外,还包括山姆这类强势渠道能在社交媒体上触达到的更广泛的消费者)提供了包装水的「破价」心智。

此前,在1元价格带坚持的包装水产品几乎只有可口可乐旗下的冰露,一款存在多年、在同好中饱受赞誉但大众市场不温不火的产品。

当渠道商将消费者对自身的渠道信任转移到自有品牌产品信任,并且提供了品质相对不错的包装水产品,消费者对于包装水的价格锚定,不可避免的将被撼动几分。

新趋势:打功能和场景的差异化

我们前面说过,包装水是属于巨头的游戏。对新玩家而言,旧城之王难以撼动,但只要抓住市场迭代的窗口期,做好产品创新和品类创新,就有跑出来的机会。至于能否成为规模型品牌,关键在于能否依靠一个品类突破10亿规模的安全线。

比如中国人有喝白开水的传统,先打出开水/熟水产品的今麦郎靠着「凉白开」去年卖了近40亿,康师傅紧跟其后推出的「喝开水」也在2022年突破10亿大关;又或者率先打出「0糖0卡0脂」气泡水的元气森林一炮而红;还有无糖茶领域跑出来的黑马品牌果子熟了,两年时间销售额飙升数十亿.....

那水的创新趋势在哪?通过观察隔壁日本市场,我们总结出了两个方向的趋势:功能性和即饮场景。

据Blue weave consulting数据,2022年日本包装水的市场规模约为44.5亿美元,其中天然矿泉水规模最大,约8.1亿美元(占比18.2%),纯净水约4.5亿美元(占比10.11%),功能性水约2.7亿美元(占比6.07%)。

可以看到,功能性水在日本市场发展更为成熟,增速也非常快。目前我们更为熟悉的电解质水、维生素水在国内有较好的发展。而胶原蛋白水、抗氧化水、碱性离子水等还很少见,未来都有可能在国内生长起来。

另一个趋势是打即饮场景,推冰杯。冰杯是日韩商超标配且一年四季都畅销。根据智研瞻产业研究院统计,「在日本的便利店中,一次性冰杯的年消费量已经达到25.7亿杯,冰杯已经成为和饮料一样的大众消费品。」

2019年进入国内市场的冰杯,今年迎来了高速增长。《2024夏季即时零售冰品酒饮消费洞察报告》中显示,「大暑前后冰杯外卖量同比去年增长350%。」

今年夏天,国内社媒也掀起了一阵「冰杯+」的DIY风潮,年轻人热衷于在社媒分享各种自制的冰杯特调饮品。

除了「平替」版现制饮品的自由度之外,冰杯的另一优势在于,与便利店冰柜中的饮料相比,冰杯的冰块能提供更多的入口爽感。这些爽感过去更多的由碳酸饮料、气泡水提供,但在气候极端且健康化的大趋势下,冰杯成为了更纯净的选择。

也由于冰杯的即饮场景,如今布局冰杯的更多是原本即能提供多温层服务的线下渠道方,如便利店,也如蜜雪冰城这类的现制饮品店。

盒马也在2021年开始布局冰杯,产品经过几次迭代,现除了普通冰杯外,还推出了咖啡冰杯、百香果冰杯、葡萄冰杯等口味创新冰杯。据盒马透露的消息,今年6月整个冰杯系列销量同比去年增长60%,且有较高复购率。

未来,国内的冰杯市场还有着极富想象力的增长空间。据《2023即时零售冰品冰饮消费趋势白皮书》信息,超过40%的消费者希望酒水、饮料、乳制品能在冰镇状态下食用。

值得注意的是,农夫山泉也极具前瞻性地布局了这一市场。去年5月,农夫山泉就申请了标贴(冰杯)专利;7月,其冰杯产品在互联网传播;今年2月,农夫山泉冰杯冷链物流首车发运。

评论