文 | 债市观察 李非林

因旗下一只可转债实质违约,进而引发正股退市风险的岭南股份(002717.SZ),债券兑付方面又现转机。

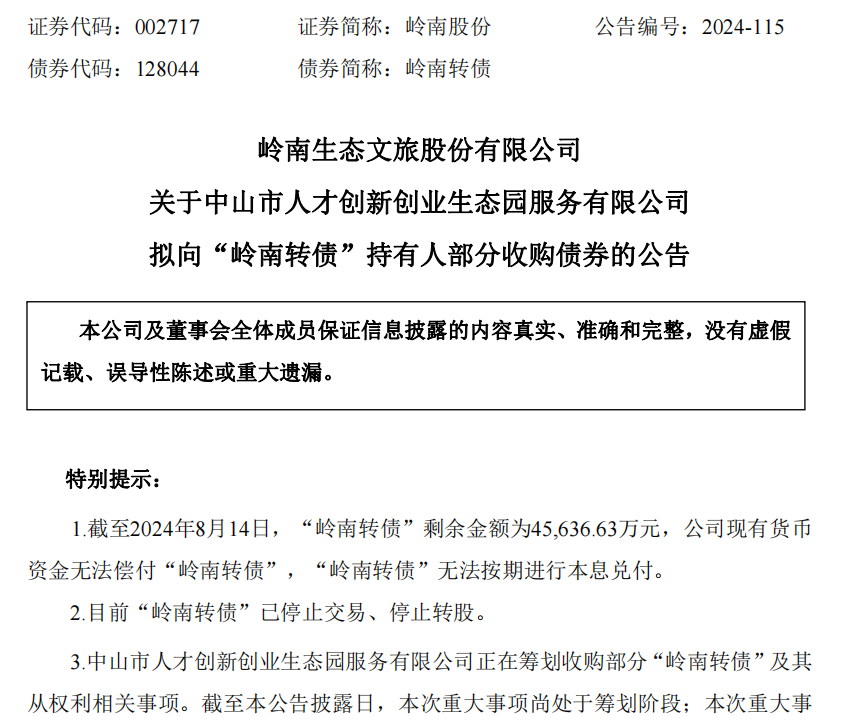

8月17日,岭南股份发布公告称,中山市人才创新创业生态园服务有限公司(简称“中山人才生态园”)正在筹划收购部分“岭南转债”及关联权益。

中山人才生态园的初步收购方案为:收购截至8月14日收市时债券持有人(简称“持有人”)手上的债券,持有人持有岭南转债不高于1000张的,全部收购;持有债券数量超过1000张的,以1000张为限,部分收购。收购价格为100.127元/张,也就是说,每位债券持有人最多能回本100127元。

图源:公告

此前8月14日晚间,岭南股份发布了不能按期兑付“岭南转债”本息的公告,岭南转债发生实质违约。截至8月14日,“岭南转债”剩余金额为4.56亿元,岭南股份现有货币资金无法偿付“岭南转债”。

岭南股份的控股股东为中山国资,“证券时报”曾报道,岭南转债的违约使得其成为全国首例国企转债违约。

受岭南转债实质违约的消息影响。8月15日,岭南股份股价开盘仅有0.88元/股,跌幅2.15%,总市值15亿元。

不过,中山人才生态园筹划收购部分“岭南转债”的消息出来后,市场担忧情绪有所缓解。8月19日,岭南股份股价开盘一字涨停,8月20日涨幅9.8%,报收1.12元/股,8月21日虽略有跌幅,但股价仍保持在1元/股以上,报收1.06元/股,最新市值18亿元。

岭南股份近三天的股价表现,让其暂时脱离面值退市的风险,后续又将有怎样的走向呢?

01、中山国资出手

天眼查信息显示,中山人才生态园是中山投资控股集团的全资孙公司,实控人为中山市国资委,而岭南股份实控人为中山火炬高技术产业开发区管理委员会(简称“中山火炬区国资”),两家公司背后均为中山国资。

图源:企业预警通

实际上,中山国资“入主”岭南股份也才刚2年。2022年9月14日,中山华盈产业投资合伙企业(有限合伙)(简称”华盈产投”,中山火炬区国资间接持有华盈产投99%股份),出资3.02亿元收购岭南股份5.02%股份,并通过签订相关转让协议,取得原实控人尹洪卫委托的岭南股份17.32%股份所对应的表决权。目前该表决权对应的股权已全部质押或冻结。

此外,为帮助岭南股份缓解流动性压力,中山国资已累计向岭南股份提供了10亿元借款及2.24亿元融资担保。

图源:wind

对于中山人才生态园的收购,岭南股份称,对其偿债能力及债务结构没有影响。不过,也因为这次收购,中山人才生态园后续将会向岭南股份主张债权,但并没有对其主张重大资产重组或申请破产重整的计划。

再细看岭南转债的收购方案,可以发现设计巧妙的地方。岭南转债是部分刚兑,持有面值在10万元及以下的散户,可以全额兑付,但持有面值超出10万以上的中户或大额投资者,并未出兑付方案,就只能再等待后续的清偿。

虽说此次收购价100.127元/张低于初始约定兑付价格107元/张(含最后一期利息,含税),不过也有部分债券投资者是在低于100元/张面值时买入的“岭南转债”,这部分投资者其实是赚了的。

据东方财富数据,今年1月至8月9日最后交易日之间,岭南转债最低价为51.265元/张,最后交易日收盘价则为71.372元/张。最后一天抄底买入的人来说,可以盈利40.29%。

民生证券团队分析认为,从债券持有人角度看,拟收购价格仅略高于面值,类似于债务重组中减免了债务利息;对单个转债持有人的最高收购金额为10万元,也即10万元以下可获得小额全额清偿。这或也部分解释了最后交易日岭南转债及正股双双涨停的原因,即部分投资人买入博小额兑付。

另外,民生证券研报指出,根据公募基金季度报告,2024年二季度已无公募基金持有岭南转债。因此,可以合理预期岭南转债的最终持有人结构中机构投资者占比很低,本次小额兑付的受益人主要以个人投资者为主。

但是,岭南股份透露,该收购还处于筹划阶段,是否能顺利开展也是存在重大不确定性。

据自媒体“指汇盈”撰文称,国企出手刚兑资金规模小的散户,降低维权人数,可以将社会影响范围尽可能降低。另外据专注于债券发行市场分析领域的自媒体“债券球”撰文表示,本次收购额度符合惯例。如果说小额收购的存在更多是出于维持稳定的需求,其实也并不为过。

02、哪些投资机构“踩雷”?

据wind数据,截至今年一季度末,公募基金持有岭南转债的金额仍有8000多万元。

此前,“岭南转债”尤为受公募基金偏爱。

截至2023年二季度末,公募基金持有的“岭南转债”持仓市值曾一度高达2.93亿元,占主体存续债比重37.09%。其中,广发基金、易方达基金、信达澳亚基金的持仓市值占比均超5%,持仓债券数55.07万张、45.72万张和33.09万张。

不过,不过相比于去年二季度末的23家持仓机构,截至2024年一季度,“岭南转债”仅剩5家持仓机构,分别为:易方达基金、华商基金、天弘基金、博时基金、鹏华基金,持仓总市值仅为0.82亿元。

广发基金和信达澳亚基金退出机构持仓前五名单,易方达基金则位列5家机构持仓榜之首,持仓债券数为59.46万张,总市值为5954.92万元,占主体存续债比重超9%,此外,华商基金持债市值为1109.15万元,位列第二,其余三家持仓占主体存续债比重则均低于1%。

就算如此,持仓的前三名单中,易方达基金、华商基金、天弘基金从2023年Q4至2024年Q1也均在减持“岭南转债”,季度持仓变动自-12.23%至-39.68%不等。

据“债券球”撰文称,对于上规模的可转债投资者,在市值退市的潜在威胁下,可能会面临更大的潜在损失,尤其作为机构投资者。

那么岭南转债实质违约,持仓机构该如何维权?上海汉联律师事务所宋一欣律师表示,机构投资者和普通投资者处于一样的法律地位。如果债券产生实质性违约,投资者可以提起民事赔偿诉讼,也可以委托债券管理人提起。如果实质性违约导致(公司)破产重整或破产清算,投资者应当申报债权,机构投资者只是债权人之一。

03、实质违约的“岭南转债”

公开信息显示,岭南股份创立于1998年,2014年在深交所中小板上市。上市后,岭南股份围绕“生态+文旅”的战略发展方向,聚焦规划设计、水利水务水环境、市政与园林、文化科技与旅游等业务。

2018年8月14日,岭南股份发行660万张可转换公司债券(简称“可转债”),每张面值100元,发行总额6.6亿元,期限6年,于2024年8月14日到期。票面利率则逐年递增,自第一年的0.3%至第六年的2%。

岭南转债的募集资金用途主要包括服务两个PPP(政府和社会资本合作)项目,不过两个项目的进展实际并不顺利。

“乳山市城市绿化景观建设及提升改造”原计划2019年6月完工,但实际被拖延至2020年6月。“邻水县PPP项目”则于2017年立项,投资建设费为8亿元,实施进度缓慢。岭南股份2023年12月对募集资金使用进行了重新规划,将其中约1.84亿元的资金用于永久性补充流动资金。

作为一家知名的生态环境上市公司,近年来,受行业周期性、市场供需变化影响,岭南股份的经营承受着较大压力。

事实上,岭南股份的营收已连续5年下滑,近4年半里,归母净利润合计亏损达32.18亿元。。

与此同时,岭南股份的财务状况也备受关注。2023年末,有息负债达43.26亿元,而货币资金只有5.18亿元,财务费用则高达2.51亿元,资产负债率则高达85.47%。

今年以来,岭南股份经营状况也未见好转。

到2024年一季度,岭南股份账面货币资金只有2.47亿元,有息负债则为45.03亿元。财务费用为0.59亿元。据岭南股份7月11日发布的业绩预告,2024年上半年,预计净利润为亏损2亿元至2.5亿元,与上年同期亏损1.08亿元相比,亏损进一步扩大。

图源:公告

针对上半年的亏损,岭南股份解释称,因行业受周期性及市场供需变化的影响,以及正推进优化业务订单结构和战略布局,导致新增订单不达预期,施工收入整体下降。此外,部分项目回款周期拉长,回款滞后,制约了在建项目的施工进度,综合影响了公司业绩。再加上,存量项目进度结算、竣工结算时间延长,达到可支付比例的金额也有所下降。

尽管整体生产经营处于逐步复苏阶段,但上半年整体营收较去年同期有所下降,加上日常经营支出仍需维持,导致出现较大亏损。

7月8日,岭南股份发布“岭南转债”到期的第一次提示性公告,表示因货币资金无法覆盖债券本息,“岭南转债”存在重大兑付风险,此后便多次发布“岭南转债”预计不能按期兑付本息的公告,直至8月14日宣称实质违约。

此前,岭南股份通过增加资产为可转债提供担保,也曾尝试通过控股股东、高管增持股票的形式积极自救。

6月24日晚,岭南股份宣称,公司股东中山华盈产业投资合伙企业(有限合伙)关联方拟增持可转债或者通过集中竞价、可转债转股、大宗交易等方式增持公司股份,增值金额不低于2800万元。

6月27日,岭南股份再发公告称,公司董事长尹洪卫等高管通过集中竞价的方式合计增持公司股份71.73万股,增持金额69.07万元。

控股股东和高管的增持行为确实稳定了市场情绪。6月25日,岭南股份和可转债价格双双上涨,但在岭南股份提示可转债违约风险后,岭南股份遭遇股债“双杀”,岭南股份退市风险陡增。

此次“岭南转债”违约,中山国资出手驰援,让尚未转股的债券投资人松了一口气,近三天岭南股份股价再次回升到1元/股以上,暂时打破面值退市风险。你认为小额债券投资人能如愿拿到本息吗?你看好岭南股份股价未来的走势吗?欢迎评论区留言讨论。

评论