文 | 文娱商业观察 德黑兰

“没有删库,没有跑路”。

8月19日,网易云音乐因持续宕机近两小时被推到了舆论的风口浪尖。事后,平台官方虽否定了“此次宕机与网易服务器机房搬迁至贵州有关”的传言,但并没有给出明确的解释。

这就让关于宕机的另一种猜测,即“裁员裁到了大动脉”获得更多相信,用户的不满情绪也随之滋生,并进一引发了关于裁员“后遗症”是否还会继续影响到技术运维、客户服务等关键环节以及整体使用体验的担忧。

毕竟,这不是网易云音乐在今年的第一次宕机。更加严峻的是,网易云音乐的信任危机不仅仅发生在平台与用户之间。

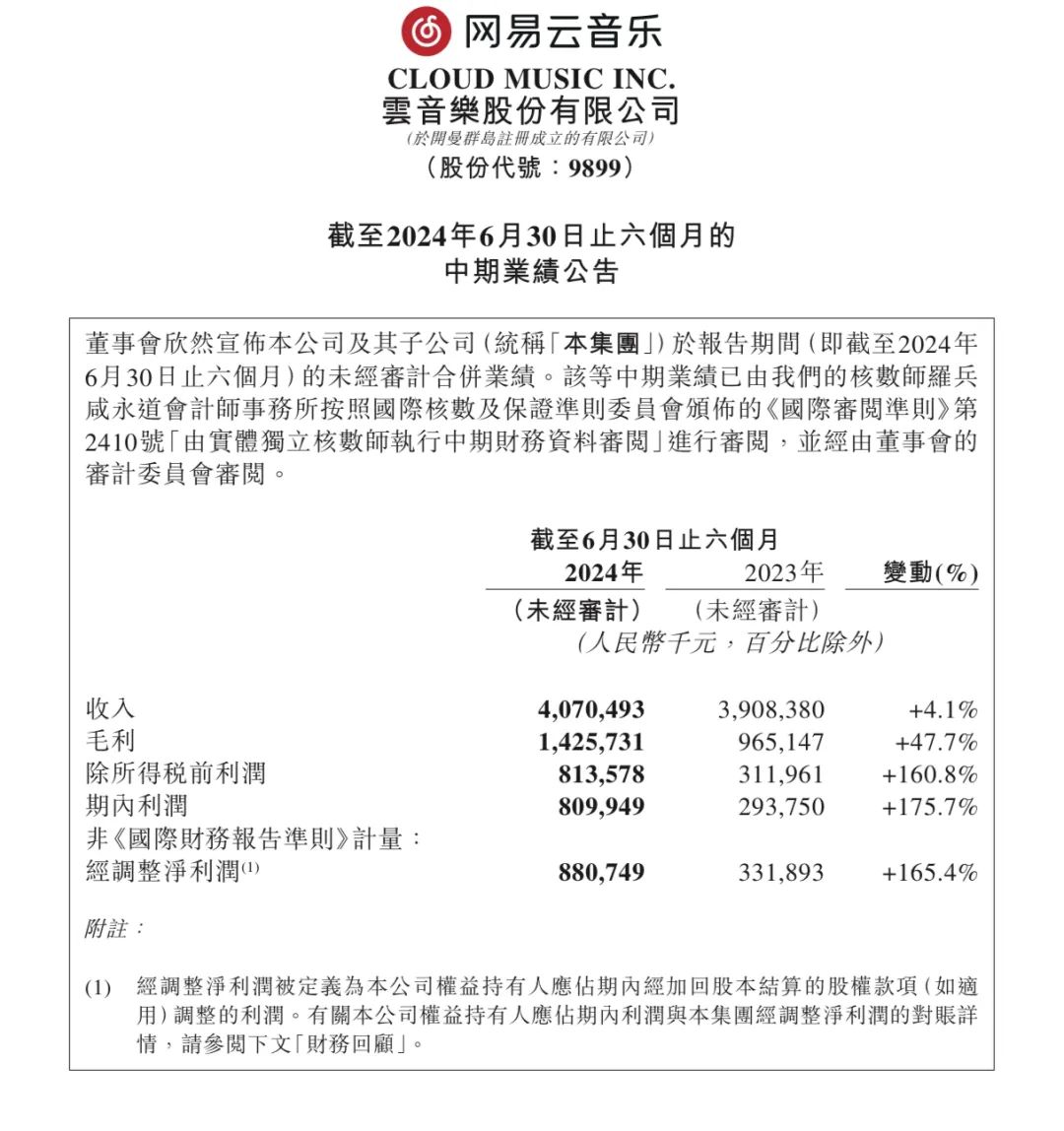

8月22日,网易云音乐披露2024年上半年业绩公告当天,股价报收于93.05港元/股,较2021年12月8日盘中触达的205.80港元/股的历史最高点下挫54.78%。

可令人玩味的是,业绩公告显示,网易云音乐上半年的营业与净利均实现同比增长,其中经调整净利润较去年同期更增长了165.4%,达8.8亿元。

相同的故事在腾讯音乐身上,也刚刚发生过。

8月14日腾讯音乐二季度财报公布当天,公司美股股价暴跌15.31%,刷新今年4月中旬以来新低,同时公司港股股价收盘跌幅达18.13%。

冰与火之歌

与股价的下跌走向截然相反,腾讯音乐二季度的核心业务数据整体呈现的是一片上扬的态势。

首先,腾讯音乐二季度的净利润同比增长33.1%至17.9亿元,调整后净利润同比增长25.7%至19.9亿元。

其次,已经成为集团核心驱动的在线音乐业务持续释放着强拉动力。财报显示,腾讯音乐二季度在线音乐服务收入同比增长27.7%,在线音乐订阅收入同比增长29.4%。与此呼应,在线音乐付费用户数同比增长17.7%,达到创历史新高的1.17亿人,单付费用户月均收入同比增长10.3%至10.7元。

无独有偶,网易云音乐以音乐为中心的变现能力也有着欣欣向荣的气象。

上半年,平台在线音乐服务收入同比增长26.6%至25.60亿元,会员订阅销售收入同比增长25.5%至21.44亿元。受此带动,网易云音乐的毛利率提从2023年同期的24.7%大幅提升至35.0%。

然而,相比单一季度的利好,投资者更关心的还是长期趋势,但在这一层面上,腾讯音乐和网易云音乐都还支撑不起信任。

其一,腾讯音乐和网易云音乐仍在通过“节衣缩食”抠利润。

二季度,腾讯音乐的经营开支同比下降8.5%至11.5亿元,占总收入的百分比从2023年同期的17.2%降至16.0%。其中,销售及市场推广开支与去年同期基本持平,一般及行政开支受人员开支减少影响,同比下降10.2%至9.49亿元。

也就是说,腾讯音乐的「优化」还在继续。而网易云音乐的一般费用及管理费用虽因雇员福利费用增加而同比增长23.7% ,但研发费却因技术资源利用率提高、员工结构优化调整同比下降10.2%。

这也一定程度上印证了平台宕机源于“裁员裁到了大动脉”的猜测。

其二,社交娱乐业务的消极影响还未消除。

网易云音乐上半年的社交娱乐服务及其他收入同比下降19.9%,而腾讯音乐二季度社交娱乐业务的付费用户数虽同比增长了5.3%,但单付费用户月均收入却同比下滑45.8%,移动端月活跃用户数也同比下滑了31.6%。

在其影响下,腾讯音乐二季度总收入同比下降1.7%至71.6亿。

至此,腾讯音乐的季度营收已同比「四连降」,而其年度收入规模在2021年短暂突破三百亿大关至312.44亿元后,也在下降。2022年同比下降9.3%、环比下降9.29%,2023年同比下降2.1%、环比下降2.07%。

幸运的是,降幅在持续收窄。不幸的是,据QuestMobile《2024年中国移动互联网半年报告》显示,今年上半年,短视频行业的用户规模与用户使用时长都保持住了增长态势,截止6月分别达到9.89亿人与60.7小时,其中抖音的月活跃用户规模更已达到7.8亿人。

传统的泛娱乐直播行业面临的挑战还在加剧,同时来自监管层面的达摩克利斯之剑仍高悬头顶,无论腾讯音乐还是网易云音乐,后续都很难在这一赛道重新翻起风浪。

这意味着,在线音乐业务还需要承担起更多的期待,而这也正是引发投资者情绪波动的主要症结所在。

棋局与困局

先来看第一个问题:如何更有效的借力在线音乐业务。

腾讯音乐思路是踩着Spotify的脚印,即将SVIP的转化作为目前整个订阅服务的重点,通过更高价格的SVIP提升在线音乐业务的单付费用户月均收入,进而维持集团收入目标。

具体如何做,腾讯音乐的高管在财报电话会上表示:“未来ARPPU(单付费用户月均收入)的增长很大程度上取决于即将推出的SVIP计划,除提供内容特权外,我们还希望提供其他特权,为我们的会员提供更高的价值。”

对标Spotify等海外音乐平台高达50%左右的会员付费率,腾讯音乐似乎确实大有可为,但现实是,任何事情都需要因地制宜。

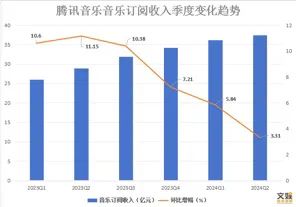

自今年1月9日0点起,QQ音乐将此前有优惠价格的用户绿钻豪华版自动续费价由11.4元/月一并拉齐至15元/月,涨幅超过30%,SVIP的价格更是高达40元/月。

然而,在这一背景下,腾讯音乐一季度音乐订阅收入却再次出现了环比增幅收窄,从2023年四季度的7.2%下跌至5.8%,到了二季度又下滑至3.31%。另一边,二季度在线音乐单付费用户月均收入虽同比大增,但并没有书写腾讯音乐的新历史,数据与2023年四季度持平,环比上也只是微弱增长了0.94%。

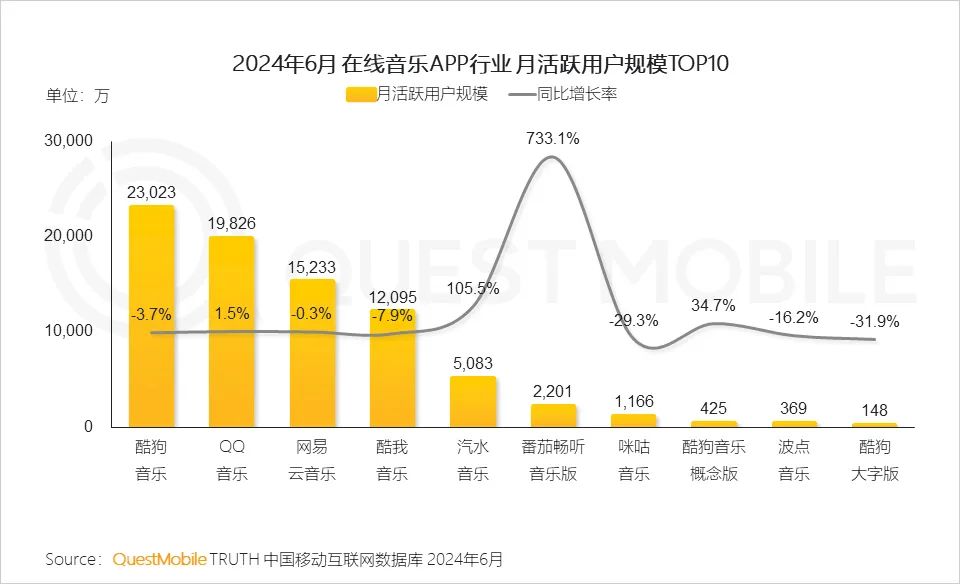

以此同时,二季度,在线音乐月活用户规模又双叒叕同比下降了3.9% ,连续多个季度的“失血”并没有止步之势,并且降幅较一季度在同比、环比上都呈现出扩大之势。

这背后,一方面反映了一部分价格敏感型用户对腾讯音乐“变相涨价”动作的不满。

据QuestMobile数据显示,今年上半年,汽水音乐、番茄畅听音乐版的月活跃用户规模同比增速亮眼,分别达到105.5%、733.1%,而腾讯音乐三大主力产品中的酷狗音乐、酷我音乐皆在同比下滑,网易云音乐也同比下滑了0.3%。

另一方面,也隐喻了腾讯音乐在用户需求和期望满足上仍不够努力,未能有效消解用户对付费增加的“痛苦感”。依据财报,腾讯音乐在线音乐付费用户规模的环比增幅在这一季度明显放缓,从一季度的6.37%下滑至3.08%。

尽管国内用户的付费意识已经大大增强,但是对比已经形成成熟付费模式的海外市场,仍有差距很大。在此基础上,由消费主力更迭、消费降级、城市更新、Z时代崛起等催动的消费结构持续变化,又在不断增添着挑战。

腾讯音乐自身也缺乏足够的信心,管理层将每季净新增用户指引由原来的300万,下调至150万至200万水平。

网易云音乐的主要思路是以价换量。

目前,平台的畅听会员连续包月价格为8元/月,无损音质的黑胶VIP则为15元/月,同时其还在借助与淘宝88VIP绑定黑胶会员的方式大幅降低平台付费门槛,而这也是平台在线音乐单付费用户月均收入与腾讯音乐始终存在较大差距的一大主因。

另一边,网易云音乐也在通过持续布局全面且差异化的内容生态撬动流量并催生变现机会,其中最典型的无疑是持续加码原创音乐扶持,包括升级"云梯计划2024"、发力热歌孵化等等动作。

截止今年6月,平台注册独立音乐人超过732000名,上传约360万首音乐曲目。

但硬币的另一面,据极光大数据显示,2024年Q1国内前五大数字音乐类APP月活跃用户合计约6.47亿,占国内网络音频用户的60%。市场能找到的增量已接近天花板,这意味着腾讯音乐和网易云音乐间“此消彼长”的竞争态势,必定还将加强。

残酷的是,腾讯音乐有周杰伦,换言之,腾讯音乐在最核心的音乐版权储备上仍旧具备垄断性优势。

这也就不难理解为什么身为大股东的阿里会在网易云音乐首次实现全年盈利后,仍坚持在今年6月减持云音乐股权,并且减持比例达到了近几年的最大。

AI音乐探索危机

显然,腾讯音乐与网易云音乐都亟需把关于未来的故事重新讲出「精彩」,于是乎,探索AI浪潮下的新增长曲线,变得更加紧迫。

4月,腾讯音乐与上海民族乐团合作的全国首个由AI作曲的民乐音乐会——《零·壹|中国色》亮相上海之春国际音乐节,而这也是腾讯音乐天琴实验室和腾讯AI Lab联合研发的琴乐大模型的“处女秀”。

5月,网易云音乐旗下一站式AI音乐创作工具网易天音平台对网易云音乐的全部用户开放使用权限。在此之前,网易天音已面向网易音乐人开放测试,据官方数据,当前平台内的音乐人及C端用户量累计已超12万,共创作了超4万个原创AI音乐作品和超40万个音乐素材。

但与此同时,这条路也正在变得拥挤,一头凶猛的“拦路虎”已经出现在了两家的前进道路上,并在试图酝酿带来沉重一击。

8月6日,字节跳动高调推出了一款AI音乐创作应用——海绵音乐。该应用的网页端和App端均可免费使用,用户在进入首页的“创作”功能栏后可通过“灵感创作”和“自定义创作”两种模式,来生成自己的专属音乐。

紧接着,8月8日,字节跳动旗下的智能AI助手豆包也上线了音乐生成功能。用户只需在豆包中输入主题或歌词,设定音乐风格、情绪及音色,便能快速生成一首约1分钟的词曲。

搞音乐的生意正在变得越来越难做,接下来,腾讯音乐和网易云音乐的每一步都需要更谨慎。

评论