文 | 独角金融 姚悦

编辑 | 付影

在市场的“并购预期”中,国信证券(002736.SZ)的“迎娶”对象终于揭晓——同为深圳国资委实控的万和证券股份有限公司(下称:万和证券)。在双方体量悬殊的情况下,相较于相关数据的提升,外界更为关注的是,双方一旦合并能在业务协同上释放出什么化学效应。

图源:国信证券公告

就在上述消息发布次日,国信证券还作为首家披露上半年业绩的头部券商交出了营收净利“双降”的成绩单,其中,投行业务收入4.1亿元,同比减少45.97%。

01 国信证券初步锚定万和证券控股权

8月22日,国信证券发布公告称,拟以发行股份的方式获得万和证券的控制权。

由于正在筹划发行股份购买资产,国信证券自8月22日开市时起停牌,预计在9月5日前披露交易方案,如果没能在此期间召开董事会审议并披露交易方案,最晚也将于9月5日开市起复牌。

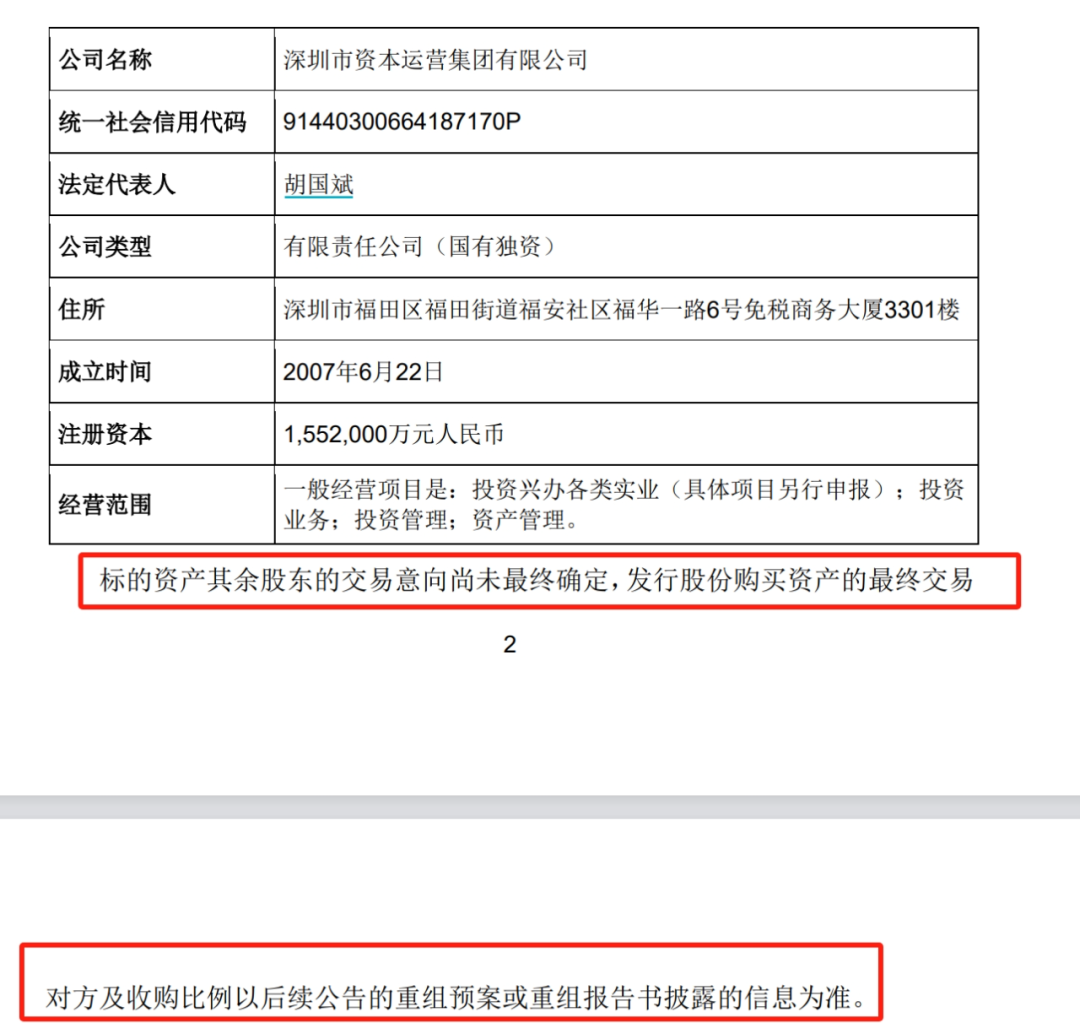

目前,国信证券已初步确定向万和证券控股股东——深圳市资本运营集团有限公司(下称:深资本集团)购买其手中全部的万和证券股份,占万和证券总股本53.09%。

并且,8月21日,国信证券已经与深资本集团签署了关于本次交易的《意向性合作协议》,双方同意就本次重组的交易整体方案、交易方式等进一步协商,并在双方正式签署的发行股份购买资产协议中约定。

如果上述交易成功,国信证券就可以获得万和证券的控股权。而国信证券可能还要进一步谋求万和证券的实际控制权。

国信证券在公告中表示,还在与万和证券的其他股东接洽,由于其余股东的交易意向还没最终确定,最终收购比例以后续公告为准。

图源:国信证券公告

据Wind数据显示,万和证券共有8家法人股东,其中前3大股东分别为——深资本集团,持股53.09%;深圳市鲲鹏股权投资有限公司,持股24%;深业集团有限公司,持股7.58%。

其余5大股东分别为深圳市国有股权经营管理有限公司,持股3.92%;深圳市创新投资集团有限公司,持股3.44%;深圳远致富海十号投资企业(有限合伙),持股3.3%;成都交子金融控股集团有限公司,持股3.22%;海口市金融控股集团有限公司,持股1.45%。

图源:Wind金融终端

这些股东都有可能是当前国信证券洽谈的对象。

不过,由于国信证券和万和证券的实际控制人均为深圳国资委,不少观点认为此次收购的阻力较小。据“财联社”消息,“国信+万和”这一收购案主要就是源自深圳国资委推动。

股权来看,万和证券实控人为深圳国资委,穿透后持股比例超92%;国信证券实控人亦为深圳国资委,穿透后持股比例为55.7%。

香颂资本董事沈萌表示,两个券商的最终实控人都是深圳国资委,所以合并除了做大做强外,还有优化国资配置的目的。

02 一旦“联姻”成功,1+1能否大于2?

值得注意的是,国信证券此次打算通过发行股份进行收购。发行股份收购是指一家公司通过发行新的股份来支付收购另一家公司或资产的费用。

中国企业资本联盟副理事长柏文喜表示,这种收购方式不涉及现金和其他资产,可以在一定程度上减少收购对公司财务状况的即时影响。而国信证券此次的收购策略更有可能蕴含了战略上的深远考量,例如出于优化资源配置、强化市场布局的战略需要。

同时,柏文喜也提及,国信证券当前的市净率(PB)为1.08倍,处于近几年的较低水平,存在破净的可能性。如果增发股票数量较多,可能会摊薄国信证券的每股净资产,从而增加公司破净的风险。“这可能会对现有股东的权益产生一定影响,因为每股的价值可能会降低。”

不过,从长远来看,如果这次收购能够带来业务上的协同效应和市场竞争力的提升,也一定会对国信证券的盈利能力和股价产生积极的影响。

国信证券和万和证券一旦“联姻”成功,能否实现1+1大于2的效果?综合市场观点来看,双方在体量上十分悬殊,整合后双方业务的协同效应值得期待。

截至2023年末,资产规模,万和证券为131.62亿元,国信证券达4629.6亿元,合并后为4761.22亿元;营收规模,万和证券为4.99亿元,国信证券为77.57亿元,合并后为82.56亿元;归母净利润规模,万和证券为0.59亿元,国信证券为31.39亿元,合并后为31.39亿元。

值得一提的是,在员工规模方面,据证券业协会信息显示,国信证券当前员工有1.03万人,万和证券员工有1261人,合并后员工总数为1.16万人,这个数值仅次于中信证券(目前1.5万人)。

相比其他券商合并,同地国资背景券商并购的优势在于地域协同效应更强。

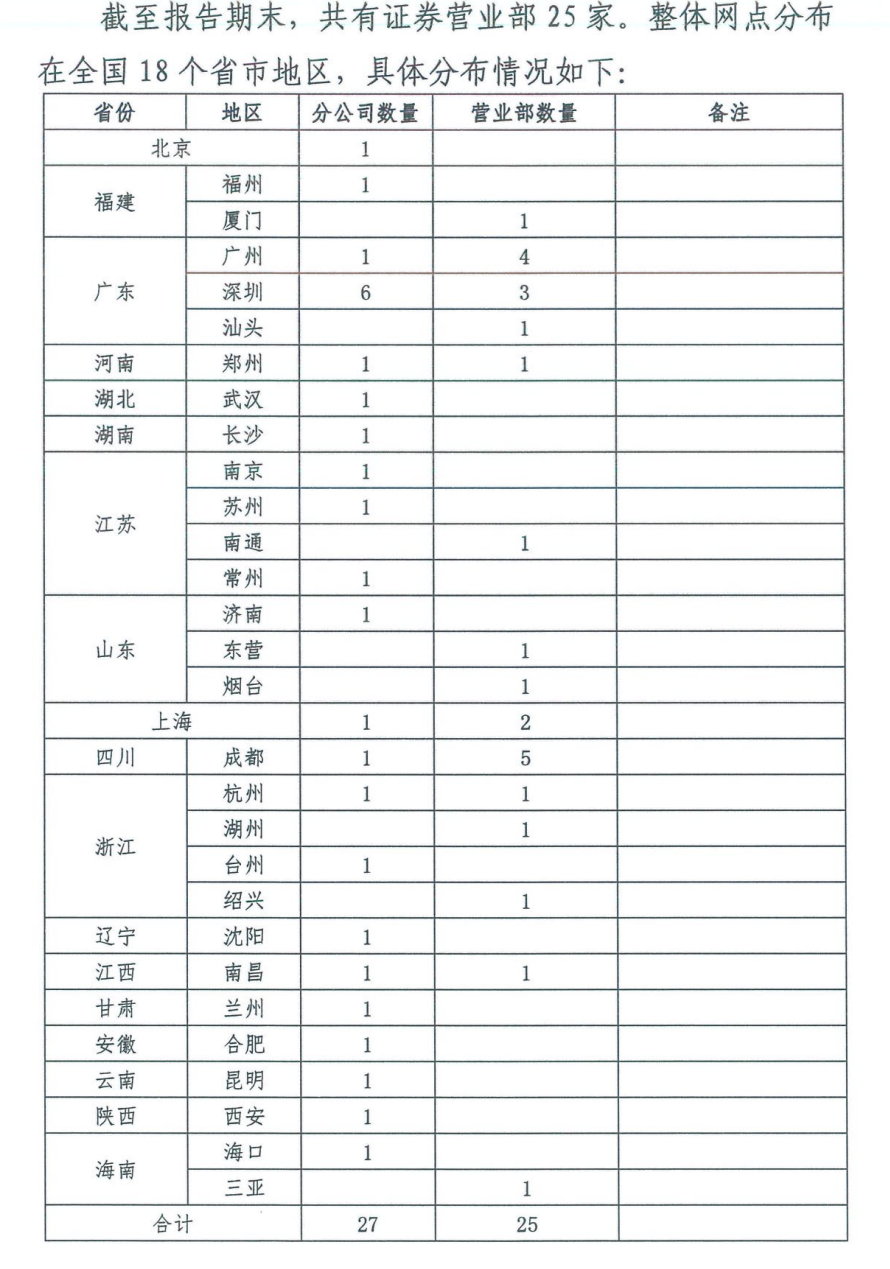

从机构分布来看,万和证券网点的地域布局是以大湾区为核心,以珠三角、长三角为重点区域、辐射全国。截至2023年底,在全国共有27家分公司,其中7家集中在广东省;25家营业部,其中8家集中在广东省。

图源:万和证券公告

截至2024年6月末,国信证券拥有58家分公司,181家证券营业部;此外,营业网点261个,在珠三角市场的线下网点较密集,其中广东省有71个。

中国民协新质生产力工委常务副会长及秘书长吴高斌认为,万和证券在华南地区具有较高的市场份额,收购万和证券有助于国信证券扩大在华南地区的业务布局。

投行业务来看,2023年,万和证券的投行业务手续费净收入为7865.7万元,相比2022年的4236.36万元,增幅超85%。在券商投行业务普遍承压的情况下,这一增长数据还是颇为亮眼。

中国矿业大学(北京)管理学院硕士生企业导师支培元表示,并购后,国信将能够整合万和的资源,特别是在投资银行、资产管理、财富管理等业务领域,实现业务的深度整合与协同效应,增强整体市场竞争力。国信证券的资本实力和品牌影响力将为万和证券带来显著的增信效应,有助于万和证券在市场上的品牌提升和业务拓展。

03 国信证券何时重返高光时刻?

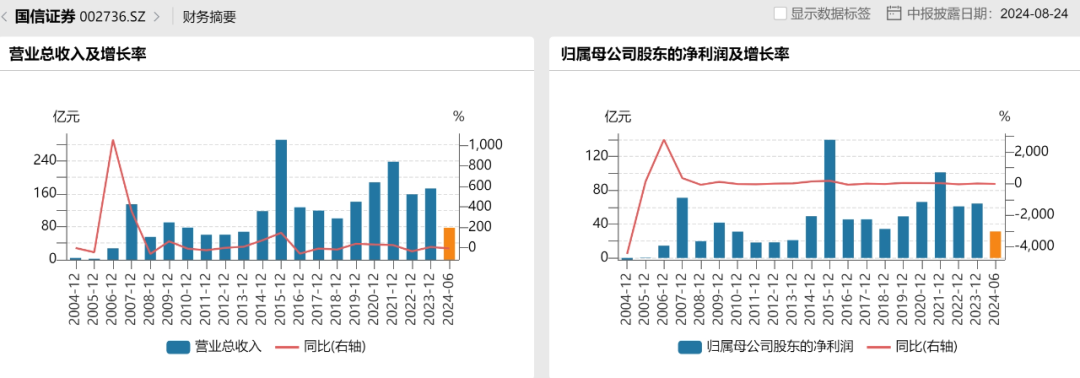

停牌次日,8月23日晚,国信证券披露了营收净利“双降”的半年报。据财报显示,2024年上半年,国信证券营业收入77.57亿元,同比减少5.49%;归母净利润31.39亿元,同比减少12.56%。

国信证券主营业务收入主要来自——财富管理与机构业务(经纪业务为主)、投资与交易业务(自营相关金融产品的投资与交易)、资产管理业务、投行业务,2024年上半年营收占比分别为46.44%、43.65%、5.36%、5.28%。

2024年上半年,国信证券2项业务出现收入下降——财富管理与机构业务收入同比减少4.7%;投行业务收入同比减少45.97%。

图源:国信证券公告

自2024年年初开始,A股市场IPO节奏阶段性收紧,据Wind数据显示,2024年以来,国信证券已完成股权承销项目4家,金额总计11.96亿元,按金额来看,在41家券商中排名第17位。而国信证券2023年全年完成29家,金额总计298.11亿元,83家券商中排名第8位。

据北交所官网8月26日发布的文件显示,国信证券及两名项目保代还因所保荐的利尔达科技集团股份有限公司IPO项目上市当年即发生亏损,而被采取自律监管措施。

柏文喜表示,这通常会对保荐机构的声誉和业务产生直接的负面影响。不过,如果保荐机构能够及时采取措施纠正问题,并加强内部管理和风险控制,那么其长期的业务发展可能不会受到太大影响。

不过,2024年上半年,在一级市场监管政策变化及二级市场波动加大的背景下,从首批上市券商半年度成绩单来看,经纪业务和投行业务承压也是当前行业普遍现象。

国信证券2项收入增长的业务分别为——投资与交易业务,同比增长11.33%;资产管理业务,同比增长87.1%。

值得一提的是,7月6日,国信证券还因私募资产管理业务开展中存在违规问题,被深圳证监局采取行政监管措施——责令改正并暂停新增私募资产管理产品备案3个月(为接续存量产品所投资的未到期资产而新发行的产品除外),暂停期间自2024年7月6日至2024年10月5日。

财经评论员郭施亮认为,暂停新增备案3个月,或短期带来影响收入的负面影响,对券商增收、获客带来或多或少的影响。

国信证券成立于1994年,总部位于深圳,是一家全国性大型综合类的“老牌”券商。而且,国信证券的经纪业务和投行业务都曾在A股券商中“名列前茅”。尤其是在2012年,在有新股上市的41家保荐券商中,国信证券还以保荐22家公司、收入8.63亿元的成绩获得“保荐王”美誉。

然而,从2017年开始,国信证券投行业务出现增速下降。2017年至2018年,国信证券的投行业务实现营收21.24亿元、11亿元,分别同比下降21.02%、48.18%。

同时,在2015年之后,受市场竞争日趋激烈,东方财富等互联网券商的冲击,以及佣金率不断下行等综合影响,国信证券经纪业务的整体收入排名也由2015年的第3名,逐步下滑到了2023年的第9名。

近年来,受经纪业务和投行业务的影响,国信证券整体业绩也呈现波动。

2020-2023年,国信证券营业总收入分别为187.84亿元、238.18亿元、158.76亿元、173.17亿元,分别同比增长33.29%、26.8%、-33.35%、9.08%;归母净利润分别为66.16亿元、101.15亿元、60.88亿元、64.27亿元,分别同比增长35.03%、32.41%、-39.81%、5.57%。

图源:Wind金融终端

据Wind数据显示,2020-2023年,国信证券经纪业务收入分别为75.22亿元、84.85亿元、67.12亿元,以及59.62亿元,分别同比增长56.21%、12.8%,-20.87%,以及-11.2%。

其中,2022年经纪业务收入降幅最大为20.87%,国信证券在当年报中表示,将通过互联网获客裂变与客户成长运营,提升互联网引流客户规模和占比,提高线上营销服务效能;加大中高净值客户开发服务力度,扩大客户交易资产规模和市场占有率。2023年该项业务降幅收窄。

2020-2023年,国信证券投行业务收入分别为18.92亿元、19.79亿元、18.16亿元,以及13.63亿元,分别同比增长25.49%、4.43%、-8.93%,以及-24.58%。

其中,2023年投行业务收入降幅最大为24.58%,国信证券在当年报中表示,要紧抓注册制全面实施、深圳“双区”建设等机遇,进一步提高公司研究、价值发现、质量控制、客户服务、直投等能力。

但仍值得关注的是,尽管当前国信证券“保荐王”的风头不再,但其仍有不可忽视的优势。光大证券研报表示,国信证券作为粤港澳区本土券商,以新金融服务、新业务模式持续推进业务创新,收入来源多元且业绩稳健。

据财报显示,截至2024年6月末,国信证券累计服务大湾区企业IPO 92家、再融资98家,融资规模超1200亿元;服务93家大湾区企业发行各类债券573只,发行规模超6300亿元;为大湾区超600万客户提供财富管理服务。

你认为收购万和证券有助于国信证券重回高光时刻吗?欢迎留言评论。

评论