文|美觉BeautyNEXT

“股神”沃伦·巴菲特的最新动作,让人出乎意料。

他的公司大手笔减持苹果股票的同时,首次建仓买入了美妆零售连锁Ulta Beauty(以下或称Ulta)的股票。

Ulta,这个成立于1990年,在2013年开始加速转型,此后用四年时间打败丝芙兰,成为美国本土美妆零售“霸主”的连锁,在业绩突破800亿元人民币大关后,2024年迎来了显著的增速放缓。

在今年股价暴跌的背景下,巴菲特为何独独看好它?

01、巴菲特“突然”抄底Ulta

近日,沃伦·巴菲特旗下的伯克希尔·哈撒韦公司(以下简称“伯克希尔”)递交了截止到2024年6月30日的第二季度持仓报告。

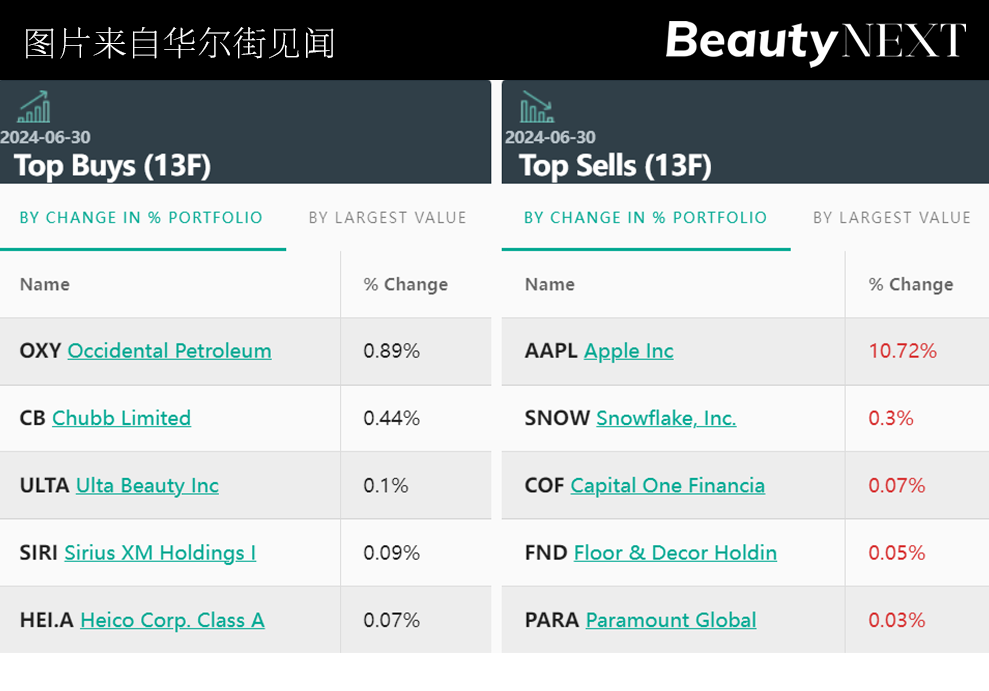

报告显示,伯克希尔在二季度减持了苹果、雪佛龙、T-Mobile等股票。其中,大幅抛售了所持苹果公司的股权,从第一季度的7.89亿股大幅减至约第二季度的3.9亿股,降幅达50.57%。目前,伯克希尔持有的苹果股份价值为842亿美元,较一季度末的1743亿美元缩水51.69%。

大笔减持苹果的同时,伯克希尔在二季度首次建仓美妆连锁Ulta,买入约69万股,持有市值达2.66亿美元,占其总持仓的0.1%。

二季度巴菲特最新持仓变动

截至二季度末,伯克希尔持仓总市值从3320亿美元降至2800亿美元。在整体削减股票持仓下,“股神”的这笔建仓,也让Ulta迎来了金融圈的高度关注。

Ulta成立于1990年,在美国市场是绝对的美妆零售“霸主”。根据Cowen数据,2022年,Ulta在美国市场的份额为9%,丝芙兰为6%。2007年,其在纳斯达克上市,一直保持着稳健的盈利能力。在过去的18年中,仅在美国本土经营的Ulta有17年实现了双位数营收增长。

根据华尔街见闻报道,从2007年的不足8亿美元增长至2023年的112亿美元(约合人民币802.48亿元),Ulta的年均复合增速达18%;其中2012-2018年收入增速连续七年超过20%;净利润从2007年的2300万美元增长至2023年的12.9亿美元(约合人民币92.43亿元),年均复合增速29%。

过去两年,受制于美国美妆市场增长放缓,Ulta的销售增长回落至个位数。

2024年一季度,Ulta净销售额为27.25亿美元(约合人民币195.25亿元),同比增长3.5%;可比销售额同比增长1.6%,较上年同期可比销售额9.3%的增速明显放缓。基于可比销售额增速放缓,Ulta下调了2024年的营收指引。

这也影响了Ulta在股市的表现。自今年3月创下股价的历史新高后,Ulta股价持续下跌,最高跌幅近45%。

美国投行DA Davidson的分析师Michael Baker指出,Ulta股价一直承压,部分原因是与竞争对手丝芙兰形成了新的竞争态势,丝芙兰在Kohl’s百货开设了约1000家“店中店”概念店,对Ulta的市场份额构成了压力。而“店中店”的模式,此前是Ulta的特色之一。

02、消费下行期的潜在价值

虽然Ulta增长显著放缓,但巴菲特似乎看到了Ulta的潜在价值。

全球性投行William Blair的分析师Dylan Carden认为,Ulta其实一直是一只牛股,直到近一年,通胀环境下的消费衰退叠加美妆零售行业竞争加剧,管理层下调了增长预期,它的估值也因此大幅下跌。

“历史上,Ulta股价最高时曾达到574美元/股,从估值来看,其股价已经跌至多年来的最低点,从市盈率(P/E)等指标来看,目前12.56倍的市盈率相对较低,估值非常低廉,这或许是巴菲特所看重的价值投资机会。”

同时,分析师Michael Baker也指出,虽然丝芙兰的竞争影响了Ulta在高端类别市场份额的增长势头,但其在大众类别市场的份额仍然在增长。

据悉,巴菲特的投资策略通常倾向于那些具有竞争优势、良好管理团队和合理估值的公司,Ulta均符合这些标准。此外,Ulta一直位列DA Davidson的“最佳品种”榜单,该榜单以巴菲特的投资理念为蓝本。

在《不“国际化”的Ulta,年销如何破800亿?》一文,我们曾详解了这家美国本土美妆连锁的商业模式。它主打“一站式”服务的美妆大店,平均单店的大小均值为974平方米,起家从房租较低的郊区开始,此后逐步向中心城区拓展。Ulta的差异化优势,也很明显。

首先是丰富的品类选择。

Ulta提供了来自600多个国际大牌或新兴品牌、独家合作品牌、自有品牌的超25000种产品,包含护肤、美妆、头发、身体、香水和配饰等各个领域,价位从大众到超高端应有尽有。

其次是庞大的会员资产。

Ulta典型的顾客是16岁到25岁之间的女性,大约57%的购物者被认为是“美妆爱好者”。到2023年底,Ulta拥有4220万名会员,这意味着大约25%的美国女性是Ulta会员。

要知道,即便是扎根全球的丝芙兰,其Beauty Insider社区同期在全球也才约有3400万会员。这足以反映出Ulta对美国消费者的覆盖力之深、影响力之大。同时,Ulta还积极投资数字化科技,以用于门店管理、会员服务等方面。

最后是灵活的业务模式。

Ulta提出了一个概念叫“Beautytainment”,借鉴了“entertainment(娱乐)”一词的造词方式,指的是要在店内开展和美有关的有趣活动,为门店和消费者创造活力。创意活动可能包括贝玲妃修眉、Mac化妆服务或Beauty Bar,在店面面积在1000平米左右的Ulta店中,平均每家用了88平米用作全方位的沙龙空间。

此外,2021年,Ulta还与大型超市Target合作“店中店”。按计划,Target门店内将开设800家Ulta美妆店。

03、“美妆版宜家”的零售启示

其实,在2013年以前,Ulta还只是一个在美国本土有部分人知道的美妆连锁。从2013年的675家门店,扩张到2016年的928家店,Ulta仅用四年时间,在美国市场超过了丝芙兰。到2023年,Ulta的门店数量已经达1385家。

过去三年,Ulta放缓了开店速度,但2024有望再度加速扩张。Ulta计划2024财年新增60-65家门店,这一数字高于过去三年40家的平均水平,并表示长期将把门店数量扩张至1500-1700家,以驱动其市场份额的增长。

Ulta的崛起“神话”,对如今的线下美妆零售和门店体验的打造,还有哪些启发?

事实上,Ulta的转型,是一个从重销售到重体验、重人群,从而实现门店品牌化的过程。

过去,Ulta以优惠券多著称,虽然消费者得到了优惠,但也留下了“爱打折”的廉价印象。直到2013年,Ulta开始了大刀阔斧地改革,成功扭转了连锁的品牌形象。

当时,Ulta摒弃了此前的打折策略,取而代之的是鼓励消费者加入忠诚计划,以便Ulta可以有针对性地向消费者提供优惠。比如,同样是赠品,有的顾客会收到眼影套装,而有的顾客收到的则是粉底液。因为“花心思”的免费赠品比一张简单的折扣券,更能加强消费者与店铺的情感联系。

这种真正“以人为本”的零售方式,还贯彻在Ulta的许多经营细节中。

大店的选址策略和丰富的空间内容,让Ulta相比丝芙兰、屈臣氏,更像是“美妆版宜家”。消费者去往Ulta要进行的往往是一场“时间较长的娱乐型美妆购物”,类似去逛宜家的感觉,这为Ulta可以在店内设置各种沙龙区,为消费者长时间停留提供了铺垫。

一般在探索完新奇产品和美妆娱乐区之后,顾客大多都会试用护肤品。沙龙成为Ulta客流量的推动力,沙龙顾客前往Ulta商店的次数是不使用该服务的顾客的两倍。在Ulta,顾客不仅可以体验各类美妆产品,还可以一次性完成眉毛、面部护理、比基尼蜡、新睫毛或化妆咨询等等服务。

“Ulta最大的资产不是门店数量或者产品覆盖,而是人。它所有的创新内容,都是为了服务人为最终目的,只要有这群忠诚的消费者在,Ulta就有了穿越周期的护城河。”一位业内人士谈到。

事实上,虽然增速在放缓下,导致Ulta股价暴跌。但放至整个美国消费市场的大环境中,Ulta的表现依然是稳健的。这也让尚未全球化的它,未来有了更多的想象空间。毕竟从巴菲特的经验来看,他在消费股上的投资还是颇具心得的。

评论