文 | 独角金融 郑理

这个秋天,对于邯郸银行来说,可谓是一波未平,一波又起。不久前,一起命案突然落在61岁的邯郸银行董事长身上。不到10天,这家银行又遭遇第五大股东所持股权的二次流拍。

独角金融注意到,在阿里资产拍卖平台,一起关于利达重工有限公司(下称“利达重工”)持有的邯郸银行2.46亿股股份,于8月26日10时起拍,8月27日10时结束。截至该笔股权拍卖结束时,有1791人次围观。但从拍卖结果来看,该股权因无人出价而流拍。

图源:阿里资产拍卖平台

该笔股权前一次拍卖是在7月19日,同样因无人问津而流拍。银行股权拍卖成功与否,不仅取决于金融机构自身的盈利情况,资产质量、股权是否分散以及市场环境等,均会影响投资者参与银行股权拍卖的积极性。

从2023年财报看,邯郸银行经历了资产质量的下降、资产减值损失的增加,又突遇董事长被袭事件,阴霾笼罩下,会对邯郸银行2024年全年的业绩增长造成阻力吗?

1、打8折,2.46亿股股权再次流拍

从北京市第三中级人民法院披露的资产评估信息看,上述拍卖的股权资产评估价为7.27亿元。早在7月19日,该笔股权曾以起拍价5.09亿元被摆上拍卖台,但因无人出价流拍。二次起拍价4.07亿元,相比一拍价格下调1.02亿,相当于打了8折。同时,此次拍卖起拍价相较评估价打了5.6折。从结果来看,这笔股权仍然没能找到买家。

博通咨询金融行业首席分析师王蓬博认为,银行股权流拍有几方面的原因,一是该标的是不是足够吸引人,其次,这笔被拍卖的股权是否涉及到纠纷,另外中小银行股权较分散,股东话语权相对较弱,均会影响被拍卖的股权是否有新的买家接手。

金乐函数分析师廖鹤凯称,该笔股权可能会继续打折拍卖。没有成交,就会流拍,进入处置程序。

根据司法解释规定,第一次拍卖可以保留底价70%拍卖,二拍时可以较前一次拍卖再降20%,如果不断拍卖,财产基本没有价值。

假设该笔股权第三次股权拍卖继续打折出售,大概率拍卖价格仅是评估价的一半,如果银行的经营能力提升,该笔股权更容易成交。

根据资产评估报告,该笔股权被法拍是由于中国恒天集团有限公司(下称“恒天集团”)与王铁朋、利达重工国内非涉外仲裁裁决一案,具体案情并未公布。

天眼查信息显示,利达重工为汽车制造业企业,注册资本7000万元,王铁朋系利达重工法定代表人,持股83.6%。

截至2023年末,利达重工持有邯郸银行2.7987亿股股份,占该行总股本的7.41%,位列该行第五大股东。

利达重工及其王铁朋,已被北京市朝阳区人民法院限制消费,起因是一则7687万元的案件,为恒天汽车有限公司与利达重工,王铁朋保证合同纠纷案件。恒天汽车由恒天集团100%持股。

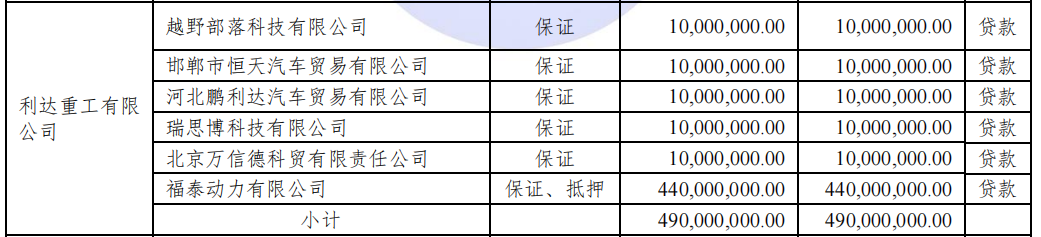

值得注意的是,根据北京市第三中级人民法院披露的资产评估报告显示,2022年末,邯郸银行与关联法人及其关联方的授信情况显示,利达重工关联5家企业从邯郸银行总计借款4.9亿元,其中,关联公司福泰动力有限公司借款4.4亿元,越野部落科技有限公司、邯郸市恒天汽车贸易有限公司、河北鹏利达汽车贸易有限公司、瑞思博科技有限公司、北京万信德科贸有限公司均借款1000万元。

上述5家公司,背后均与恒天集团有牵连。天眼查信息显示,福泰动力由利达重工和中恒天越野汽车有限公司分别持股50%,而后者股权穿透后,由恒天集团控股。

图源:天眼查

另外4家公司,其中越野部落由两名自然人持股,分别为佘再玲和刘云龙,其中佘再玲在中恒天汽车有限公司担任监事会主席,股权穿透后,中恒天汽车同样由恒天集团控股。

借款公司邯郸市恒天汽车贸易,由利达重工和福泰汽车分别持股50%,而佘再玲在利达重工还担任监事,持股16%。另一家借款公司河北鹏利达汽车贸易有限公司,佘再玲为参股股东,持股35%。借款企业瑞思博科技有限公司,由中基恒信有限公司100%控股,该公司对外投资的公司之一,就包括越野部落。借款公司北京万信德科贸有限责任公司,是福泰汽车全资子公司,也同样投资了越野部落。

恒天集团又是一家什么公司?从天眼查信息看,该公司是一家以纺织装备为主的综合性企业,隶属于中国机械工业集团有限公司,背后实际上与“中植系”有牵连。中植集团创始人解直锟去世后,中融信托曾向“澎湃新闻”表示,该公司的实控人为中国机械工业集团有限公司。

2、十年"掌舵人"遇害

8月16日,一则邯郸银行董事长郑志瑛于前一日去世的消息,轰动整个金融圈。

凤凰网财经旗下公众号“风财眼”向邯郸银行客服求证“网传董事长死亡”的消息是否真实,对方表示“不太清楚。

”随后,“风财眼”又致电邯郸银行丛台路支行、丛台东路支行、白沟支行求证,三位工作人员同样表示“不清楚”。其中,丛台东路支行接线人员表示,“我们这不方便说,这个事情我们一概不知道。”

郑志瑛河北省邯郸市鸡泽县人,2012年,就读于清华大学五道口金融学院金融EMBA。

2005年起就职于邯郸市城市信用社,担任总经理,后担任邯郸市商业银行行长、邯郸银行行长。2014年,邯郸银行原董事长李少波因年龄原因辞去该行董事长职务。2014年7月11日起,郑志瑛被河北银监局批复核准邯郸银行董事长任职资格至其去世前,已经10年。

邯郸银行曾表示,根据银行章程规定,董事长的任期每届为三年,可连选连任。且该行章程是有关部门批准的,符合规定。

上任之初,郑志瑛曾公开表示,邯郸银行正在谋划上新三板。如今距离这一目标已经过去10年,邯郸银行仍未在任何市场递交招股书或上市申请材料。

郑志瑛一直以低调务实著称,有媒体报道称,郑志瑛在“2019中国金融发展论”上演讲中,倡导的"不要把指标分给员工" 引起银行人的广泛共鸣。

这段演讲中,他表示“银行业长期把指标分到员工身上,我个人见解,分到员工身上干什么?我们看不到超市员工有多少指标,看不到饭馆服务员头上有拉客人指标,宾馆服务员每天晚上每个月拉多少客人入住,我们为什么这么搞呢?搞得人家不敢接银行电话,接电话任务完不成。一人在银行全家跟着忙,忙拉存款。”

不仅如此,他还表示,客户至上是几千年的经商理念,和气生财你得让客户高兴,现在整个服务业投诉最高的差不多就是我们银行业了……教科书一直说银行是经营货币的企业,这个使银行业搞得不像企业。经营理念的改变是一系列改变的前提,银行就是饭馆超市一样的生意人,放低一下身段好多事想开了。

郑志瑛曾公开强调,银行应当用“普通企业”的思维做强做优金融服务。从关键指标看,邯郸银行确实在2023年走的举步维艰,这也对高管团队提出了新的任务和要求。

距离郑志瑛去世已经过去10天,不过,邯郸银行一直未公开披露这一消息。

3、不良率超过2%,推出创新贷款产品

邯郸银行的前身是邯郸市城市信用合作联社,2002年10月成立,2008年获准成立邯郸市商业银行,初始设立时注册资本约为2.13亿元,2010年获批变更为邯郸银行。

截至2023年末,邯郸银行持股5%以上的股东分别为:邯郸市财政局(持股比例9.44%)、河北新武安钢铁集团东山冶金有限公司(持股比例9.31%)、河北美食林商贸集团有限公司(持股比例7.48%)、邯郸阳光新世纪集团股份有限公司(持股比例7.44%)、利达重工有限公司(持股比例7.41%)、河北邯郸世纪建设投资集团有限公司(持股比例5.83%)、河北樱花矿业有限公司(持股比例5.57%)。

数据显示,2023年,邯郸银行实现营业收入34.03亿元,同比下降0.98%;净利润为6.21亿元,同比下降58.51%。

2023年,该行的净息差由2022年的1.4%回落到1.23%,下降了0.17个百分点。1.23%的净息差,低于2023年商业银行净息差1.69%的平均线。

资产质量方面,该行不良贷款率2.24%,高于商业银行平均水平的1.59%;拨备覆盖率136.84%,低于150%的监管红线。

中国企业资本联盟副理事长柏文喜分析认为,拨备覆盖率持续下降,这意味着银行对潜在贷款损失的覆盖能力较弱,如果不良贷款增加,对银行的资本充足率和盈利能力也会造成压力;此外,拨备覆盖率较低,可能表明该行对风险抵御能力不足,如果经济环境恶化或贷款违约率上升,银行则可能面临较大的损失。

柏文喜建议,银行可以通过增加贷款损失准备金来提升拨备覆盖率,更好地覆盖潜在的贷款损失。其次,在风险管理方面,加强信贷风险管理,提高贷款审批标准,减少对高风险贷款的依赖,以降低不良贷款的产生。在资产质量提升方面,可以通过资产重组或不良资产的积极处理,提高资产质量,减少不良贷款率。

打江山易,守江山难,若要稳定可持续,还需紧跟市场步伐,积极求变。

从过去一年业务发展看,邯郸银行在服务实体经济上做大文章,在贷款总量、贷款结构、减费让利等方面实现了更大突破。

截至2023年末,邯郸银行总资产达2310亿元,增长85亿元,存款1948亿元,增长99亿元,贷款1252亿元,增长67亿元,成为邯郸市和中原经济协作区唯一贷款超1000亿元的商业银行。

变则通,通则久,变通让邯郸银行迎来新转机。

一是支持省市重点项目89个,2023年末贷款191亿元,增长9%;

二是创新推出了“科创贷”“普惠贷”“绿色贷”“数金贷”“养老贷”金融产品。其中,2023年绿色贷款40亿元,增长100%;

三是涉农贷款386亿元,增长15%,对6个乡村振兴重点帮扶县贷款52亿元,增长30%;

四是向实体经济让利6.1亿元,其中贷款平均利率下降0.45个百分点,让利4.7亿元;此外,金融服务免费1.4亿元,相当于拨备前利润的7.5%,提高0.5个百分点。

接下来,邯郸银行第五大股东所持有的股权是否会继续选择拍卖,此前既定的经营和发展策略,又是否会随着郑志瑛的离去而调整?又由谁来接替这家地方银行的“掌舵人”?评论区聊聊吧!

评论