文|第一财经商业数据中心

刚经历奥运会的“戒断反应”,完成“倒时差”的年轻人又因《黑神话:悟空》关卡的“硬控”而熬夜、失眠。

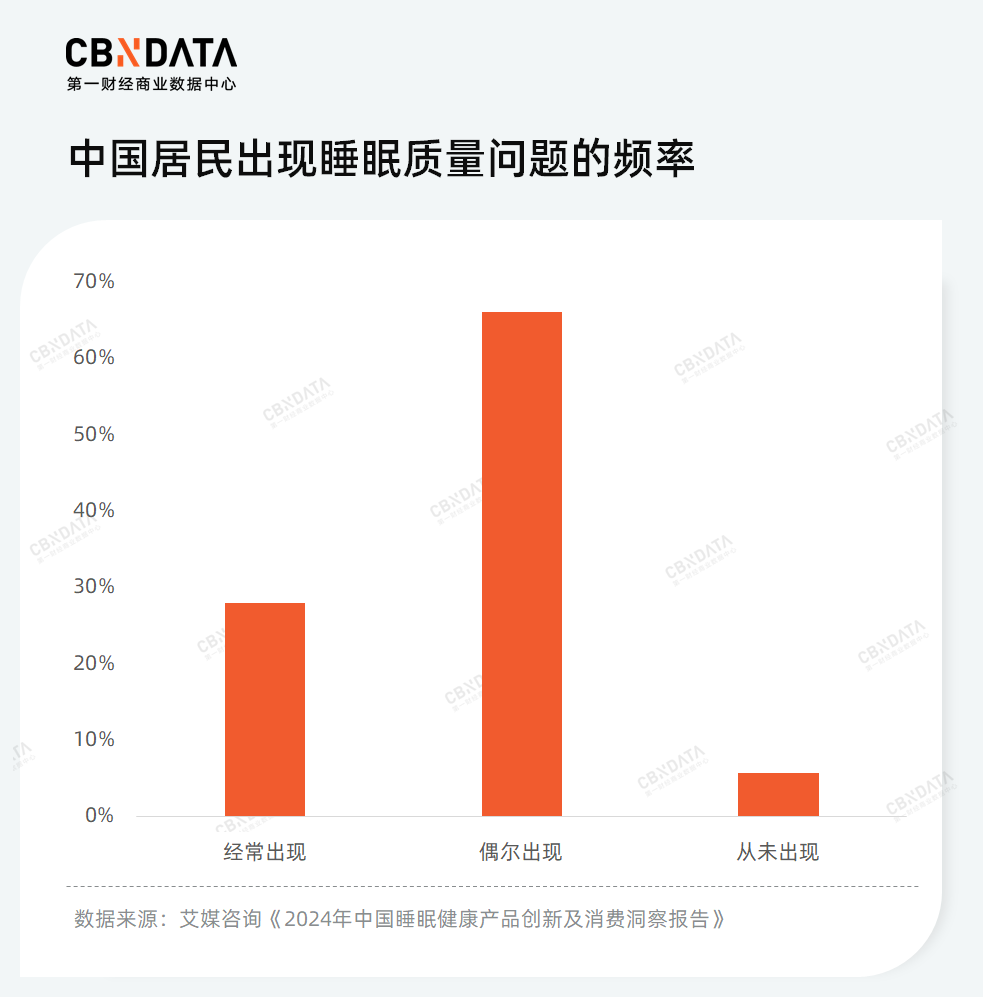

不过,短期、偶尔的失眠作为都市“流行病”,能够依赖生物钟实现自我调节。堪忧的是,随着快节奏生活与智能设备带来了“极昼”,有28%的国人遭受着长期性的睡眠健康困扰。

因此,如何缓解睡眠问题孕育出庞大的睡眠经济,“熬”出了千亿规模的睡眠市场。上海证券最新报告指出,2023年中国睡眠经济市场的规模高达4955.8亿元,预计2027年,这一数字有望进一步增长至6586.8亿元。

其中,助眠保健食品是撑起睡眠经济的重要主力之一。说起来,国人对这个品类并不陌生。一个热知识,曾经“洗脑”全国的脑白金,主要成分其实就是国人熟知的褪黑素。

如今各类保健品花样不断翻新,脑白金的时代也早已过去。那么,早在十几年前就因信息差风靡全国的助眠保健食品现在是一个怎样的市场?在轻养生时代下,谁又坐上了头把交椅?作为以信任为核心的品类,品类如何突围?

注:CBNData根据魔镜洞察数据,基于天猫平台保健食品、婴幼儿营养品、孕产妇营养品类目中商品标题包括“睡眠”或“助眠”的产品进行分析。

助眠保健食品如今是怎样的市场?

2023年年初,助眠保健品在终端开始悄然走红。

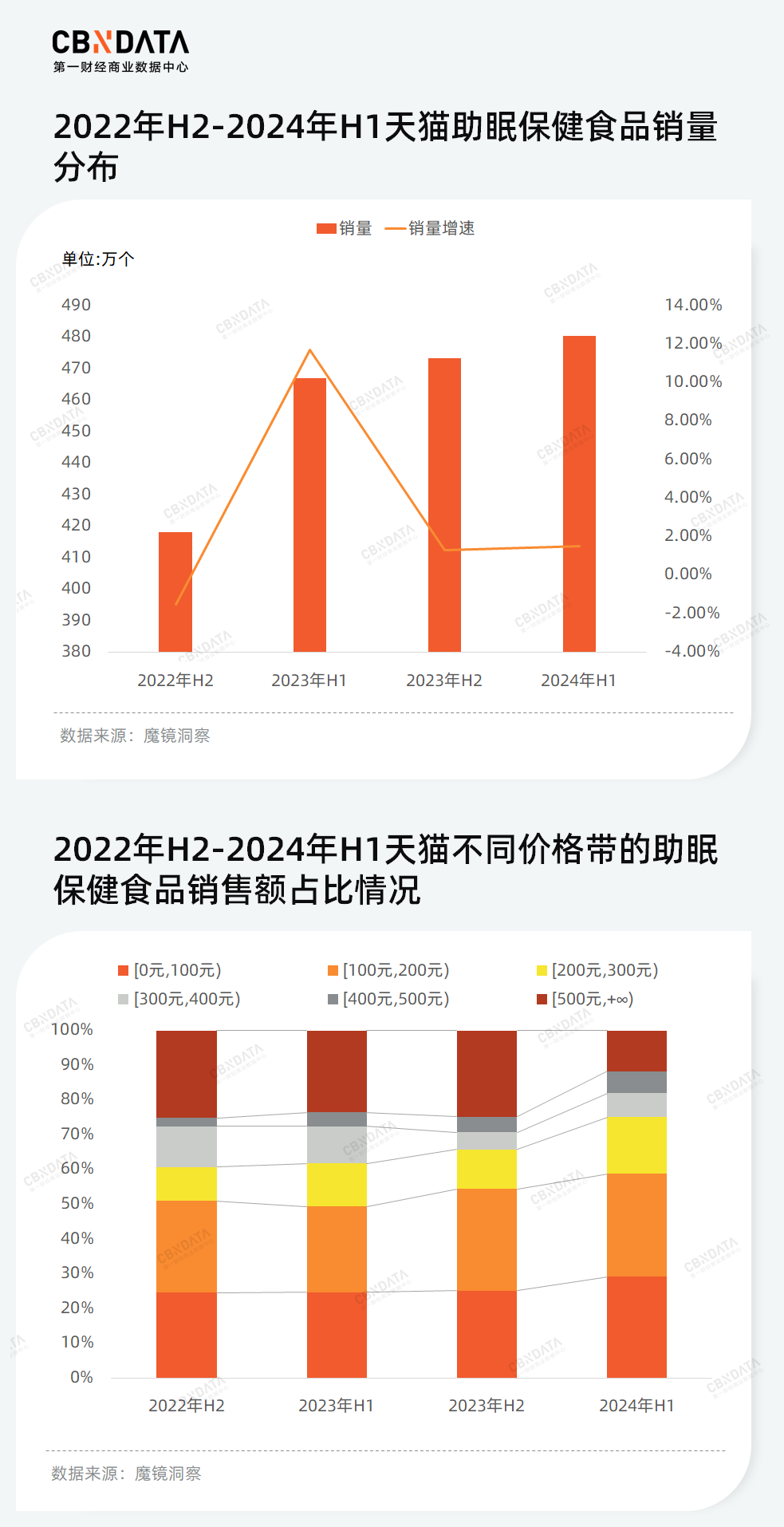

不少人熬过发烧、刀片嗓、水泥封鼻等一系列症状,在进入阳康阶段后开始变成“守夜人”。受“阳康失眠症”的需求影响,助眠保健食品销量在2023年上半年显著上涨,并且由于“特困生”们的拉动,从2023年下半年到今年上半年,助眠保健食品销售仍保持增长态势。

然而,市场的持续扩容却未带来“量价齐升”。自去年下半年开始,“价格竞争”愈演愈烈,价格中枢持续下移。特别是今年上半年,客单在500元以上产品的销售额占比严重缩水。相比之下,200元以下商品的销售额占比则明显增加。

尽管助眠保健食品在天猫平台上的销售变得平稳,但行业仍有不少趋势正在凸显。

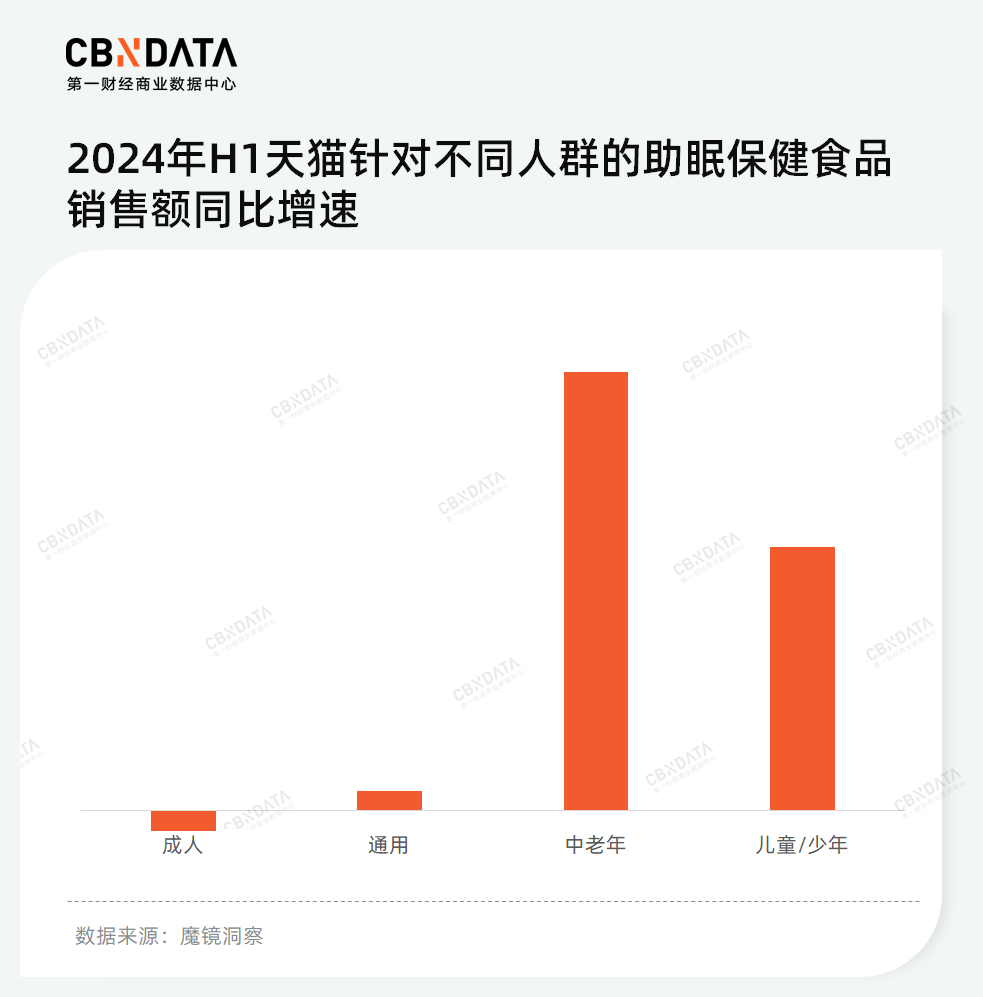

首先,少儿化发展与老龄化支撑有望成为助眠保健品的新增长引擎。在整个保健品行业年轻化的趋势下,针对儿童/少年的助眠保健食品的销售额出现大幅增长。今年上半年,儿童/少年助眠保健品的销售额同比增加182.66%,其中多数产品主打身高管理的卖点。

此外,银发族们因内源性原因而产生的睡眠浅、入睡难等睡眠障碍也愈发得到重视。随着老龄人口不断增加,中老年正成为助眠保健食品品类下的高潜消费人群,2024年上半年中老年助眠保健品销售额翻了三倍。

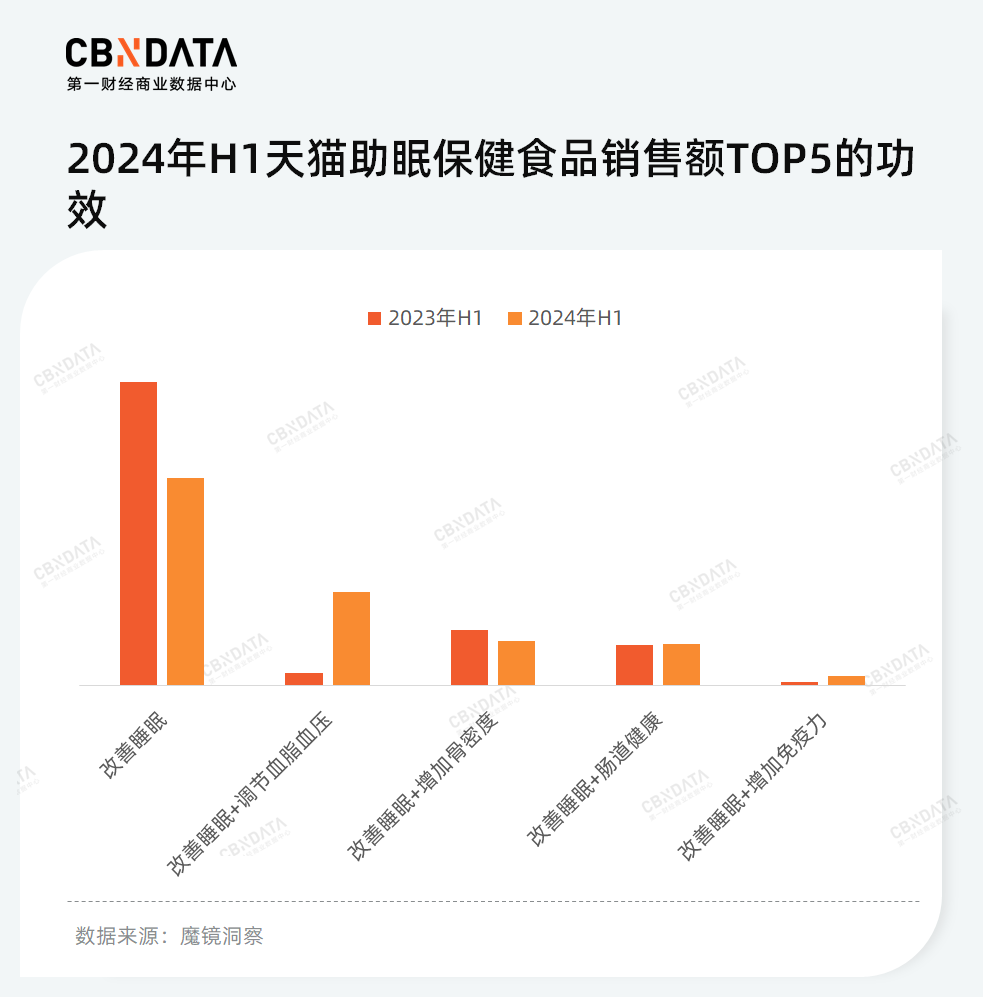

其次,随着消费者对睡眠需求的深化,单一的改善睡眠已无法满足市场的需求,“直接功效+间接功效”的“超级物种”成高增长品。据魔镜洞察数据,虽然仅针对改善睡眠的保健品仍是主流,但同去年相比,销售额在今年上半年出现下滑。

与此同时,伴随着消费者的需求愈发专业化与个性化,以助眠+调节血脂血压、助眠+增加免疫力为代表的复合型产品增长显著,涨幅分别达到661.10%、129.36%,消费者既想在睡梦中平衡血压血脂,又想提高“眠疫力”。

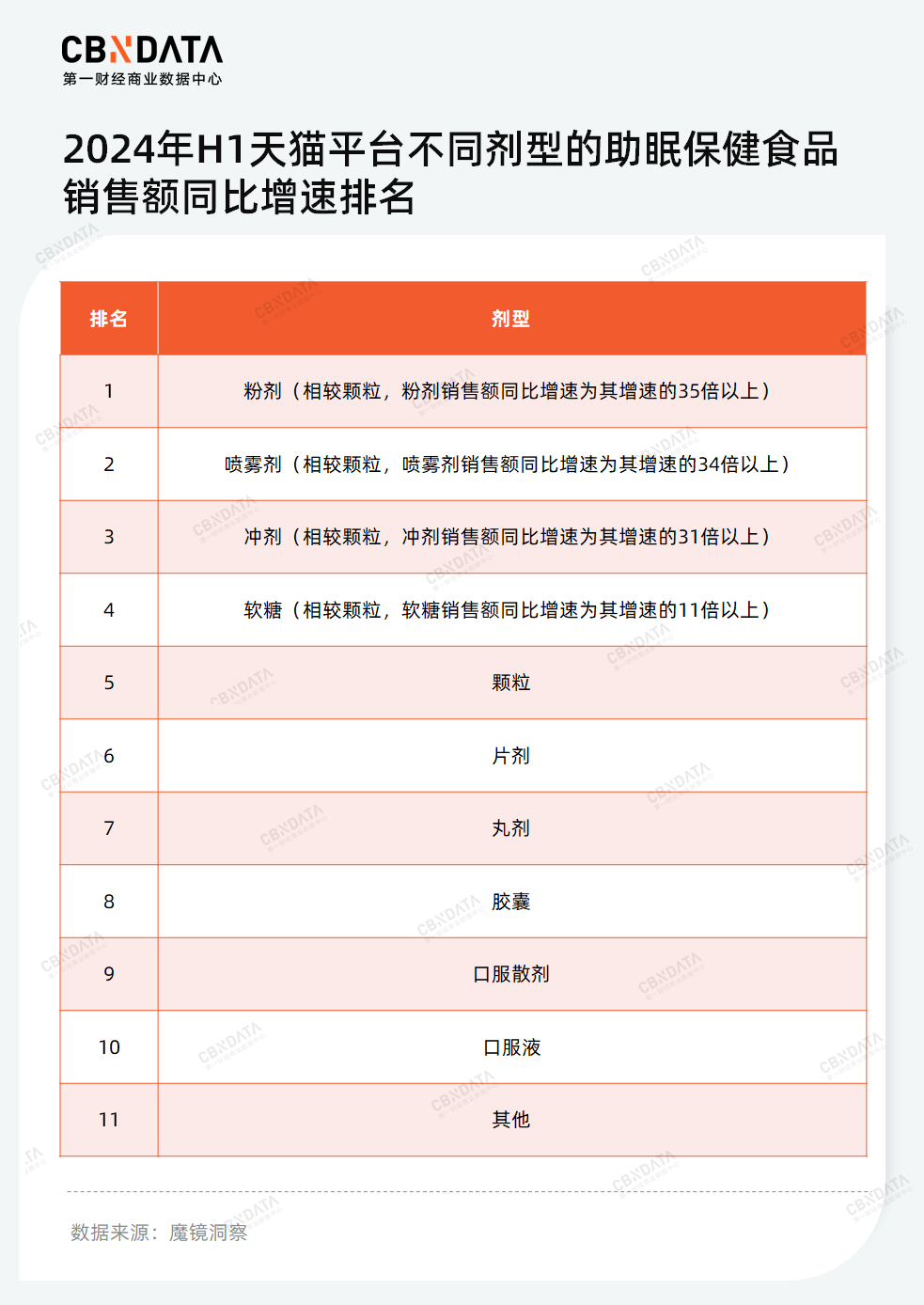

再次,当越来越多年轻人涌入“轻养生”市场,“鱼和熊掌兼得”心理助推助眠保健品零食化的势头不减。片剂因为具有高稳定性和高便携性等特点,牢牢占据着市场主流地位,贡献了超一半的销售额。但对消费者,尤其是年轻的消费者而言,软糖这类从名字、形态甚至口感方面更接近食品的产品形态,不仅满足了他们的口味需求,同时也提供了必要的功能性,使得服用过程更像是一种享受而非例行公事。并且消费者对保健品认知逐渐专业化,他们已将保健品视为一种膳食补充剂。例如维生素C被视为柠檬的膳食补充剂,钙片则是牛奶的补充。

需求与认知的变化推动了零食化保健产品的大幅增长,例如软糖剂型的助眠保健品销售额同比增加249.84%。冲剂与粉剂也凭借固体饮料、益生菌粉等产品形式,实现了销售额的同比六倍增长。

值得一提的是,喷雾剂的销售额也同比增涨了663.47%。这一剂型高速增长的背后动因也源于消费者“既要又要”的心理。众所周知,高剂量的褪黑素可能引起头痛、意识模糊等不良反应,那么如何使用少剂量来达到不错的效果就成为消费者的痛点。而喷雾剂通过口腔吸收的方式,有效解决了这一问题,使其成为消费者的优选产品。

最后,原料成分方面,草本成分备受认可,GABA与茶氨酸市占率增长尤为突出。近年来,药食同源的理念疯狂“拿捏”年轻人,使得草本成分备受认可,酸枣仁、茯苓、桑葚、缬草、甘草、薰衣草等草本成分越来越多地被应用于保健食品和膳食食品的配方中。

此外,GABA依旧火热。作为一种重要的中枢神经系统抑制性神经递质,GABA的主要功能是使人“平静”,降低神经的兴奋度。公开资料显示,大约有30%的神经中枢受GABA的影响。并且在市场宣传风向中,GABA似乎比褪黑素更“安全”,因此含GABA的产品销售额在今年上半年同比增长93.32%。

被誉为“天然的镇定剂”的茶氨酸,在2024上半年也成为赛道“新宠”,其销售额增长最为迅速。作为GABA前体物质,茶氨酸可以在人体内自动转化为GABA,从而帮助人们在精神上感到放松。

谁会是“轻养生”时代的“脑白金”?

保健品在我国是一门历史“悠久”的生意,钟睒睒、宗庆后、史玉柱早年都靠保健品赚到人生第一桶金。

1997年,史玉柱将脑白金推向市场,结果大获成功。有媒体报道称,2000年,以褪黑素为主要成分的脑白金在全国的销售额达到13亿元,并一直保持在保健品单品销售第一的位置直到2014年。

只是如今,保健品市场早已不是脑白金的天下。助眠保健食品这一细分赛道也发生了翻天覆地的变化。那么,经过十几年的发展,进入“轻养生”时代的助眠保健食品赛道现在呈现怎样的竞争格局?

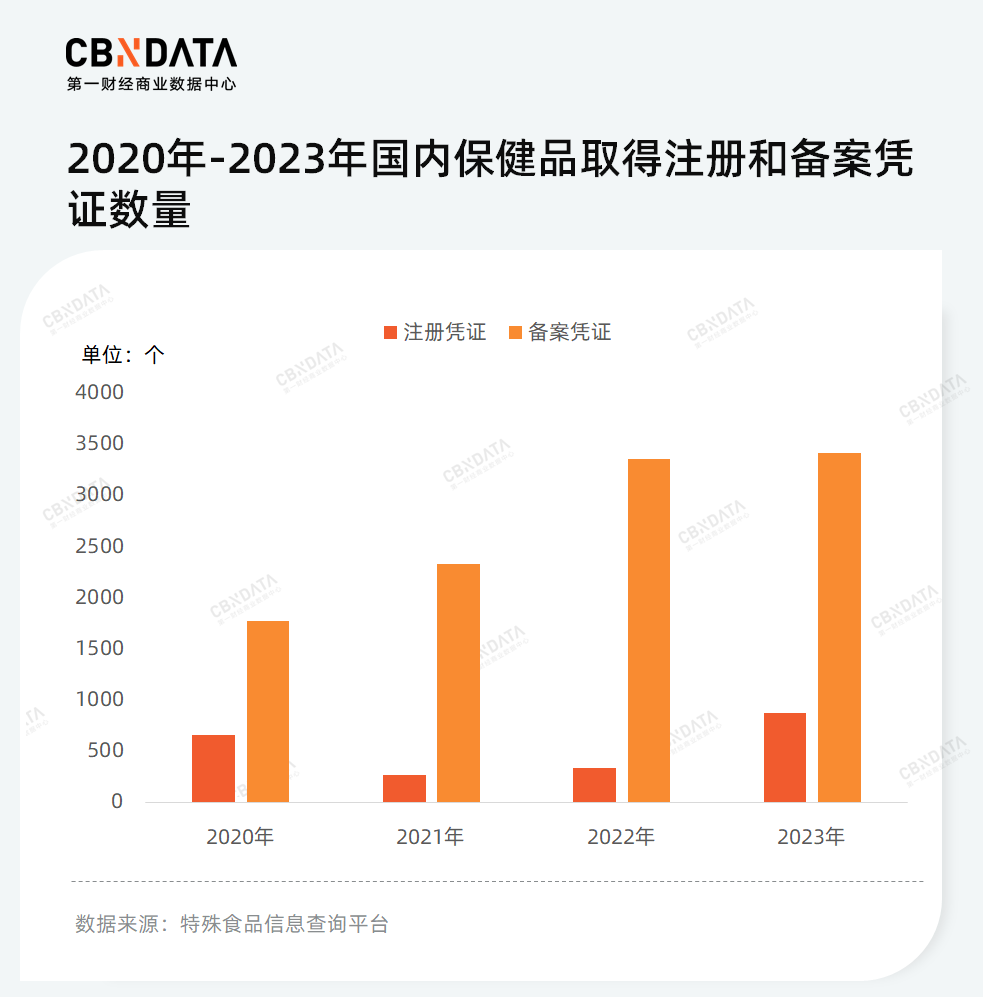

自2016年以来,注册备案结合的双轨制启动,保健品行业在规范化、审批效率方面取得显著进展,保健品近年来备案和注册凭证数量持续增长。

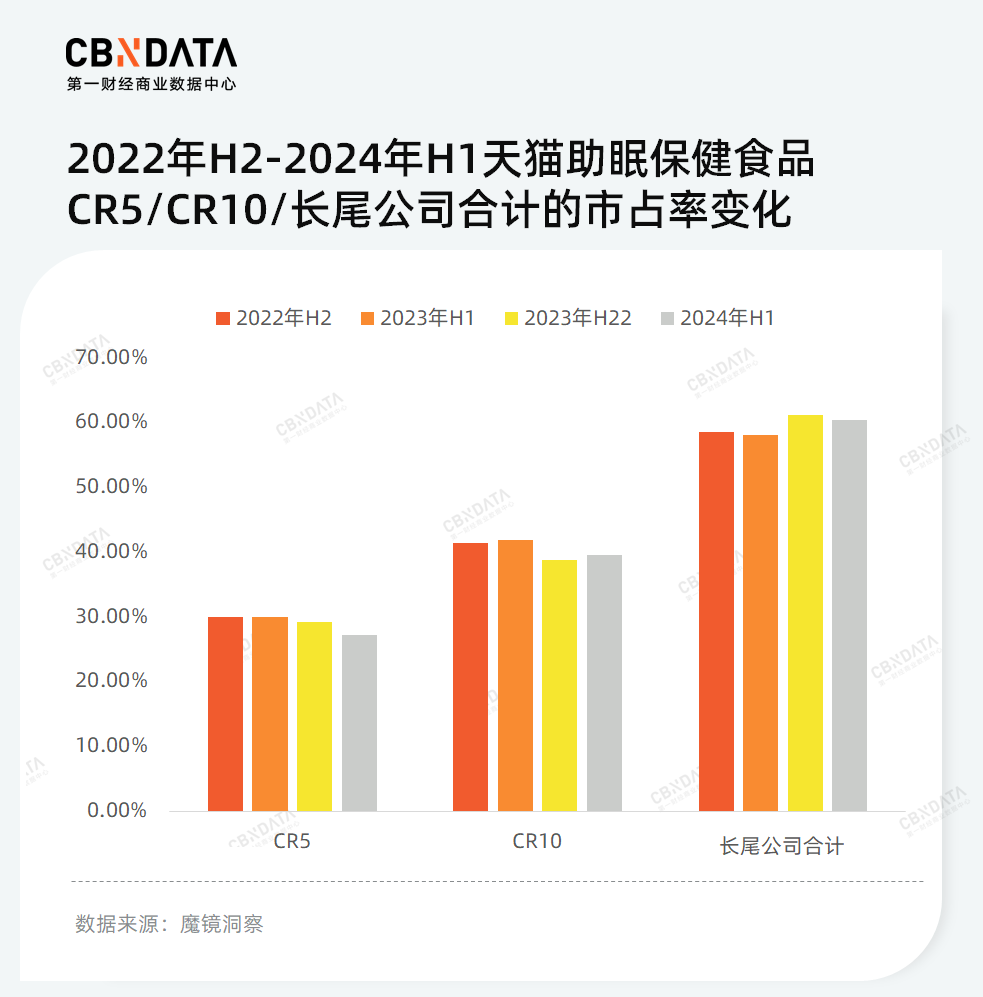

助眠保健食品也得以快速发展,这导致行业长尾化趋势明显,竞争加剧。魔镜洞察数据显示,CR5企业的市占率持续下滑,长尾公司的市占率则从2022年下半年的58.6%提升到今年上半年的60.4%。

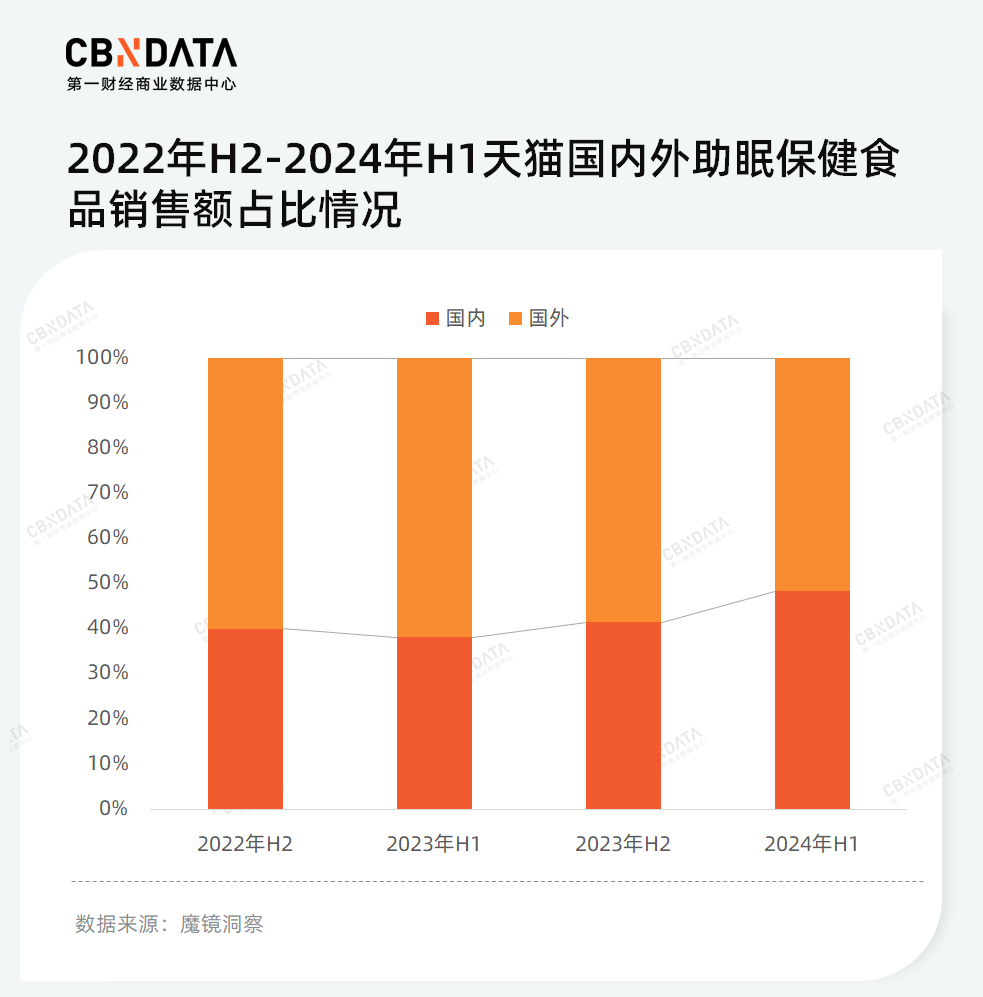

国别方面,海外品牌仍然占据着主要市场份额,但国货品牌正在迎头赶上。2024年上半年,国内助眠保健品品牌的市占率大幅上涨,同2022年下半年相比,市场份额从40.0%增加到了48.3%。

从品牌角度看,总体上,销售额前两名的品牌表现稳定,国货保健品龙头汤臣倍健与美国保健品品牌vitafusion牢牢占据着榜一和榜二的位置。TOP3-10的品牌汰换频繁,海外品牌更具备优势,与此同时,以岭这类老牌中药企业以及九芝堂、同仁堂等老字号也频繁交替进榜。

近几年,一些“新品牌”凭借“轻养生”的浪潮获得了出头的机会。以软糖剂型的助眠保健食品为例,过去,软糖类的助眠保健品主要以海外品牌为主,而如今,越来越多的国货品牌成功上榜。其中,成立于2020年的buff X更是在去年下半年直接冲上榜首,并在今年下半年依旧是软糖剂型助眠保健品销售额最高的品牌。

不过,随着下场的玩家增多,行业仍未有能够击穿品类心智的玩家能够崭露头角。面对越来越多品牌的冲击,作为行业老大的汤臣倍健市场份额表现得较不稳定。

总体而言,在激烈的竞争中,玩家们想要在短时间内成为新时代的“脑白金”并非易事。如何成为是品牌们应该思考的新问题。

千亿睡眠经济,保健食品企业应该如何掘金?

所有保健食品都是信任品。这一品类最大的特点:一是产品需要获得消费者的信任才能实现销售,二是产品使用后的效果往往难以直接验证。因此,品牌通常依赖明星代言、科学数据、专家观点和消费者评价等方式来帮忙背书。

然而,在信息多元化的今天,传统的营销策略已收效甚微,小红书、抖音等社媒平台充斥着质疑产品效果的声音。

助眠保健食品也不例外,甚至可以说,它们面临着消费者更严苛的“审视”。与补钙、调节血脂/血压等需求不同,助眠保健食品需要解决的是消费者的即时性需求——失眠,这让消费者往往对助眠保健食品的效果有较高预期,希望能够“快、准、狠”地解决睡眠问题。

但是,保健品不是药品,很难做到“药到病除”。

故而品牌要做好产品功效科普和预期管理,避免夸大功效宣传。越来越多白牌以及“碰瓷”助眠保健品的食品品牌的出现,导致行业内鱼龙混杂。在某传统电商平台宣传助眠的保健食品中,具有“小蓝帽”的占比仅为50.9%。其中,许多产品在宣传中明显夸大功效,存在“虚假宣传”的嫌疑。“30分钟速入眠”、“深睡6小时”……这种看似能立即解决问题的宣传,可能会使消费者在购买前形成过高的期望,与实际使用后的效果产生心理落差,进而对产品、品牌乃至整个品类失去信任。

而且很多产品在成分宣传上模糊了舒缓情绪与睡眠管理的差别,误导消费者的认知。尽管已有研究证实,茶氨酸能够起到镇静安神、让人舒畅的作用,但是好心情与睡着觉并无直接关联。与睡前泡脚、喝牛奶类似,许多包括纯茶氨酸产品在内的助眠保健食品在功效上更多是概念性的,或许通过心理暗示来改善睡眠效果。

此外,差异化成助眠保健食品未来竞争的关键,品牌需要提升上游把控力, 构建前沿产品研发壁垒。保健品是大单品生意早已是行业共识,但在需求多元化与极致竞争的环境下,一款产品想要卖20年已无可能。如今的消费者逐步回归产品质价比以及差异化的考量,因此,具有稀缺性和专业性的强研发、高质量产品才能帮助品牌在同质化竞争中脱颖而出。

自保健品监管“双轨制”实施以来,改善睡眠保健食品一直是高潜品类。尽管与更成熟的品类相比仍有较大差距,但最近几年这类产品的注册数量平均稳定在20个左右,例如2023年,有20个改善睡眠产品获得注册凭证,在市场监督管理局规范的24个功效中排名第10。与此同时,原料丰富度层面,国内产品仍需突破,今年上半年注册的四款新产品均是以酸枣仁为原料。

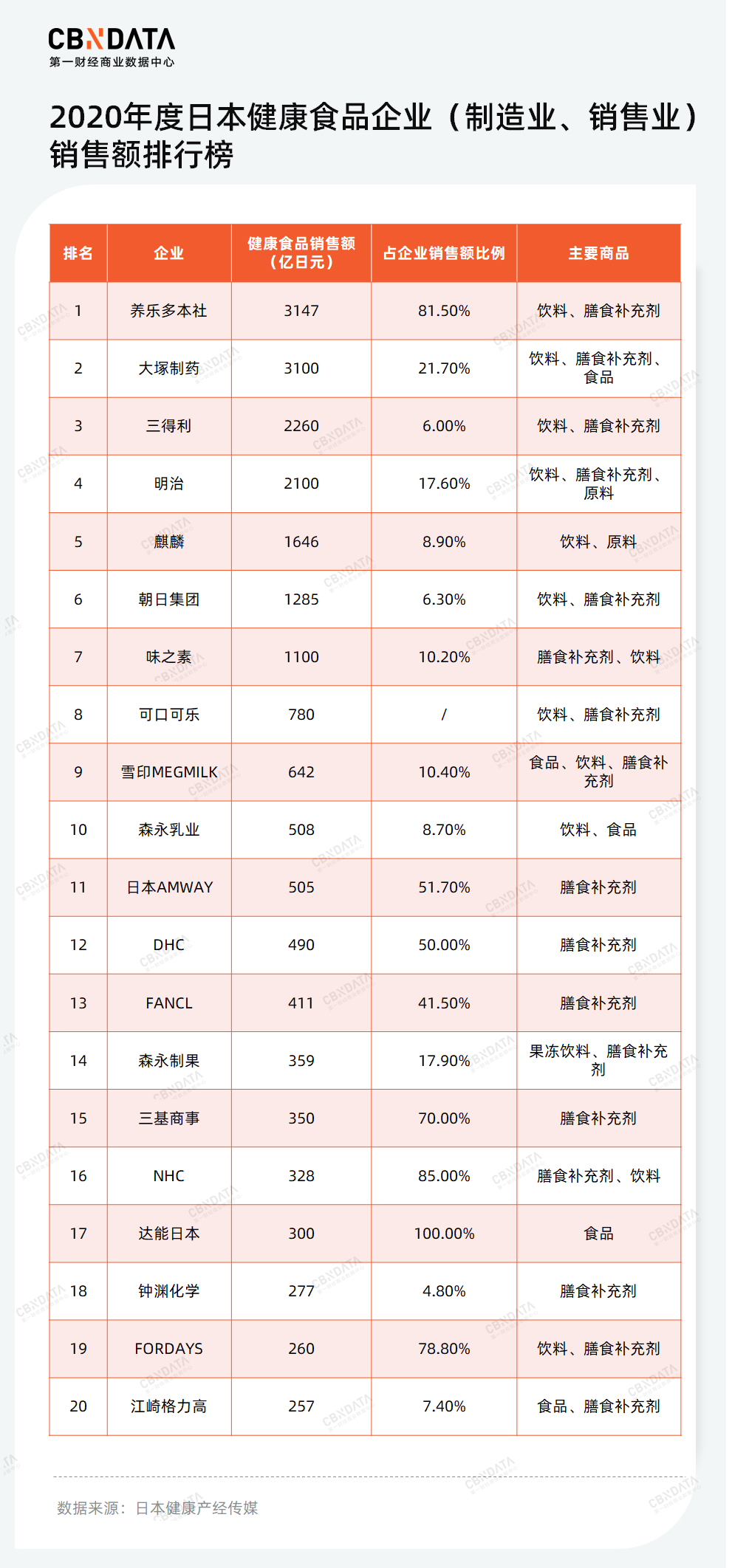

而“轻养生”时代下,更五花八门的助眠类功能性普通食品也有望成为保健食品企业新出路。想必大家都知道,日本的功能性标示食品(即FFC,类似国内功能性普通食品)市场历经三十多年发展,凭借行业标准规范完备,产品定位清晰、迭代速度频繁、场景创新性强等因素,如今已经稳定且成熟。根据东方财富证券数据,2023年,日本FFC食品市场规模预计将达到约6000亿日元。行业还形成以食品饮料公司、药企为主的竞争格局,其中,养乐多本社、大冢制药为第一梯队,其次为三得利、明治。

而助眠是FFC食品行业具有高增长的品类之一。数据显示,2023年,睡眠相关FFC食品增速约50%,规模达到约800亿日元,此后预计仍以10%以上的速度增长。连带着GABA在日本也备受欢迎。据食研汇统计,今年上半年日本申报的功能性食品中,GABA是申报数量最多的原料,其申报数量远超第二名的叶黄素。

因此,以日为鉴,中日两国在饮食文化、人口结构上有很多趋同之处,对保健食品企业来说,国内功能性普通食品也会大有可为。政策方面,我国卫生计生委早已于2009年、2014年分别批准GABA、茶叶茶氨酸作为新资源食品,可用于食品加工中。因此,自2019年下半年,国内助眠饮品市场出现大繁荣,各大饮料品牌陆续发售“助眠饮料”,且均价都在15元左右。

只不过当时多数产品伴随着“虚假宣传”、采用“微商”的销售方式以及某品牌涉及传销等问题使得“助眠饮料”品类受到市场“不信任”,所以截至今天,只有三元还在天猫旗舰店中售卖添加褪黑素得“助眠牛奶”且销售情况并不理想,月销量仅700单,其他品牌相关产品均已在天猫“销声匿迹”。但CBNData相信如果行业可以解决“信任”问题,助眠功能性食品的增长必然实现突飞猛进。

归根到底,助眠保健食品的市场需求潜力巨大,仍处于野蛮生长阶段。但受限于产品、市场教育、营销推广等方面,让消费者从“需要”转变成“相信”,行业与品牌都还有很长的路要走,最后哪些品牌能历久弥新成为“轻养生”时代的“脑白金”?消费者会用脚投出自己的一票。

参考资料

[1]刘润《保健品业的未来:回归食品,而不在“药品”中迷失自己》

[2]蓝鲸浑水《为什么中国3亿人失眠,“助眠饮料”却不好卖?》封面来源| Pexels

撰稿|元宵

审校|逆光、桬棠

评论