界面新闻记者 |

界面新闻编辑 | 江怡曼

在“公开市场国债买卖业务公告”专栏开设两天后,央行发布了首个国债买卖业务公告。

8月30日,央行公告称,为贯彻落实中央金融工作会议相关要求,2024年8月人民银行开展了公开市场国债买卖操作,向部分公开市场业务一级交易商买入短期限国债并卖出长期限国债,全月净买入债券面值为1000亿元。

界面新闻记者采访了解到,“买短卖长”的操作主要是为了适度提升长债收益率,维持向上倾斜的国债收益率曲线。考虑到央行手上持有的国债主要是此前注资中投的特别国债,期限相对较短且容易辨识,央行8月卖出的长期国债可能来源于央行借入。

从长远来看,这是中国货币政策的一大步,意味着中国央行可通过国债买卖提供或回收流动性,未来国债或成为人民银行投放基础货币最主要的渠道(即人民币发行锚定国家信用),人民银行资产负债表或将重构。这些转变对于锻造强大的货币、构建强大的中央银行、建设金融强国都具有极其重要的意义。

从8月看,当月央行通过国债净买入投放的流动性和MLF净回笼的规模大体相当,使得中长期流动性保持平稳。在2017年保持稳定甚至略有下降后,中国央行资产负债表“对中央政府债权”余额将在8月出现回升。

长债或是借入的

8月28日,央行在官方网站公开市场业务中新增了“公开市场国债买卖业务公告”栏目,市场预期央行将很快进行国债买卖。两天后的8月30日,央行发布了首个国债买卖业务公告。

央行公告称,向部分公开市场业务一级交易商买入短期限国债并卖出长期限国债,全月净买入债券面值为1000亿元。其中买入、卖出的规模并未披露,同时买入卖出的个券信息也没有披露。界面新闻记者采访的多位业内人士认为,央行卖出的长期国债可能来源于央行借入的国债。

从央行资产负债表看,目前央行持仓的国债余额为1.52万亿元。结合其他公开信息看,央行持仓个券明细主要是17特别国债01(4000亿元,于8月29日到期)、17特别国债02(2000亿元,剩余期限3年)和22特别国债(7500亿元,剩余期限1.28年)。

“这些国债期限普遍较短,同时债券简称比较突出,如果央行卖出,市场当时就知道对手方是央行,而央行买债国债市场今日才知,因此央行卖出的长期国债可能来源于央行借入的国债。”沪上某大型券商固收投资总监8月30日表示。

今年7月1日,央行公告称,为维护债券市场稳健运行,在对当前市场形势审慎观察、评估基础上,人民银行决定于近期面向部分公开市场业务一级交易商开展国债借入操作。

7月5日,央行表示,已经与几家主要金融机构签订了债券借入协议,当时已签协议的金融机构可供出借的中长期国债有数千亿元。央行将采用无固定期限、信用方式借入国债,且将视债券市场运行情况,持续借入并卖出国债。

维持向上倾斜的收益率曲线

虽然央行此次国债买卖有很多细节信息尚不清晰,但“买短卖长”是确定的。在市场看来,这主要是为了影响国债收益率曲线,适度提升长债收益率,进而维持向上倾斜的收益率曲线。

今年以来,债券市场走出一波大牛市。Wind数据显示,10年期、30年期国债收益率由去年末的2.56%、2.83%,下降至今年8月末的2.17%、2.37%,分别下降了39BP、46 BP。同期,短期国债收益率下行幅度较小,国债收益率曲线走平。

对于长期及超长期国债收益率大幅下行,央行多次提示长债收益率已偏离合理区间。

6月19日央行行长潘功胜在陆家嘴论坛表示,美国硅谷银行的风险事件启示我们,中央银行需要从宏观审慎角度观察、评估金融市场的状况,及时校正和阻断金融市场风险的累积,当前特别是要关注一些非银主体大量持有中长期债券的期限错配和利率风险,保持正常向上倾斜的收益率曲线,保持市场对投资的正向激励作用。

央行8月9日发布的《2024年第二季度中国货币政策执行报告》称,今年以来国债收益率持续较快下行,6月下旬,10年期国债收益率逼近2.2%关口,创20年来新低,已明显偏离合理中枢水平,不断累积金融风险。

交易商协会副秘书长徐忠8月21日表示,今年以来,大量资金涌入债券市场,导致债券市场期限利差、信用利差缩小甚至拉平,长期国债利率已经偏离合理区间,一定程度上存在泡沫化倾向。针对正在累积的债券市场风险,尤其对风险控制能力很弱的中小金融机构,中央银行有责任进行风险提示。

前述券商固收投资总监称,“买短卖长”主要还是为了收益率曲线控制,保持向上倾斜的收益率曲线,背后显然是央行觉得长债收益率过低。

货币政策的一大步

现行法规明文禁止我国央行在一级市场购买国债,但允许央行在二级市场上买卖国债。

人民银行法规定,中国人民银行不得对政府财政透支,不得直接认购、包销国债和其他政府债券。但同时提到:“中国人民银行为执行货币政策,可以运用下列货币政策工具:……(五)在公开市场上买卖国债、其他政府债券和金融债券及外汇。”

历史上看,央行也曾进行过国债买卖的操作。2000年-2003年,央行多次开展买断式交易国债的操作,主要是尝试通过买卖国债进行流动性调节。

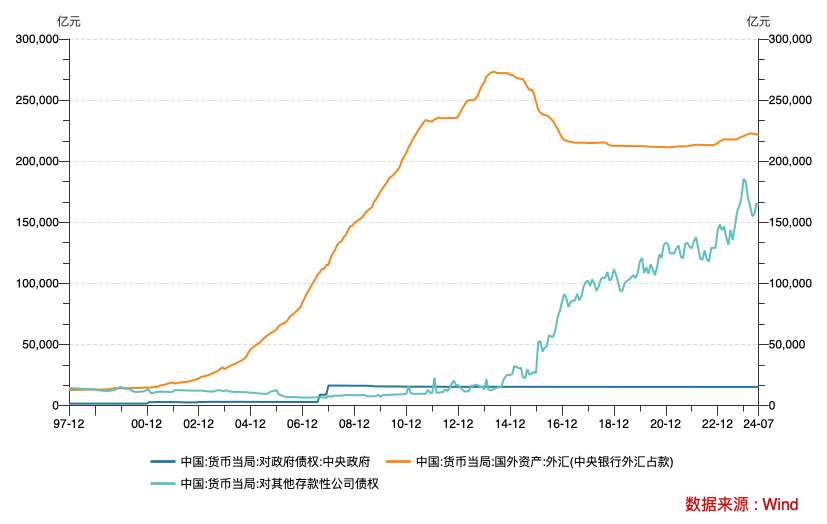

但2004年以后,交易量逐渐减少。同期央行主要通过外汇占款提供基础货币和流动性,而2014年之后中国央行主要通过MLF、PSL等(计入央行资产负债表“对其他存款性公司债权”科目)提供基础货币和流动性。

央行资产负债表显示,截至2024年7月末,央行外汇占款、对其他存款性公司债权、对中央政府债权余额分别为22.2万亿元、16.4万亿元、1.52万亿元,分别占央行总资产的50%、37%、3.4%。

对此,一些研究认为,基础货币依赖外汇占款提供,本质是锚定美元信用;通过MLF等再贷款提供基础货币,货币发行的基础资产转为银行信用,同时面临信息不透明的问题。因此研究建议,央行可在二级市场上买卖国债,进一步充实资产端的国家信用。

浙商银行首席经济学家殷剑峰认为,依附型货币肯定不能成为强大的货币,主权信用货币是成为强大货币的必要条件。中国建设金融强国,客观上要求建立主权信用货币发行模式,国债要成为人民银行投放基础货币最主要的渠道。

从这个角度看,央行此次公布的国债买卖操作是中国货币政策的一大步,意味着中国央行可通过国债买卖提供或回收流动性,基础货币将逐步锚定国家信用。国债或成为人民银行投放基础货币最主要的渠道,人民银行资产负债表也将重构,即对中央政府债权未来或成为人民银行最主要的资产。

去年10月召开的中央金融工作会议提出,要加快建设金融强国。会议还提出,充实货币政策工具箱,丰富和完善基础货币投放方式,在央行公开市场操作中逐步增加国债买卖。

潘功胜6月19日在陆家嘴论坛上表示,近年来,随着我国金融市场快速发展,债券市场的规模和深度逐步提升,央行通过在二级市场买卖国债投放基础货币的条件逐渐成熟。

“应当看到,把国债买卖纳入货币政策工具箱不代表要搞量化宽松,而是将其定位于基础货币投放渠道和流动性管理工具,既有买也有卖,与其他工具综合搭配,共同营造适宜的流动性环境。”潘功胜强调。

从8月份来看,央行全月净买入国债债券面值为1000亿元,意味着央行向市场净投放1000亿元流动性。而8月央行开展3000亿元MLF操作,而当月MLF到期4010亿元,MLF净回笼1010亿元。上述操作意味着央行通过国债净买入投放的流动性和MLF净回笼的规模大体相当,中长期流动性保持了平稳。

评论