记者 杜萌

今年以来,REITs板块行情一枝独秀。截至8月31日,中证REITs全收益指数今年以来收益率达到了10.74%。

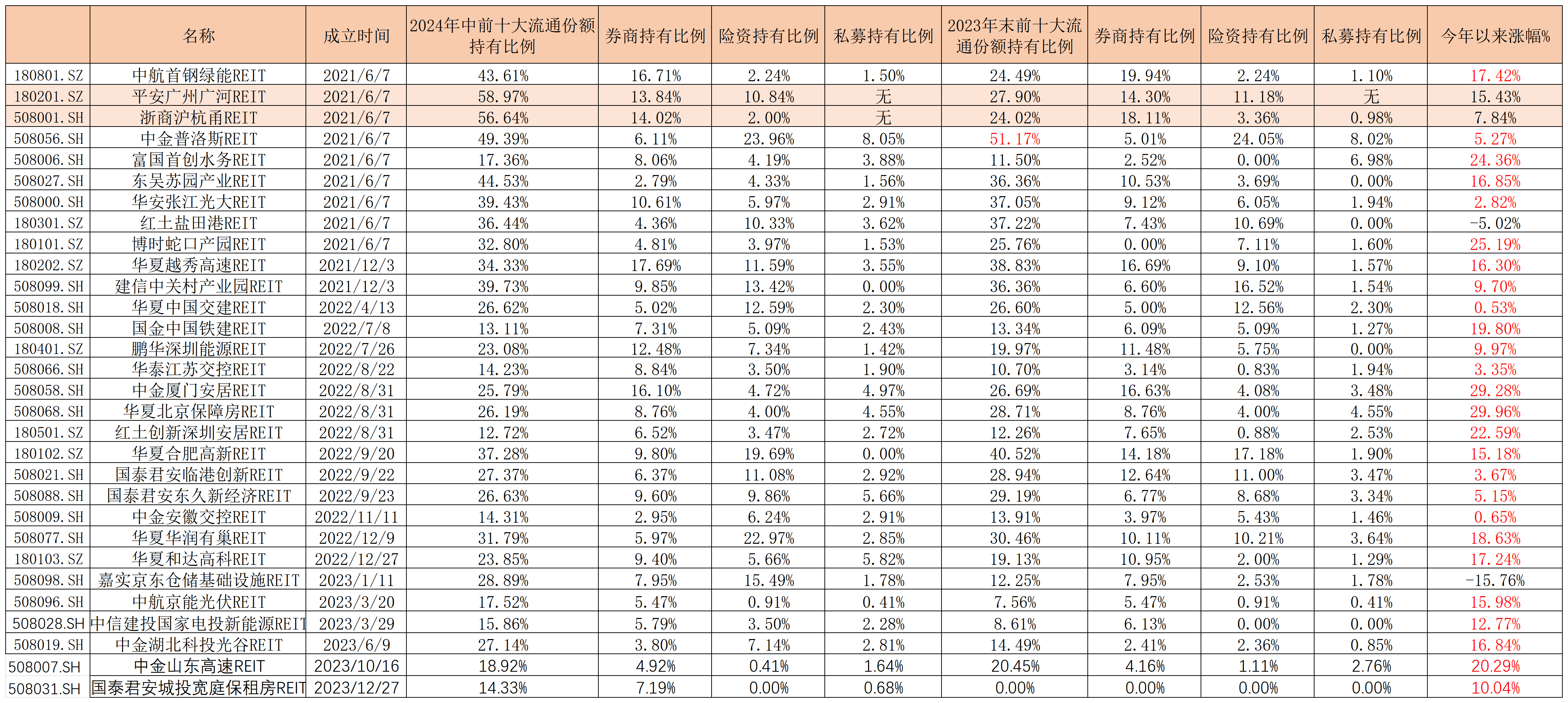

哪些机构在上半年大手笔进行加仓?又有哪些机构见好就收,落袋为安?界面新闻记者统计了30只披露中报的REITs产品(剔除今年新上市的产品),并对每只产品的前十大流通份额持有人进行了分类和整理。

总体来看,相比去年年末,多只REITs的前十大流通份额占比有所提高。这是因为随着首批REITs“三年限售”期满,多位原始权益人所持有的战略配售份额在解禁后并未卖出,而是继续持有。

以平安广州广河REIT为例,原始权益人广州市高速公路有限公司持有的30%战略配售份额已经在6月21日解除限售。虽然解除限售,但该部分份额并未卖出。该产品的前十大流通份额占比也从去年年末的27.9%增加至58.97%。

博时招商蛇口产业园的原始权益人之一招商局蛇口工业区控股股份有限公司解禁后仍持有1.08亿份,占比为7.6%。

除了惜售,也有REITs的股东进行了增持。半年报显示,中航首钢绿能REIT的股东之一北京首钢基金增持了2000万份,占总份额的20%。该产品的前十大流通份额占比也从去年年末的24.49%增加至43.61%。

险资和私募成为“买买买”的主力军。以富国首创水务REIT为例,2023年报显示,险资并未出现在前十大流通份额名单中,但到了今年上半年,同方全球人寿保险的两只产品合计持有2092.47万份,合计持有份额占比为4.19%。截至8月末,该REIT今年以来涨幅为24.36%。

利安人寿旗下的利安利尊稳赢两全保险、新华人寿新分红、新华人寿万能得意理财三只产品则在上半年均增持了华泰江苏交控REIT,合计占比达到了2.52%。

中再资产发行的中再资产基建强国REITs主题产品也出现在多只产品的前十大持有人名单中。该产品持有博时招商蛇口产业园REIT2179.66万份,占比为1.53%。该产品还增持了鹏华深圳能源REIT854.63万份,占比为1.42%。

除了险资之外,也有私募闻风而动。上海合晟资管旗下的合晟同晖7号私募基金也出手了,半年报数据显示,该私募产品在今年上半年新买入了452.66万份华夏越秀高速REIT,持股占比为1.51%。该产品还在上半年增持了国金中国铁建高速REIT580.53万份,持股比例达到了2.43%。

另一家私募——上海金锝私募基金管理的金锝诚意精心9号、金锝尧典28号两只产品也在上半年大手笔增持了华夏和达高科REIT,分别持有827.45万份、564.99万份,分别占比为1.65%、1.13%。

嘉实资管旗下的睿鑫单一资管计划也新晋为两只REITs的前十大股东。该基金位列东吴苏园REIT第十位持有人,持有份额1400万份,占总份额比例为1.56%。此外,该基金也新购入红土盐田创新REIT3448.42万份,占总份额比例为3.62%。

一些资管公司也开始布局REITs。值得注意的是,北京首钢基金有限公司在今年上半年增持了多只REITs产品,并出现在前十大份额持有人的名单中。以博时招商蛇口产业园REIT为例,北京首钢基金共持有1.32亿份,占总份额的9.28%。天眼查APP数据显示,首钢基金成立于2014年,是首钢集团的全资子公司,主要以自有资金从事投资活动。

中国东方资产管理股份有限公司也出现在多只REITs的前十大持有人名单中,持有博时招商蛇口产业园REIT5694.68万份,占比为4.01%。

也有资管机构发行了针对REITs的产品,申万宏源集团的全资子公司宏源汇智也在加速买入优质的REIT产品。中报数据显示,该公司出现在博时招商蛇口产业园等多只REITd的前十大流通份额持有人名单中。

有增持也有减持,有券商进行了减仓。中金财富证券在上半年对红土创新深圳安居REIT进行了减持。截至去年年末,中金财富证券持有1196.35万份,是第一大流通份额的持有人。而到了今年中报,中金财富证券已经消失在前十大流通份额名单中。

界面新闻记者了解到,随着REITs“首发+扩募”的双轮驱动模式,投资人对公募REITs产品的熟悉度和研究深度相比上市初期有了明显提升,券商、保险等机构投资者也开始考虑在REITs上布置更多的投研力量、系统配置等。同时,中证REITs全收益指数发布后,公募REITs产品交易的便利性也得到进一步增强。

评论