界面新闻记者|马悦然

相较于去年上半年普遍两位数的净利降幅,今年上半年A股风电企业业绩有所好转。

在界面新闻不完全统计的六家主要风电整机商业绩中,两家龙头金风科技(002202.SZ)、明阳智能(601615.SH)上半年净利润实现同比增长,运达股份净利润微降0.54%。

去年上半年,金风科技净利降幅达34.82%、运达股份降幅49.75%、明阳智能降幅超73%。

作为中国第五大风电整机商,三一重能(688349.SH)上半年业绩增速则由增转降。其今年上半年净利为4.34亿元,同比下降46.92%,在统计企业中同比下滑幅度最大。其去年同期净利同比增2.38%。

主营业务较多的东方电气(600875.SH),上半年净利额在统计企业中最高,但出现15.52%的同比下滑;电气风电(688660.SH)则仍为亏损。

根据彭博新能源财经发布的2023年中国风电整机制造商排名,排名前七的企业分别为金风科技、远景能源、运达股份、明阳智能、三一重能、东方电气和电气风电。

全球风电老大金风科技凭借海外及海上业务的开拓,净利润增速在上述企业中最高。其上半年盈利13.87亿元,同比增长10.83%。其中,二季度净利达10.54亿元,同比暴增6249%,去年同期净利仅为0.166亿元。

明阳智能上半年净利为6.61亿元,同比微增0.94%。其中,一季度业绩同比增长两倍以上,但二季度同比下滑近六成。

上半年,明阳智能实现风机对外销售4.01 GW,对应实现风机及相关配件销售79.22亿元;风机新增订单9.73 GW。

明阳智能陆上风机机型单机功率正在以3-4MW主力机型向5-8 MW机型推进。海上风机机型单机功率从5.5 MW到6.45MW已经迭代到8 MW、11 MW、12 MW和更高的18 MW、22 MW机型。

同期,电站销售为明阳智能贡献了9.75亿元收入。该公司目前在运营的新能源电站装机容量2.71 GW,在运营的新能源电站共实现发电量27.35亿千瓦时。

三一重能今年一、二季度净利润均同比下滑超四成。一季度,该公司净利润2.66亿元,二季度环比下降近37%至1.68亿元。

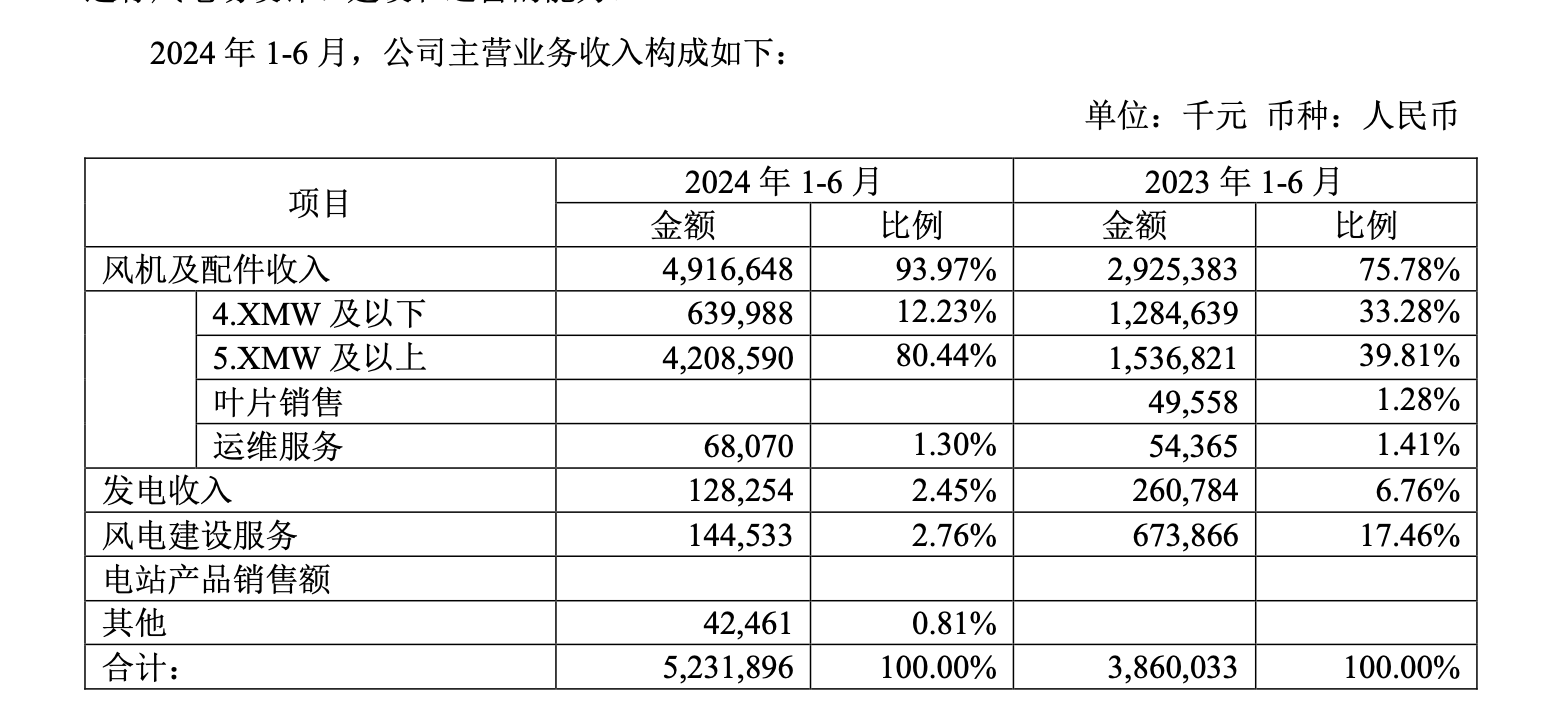

上半年,三一重能93.97%的收入来自于风机及配件收入,去年同期这部分业务占比为75.78%。

相较之下,该公司风电建设服务收入占比大幅下滑,从去年上半年的近两成,降至不足3%,目前这部分营收为1.45亿元。

但环比看,三一重能的风机盈利能力有所提升。上半年,其总体毛利率16.01%,较去年下半年增加4.82个百分点;其中,风机业务毛利率15.13%,较去年下半年增加6.14个百分点,已连续两个季度改善。

今年上半年,三一重能陆上风机对外销售容量3.3 GW,同比增长121%,创造历史同期最好交付业绩。海上风机方面,该公司称将力争下半年尽快实现突破。

另一陆上风机龙头运达股份业绩与去年上半年基本持平。去年,在彭博新能源财经的中国风电整机制造商新增吊装容量排名中,运达股份再次重返前三,仅次于金风科技和远景能源。

上半年,运达股份实现对外销售容量约4.05 GW,同比上升19.25%。报告期内,其新增订单14.29 GW,累计在手订单34.2 GW。

运达股份披露的各产品毛利率均有所下滑,其中风电机组毛利率10.34%,同比下滑5.52个百分点。即使发电收入毛利率下滑11.08个百分点,但依然高达56.11%,在所有产品中最高。

在风机价格内卷、利润率持续低迷的情况下,风电场开发、电站销售成了风电整机商新的业绩增长点。

海上风电龙头电气风电(688660.SH)业绩仍维持亏损状态,上半年亏损3.87亿元,在被统计企业中垫底,亏损额同比减少1.78%。去年,该公司的海上霸主地位被明阳智能取代,跌至第二。

上半年,电气风电新增订单为3.2 GW,较上年同期增长113.71%,其中已中标尚未签订合同的订单为1.42 GW。

截至6月底,电气风电累计在手订单为11.51 GW,较上年同期增加了21.99%,其中已中标尚未签订合同的订单为2.14 GW。此外,电气风电在印尼等地实现零突破,取得部分订单。

在风资源开发方面,电气风电自持风场产生的发电收入为0.48亿元,较去年同期增长36.92%。

电气风电称,已经采取切换陆上产品技术路线、海上产品大型化升级、管理优化等多项措施应对市场挑战,但若后续风机市场招标价格仍持续大幅快速下降,而公司无法保证产品成本随销售价格同步下降,或因部分产品未来可能受较为恶劣工作环境等因素影响产生质量问题,对经营业绩产生不利影响,公司业绩仍可能存在亏损的风险。

该公司表示,将重点在陆上大基地、“两海”(海上及海外)领域争取销售订单,扩大公司规模,并积极推进风资源开发与投资业务、拓展服务业务,以丰富公司利润来源。

据中金公司统计,20多家以风电设备为主要盈利贡献的公司中,上半年总收入和总扣非净利润分别同比降低2.2%和20.9%。

其中,整机环节上半年和二季度总扣非净利润分别同比增加3.5%和45.7%,剔除整机环节(包含塔筒、海缆、风机零部件)上半年和二季度总扣非净利润分别同比下降35.1%和39.5%。

该机构认为,对于整机商而言,利润率低点已过,改善有望持续,中长期期待海风和出口结构性拉动。随着国内海风在下半年开始的开工起量,有望驱动整体行业盈利上行,同时海外陆风和海风需求的增长也有望在未来1-3年对国内风电供应链形成共振。

评论