界面新闻记者|马悦然

半年财报季落下帷幕,光伏企业盈利能力出现明显分化。

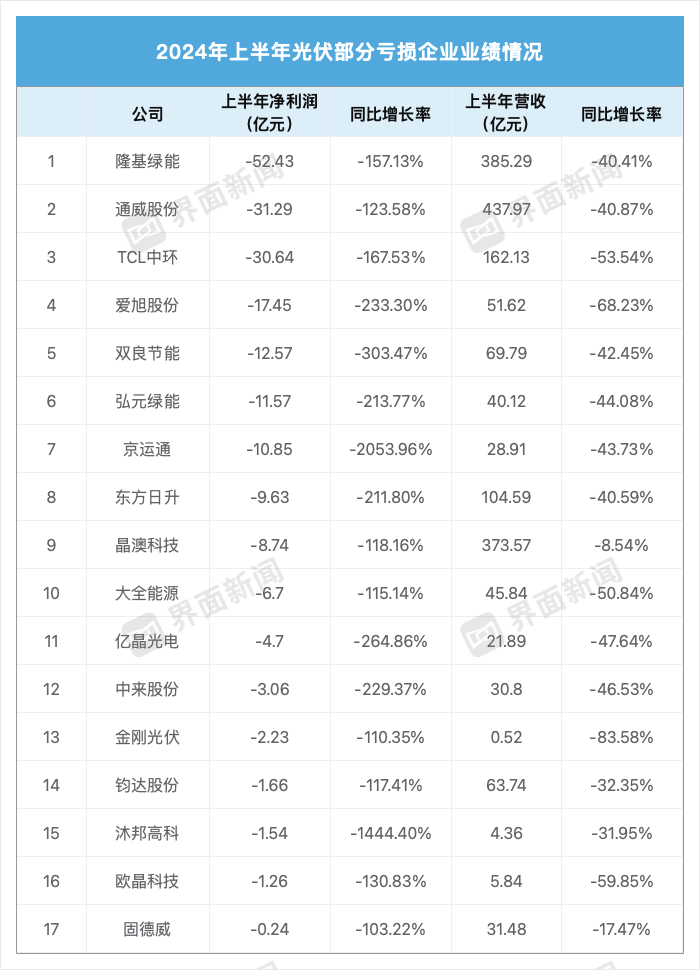

界面新闻不完全统计了40家光伏主要企业的业绩,其中17家亏损,占比约四成,多为晶硅产业链企业。晶硅产业链主要分为硅料、硅片、电池和组件环节。

其中,组件和硅片龙头隆基绿能(601012.SH)、硅料和电池龙头通威股份(600438.SH),在上半年分别亏损52.43亿元、31.29亿元,硅片老大TCL中环(002129.SZ)亏损额也超过30亿元,这三家就亏掉了上百亿元。

专注于BC技术的爱旭股份(600732.SH)上半年同样表现不佳,亏损额超过17亿元。紧随其后的是三家硅片新秀,亏损额均为两位数,京运通(601908.SH)上半年由盈转亏,净利润同比下降超过20倍,在被统计企业中降幅最大。

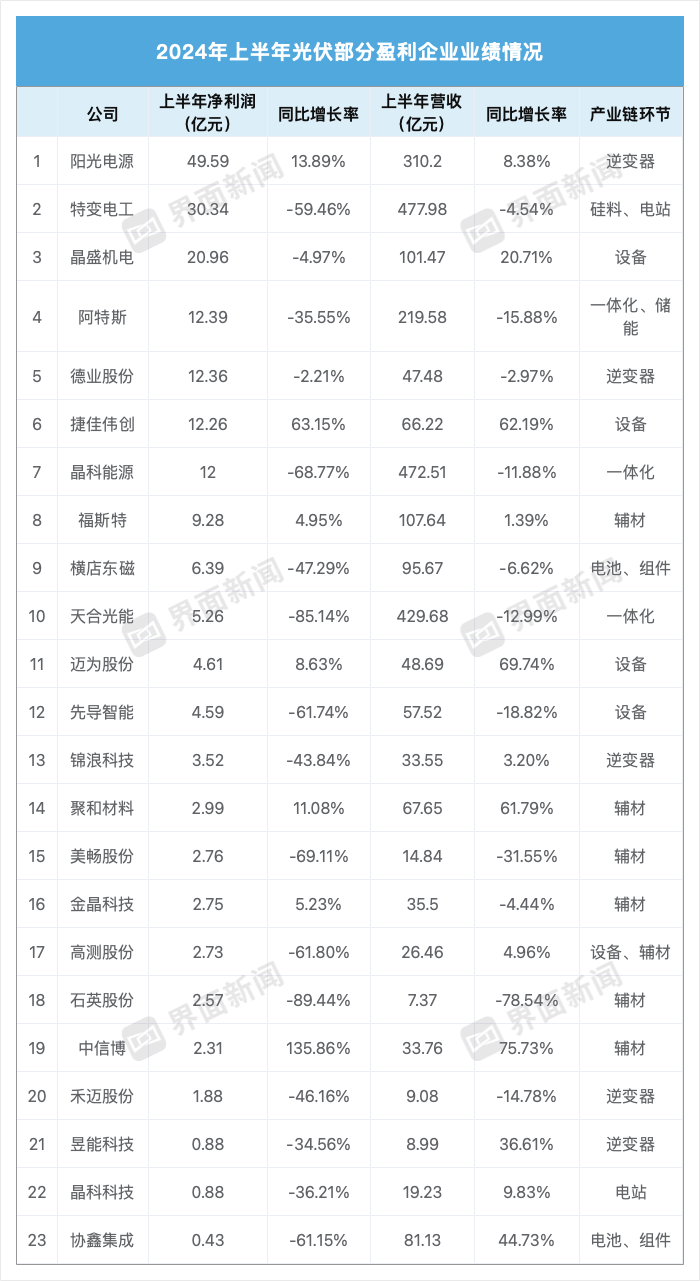

有亏损也有盈利。40家被统计企业中,仍有23家实现盈利,主要集中在逆变器、辅材、设备等领域。

这些盈利企业中,近七成企业净利润同比下滑,但有7家净利同比增长,其中4家增速在两位数以上,分别为中信博、捷佳伟创、阳光电源和聚和材料。

上半年光伏行业最赚钱的企业是逆变器和储能龙头阳光电源(300274.SZ)。该公司续创历史最佳半年业绩,上半年实现营业收入310.2亿元,同比增长8.38%;归母净利润49.59亿元,同比增长13.89%。

据咨询机构标普全球发布的2023年全球光伏逆变器企业出货量榜单,阳光电源蝉联全球第一。据中关村储能产业技术联盟(CNESA) 2023年度储能系统全球出货排名,阳光电源储能系统全球出货量10.5 GWh,连续第八年位居中企第一。

同比增幅最高的是光伏支架龙头中信博(688408.SH),其上半年净利润虽规模不大,仅为2.31亿元,但维持了135.86%的高增速。最近七个报告期,中信博都维持了高速发展,2023年上半年净利更是同比暴涨80倍以上。

光伏支架是光伏产业链中的重要辅材,其性能直接影响光伏电站的发电效率及投资收益。

上半年,按照支架产品分类,中信博跟踪支架交付约5.89 GW,固定支架交付约2.08 GW。截至6月末,中信博在手订单约66.69亿元,其中跟踪支架约55.49亿元,固定支架约10.73亿元,其它约0.47亿元。

中信博称,上半年,海外中东、印度等市场光伏电站开工率同比提升,因海外交付多为跟踪支架,使该公司交付产品结构优化,叠加降本及市场开拓等战略布局逐步落地,光伏支架系统毛利率稳步提升。

同比增幅第二高的捷佳伟创(300724.SZ),是一家设备商。该公司全面布局了TOPCon、HJT、XBC、钙钛矿及钙钛矿叠层等光伏电池技术路线,目前已经成为以TOPCon 为主流技术路线的主要设备供应商。该公司称,上半年营收增加主要系订单持续验收带来收入增长所致。

被统计的盈利企业中,辅材商共有七家,盈利最多的是胶膜龙头福斯特(603806.SH),其净利润9.28亿元,同比增长4.95%。

但福斯特上半年光伏业务表现并不亮眼。上半年该公司胶膜销售量虽有较大幅度增长,但因光伏行业增速放缓且光伏树脂采购价格下降,胶膜销售价格出现下跌,导致这部分营收收入与上年同期基本持平。此外,该公司光伏背板营收下滑超过四成。

“2024年是光伏行业非常艰难的一年,全球光伏装机容量同比增速放缓、国际贸易壁垒提升、国内电网消纳问题等,行业进入产能出清阶段,各类光伏产品的价格也快速下跌,多家光伏企业持续发生亏损。”福斯特称,作为光伏行业的一份子,其在生产经营中也面临各种困难,订单的不可预见性、海内外产能的不匹配、客户经营压力的传导等。

福斯特认为,未来公司的光伏材料业务将面临更加复杂的形势,未来将通过差异化的产品开发和海外销售提升,降低行业因素影响带来的压力。

盈利企业中,涉及晶硅产业链的企业仅六家。这些企业能盈利,多数也是靠自身其他业务的支撑。

两大龙头晶科能源(688223.SH)、天合光能(688599.SH)是为数不多盈利的一体化企业。但两者净利下滑幅度也较大,分别约达69%和85%。

上半年,晶科能源保住了全球组件第一的位置,出货量达到43.8 GW;后者组件出货量为34 GW,排名全球第三。

相较之下,上半年组件出货全球第二的晶澳科技(002459.SZ)亏损近9亿元,毛利率大幅下滑14.96个百分点,降至3.91%;隆基绿能出货量降至第四,亏损超过50亿元。

一体化企业中盈利的还有阿特斯(688472.SH),净利同比下滑约36%。该公司上半年放弃了部分亏损订单,主动减少部分光伏产品出货量,以利润为优先,同时其储能业务爆发,储能销售2.6 GWh,同比暴增3309%。

业内为数不多盈利的电池组件商还包括横店东磁(002056.SZ)、协鑫集成(002506.SZ)等。横店东磁业务除光伏外,还包括磁材+器件板块、锂电板块等,其光伏业务毛利率下滑12.46个百分点。

协鑫集成上半年净利润同比下滑六成至0.43亿元,在被统计企业中盈利最低。该公司称,上半年实现国内中标规模及组件开工率居行业前列,组件出货量及营业收入同比大幅增长,并仍实现盈利,在行业同比中取得了尤为不易的成绩。

此外,盈利企业中包括五家设备商,最挣钱的设备商是晶盛机电(300316.SZ);五家是逆变器企业,除阳光电源外,还有德业股份(605117.SZ)、锦浪科技(300763.SZ)、禾迈股份(688032.SH)、昱能科技(688348.SH)。

评论