文丨张涛 路思远 (中国建设银行金融市场部,文章仅代表作者观点)

市场更倾向需求前景的恶化

上期“美联储观察”曾言“任何超预期的经济数据均会触动市场情绪……在9月会议之前,鲍威尔与美联储将经受“市场不安”的考验”,而近期市场的表现确实越来越显现出“不安”。例如,标普500指数在经历8月初的“黑色星期一”之后,虽由5119.26的低位最高反弹至5651.37,但昨晚美国ISM制造业PMI数据出炉后(连续5个月低于50),标普500又出现了超过2%的跌幅,当天纳指的跌幅则接近了3%,原油价格跌幅超过5%,伦铜跌幅超过2%。今天(9月4日),亚太股市也是再次出现普跌,日韩股市跌幅更是超过3%,反映出市场对前景的不乐观。

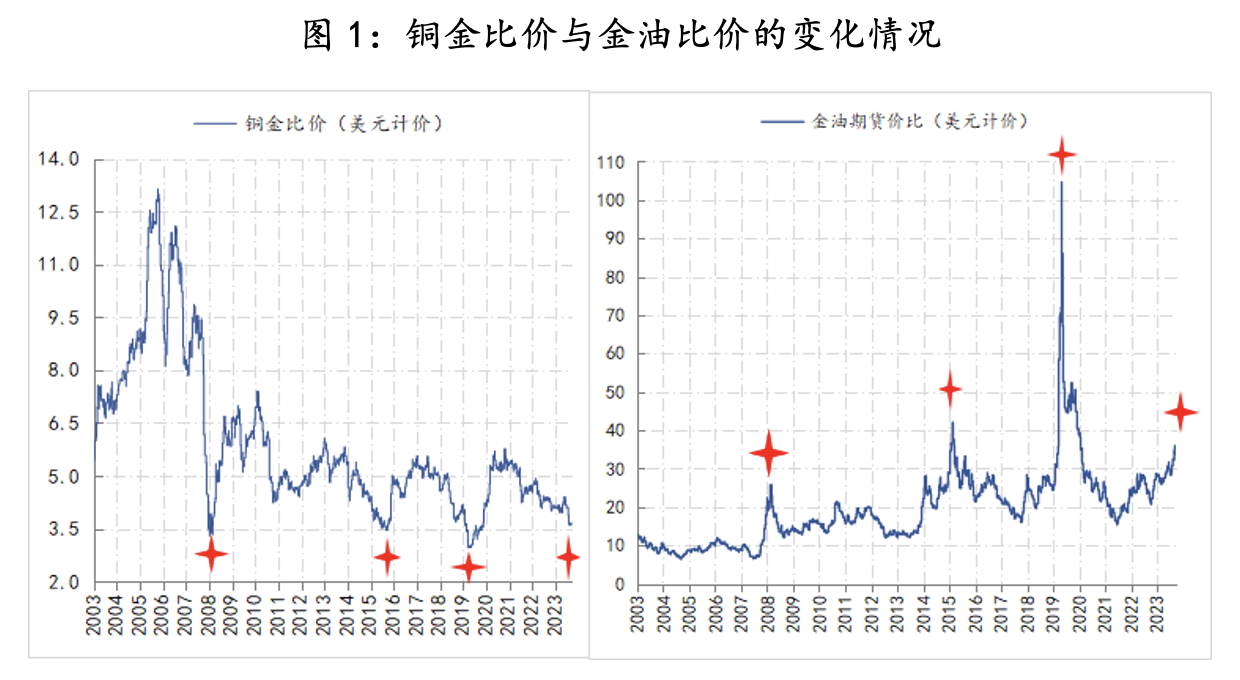

另外,近期铜金比价与金油比价的变化,确实已经反映出经济前景可能要开始加速恶化。例如,铜金比价已经降至3.5阙值附近,在过去20年间,该比价曾三次降至3.5,依次为美国次贷危机、中国股灾和新冠疫情,目前是第四次;金油比较也是类似情况,在过去20年间,金油比价曾三次出现1倍以上的上涨,依次为美国次贷危机、中国股灾和新冠疫情,目前是第四次,反映出需求前景的恶化和避险情绪的上升。

当前市场轨迹更贴近1987年-1990年期间轨迹

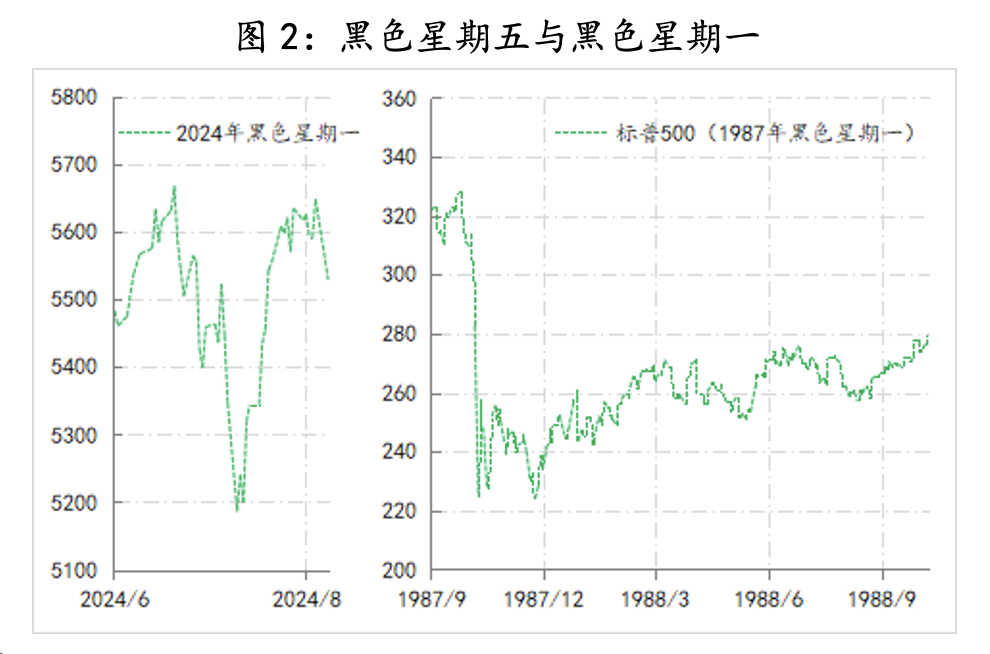

8月初全球股市的暴跌轨迹像极了1987年10月初的情景。1987年的“黑色星期五”是在美股,这一次的“黑色星期五”则出现在日股,之后都引发全球股市的暴跌——“黑色星期一”,即两次都是个别股市先出现“黑色星期五”,跨过周末后全球股市出现“黑色星期一”。

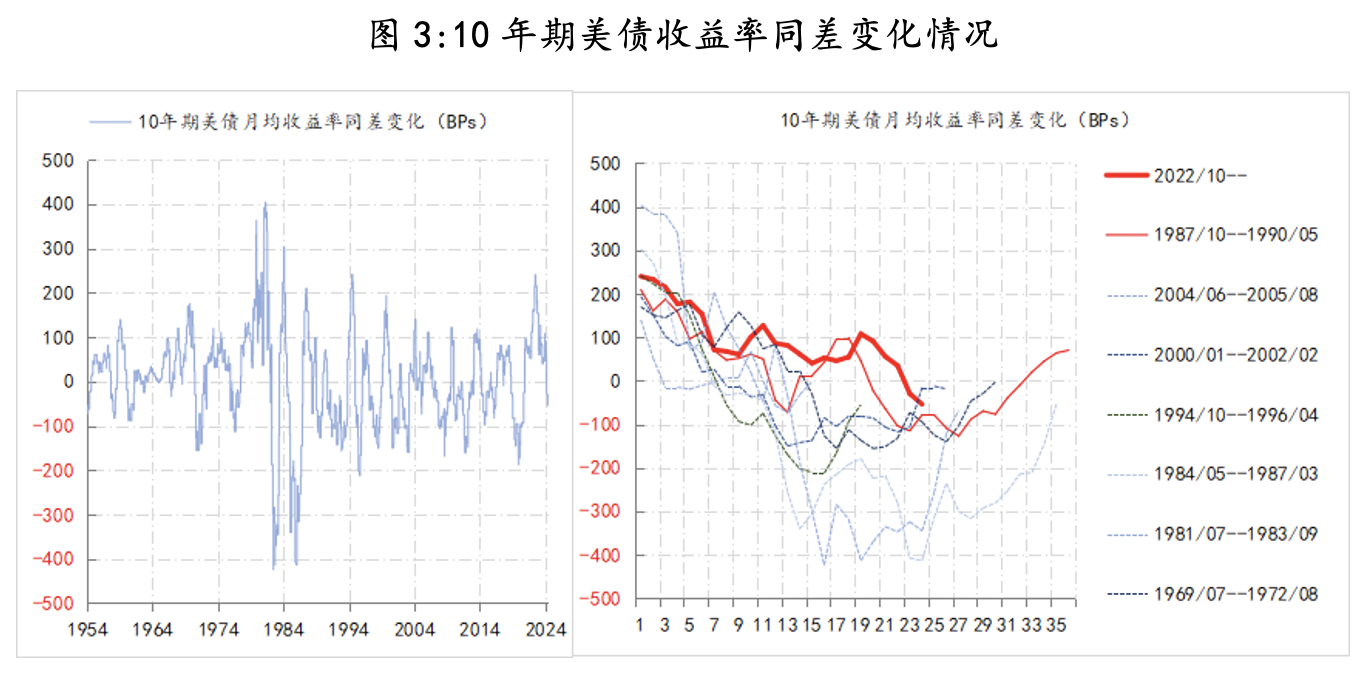

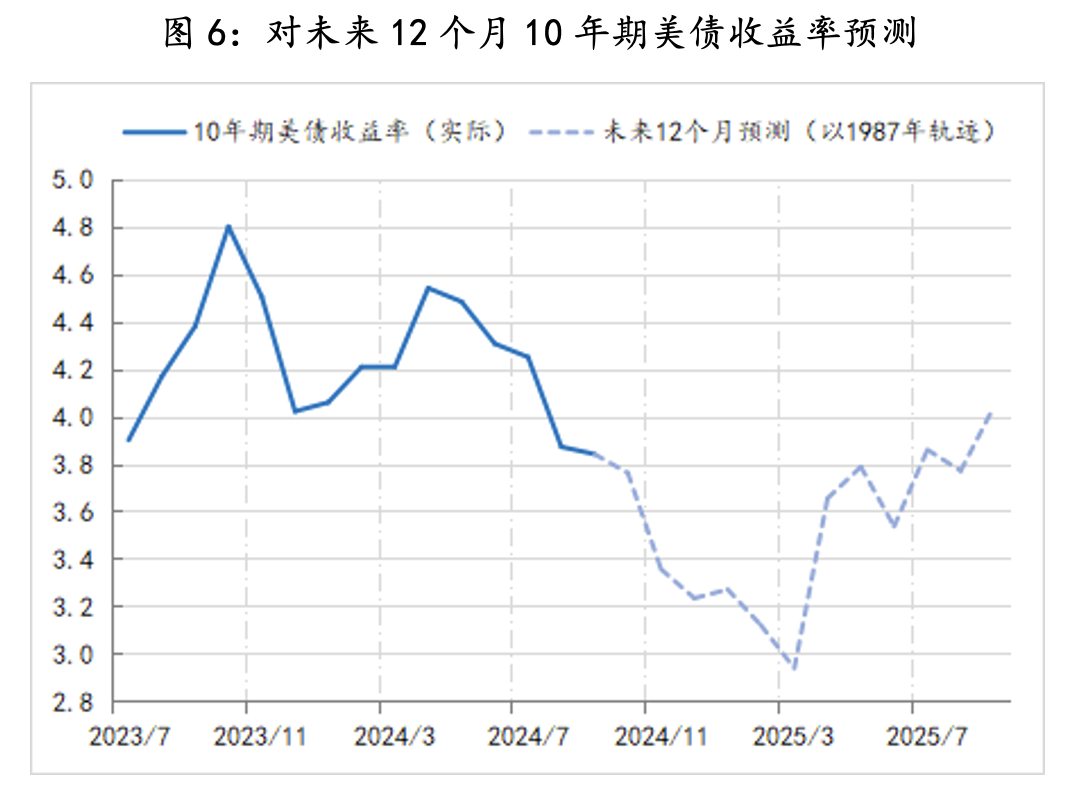

另外,美债市场的变化类似1987年的轨迹。例如,观察10年期美债收益率的同差变化,这一次变化的轨迹最为贴近1987年轨迹。在过去70年间,10年期美债收益率同差扩大至200BPs及以上,总共有7次,第7次出现在2022年10月,同差最高至270BPs,之后开始回落,目前已回落至-50BPs。从轨迹上看,这一次与1987年轨迹更为贴近,1987年10月,10年期美债收益率同差最高至270BPs,之后开始回落,最低至1989年12月的-140BPs,历时24个月。

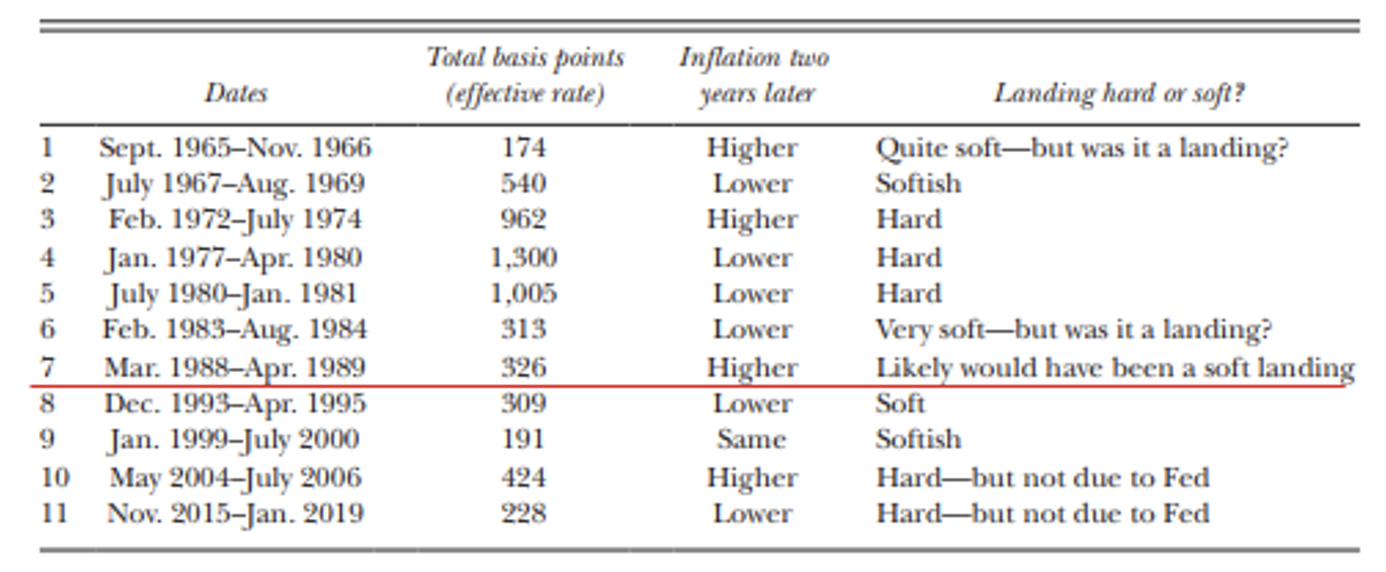

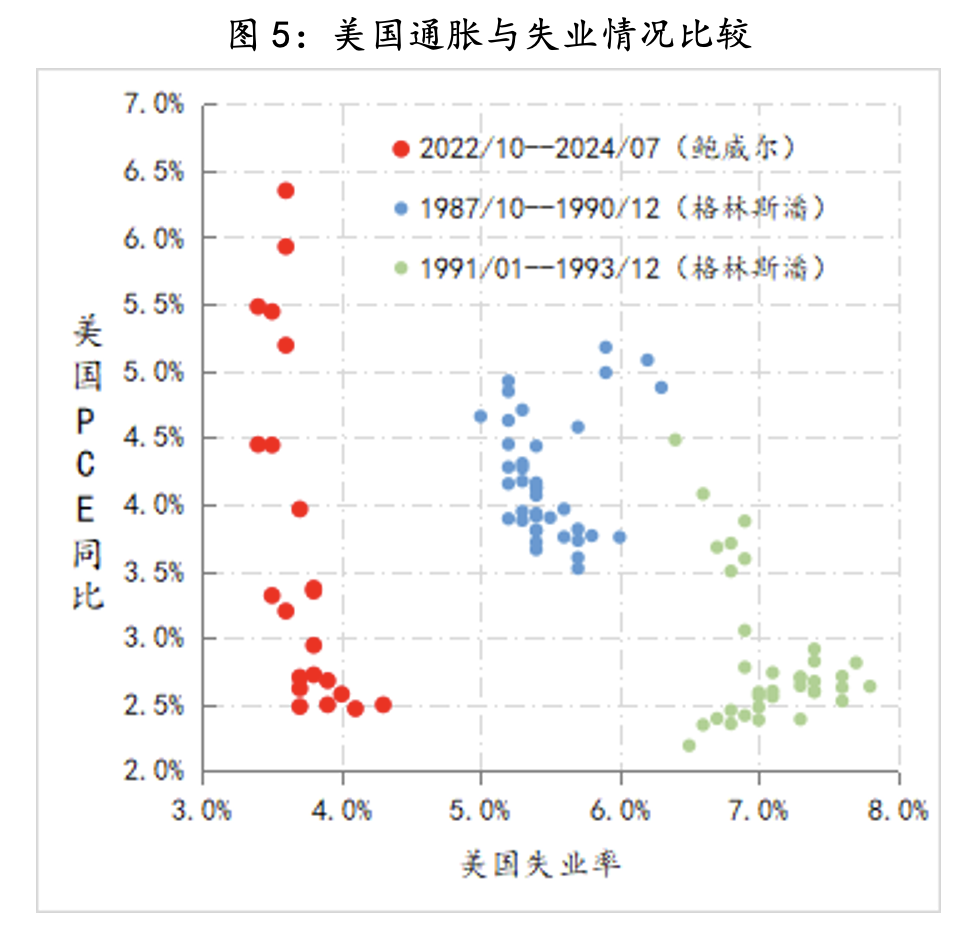

不过,1987年美股和美债的剧变之后,美国经济的衰退则是发生在1990年3季度至1991年1季度,而且1987年10月至1991年3月末,美国失业率是由5.2%升至6.8%,之后失业率持续上升至1992年6月的7.8%,通胀则是在1990年10月出现峰值的,CPI同比6.4%,PCE同比5.2%,分别较1987年10月同比抬升了2百分点与1.4个百分点。按照美联储前副主席艾伦·布林德的界定,那一次美国经济着陆方式贴近“软着陆”。

1987年轨迹可能会被鲍威尔关注

1987年至1993年期间的经验显示,在80年代末,失业率稳定在5%-6%时期,美国通胀没有持续下降,例如PCE通胀涨幅由6%降至3.5%之后,就没有继续下降,之后进入90年代,伴随失业率快速升至7%-8%之后,通胀才又下了一个台阶,降至2%-2.5%水平。期间作为美联储主席的格林斯潘,针对刚刚经历过“沃克尔冲击”的美国经济,机智地采取了用“模糊措辞”替代“清晰表达”的预期管理,实际上就是边走边看的相机抉择政策策略。

在8月下旬的Jackson Hole上,鲍威尔曾坦言:“疫情经济被证明与以往任何时期都不同,这一非常时期还有许多值得学习的地方……我们知识的局限性——在疫情期间显而易见——要求我们保持谦逊和质疑精神,专注于从过去经验中汲取教训,并灵活地将其应用于当前挑战。”那么,与1987年类似,鲍威尔现在也面对相对具有韧性的劳动力市场,同样针对高通胀实施了“限制性利率政策”,目前从通胀和就业的情况来看,依然具备条件实现“软着陆”。因此,当年“黑色星期一”之后格林斯潘的实践和市场轨迹,应该会被鲍威尔关注,也不排除经验借鉴。

而若参照1987年轨迹情景,在这轮降息周期中,10年期美债收益率大概率不会处于3%下方。

参考:

(文章仅代表作者观点。责编邮箱:yanguihua@jiemian.com。)

评论