界面新闻记者 |

转债市场小幅回暖之际,年内发行规模居市场第二的万凯转债(123247.SZ)上市首日却破发了。

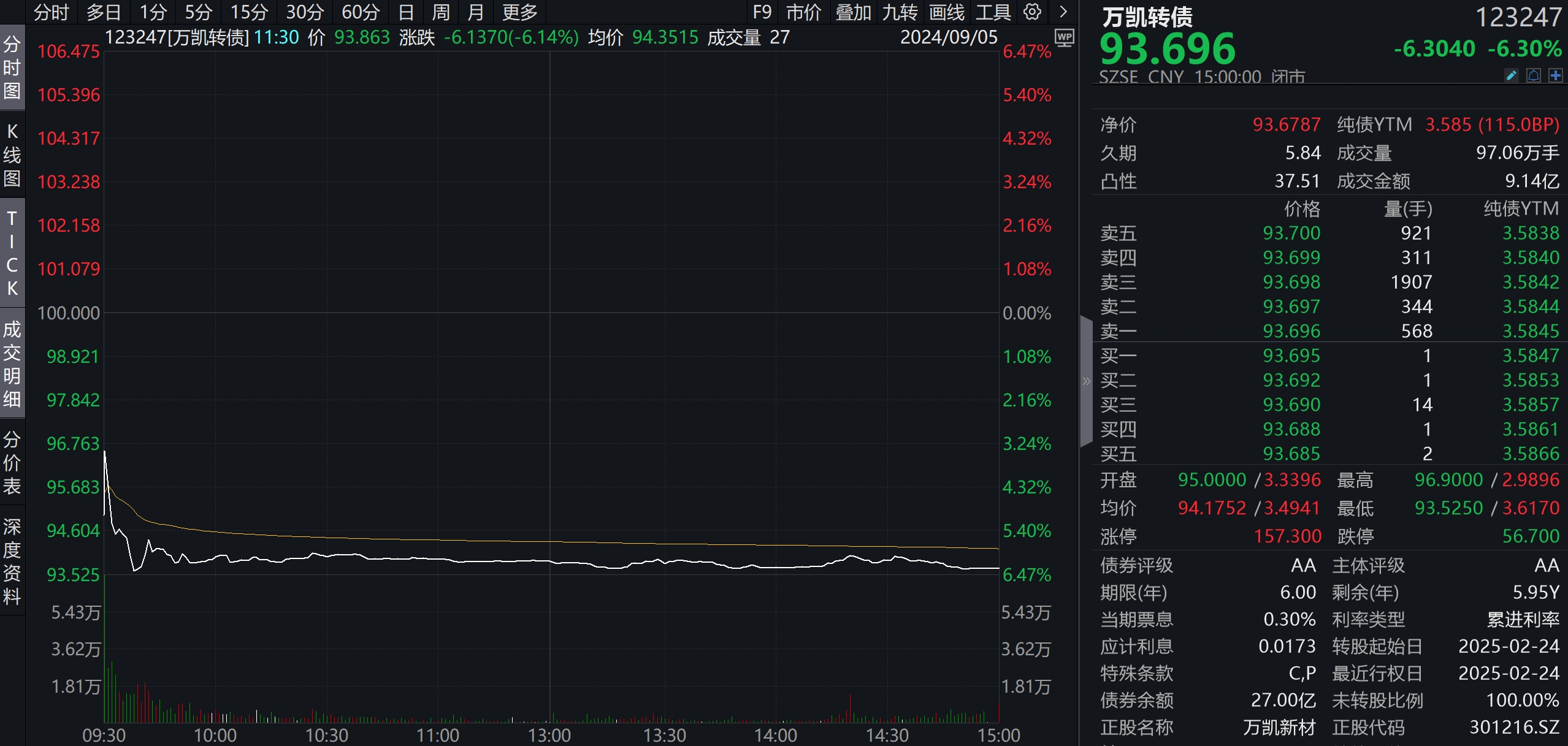

截至9月5日收盘,万凯转债报价93.696元,上市首日录得跌幅6.30%。

Wind显示,这是2023年以来,首支破发的可转债。

上一只破发可转债还要追溯至2022年12月19日上市的齐鲁转债。该银行转债上市首日开盘价98.01元,收盘价95.13元,当日录得跌幅4.87%,发行规模高达80亿元。

与之对比,万凯转债发行规模27亿元,开盘价95元,盘中最高也仅冲至96.9元。

不过,万凯转债的这一发行规模仍位列年内转债市场第二,仅次于升24转债(113685.SH)的28亿元。

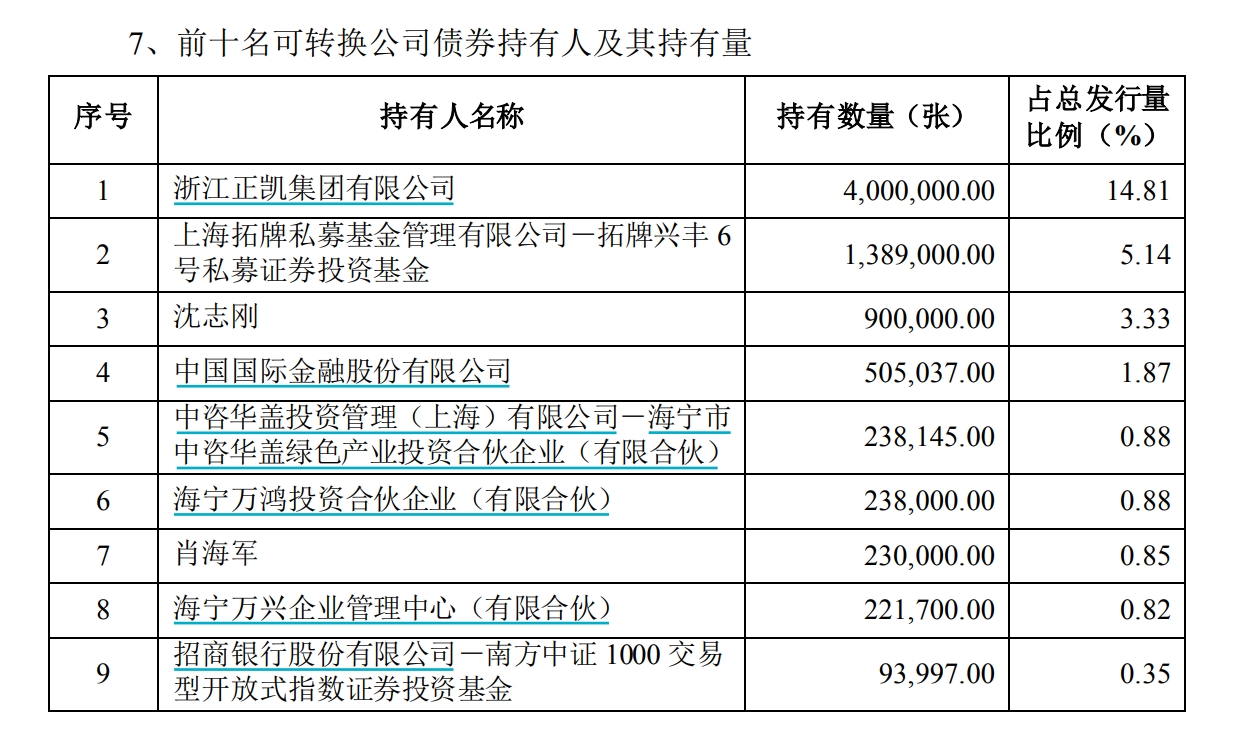

据此前优先配售结果公告显示,本次发行由联席主承销商中金公司、中信证券承销。同时,认购金额不足27亿元的部分由中金公司余额包销。

最终,中金公司包销万凯转债503,884张,包销金额5038.84万元,占本次发行总量的1.87%。

中金公司也因此成为万凯转债的第四大持有人。

这也意味着,在不考虑前期收取的承销保荐费的情况下,中金公司在万凯转债上首日浮亏约317万元。

而除中金公司外,招商银行-南方中证1000交易型开放式指数证券投资基金也位列持有人第9,持有约9.4万张。

Wind显示,万凯转债的发行人为万凯新材(301216.SZ),为国内领先的聚酯材料研发、生产、销售企业。

2024年7月10日,中证鹏元将万凯转债的首次信用评级确定为AA级。在该份信评报告中,中证鹏元提到,近年万凯新材PET产品销售收入总体增长较快,2022年依托首发上市及自身利润累积,资本实力显著增强。

但另一方面,中证鹏元指出,2023年行业产能集中投放导致产品价格承压,万凯新材盈利空间被大幅压缩,主业盈利能力弱化,公司处于业务快速扩张期,面临较大资本开支压力和产能消化风险,近年债务增长较快且存在一定短期偿债压力,同时面临一定的反倾销政策、汇率波动、安全生产和环保风险等风险因素。

2024年中报显示,今年上半年,万凯新材实现营收86.34亿元,同比微增1.24%;但归母净利润仅实现0.43亿元,同比暴跌87.66%。

除受业绩层面扰动外,有可转债分析师向界面新闻记者提到,年内,万凯转债发行规模相对较大,且散户中签率高,也会拉高首日抛压,导致可转债上市破发。

值得关注的是,除万凯转债上市破发外,整体来看,今年下半年以来,可转债新券上市数量及首日平均涨幅均较去年同期明显下降。

Wind显示,截至9月5日收盘,7月以来上市的16只可转债上市首日收盘涨幅均值29.10%;去年同期,共计46只新券上市,首日收盘平均涨幅达到37.86%。

不过,存量转债市场层面,在经历了7月广汇转债、8月岭南转债等多起信用风险事件冲击,以及机构减持诱发转债市场超跌后,中国银河证券近日分析,伴随(8月)下旬至月末中报业绩陆续披露完毕,风险偏好修复推动A股小幅反弹,机构行为踩踏接近尾声,转债市场小幅回升。

截至9月5日收盘,中证转债指数录得372.17点,较昨日收涨0.63%,同时也较年内最低价,也即8月23日盘中价359.94点反弹3.4%。

“未来市场反弹的驱动作用,一方面受益于正股带动,另一方面则需借助增量资金的进入带动债性转债价值回归。”优美利投资总经理贺金龙向界面新闻记者表示,“受益于美联储降息,未来转债内在估值有望提升,同时在机构资产荒的现实配置需求下,转债市场仍有望吸引增量资金回流。”

评论