文 | 车tech 杨知潮

编辑 | 原野

知乎上有个问题:销冠经常开会缺席,你是经理怎么办?

一个热门答案是:开会的时候小点声,别影响销冠睡觉。

企业经营有许多环节和烦恼,产品怎么研发、人去哪里招、如何提高管理效率......但销售可以解决上述一切烦恼,某种程度上,这句话在汽车行业也是成立的。

当下,蔚来陷入在许多困难里,毛利率、高昂费用、亏损的烦恼,其解决之道只有两个字:卖车。

从二季度开始,蔚来达到了稳定的“月入两万”,即:月销过两万台。基于此,蔚来实现了营收新高、毛利率、经营亏损、净亏损的整体改善。

更重要的是,这一切成绩都建立在乐道交付之前。

01 卖车是最好的“降本增效”

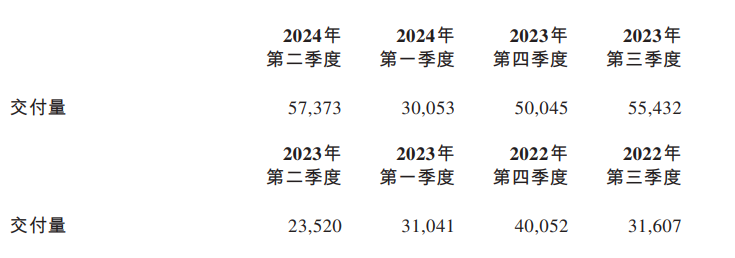

稳定月销两万台,是蔚来当下最大的底气。二季度,蔚来交付量达到了57373台,同比大涨143.9%,环比大涨90.9%。月薪两万可能吃不起面包,但月销两万台对蔚来来说,已经足够解决很多问题。

比如毛利率。

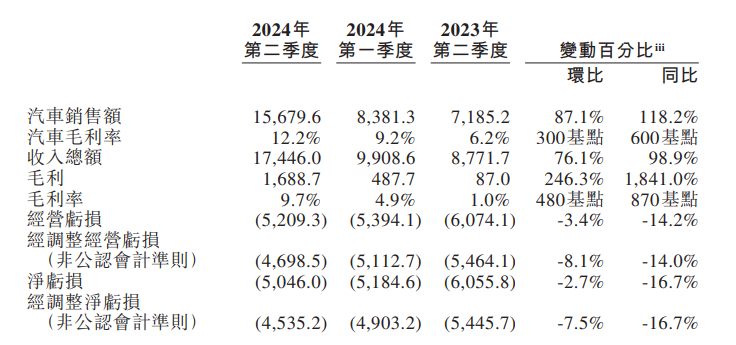

尽管价格战造成了所有车企平均售价的降低,蔚来的收入同比增速为98.9%,低于交付量的增长水平。

但规模效应总是能摊薄价格降低带来的影响。二季度,蔚来汽车毛利率从去年二季度的6.2%提升至了12.2%,环比也有3个百分点的提升,已经超过了去年四季度的水平。总体毛利率为9.7%,同比提升近8个百分点,这为减亏提供了基础条件。

二季度,蔚来经营亏损为52.09亿元,同比减少14.2%,环比减少3.4%。净亏损50.46亿元,同比下降16.7%,环比下降2.7%。

不过季度50亿的亏损仍然严重,眼下,蔚来是现金流挑战最严峻的头部新势力。

蔚来花的钱仍然不少。二季度,蔚来研发支出为32.18亿元,同比下滑3.8%,环比增长12.4%。销售、一般和行政费用为37.57亿元,同比增长31.5%,属于销量增长带来的正常波动范围。

现金方面,截至二季度,蔚来持有的现金及现金等价物、受限制现金、短期投资及长期定期存款为416亿元,流动负债为50.15亿元。按照账上资金维持企业运转18个月的标准,以及50亿元的季度亏损速度来看,蔚来的现金储备暂时是充足的。

02 一切的前提:没有乐道

蔚来接下来的主题仍然是卖车。

进入三季度,蔚来的销量又连续两个月破2万台,三季度交付量指引为6.1-6.3万台,这意味着9月份的交付量仍然在2万台左右。

2万台对蔚来来说,仍然不足以实现盈亏平衡——但这一切的前提是,乐道没有大规模交付。乐道总裁艾铁成在今年5月透露:“虽然蔚来从不发预售战报,但可以跟大家透露乐道L60订单量远超预期。”

乐道是蔚来“全村的希望”。

蔚来是固定资产投资占比最高的新势力,换电站和充电桩消耗掉了大量的现金,比如仅刚过去的8月,蔚来就布局了40座换电站、285根充电桩。而乐道能够大量摊薄这些固定成本的投入。与此同时,销量的增长有望进一步降低蔚来产品的边际成本,正如小米的低端机一样,帮助整个企业实现成本的降低。

不过乐道的乐观前景之下也有隐忧:这款更便宜的车型是否会抢夺蔚来ES系列的销量。

理想已经示范过了。去年年底,理想L7的销量超过2万台。然而随后L7的销量便出现断崖式下滑,到二季度末已经降低至1.07万台。核心原因当然只有一个:L6的发布。这款与L7过于相近的低价车型严重影响到了L7的销量,一如L7曾经对L8的销量抢夺一样。

蔚来当然明白这个道理,因此设置了较大的价格差距,还用NIO HOUSE权益差距等方式来隔离两个品牌之间的定位——正如雷克萨斯和丰田服务的是完全不同的客户。但具体效果如何,只有等乐道L60大规模交付才能知晓。

03 卖车之外

随着蔚来发布财报,所有上市新势力的上半年考试都已交卷,新势力们普遍迎来销量和收入的两位数大涨,但卖车之外,新能源车企仍然面临着许多烦恼。包括理想、小鹏、比亚迪、零跑均在财报发布后迎来股价下跌。

新势力们股价下跌的根本原因只有一点:激烈竞争下,未来销量预期的不乐观,可能增收不增利。

以理想为例,2023年,理想汽车的单车收入还有32万元,而到2024年上半年,这一数字已经下滑至了30.32万元。在交付量增长超过30%的情况下,理想的经营利润反倒扭盈为亏。强如比亚迪,二季度的收入增速也低于交付量的增速。

而剧烈竞争的根本原因,来自差异化不足。这是所有车企正在寻找的答案,理想汽车大幅度增加研发投入,试图成为一家在智能化上领先的车企。小鹏通过MONA找到了自己在新价格带的独特优势。比亚迪重压高端品牌,与此同时重组智驾团队。

毕竟,如果没有差异化,汽车行业就会形成同质化的竞争,最终带来纯粹的价格战——这也是段永平、巴菲特等著名投资人不看好汽车生意的根本原因。

但一些车企已经成功跳出了同质化的泥潭。比如小米汽车,这家车企通过独特的营销价值和雷军的个人品牌价值,让小米Su7成功成为爆款,在销量刚刚破万的情况下就达到了15.4%的毛利率,成为2024年最成功的汽车之一。正是这种差异化的底气,让小米在二季度财报会议上宣布不参加价格战。

差异化,同样也是蔚来的价值。长期的技术投入、换电模式、以服务为核心的品牌形象,已经为蔚来构成了足够的差异化护城河。蔚来不一定是最好的,但一定是没有替代品的。

也正因如此,蔚来在二季度并没有遭遇毛利率的下滑,相反其毛利率还在大幅上升。尽管也出台了相关优惠,但总体而言,这家高端品牌在价格上仍然有自己较为充足的议价权。

当然,这些优势的建立,也为蔚来带来了庞大研发费用和固定资产投入所带来的严重亏损。而要解决这个问题,只有一种方式:继续卖车,卖更多的车。

评论