文 | 新经济e线

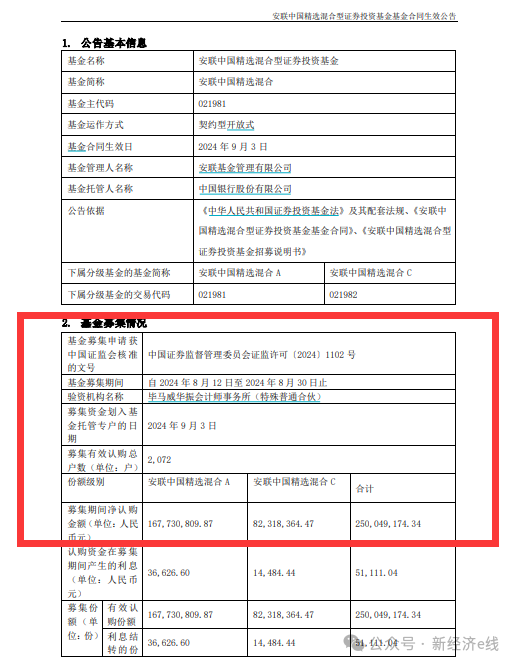

作为我国第九家外商独资基金管理公司,安联基金旗下首只主动权益产品发行并没有想像中大卖。2024年9月4日,安联中国精选发布基金合同生效公告称,基金于9月3日正式成立,首次募集规模2.5亿元,募集有效认购总户数2072户,户均认购金额约12.07万元。

新经济e线获悉,安联中国精选为安联基金今年4月获准开业后首只面向中国市场发行的公募产品,也是一只偏股混合型基金。但从该基金发行热度来看,即便有公司内部人士力撑,也只能算得上是踩线成立而已。其中,公司从业人员认购该基金1069.09万份,占基金总份额比例4.2747%。具体来看,基金管理人高级管理人员、基金投资和研究部门负责人认购本基金份额总量的数量区间为100万份以上;基金的基金经理认购本基金份额总量的数量区间为100 万份以上。

今年8月12日,安联中国精选在该基金发行当天披露了一则公告并表示,安联中国精选拟任基金经理程彧先生基于对中国资本市场长期健康稳定发展和公司主动投资管理能力的信心,本着与广大投资者风险共担、利益共享的原则,拟于募集期内出资不低于100万元人民币认购本基金。最终认购申请确认结果以基金注册登记机构计算并确认的结果为准。

公开资料表明,安联基金于2023年8月24日取得中国证监会核发的关于公司核准设立的批复,其全资控股股东为安联集团旗下的安联投资有限公司。安联集团来自德国,是一家有超过130年历史的全球领先的综合性保险及资产管理公司,目前管理规模超过4万亿元人民币。除了公募业务外,安联集团在中国的业务布局还有安联人寿保险、京东安联财产保险、裕利安怡管理咨询(上海)公司等多家全资公司,涵盖了寿险、财险、旅行援助和健康管理、信用险、资产管理等多类别业务。

程彧安联首秀待考

新经济e线注意到,安联基金为程彧在公募行业的第二站,但其第一站的业绩表现并不出众。安联中国精选为其转会安联基金后出任基金经理管理的首只产品。在该发行遇冷背后,程彧首秀无疑面临考验。

来源:基金公告

9月2日晚,程彧在《给安联中国精选混合基金投资者的一封信》中表示:“中国的经济正在经历可持续发展的历史性转型,中国的资本市场正在走向高质量发展。中国的经济转型叠加全球科技的颠覆性变革将会孕育出更多的新质生产力、催生出更为丰富的α投资机会。然而,我们需要保持耐心:不仅仅是等待,更是积极的沉淀,它赋予资本以力量去收获中国经济转型和全球科技颠覆性变革的硕果。当前A股市场估值水平较低,而企业盈利增长动能正在增强,在此刻不惧市场短期波动、布局A股市场恰恰是一件‘艰难而正确的事’。”

公开资料表明,程彧于2023年3月加入安联投资。曾任毕马威华振会计师事务所助理审计经理,摩根士丹利房地产基金投资经理,汇丰晋信基金国际业务及战略伙伴部副总监、国际业务部总监、海外投资部总监、基金经理等职位,安联寰通海外投资基金管理(上海)有限公司基金公司筹备组成员。通过查询中基协了解到,程彧现出任安联基金研究部总经理一职。

据新经济e线了解,程彧在汇丰晋信离任前在管 2只基金,其最早出任基金经理的一只产品为汇丰晋信沪港深(A/C),其任职期从2016年11月10日到2023年2月25日,长达七年多。其任职总回报为37.10%,任职年化回报约5.14%。整体而言,这一成绩在同类产品中处于下游位置,同类排名156/191,处于后20%的位置。

相比之下,程彧在汇丰晋信港股通双核策略的任职回报要更低。在2019年8月2日至2023年2月25日长达四年多的任期内,其任职总回报仅9.10%,平均年化回报仅2.47%,同类排名大幅落后至711/741,业绩表现更是位列倒数前5%。

截至目前,除了程彧外,安联基金分管主动权益投资的副总经理、首席投资官郑宇尘也有汇丰晋信基金的工作背景。郑宇尘于2022年1月加入安联投资。曾任中德安联人寿保险研究员、组合经理、投资部总监,汇丰晋信基金投资咨询总监、固定收益部总监、基金经理、保险机构资产管理部总监、投资总监,安联寰通资产管理(上海)有限公司(现更名为安联寰通管理咨询(上海)有限公司)基金公司筹备组首席投资官,安联寰通海外投资基金管理(上海)有限公司基金公司筹备组首席投资官。

另据安联中国精选招募说明书披露,该基金为全市场选股“A+H”双市场布局的产品,股票投资占基金资产的比例为60%-95%,其中港股通标的股票投资不超过股票资产的20%。鉴于A股和港股具有各自特点,行业分布也存在差异,新产品同时投资两大市场自然是希望能够形成良好互补,进而更全面、更充分地把握住中国优质资产的投资行情。但是,面对既要高股息,又要小市值成长的投资策略,其个人是否有足够的能力来驾驭“增强阿尔法”,能否为投资者提供有获得感的回报,程彧后续有待自证。

主动管理产品哑火

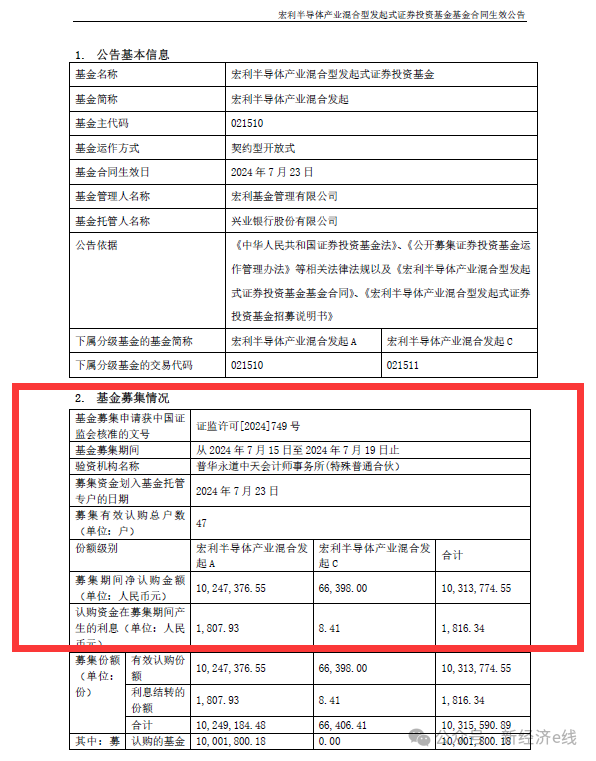

此外,新经济e线统计发现,截至2024年9月8日,按成立日期计算,包括安联中国精选在内,今年来外商独资公募基金公司新成立主动权益型基金累计仅有9只,合计募集42.59亿份,平均发行份额约4.73亿份。其中,募集规模最低的宏利半导体产业(A/C)仅有1031.38万元,募集有效认购总户数仅47户。该基金以发起式基金方式成立,宏利基金自身于募集期内使用固有资金认购本基金A类份额1000万份,并自本基金基金合同生效之日起,认购的基金份额的持有期限不少于三年。

来源:基金公告

同样,施罗德基金旗下首只主动管理权益型基金发行情况也不理想。今年4月27日,据施罗德中国动力股票型证券投资基金基金合同生效公告表明,施罗德中国动力(A/C)募集规模约32396.64万元,募集有效认购总户数为3608户,户均认购额约8.98万元。

公开资料表明,该基金由公司副总经理、首席投资官安昀兼任基金经理。安昀于2022年加入施罗德集团,曾任施罗德投资管理(上海)有限公司首席投资官,长信基金副总经理(分管投资业务)兼任基金经理,敦和资管董事总经理兼任基金经理,申银万国研究所策略分析师等多个职务。

从安昀在长信基金的投资绩效来看,截至离任前,其在管基金共计4只,分别包括长信内需成长(A/C)、长信消费升级(A/C)、长信优质企业(A/C)、长信内需均衡(A/C)。其中,长信内需成长的任职回报为正,自2017年11月1日至2022年2月25日的任职回报为76.86%,回报排名220/473。余下3只基金的任职回报均为负值,分别达-28.47%、-19.00%、-20.73%,回报排名分别处于同类产品中下游,分别为1320/1329、1429/1883、1508/1962。

此前,施罗德基金旗下首只债券型基金规模更是遭遇断崖式跳水。作为施罗德基金成立后的首只公募产品,施罗德恒享 (A/C)在成立后的短短三个多月时间里便遭遇巨额赎回,规模骤降逾九成。施罗德恒享为混合债券型二级基金,刚于去年12月26日成立,基金募集有效认购总户数为1833户,初始募集份额为128305.86万份。截至今年二季度末,施罗德恒享(A/C)总份额进一步缩水至6116.37万份,基金资产净值仅约6200万元,较今年一季度末的1.26亿元,环比再度下降超过50%。

早在今年7月,施罗德基金还有高管曾卷入桃色传闻事件。彼时,一则东证期货女性员工实名自曝出轨多名男性的消息在社交平台引发广泛关注,网帖提及施罗德基金、永赢基金、中银基金等多位公募基金人士,其中就涉及到了施罗德基金的一名高管。

而贝莱德卓越远航(A/C)于今年5月21日成立时的规模也不足4亿元,约39816.8万元。基金募集有效认购总户数4622户,户均认购额8.61万元。截至9月6日,该基金成立短短3个多月里,基金净值已下跌近一成,基金单位净值为0.9029元,年内回报率-9.71%。从该基金净值变化情况可见,基金建仓较为激进。

相比之下,摩根红利优选(A/C)和富达悦享红利优选(A/C)则双双跻身今年股票型基金发行榜前十大,募集规模分别为9.71亿元和9.25亿元,各位列第四席和第五席。两只基金分别成立于今年7月30日和4月30日,主要跟踪中证红利指数,该指数业绩基准占比分别达90%和60%。

评论