界面新闻记者|马悦然 庄键

光伏行业或即将诞生新一笔大型并购案。

据晚点LatePost报道,宁德时代(300750.SZ)正与光伏组件制造商一道新能源(下称一道新能)洽谈收购。

界面新闻就此联系宁德时代和一道新能,它们均未对此消息作出回应。

据界面新闻从业内人士处获悉,此前,宁德时代曾试图收购光伏电池制造商润阳股份51%的股份。但通威股份(600438.SH)出价50亿元,率先达成了与润阳股份的意向协议。宁德时代暂未就此消息的真实性作出回应。

自8月中旬一道新能冲击IPO失败后,其可能被收购的声音不绝于耳。同样上市未果、同样高负债率,和润阳股份看似“如出一辙”,但目前光伏业内具备收购能力的龙头企业较少,同时行业明显“供大于求”,故迟迟没有产业链企业出手。

在9月初的业绩会上,组件和硅片龙头隆基绿能(601012.SH)董事长钟宝申曾公开表示,目前隆基还没有明确的收购相关计划,没有看到明显机会。

本月初,阿尔法工场就曾报道,一道新能背后最大的资本方三峡集团可能退出,一道新能正与新的意向投资方谈判,接盘方可能是跨界企业。

“宁德时代来做光伏对行业不是什么好事,可能会进一步加剧行业的竞争。”一位光伏业内人士对界面新闻表达上述担忧。

一道新能成立于2018年,从事高效光伏电池、组件及系统应用的研发、制造和销售,以及光伏电站的投资、建设和运营等。它是N型TOPCon技术赛道的一匹黑马,迅速成长为头部企业,创始人、实控人为刘勇。

去年12月29日,一道新能IPO被受理,一个月后问询。今年6月末,一道新能更新了招股书,之后无更多动向,直至保荐人撤回发行上市申请。

招股说明书显示,2023年度一道新能N型组件中标规模约为5.17 GW,位列行业前五名。日前,研究机构InfoLink Consulting公布的2024年上半年全球组件出货排名显示,一道新能排名同比再上升一位,与协鑫集成并列第八。

在一道新能的飞速成长中,央企三峡集团扮演着重要的推手角色。2019年,一道新能获得北京睿汇海纳科技产业基金(下称睿汇海纳)的0.6亿元A轮投资。睿汇海纳是三峡资本旗下的投资企业,三峡资本则隶属于三峡集团。

在一道新能此后多轮融资中,也出现了三峡集团下属基金的身影。此外,该公司还引入了京国投基金、林洋投资、青岛招商创投等众多投资机构。

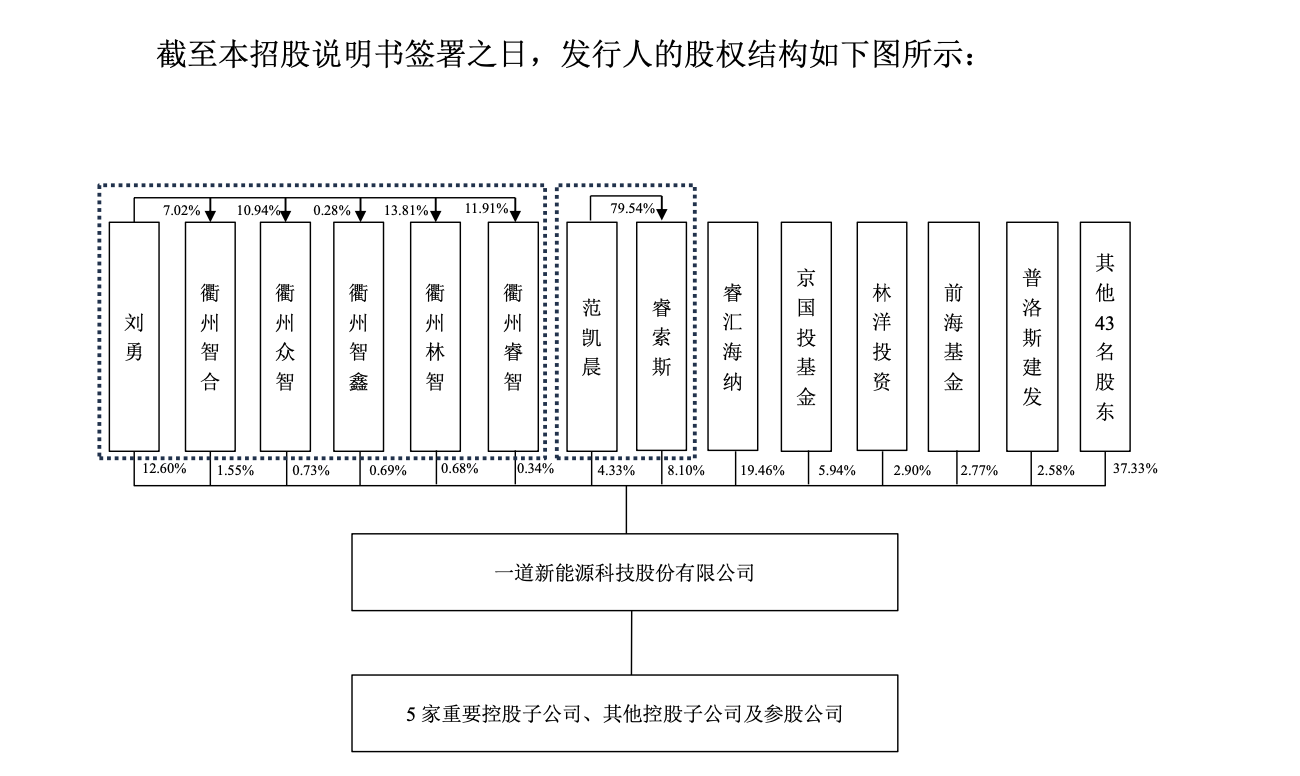

截至2024年6月,睿汇海纳持有一道新能约19.46%股份,为第一大股东;刘勇为第二大股东,持股比例12.6%。

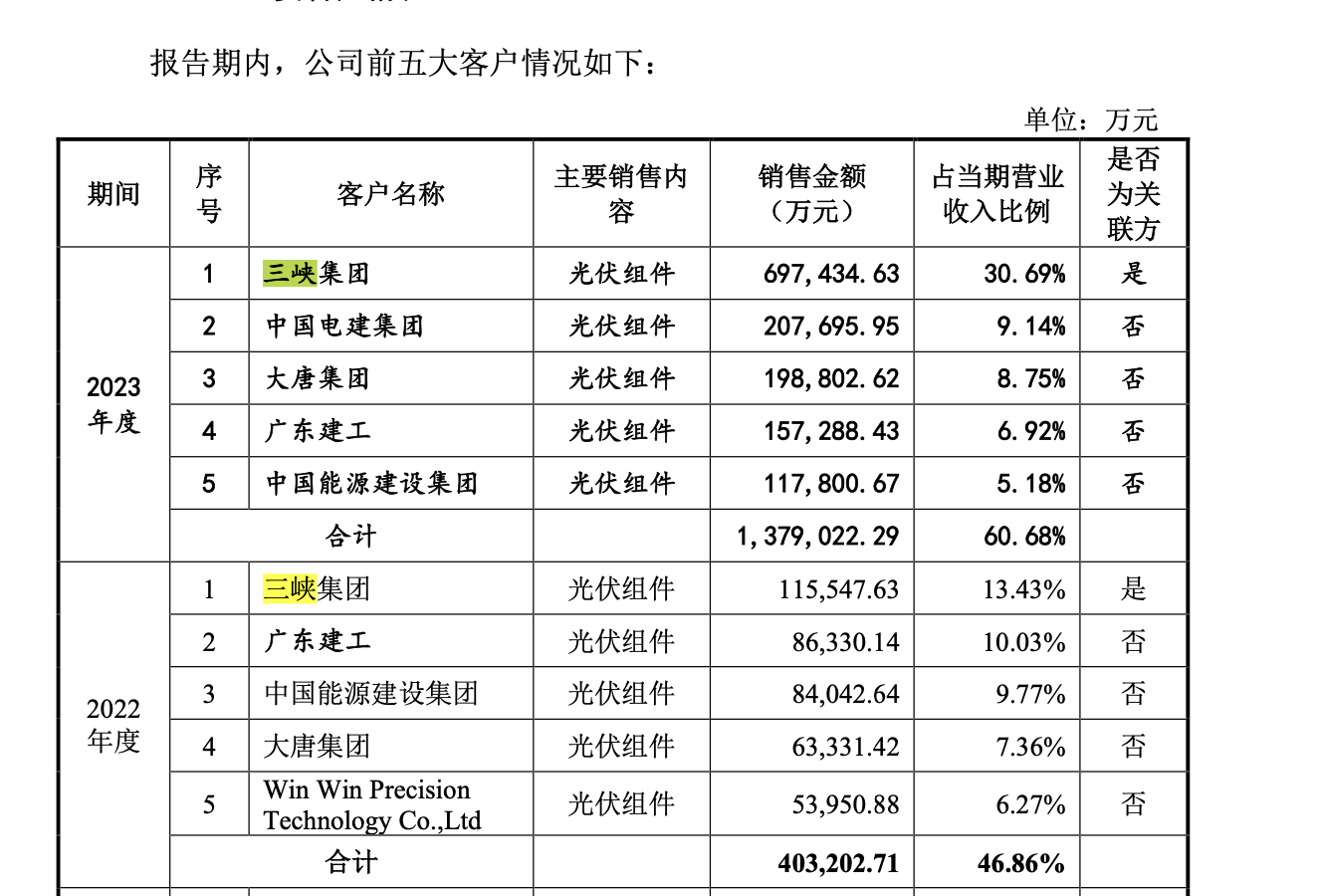

不仅是真金白银的支出,三峡集团在订单上也持续为一道新能“输血”。2022-2023年,三峡集团均是一道新能最大的客户,且单年销售金额从11.55亿元跃升至69.7亿元。去年,一道新能约三成收入均来自于三峡集团。

除背靠三峡集团这棵大树的“荫凉”外,一道新能和众多央国企也都建立了紧密联系,其招股书披露,已陆续进入中国华能集团、中国大唐集团、华润(集团) 有限公司、国家电力投资集团有限公司、中国核工业集团有限公司、中国广 核集团有限公司、广东建工等大型央企国企供应商名录。

2022及2023年度,一道新能光伏组件在国内的中标规模分别位列第7位和第6位。

但过于依赖三峡集团,也很容易成为一道新能的短板。资本一旦撤资,对在光伏业内积淀还没有这么深的一道新能是重大打击。

不同于润阳股份的海外产能优势,一道新能自成立以来,始终聚焦于国内市场业务发展,海外业务布局尚处于起步阶段。招股书显示,该公司去年外销收入占比仅5.64%。

此外,和目前主流一体化企业相比,一道新能最大的风险来自于产品结构较为单一,经营业绩受产业链上下游波动的影响较大。

2021-2023年,一道新能营业收入分别为18.9亿元、86.06亿元和227.2亿元,复合增长率达246.39%;同期,其净利润分别为-1.47亿、2.03亿、4.6亿元。

过去三年,电池片、组件销售为一道新能营收主要来源,合计收入占主营业务收入的比例分别为98.13%、99.1%和99.27%。因未形成一体化产能,硅片成本和组件销售价格对一道新能影响较大。

近三年,一道新能负债率都保持高位,其合并报表资产负债率分别为87.71%、86.54%和 86.89%,流动比率分别为0.89倍、0.98倍和1.04倍,与同行业公司相比,资产负债率较高,流动比率较低。

同时,该公司各期末存货账面价值分别为4.5亿元、12.98亿元和28.4亿元,占流动资产比例分别为22.41%、15.30%和14.32%,其整体存货余额规模较高。

今年,三峡集团的领导班子进行了密集的人事调整。据阿尔法工场报道,早在4月,三峡集团领导班子调整时,就有“三峡集团要退出一道新能”的传闻,但该说法在6月发生了反转。

对于三峡集团来说,目前深陷行业周期泥潭的一道新能可能不再是香饽饽。上半年,光伏产业链价格仍在低位,企业都在做亏本买卖,电池、组件商亏损严重。

招股书显示,一道新能仍处于快速发展阶段,后续资金投入需求较高,若不能有效拓宽融资渠道,未及时取得资金支持或客户回款情况不及预期,将面临偿债及流动性的风险,进而对生产经营产生不利影响。

一道新能原计划通过上述IPO发行不低于0.59亿股,募资25亿元。其中,20亿元用于年产14 GW的TOPCon高效单晶电池和20 GW高效单晶组件项目,剩余5亿元补充流动资金。但该计划未能成行。

相比于身陷亏损的光伏企业,锂电龙头宁德时代在上半年的盈利再创新高,净利润达到228亿元,同比增长10.37%。

截至今年6月底,宁德时代手握现金达2550亿元,拥有足够的资金实力完成对光伏企业的跨界并购。

根据宁德时代制定的规划,将以可再生能源和储能为核心,实现固定式化石能源替代是其三大战略方向之一。

另外两大战略方向分别是以动力电池为核心,实现移动式化石能源替代,以及以电动化+智能化为核心,实现市场应用的集成创新。

这意味着,宁德时代的发展目标,并不止于为新能源汽车提供动力电池。在动力电池领域,其已连续七年蝉联全球第一,去年的市占率达到36.8%。

光伏项目配套储能电站,能够解决可再生能源发电的间歇性问题,光储融合的解决方案成为当前新能源行业的共识。

在这套解决方案中,宁德时代已经掌握了储能电池制造的核心竞争力。过去三年,宁德时代在储能电池领域的出货量均位列全球第一,去年的市占率高达40%。

除了储能电池外,宁德时代也已涉足储能系统的组装。储能业务在今年上半年占到该公司营收的17%,是仅次于动力电池的第二大板块。

收购一家光伏组件生产商,将使得宁德时代拥有提供光储融合整体解决方案的能力。

在此次传出跨界收购传闻前,宁德时代已在光伏领域有所布局。公司董事长曾毓群在2022年曾透露,公司正在开发钙钛矿等下一代光伏技术。

同样自2022年起,宁德时代全资子公司时代绿能开始密集布局光伏项目的投资开发。根据界面新闻截至今年2月的不完全统计,时代绿能已投资建成的光伏装机规模为418 MW。

投建项目包括宁德时代五座动力电池工厂的屋顶光伏,为腾讯上海数据中心等外部客户建设的同类电站,以及在山东济宁建设的集中式光伏电站。

今年6月,时代绿能还收购了分布式光伏电站建设方溧阳乐叶,后者曾为光伏巨头隆基绿能全资持有。

如果对于一道新能源的收购成功落地,宁德时代将成为比亚迪、特斯拉之后,又一家同时涉足锂电池和光伏业务的行业巨头。

比亚迪早前也具备光伏电池片、硅片和组件的生产能力,其光伏与电池业务同属于公司的一个板块。特斯拉在光伏板块则仅涉足下游组装环节,并不涉及光伏组建制造,在储能领域,其核心产品储能电芯也同样通过外部采购。

评论