文 | 听筒Tech 小柴

编辑 | 饶言

对于蔚来汽车而言,2024年不是平凡的一年。

这一年,蔚来10岁了。

2014年的冬天,李斌声势浩大地拉拢诸多知名投资人,创办了蔚来。在他看来,汽车行业的变革浪潮已经开启。

诚如李斌所言,彼时汽车行业的变革浪潮正式开启,以“蔚小理”为代表的新势力造车迅速影响着整个汽车市场。

紧接着,“蔚小理”先后上市,更是翻开了造车市场的新篇章。

10年过去,汽车市场已经风云变幻。随着小米等头部企业相继加入,在一众后起之秀的挤压下,“蔚小理”表现得后劲不足。

但10年之后,曾经雄心勃勃蔚来仍然未能实现盈利;更为糟糕的是,这个盈利日期看起来似乎仍很遥远。

本月初,蔚来汽车(09866.HK,NIO.US;以下简称“蔚来”)发布了最新的财报,不出意外,蔚来依然没能实现盈利,整个上半年净亏损103.8亿元(人民币,以下未标注则同)。

蔚来的压力是显而易见的,毕竟晚于他半年创立的理想汽车已经实现了盈利。

接下来,到底如何才能提升汽车单价持续改善毛利?乐道L60能否承托厚望?疯狂烧钱的自研芯片和换电业务何时能迎来盈利时刻?

创立了10年,到底什么时候才能扭亏为盈?

这些问题,在未来很长的一段时间里,都将拷问着蔚来。

-01-“越卖越亏”

2017年12月,在蔚来首款新车ES8发布会上,作为投资人之一的俞敏洪说,“如果投了这个钱,李斌让我赚钱的话,在座的各位理事每人送一辆ES8;如果不能赚到钱,这个车就必须李斌送。”

2023年6月,俞敏洪在微信视频号上说,喜提蔚来汽车ES8全新款。

这是否意味着俞敏洪没赚到钱?

外界无从知晓蔚来的投资人是不是赚到了钱,但10年过去,蔚来一直亏损却是不争的事实。

9月5日,蔚来发布了2024年二季度财报,不少人称这份业绩“亮眼”,主要依据在于营收和交付量双双创了新高,且净亏损同比大幅收窄16.7%。

从数据来看,该季度,蔚来的营收和交付量确实“扬眉吐气”。

财报显示,二季度,蔚来实现营收174.5亿元,同比增长98.9%。整个上半年,蔚来实现营收273.5亿元,同比增长40.65%。

从交付来看,本季度,蔚来累计交付57373辆,超越市场预期的55332辆,同比增长幅度达143.9%。其中,SUV和轿车交付量均实现大幅增长,二季度交付分别达到32562辆和24811辆。

按单月来看,蔚来已经连续4个月交付量均超过2万辆,成功从“蔚一万”晋级为“蔚两万”。

但营收和销量均大幅增长的蔚来,却仍未实现盈利。

今年第二季度,蔚来调整后净亏损45.35亿元。而整个上半年,蔚来归母净亏损高达103.8亿元。

市场对蔚来的亏损并不意外,对于这份巨额亏损的财报,“收窄”的亏损率或许就意味着好消息。

这种心理预期,可能源自于蔚来上市以来,不仅始终未能实现盈利,而是“越卖越亏”。

2018年,成立不足4年的蔚来带血上市,此后持续亏损。财报数据显示,2019年至2024年上半年,蔚来累计亏损了超736亿元。

事实上,在“蔚小理”三家造车新势力中,蔚来卖得不算差;但由于成本居高不下,蔚来也是亏钱最多的一家。

从上半年销量来看,理想卖出18.9万辆,蔚来卖出8.7万辆,小鹏卖出5.2万辆。

从上半年净利润来看,理想净利润约17亿元,蔚来净亏损103.8亿元,小鹏净亏损26.5亿元,折算下来,理想每卖一辆车赚1万元,小鹏净亏约5万元,而蔚来却要净亏12.8万元,其中差距不可谓不大,在减亏道路上,蔚来还有很长的路要走。

在财报会议上,李斌表示,对于未来而言,核心还是要平衡量和利的关系。在逐步提升毛利率的同时,还是保持有量的提升。

二季度,蔚来的汽车毛利率确实获得了大幅的提升。

从数据来看,二季度,蔚来汽车毛利率达到12.2%,比去年同期的6.2%大涨了6个百分点。也就是说,平均每辆车毛利润为3.33万元,去年同期是1.9万元,净增加1.4万元。

不过,接下来这种情况能持续多久,尚未可知。对于蔚来而言,“既要毛利率,又要销量”的局面,并不容易平衡。

李斌显然也意识到这一点,他表示,“不要期待有特别大的量的提升,我们还是要平衡一下这个关系。”

-02-成本居高不下

为何持续亏损?最简单的逻辑是营收跟不上成本。

事实上,高企的成本一直都是蔚来沉重的负担。

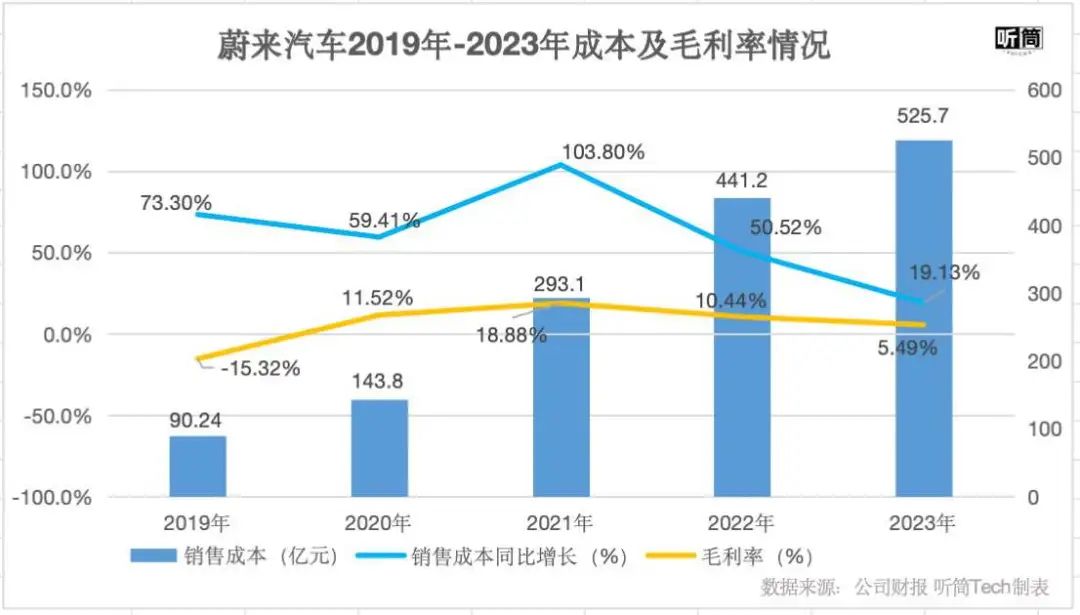

从财务数据来看,蔚来的销售成本逐年增加,逼近其营业收入。以2023年为例,蔚来实现营业收入556.2亿元,但其销售成本却高达525.7亿元。

这一情况在2024年上半年仍未得到明显改善。2024年上半年,蔚来实现营业收入273.5亿元,但其销售成本高达251.78亿元。

不仅仅是销售成本高企不下,蔚来在三费投入上同样处于高位水平。

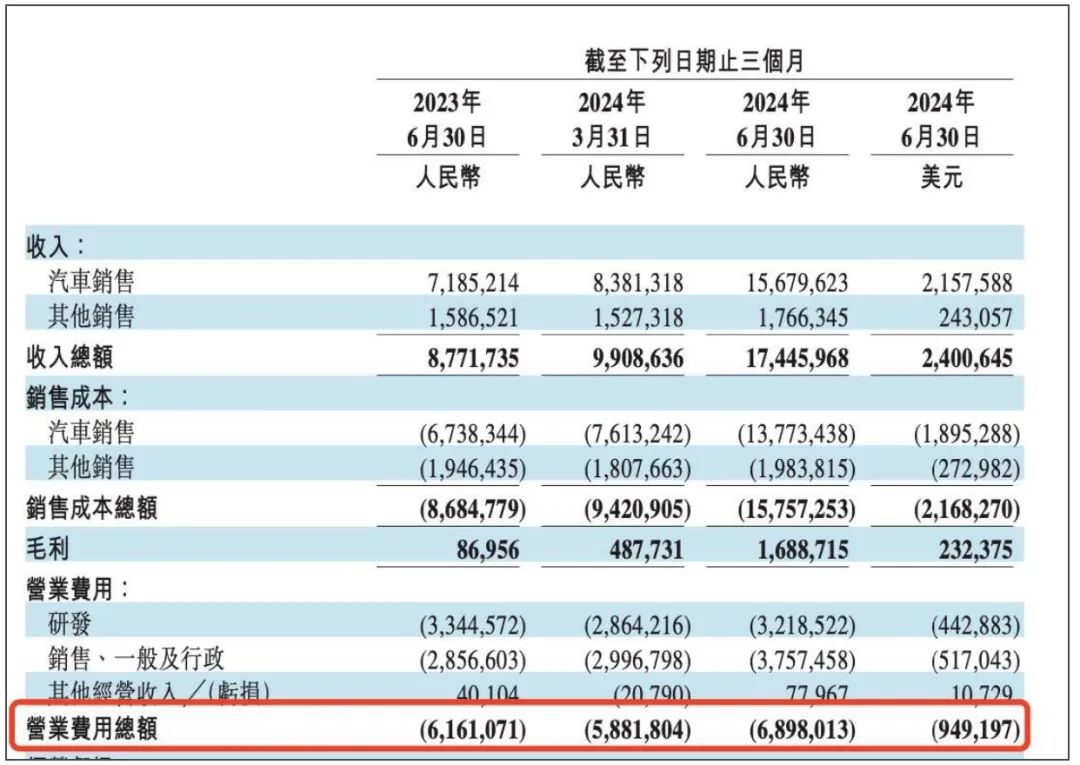

财报显示,本季度蔚来三费接近70亿元,环比上季度增加11亿元,即使撇除SBC的影响,也比上季度环比增加了接近9亿元。

图:蔚来二季度的费用情况 来源:蔚来财报

具体来看,二季度,蔚来的销售、一般和行政支出为37.575亿元,超出市场预期的35.8亿元,同比增长31.5%。

其中,销售费用增长最快,系2024新车型上市与子品牌乐道新增门店与销售人员等因素影响。

而从今年环比提升不超过20%的销售费用指引来看,今年下半年蔚来的销售费用也很难压降,甚至可能还会继续提升。

研发费用方面,二季度蔚来研发费用共计32.2亿元,略低于市场预期34亿元,主要投入在智能驾驶以及新车型研发上。

在7月27日举办的“2024蔚来创新科技日”上,李斌高调宣布,由蔚来自研的全球首颗车规5纳米高性能智驾芯片蔚来“神玑NX9031”流片成功,单个芯片的性能可媲美四个英伟达Orin X的性能。

对蔚来而言,神玑芯片的流片成功固然是一剂兴奋剂,但从长远角度来看,蔚来要想在未来真正用上自研的芯片,道阻且长,毕竟目前国内成功流片先进制程芯片的企业并不在少数,但面对芯片代工几乎生意被台积电和三星完全垄断的客观现实,芯片加工这一核心问题依然难解。

再者,即便生产关能过,等待蔚来的还有销量关。

众所周知,芯片业务尤为讲究规模效应,只有后期的销量足够大,才能摊薄甚至覆盖前期巨量的研发投入,但以蔚来自身短期的销量和增速来看实在是杯水车薪。

若考虑把芯片卖给其他企业,相比行业的其他先行者,蔚来在芯片领域并不具备经验和价格优势,综合来看,蔚来想在短期内回收芯片投入的巨额成本几乎是不可能的。

除此之外,换电业务也是蔚来背负的一个沉重包袱。

数据显示,截至目前,蔚来已在全球范围内建设了超2500座超充站,以每个换电站300万元的成本进行估算,蔚来在该业务上的投入已超70亿元,若再加上后期的运维成本,这个数字还将会进一步扩大。

按照蔚来内部的测算,换电只要超过60单/日,就可以盈利,但目前的平均水平大约维持在30-40单/日,距离盈亏平衡尚有差距,更别说实现盈利了。

如果日常业务量不够,蔚来的换电站还会面临亏损,而这些亏损最终都需要蔚来来贴补。

蔚来还计划在明年上半年前实现“加电县县通”,每个县都配备蔚来充电站。也就是说蔚来在基建方面仍将保持高投入。

-03- 离盈利还有多远?

要改变这一现状,实现扭亏为盈,蔚来必须采取有效措施。

“以量补价”是策略之一,多品牌战略是其承载点。

在此前的财报会议上,李斌曾提到,如果能做到3万月销量,和20%的毛利率,蔚来本品牌就能实现盈利。

但目前来看,蔚来本品牌离这个目标仍然很远。蔚来9月1日发布交付数据显示,2024年8月,蔚来公司交付新车20176台,离3万的目标还很远。

这就意味着,蔚来要达到3万的月销量并不容易,从此前蔚来的产品定位来看,30万元以上的市场,竞争颇为激烈,蔚来要想取得较大的突破,显然很难。

提升毛利率,成了蔚来的必选项。此前,李斌也曾公开表示,“从6月开始,我们会重点调整产品结构,增加一线高毛利率产品的投放比率,收窄短期促销的政策。”

产品结构的调整,指的是其多品牌战略。

今年5月15日,蔚来推出了第二品牌“ONVO乐道汽车”,其首款产品乐道L60全面对标特斯拉Model Y。

一定程度而言,乐道承载着蔚来进一步提升销量、改善毛利率、扭亏为盈的美好想象。

在李斌看来,乐道品牌的推出,有助于蔚来加大在产品生产体系、技术、服务、社区等全体系能力的使用效率,实现降本增效。

对于乐道L60未来的市场表现,李斌信心十足,他表示,从目前的订单情况来看,是远超市场预期的,预计月销能超过1万辆,长期的毛利率或能超过15%。

产能方面,李斌透露压力不大,目前蔚来已经在为2025年全线的产品做规划,三工厂也在建设之中,预计到明年三季度,会正式投产,能够保证长期的产能需要,乐道L60九月底会完成双班生产。

销量方面,李斌则表示,鉴于整个供应链和产能会有一个自然爬坡的过程,乐道的销量上涨也会呈现一个循序渐进的过程,今年的目标是月交付1万辆,预计到明年实现月交付2万辆,再冲击单月3万辆的交付量。

对于乐道品牌的盈亏平衡,管理层给出指引月销量将要至少在20000-30000辆,目前看来仍然有很长的路要走。

尽管蔚来内部对乐道L60预期乐观,但在20-30万元纯电竞争最激烈的价格带,乐道L60能否承托厚望,李斌能不能像隔壁小鹏MONA M03开上庆功宴,还是未知数,只能等待时间来揭晓答案。

乐道以外,蔚来还规划了第三个独立品牌Firefly(内部代号“萤火虫”)。该品牌主要定位为精品小车,价格在十几万元,首款车型预计将于2025年上半年开始交付,销售网络将与蔚来共用。

不过,在一些业内人士看来,蔚来此举,能否真正进一步提升汽车毛利率,尽快扭亏为盈,仍是未知数。

不可否认,蔚来有着自己的坚守和长期主义,能够在国内智能电动车竞争如此激烈的当下,还坚持高投入去布局芯片业务、换电业务这些看似主机厂本身并没有多大关系的业务,或许这也正印证了李斌所说的,“蔚来的底色是技术,是研发。”

有理想不是坏事,但蔚来眼下更重要的,是要解决现实的困境,确保自己能够继续留在牌桌上。

由于在研发和自建充换电站领域的高投入,长久以来蔚来的毛利率一直无法快速提升,营收和销量以外,蔚来亟需向外界自证的,是自己的盈利能力,能否撑起如此庞大的技术研发资金需求,并给自己一个确定性的未来。

2018年,就有媒体在问到李斌,蔚来什么时候能实现盈利,李斌表示,“亚马逊十几年以后才盈利,我们相信蔚来不用那么久。”

如今,10年已过,李斌又如何回答这个问题?

评论