文 | 时代财经App

如果以区域划分,中国白酒可分为长江上游与黄淮流域两个超级产区。黄淮流域中,以江苏和安徽为主的江淮区域不仅是浓香型白酒的重要厂区,也是主要消费市场。

其中,江苏白酒市场容量超过600亿元,是中国白酒第二大结构性市场,仅排在河南之后;安徽白酒市场容量在350-400亿元,两省白酒消费市场规模合计近千亿。

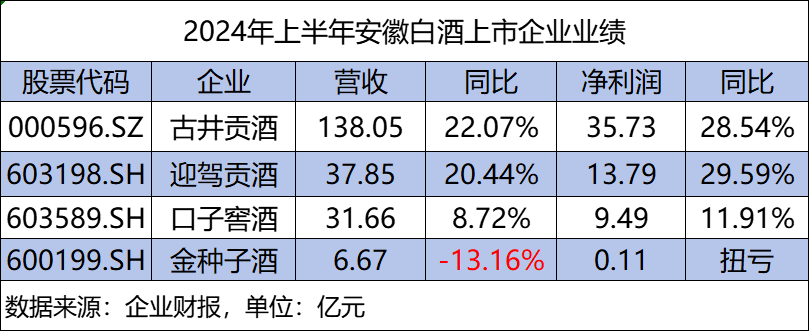

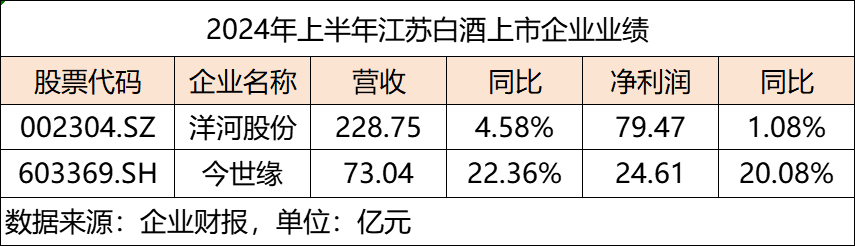

安徽省内,共有古井贡酒(000596.SZ)、迎驾贡酒(603198.SH)、口子窖(603589.SH)和金种子酒(600199.SH)四家白酒上市公司,它们被称为“徽酒四朵金花”。2024年上半年,四家酒企营业收入合计约214.23亿元,较去年同期增长18.14%。江苏的上市白酒企业则以洋河股份(002304.SZ)和今世缘(603369.SH)为主,今年上半年合计营业收入约301.79亿元,同比去年增加约8.39%。

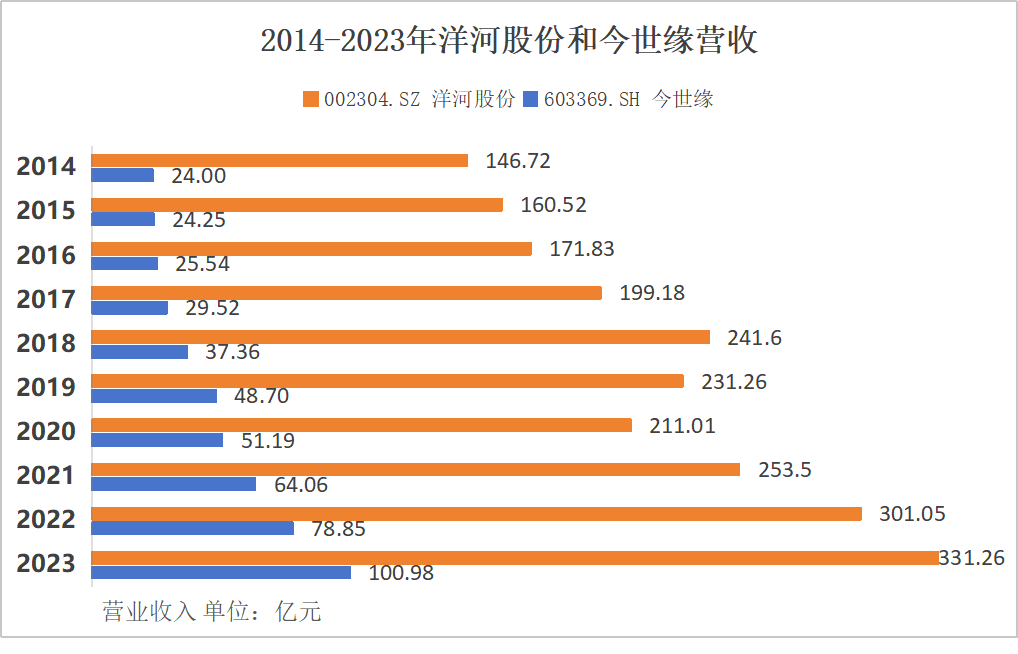

拉长时间维度来看,安徽白酒曾留下过“西不入川东不入皖”的说法。进入21世纪后,洋河和今世缘在白酒行业的黄金十年里相继崛起,苏酒发展迅速,完成了对徽酒的超越。不过,同处江淮流域,两省白酒的竞争从未停止。

徽酒困在省内,古井贡一家独大

安徽白酒市场具有高集中度的特点。

据酒业家调研数据,安徽白酒目前市场规模在400亿元左右,其中古井贡酒、迎驾贡酒、口子窖等地产酒占据超70%的市场份额,规模超280亿元。虽然品牌力不及全国化的知名白酒品牌,但安徽地产酒凭借渠道下沉、地面推进、精耕细作等,打造了一块难以攻克的铁板,形成了早年“东不入皖”的格局。

不过,随着电动车、新能源、芯片光伏等产业发展,安徽正在向“工业强省”转型,为白酒消费升级提供基础,也给外来名酒提供发展机遇。

其中,以茅台、五粮液、泸州老窖为代表的外来名酒打开安徽市场,牢牢占据600元以上的高端市场。目前,外来酒在安徽白酒市场的份额在25%-30%左右,规模约100-120亿元。

作为安徽白酒老大,古井贡酒曾是全国性名酒,但在白酒的高端化时代逐渐落后主流名酒。为顺应白酒的高端化,2008年,古井贡酒推出年份原浆系列,随后在安徽中档白酒市场占据领先位置。2023年,古井贡酒营收首次突破200亿元,并持续保持两位数的高增长。

今年上半年,古井贡酒实现营收138.06亿元,同比增长22.07%;归属上市公司股东净利润35.73亿元,同比增长28.54%。其中,以中高档价格带为主的年份原浆系列实现营收107.87亿元,同比增长23.12%。

2018年,古井贡酒年份原浆·古20的上市,冲击500-800元次高端价格带,2023年,古20的年度销售额或超过50亿元。

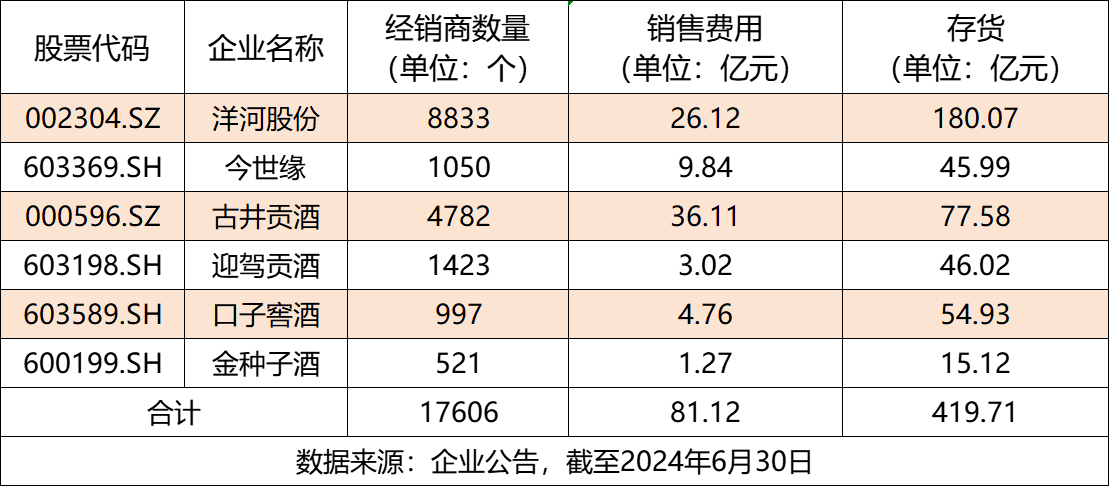

不过,古井贡酒的营销费用也一直居高不下,上半年公司的营销费用就高达36.11亿元,同比增长近两成,在A股上市酒企中列第二。截至今年上半年,古井贡酒的经销商数量较去年末增加141个至4782个;相比之下,迎驾贡酒、口子窖和金种子的经销商数量分别为1423个、997个和521个。

行业马太效应之下,“徽酒四朵金花”中排名最后的金种子酒成为唯一营收下降的企业。今年上半年,金种子酒录得营收6.67亿元,同比下降13.16%。

产品结构偏低端化是金种子落后的主要因素之一。金种子的中端和低端酒在上半年分别实现营收1.41亿元和3.74亿元,合计占总营收的90%以上。按区域划分,安徽仍是金种子酒的主要市场,上半年,其省内营收为4.36亿元,占总营收比例为78.9%。

“榜眼”位置的竞争依旧焦灼。近十年来,这一位置由迎驾贡酒和口子窖交替担任。

今年上半年,迎驾贡酒实现营收37.85亿元,超越口子窖酒的31.66亿元,稳坐徽酒“老二”。从增速上看,双方的差距也在加大,上半年,迎驾贡酒的营收和净利增速分别为20.44%和29.59%,口子窖酒的营收增速则不到10%,净利同比增加11.91%。

随着省内市场内卷加剧,徽酒企业纷纷喊出全国化口号,但目前来看收效甚微。

以口子窖酒为例,上半年,其省内销售收入占比高达85%,而迎驾贡酒和金种子酒的省内销售占比亦超过70%。作为龙头,古井贡酒的省内业绩占比则约在60%。

不过,在白酒行业处于深度调整期时,对徽酒品牌来说,不断提升在本地市场的占有率,抓住白酒消费升级的机会,稳固大本营的地位或许更具有紧迫性。

茅五泸抢食高端市场,江苏白酒火拼本土

虽然只有两家本土的上市酒企,江苏白酒市场的竞争并不比安徽小。

作为全国经济最发达的省份之一,江苏省2023年GDP实现128222.16亿元,位居全国第二,社会消费品零售总额45547.5亿元,比上年增长6.5%,占全国社会消费品零售额比例达9.7%。

优越的经济基础为江苏白酒发展提供了条件。华安证券研报显示,江苏省内高端、次高端、中端、低端白酒占比分别为20%、22%、40%、18%,300元以上价格带占比接近一半,100元以上价格带占比超80%。主打蓝色的洋河股份和以红色为主色调的今世缘则占据300-800元次高端价位带。

由于经济发达,居民生活水平相对较高,江苏人在宴席上使用高档酒品成为常态。婚宴和商务消费也支撑了江苏的高端白酒消费。

2004年,今世缘推出“国缘”品牌,发力高端白酒。猛攻婚宴市场和高端化也成就了今世缘苏酒“老二”的地位,其营收在2023年首破百亿,今年营收目标为122亿元。

目前,今世缘主要产品为国缘、今世缘、高沟三大系列白酒。今年上半年,以国缘V3、四开、对开为代表的特A+类产品(出厂指导价300元以上的产品)营业收入46.54亿元,同比增长21.91%;以淡雅国缘、单开国缘为代表的特A类产品(100—300元价位带产品)营业收入达到22.16亿元,同比增长26.05%,特A+类和特A类产品合计营收占公司营业收入的比重达94.06%。

不过,婚宴市场需求走弱也给今世缘和江苏白酒市场带来挑战。在8月份的一份投资者记录中,今世缘方面直言,今年以来宴席市场明显走弱,一方面和结婚人数下降有关系,另外摆酒的桌数以及单桌的用酒量都有下滑。

另据调研显示,今年二季度,江苏省内宴席用酒场均价格持续小幅度上升。不过,由于宴席场次减少了,且单场规模和每桌用酒数量都有小幅下降,综合下来,总营收有小幅度下滑。

此外,虽然多次提出要加大省外份额,但今世缘的市场份额仍主要集中在江苏省内。其中单在南京大区,2023年的营业收入就超过23.55亿元,随后依次为淮安大区(19.90亿元)、苏中大区(15.88亿元)、苏南大区(13.02亿元)、盐城大区(11.02亿元)和淮海大区(9.73亿元),省内收入占总营收的比例超过9成。

洋河股份的集中度情况稍好一些。从2003年首次推出蓝色经典系列后,洋河股份就在全国市场崭露头角,2011年,其营收已达到百亿。2013年,白酒行业进入深度整合阶段,洋河开始主推在高端领域的梦之蓝,目前已经成为公司的第一大单品。2024年上半年,其省内和省外的营收占比约为4:6。

与徽酒老大古井贡酒相似,洋河股份的经销商数量也颇为庞大。截至今年上半年,洋河股份在省外的经销商数量达到5891个,较去年末增加62个;省内经销商数量则减少18个至2942个,经销商数量合计达8833个。

华安证券报告显示,江苏省整体白酒消费价格带逐步向400元以上跃升,超过安徽、河南、山东等主要白酒消费省份。不断提升的高端白酒需求,也让江苏成为全国名酒的必争之地。目前,茅台垄断超高端用酒,五粮液占据千元价格带,泸州老窖在苏锡常等地也占有一定份额;此外,剑南春、水井坊、汾酒等外来次高端品牌亦能分走一定份额。

总体来看,整个江苏白酒正处于被多家名酒瓜分的局面,洋河股份和今世缘占江苏白酒市场的份额总计约40%。省内市场白热化竞争,两家本地龙头白酒企业面临的营销压力也更大,尤其在高端市场,洋河与今世缘仍需不断培育。

1个洋河=徽酒四朵金花?

无论是白酒市场消费体量,还是白酒上市公司的营收和利润规模,近年徽酒一直处于对苏酒的追赶中。

2024年上半年,徽酒四朵金花营业收入合计约214.23亿元,净利润58.92亿元,同比分别增长18.14%和24.75%;江苏两家上市酒企合计营收约301.79亿元,净利润104.08亿元,同比增速分别为8.39%和4.88%。

尽管四家徽酒企业上半年的营收合计尚不及洋河股份(228.75亿元),但整体而言,徽酒成长性更强。

而相比大部分徽酒都困于省内,苏酒老大洋河股份早在约10年前就开始攻克安徽市场。有安徽经销商曾透露,洋河2016年在安徽市场销量已超过14亿元,仅合肥市场覆盖网点就超过4500家。

在产品上,江苏的白酒主流消费水平已经接近500元价格带,这也倒逼省内酒企不断丰富次高端产品线。长江证券报告指出,以500元价格带为例,洋河M9、M6+、国缘V3等在江苏省内同价格带已经具备较强竞争力。相比之下,除古20有较强竞争力外,徽酒整体在500元以上的布局仍缺乏强势产品。

不过,受大环境等外部因素影响,江苏白酒市场短期内或很难再实现量价齐升。尽管苏皖头部白酒企业的经销商规模庞大,但今年以来,不少经销商都表示存在库存大、动销差的情况。截至6月底,洋河股份的库存超180亿元,位居所有上市酒企之首,古井贡酒的库存则达77.58亿元,今世缘、迎驾贡也有约46亿元的库存。

不过,目前安徽白酒市场的主流价格带已从100元上移到300元左右,若能抓住白酒消费二次升级的机遇,对安徽酒企而言是进一步扩大规模的机会。

值得一提的是,与川黔白酒热衷抱团的风格不同,苏皖白酒企业大多以市场化为导向,倾向各自发展。除了省内的充分竞争,互相蚕食对方的本土市场外,不断丰富产品结构,推进全国化进程,才是苏皖白酒企业走出内卷,获得更大发展空间的路径。

评论